目次

1 特例承継計画の提出期限は2026年3月31日

事業承継税制とは、

中小企業の後継者が先代経営者などから自社株式を贈与または相続などによって取得した場合、その自社株式に係る相続税・贈与税の納税が猶予・免除される制度

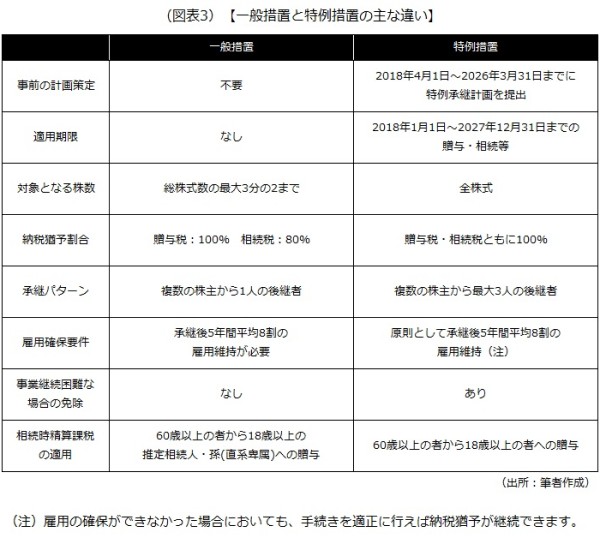

です。事業承継税制には「一般措置」と「特例措置」があります。特例措置のほうが次のように税負担を減らす効果が高いので中小企業にとって有利です。

- 対象となる株式が全株式(一般措置の場合は、総株式数の最大3分の2まで)

- 自社株式に係る納税額すべてが猶予・免除される(一般措置の場合の納税猶予割合は、贈与税100%、相続税80%)

なお、

特例措置を受けるために必要な特例承継計画の提出期限は2026年3月31日まで

です。事業承継税制には法人版と個人版がありますが、この記事では法人版事業承継税制について解説しています。

2 特例措置を受けるための手続きと、主な要件は?

1)特例措置を受けるための手続き

事業承継税制の特例措置を受けるには、

2026年3月31日までに、「中小企業における経営の承継の円滑化に関する法律」(以下「円滑化法」)に基づき、特例承継計画を都道府県知事に提出

し、確認してもらわなければなりません。

次に、自社株式について贈与税・相続税の納税猶予および免除の特例の適用を受けるには、

贈与税は贈与した年の翌年1月15日まで、相続税は相続開始後8か月以内に、円滑化法に基づき、特例認定承継会社として認定

を受けなければなりません。認定を受けるには、必要書類を添付して、主たる事務所(本社など)の所在地の都道府県知事に申請しなければなりません。また、期限内申告を行い、かつ担保(納税猶予の対象となる自社株式など)の提供が必要になります。

2)納税猶予の特例を受けるために必要な3要件

1.対象会社の要件

対象会社の主な要件は、

- 円滑化法で定義する中小企業者であること

- 風俗営業会社でないこと

- 資産保有型会社または資産運用型会社でないこと(一定のものを除く)

- 総収入金額(営業外収益及び特別利益以外のものに限ります)が0の会社や従業員数が0の会社(一定の場合には5人未満の会社)ではないこと

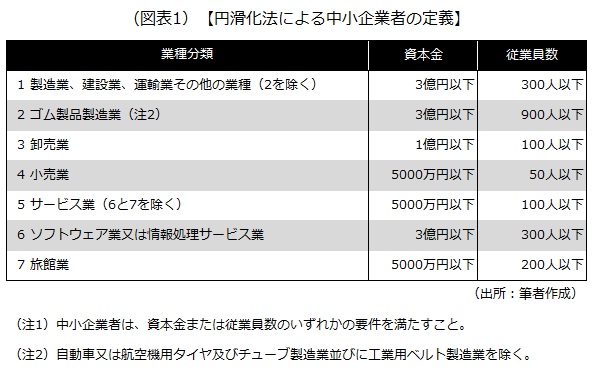

です。なお、円滑化法で定義する中小企業者は次の通りです。

2.先代経営者の要件

先代経営者の主な要件は、

- 会社の代表取締役であったこと

- 贈与・相続の直前に、先代経営者一族(親族など特別な関係がある人々)で総議決権数の過半数を保有し、かつその一族の中(特例の適用を受ける後継者を除く)でも最も多くを保有している株主であったこと

です。

3.後継者の要件

後継者の要件は、贈与・相続共通の要件と、それぞれ異なる要件があり、

- (贈与・相続共通)相続・贈与の直前において、先代経営者一族で総議決権数の過半数を保有し、かつ、その一族の中で最も多くを保有している株主となること(後継者が複数の場合には、各後継者が10%以上の議決権を保有し、かつ各後継者が一族内の他の者が有する議決権を下回らないこと)

- (贈与の場合)贈与前に3年以上、会社の役員であること

- (贈与の場合)贈与時に会社の代表取締役になっている

- (相続の場合)相続の直前に会社の役員であること

- (相続の場合)相続開始の日の翌日から5カ月以内に代表取締役になること

です。

3 特例措置を受けた後の諸手続きも肝心!

1)相続時・贈与時の手続き

自社株式について相続税の納税猶予および免除の特例を受けるには、所定の書類を添付した相続税の申告書に、納税猶予の特例措置を受けようとする旨を記載します。これにより要件を満たし続ければ納税猶予が継続し、後継者が死亡したときなどに納税が免除されます。

同様に、自社株式について贈与税の納税猶予及び免除の特例を受けるには、所定の書類を添付した贈与税の申告書に、納税猶予の特例を受けようとする旨を記載します。これにより贈与者である先代経営者が死亡するまで納税が猶予されます。

贈与者である先代経営者が死亡した場合、贈与を受けた自社株式は後継者が相続したものとみなされます。ただし、自社株式の価額は贈与を受けた時点の価額とされます。この相続の際、相続税の申告書に「非上場株式等の特例贈与者(先代経営者)が死亡した場合の相続税の納税猶予および免除の特例」の適用を受けようとする旨を記載します。これにより、相続人である後継者が死亡するまで相続税の納税が猶予され、後継者が死亡したときも納税が免除されます。

2)担保の提供

納税の猶予を受けるには、相続税・贈与税の申告書の提出期限までに、納税猶予分の相続税額・贈与税額に相当する担保を提供しなければなりません。担保となるのは、不動産、国債・地方債、一定の有価証券などですが、納税猶予の対象となるオーナー企業の自社株式の全部を提供することで、必要な担保の提供があったものとみなされます。

3)贈与税・相続税申告後の納税猶予期間中の手続き

贈与税・相続税申告後の納税猶予期間中、引き続き納税猶予制度の適用を受けるためには、5年間、毎年一定の書類を添付した「継続届出書」を税務署に、「年次報告書」を都道府県知事に提出し続けます。また、5年経過後は3年ごとに「継続届出書」を所轄の税務署に提出します。

4)納税猶予が認められない事由が生じた場合

次の場合、納税が猶予されている贈与税か相続税の一部または全部を納付しなければなりません(一定の場合には、納税猶予額に加えて利子税も併せて納付する必要があります)。

- 事業承継税制の適用を受けた自社株式についてその一部を譲渡などした場合

- 後継者が会社の代表権を有しなくなった場合(特例経営承継期間の経過後を除く)

- 会社が資産管理会社に該当した場合(一定の要件を満たす会社を除きます)

4 事業の継続が困難な場合の納税猶予税額の免除

1)原則:譲渡等の際の納税猶予額の免除

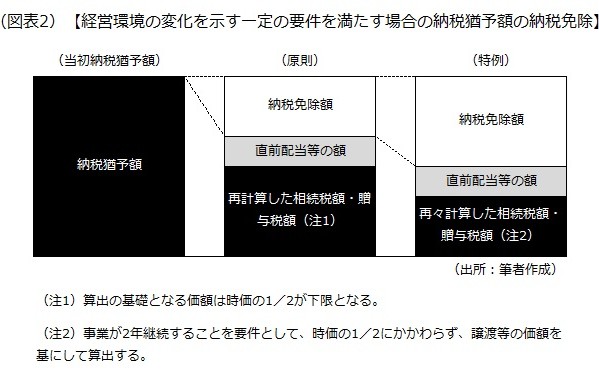

特例経営承継期間(原則、この制度の適用を受ける贈与税・相続税の申告期限の翌日から5年がすぎるまでの期間)が過ぎた後に事業の継続が困難な一定の事由が生じ、自社株式を譲渡等した場合、

猶予されていた相続税・贈与税の納税額は、当初の納税猶予額ではなく、譲渡等の対価の額(解散の場合は解散時の相続税評価額)を基に再計算

されます。また、譲渡前5年以内に後継者やその家族など(「同族関係者」という)に支払われた配当や高すぎる役員報酬に相当する額(以下「直前配当等の額」)については、再計算した相続税額・贈与税額に加えなければなりません。

再計算した相続税額・贈与税額に直前配当等の額を加えた金額が、当初の納税猶予額を下回った場合、その差額は納税を免除され、免除された部分以外は利子税を添えて納付します。ただし、免除される金額は、対象会社の相続税評価額の1/2に相当する金額に基づいて計算した金額までとなっています。

2)特例:相続税評価額の2分の1未満の対価で譲渡等した場合の再々計算

譲渡等の対価の額が、対象となる会社の相続税評価額の1/2相当額を下回る場合でも、担保の提供を条件に、譲渡等をしたときに再計算した納税額は一旦猶予されます。そして、譲渡等をした後、2年を経過する日まで事業が継続しており、かつ譲渡等の際に雇用していた社員数(常時使用従業員)の半分以上をキープしている場合、特例措置が受けられます。

特例措置を受けられる金額は、譲渡等の対価の額を基に再々計算した相続税額・贈与税額に、直前配当等の額を加えた金額が相続税・贈与税の納税額となり、差額が免除されます。

5 事業承継税制の一般措置と特例措置の主な違い

最後に、参考として事業承継税制の一般措置と特例措置の主な違いをまとめた表を紹介します。

以上(2025年8月更新)

(監修 税理士 石田和也)

pj30044

画像:Mariko Mitsuda