目次

1 オーナーか個人か。立場で異なる2つの事業承継問題

事業承継では代表の座を移すことに加えて、経営権(オーナーが所有する自社株式など)を円滑に承継させなければなりません。これはオーナーにとって、

- オーナー経営者の立場では、経営権の承継の問題

- 個人としては、オーナー個人の相続問題

といった違いがあります。従って、自社株式の円滑な承継のためには、オーナーの相続についてもスムーズに行われるよう事前の対策が必要なのです。

2 経営権の承継の問題とは

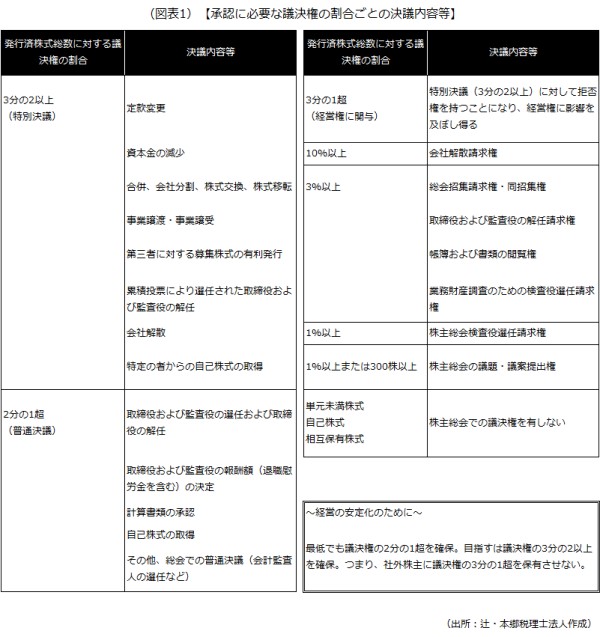

株式会社の場合、会社法上、定款の変更や役員の選任といった経営に関する重要な事項の決定には、株主総会で承認されなければなりません。承認に必要な議決権の割合は、決定事項に応じて会社法に定められています。もし、オーナーや意思を同じくするオーナー以外の株主(家族や役員など)だけで、承認に必要な議決権の割合を確保できていないと、

オーナーや取締役会で重要事項を決定しても、株主総会で承認が得られない可能性

が出てきます。従って、事業承継対策の1つとして自社株式が分散するのを避けることが大切です。後継者が会社の重要事項を決定できるように、後継者と意思を同じくする後継者以外の株主(家族や役員など)に、持株比率(議決権)を集約しておく必要があります。これが経営権の承継の問題です。

なお、承認に必要な議決権の割合ごとの決議内容等は次の通りです。

経営の安定化のためには、最低でも議決権の2分の1超、理想は議決権の3分の2以上の確保が必要です。また、社外株主(オーナーと意見を異にする可能性のある株主)に議決権の3分の1超を保有させないことです。

また、オーナーの個人所有の土地や建物などを会社が賃借して事業に使用している場合や、経営上重要なオーナー所有の財産(自社株式以外)がある場合には、これらの資産も後継者に承継しておいたほうが経営の安定化につながります。

3 経営権の承継の問題対策:株式の集約・分散防止

1)譲渡制限株式

株主が自身の所有する自社株式を譲渡しようとする場合には、会社の承認を必要とする旨を定款に定めることができます。この株式を譲渡制限株式といいます。この場合の会社の承認とは取締役会設置会社においては取締役会、未設置会社においては原則株主総会の承認となります。

譲渡制限株式を譲渡する場合の手続きは次の通りです。

- 譲渡制限株式の株主が株式を他人に譲渡しようとするときは、会社に対し、その株数、譲受人の氏名・名称等を明示して、これを承認するか否かの決定を請求します(会社法第136条、第138条第1号)。

- 会社は、譲渡承認の請求を受けたときは、2週間以内に株主総会または取締役会においてこれを承認するか否かを決議し(会社法第145条第1号)、その結果を承認請求者に通知します(会社法第139条)。

- 会社が譲渡を承認しない旨を決定したときは、会社がこの株式を買い取るか、または買取人を指定します(会社法第140条)。なお、会社が株式を買い取るとき、会社は40日以内に、また、買取人を指定したときは指定買取人は10日以内に、買い取る旨およびその株式数を承認請求者に通知しなければなりません(会社法第145条第2号)。

2)株式の売渡請求権

譲渡制限は相続や合併などの一般承継による取得には適用されません。このため相続や合併などにより、譲渡制限株式を相続した株主に対して会社がその株式を売り渡すよう請求できる旨を定款に定めることができます(会社法第174条)。なお、この売渡請求は相続などがあったことを知った日から1年以内に、株主総会の特別決議を経て請求する必要があります(会社法第176条第1項)。

4 経営権の承継の問題対策:種類株式の活用

会社法では定款に定めることにより、権利の内容が異なる複数の株式を発行することを認めています。前述の譲渡制限株式もそのうちの1つですが、この他、議決権制限株式や拒否権付株式(黄金株)、取得条項付株式などを活用すると後継者に議決権を集中させたり、逆に未熟な後継者の議決権行使を抑制したりすることができます。なお、種類株式の活用に関する詳細については、以下のコンテンツをご参照ください。

5 オーナー個人の相続問題とは

通常、相続が発生すると

- 相続人全員で遺産分割協議を行う

- 分割の内容を記した遺産分割協議書に署名なつ印をする

- 相続した財産の名義変更を行う

ことになります。この分割協議は相続税の申告期限(相続発生後10カ月)以内をめどに行われますが、相続人全員の合意を必要とするため、しばしば協議が難航することがあります。いわゆる「争続」の発生です。特にオーナーの相続財産は自社株式や会社で使用する資産の占める割合が高いことが多いので、これを後継者に集約しようとすると、他の相続人の相続する資産とのバランスが崩れ、合意を形成するのに難航しがちです。

事業承継では、オーナーに万一のことがあった場合に、こうした「争続」を避け円滑に経営を後継者に承継するため、遺言を残しておくことも一法です。

6 オーナー個人の相続問題対策:遺言の作成

1)公正証書遺言

公正証書遺言とは、遺言者が証人2人以上の立ち会いの下、公証人の面前で、遺言の内容を伝え、それに基づいて、公証人が遺言者の意向を文章にまとめて作成するものです。公証人は裁判官、検察官などの法律実務に携わってきた法律の専門家で、法律的に見てきちんと整理した内容の遺言を作成します。そのため、要件の不備で遺言が無効になるのを避けることができるため、3種類のうちで最もお勧めの遺言書です。また、原本が公証役場に保管されるため、遺言書の破棄や、隠匿や改ざんの心配もありません。なお、公正証書遺言の作成に当たっては手数料が必要になります。

2)自筆証書遺言

自筆証書遺言とは、遺言者が自筆で遺言内容の全てを書くものです。もし、要件に不備があれば遺言全体が無効になる場合があるので、慎重に作成しましょう。作成に当たっての注意点は次の通りです。

- 図表などを含む全文を自筆する

- 年月日の日付を自筆する

- 氏名を自筆する

- 押印は認印・母印でも有効だが、実印が望ましい

- 加除訂正箇所は、その箇所に押印の上署名が必要

- 封印をするのが望ましい

なお、民法改正により、財産目録については自筆ではなく、パソコンでも作成できます。また、法務局に遺言書を保管でき、その遺言書については、家庭裁判所の検認も不要となります。

3)秘密証書遺言

遺言者が、遺言の内容を記載した書面に署名押印をした上で、これを封じ、遺言書に押印した印章と同じもので封印し、公証人および証人2人の前にその封書を提出し、自己の遺言であることを証明してもらう方法です。遺言の内容を誰にも明らかにせず秘密にすることができますが、公証人がその内容を確認できないため、自筆証書遺言と同様に要件に不備があれば遺言全体が無効になりますし、家庭裁判所の検認も必要です。

7 オーナー個人の相続問題対策:遺留分への対応と民法の特例

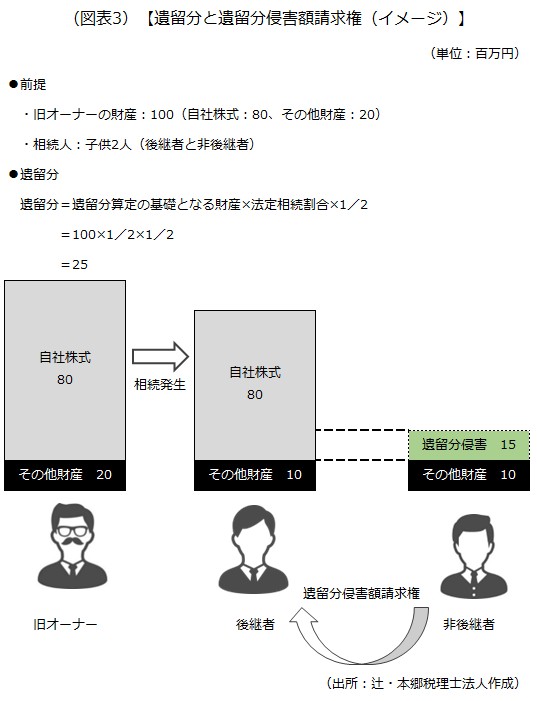

1)遺留分と遺留分侵害額請求権

民法では遺言の内容にかかわらず、相続人の最低限の相続分を保障するために「遺留分」が定められています(民法第5編第8章)。遺留分は、相続人のうち、配偶者、子、直系尊属(被相続人の父母)にだけ認められており(兄弟姉妹は対象外)、その割合は法定相続割合の2分の1(直系尊属のみが法定相続人のときは3分の1)です。なお、遺留分算定の基礎となる財産は、

(相続開始時点で被相続人が有していた財産の価額)+(生前贈与した財産のうち、相続開始前1年以内に贈与した一定の財産の価額)-(債務の価額)

となります。なお、相続人に対する生前贈与については、特段の事情がない限り、相続開始前10年以内(2019年6月30日以前に発生した相続にしては無期限)の贈与について、遺留分算定の対象となります。オーナーが遺言を作成し、後継者に対して自社株式や事業用資産を集中して相続させたり(遺贈)、生前に贈与したりすると、他の相続人の「遺留分」を侵害する場合があります。遺留分を侵害された相続人は、遺贈や生前贈与を受けた後継者に請求して遺留分を取り戻す権利が認められています。これを「遺留分侵害額請求権」といいます。遺留分侵害額請求権を行使された後継者は、遺留分に相当する金銭を支払わなければならないため、多額の資金調達を強いられたりすることがあります。このような事態を避けるため遺言の作成に当たっては、専門家とも相談の上、他の相続人の遺留分に十分配慮しなければなりません。

2)遺留分に関する民法の特例

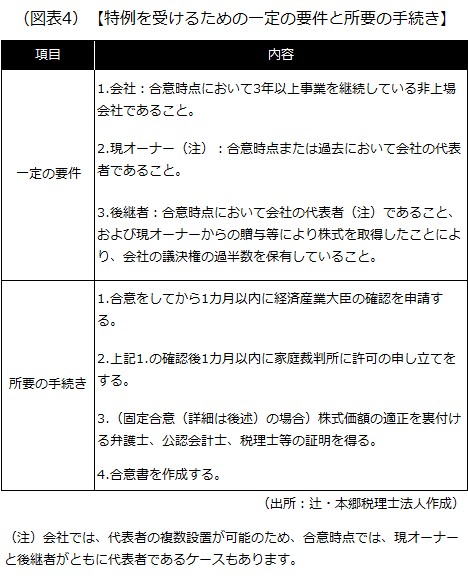

民法では、被相続人の生前に、遺留分を有する相続人が自分の遺留分を放棄することが認められています。ただし、そのためには、それぞれの相続人が自分で家庭裁判所に申し立てをして許可を受けなければなりません。これらの作業負担が大きいことや、家庭裁判所による許可・不許可の判断が相続人ごとにバラバラになる可能性があることなどから、自社株式の分散防止対策としては利用しにくいものとなっています。そこで、「中小企業の経営の承継の円滑化に関する法律(経営承継円滑化法)」では、一定の要件を満たす中小企業の後継者が、オーナーの遺留分を持つ権利者全員が合意し、所要の手続きを経ることで、遺留分に関する民法の特例の適用を受けることができるよう定められています。この特例を受けるための一定の要件と所要の手続きは次の通りです。これらを満たすことにより、「除外合意」と「固定合意」の適用を受けることができます。

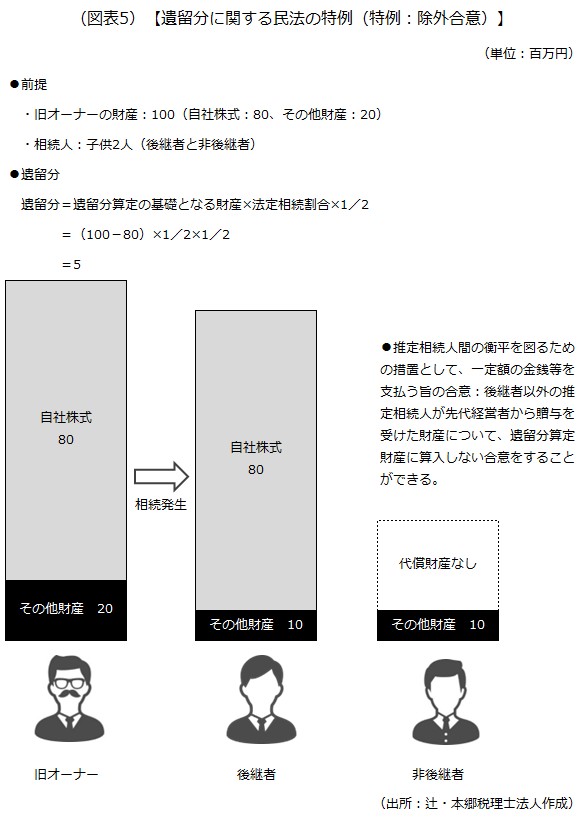

1.除外合意

除外合意とは、

後継者が旧オーナーからの贈与により取得した自社株式の全部または一部について、その価額を遺留分を算定するための価額に算入しない旨を合意すること

をいいます。

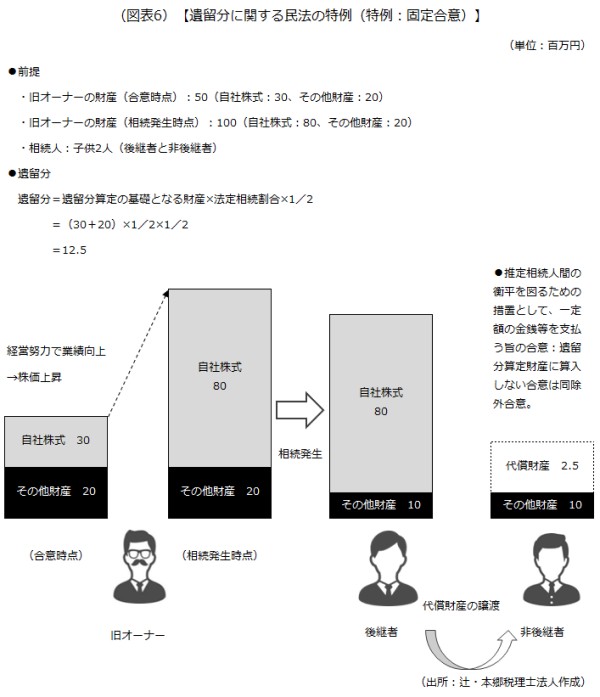

2.固定合意

固定合意とは、

後継者が旧オーナーからの贈与により取得した自社株式の全部または一部について、遺留分を算定するための財産の価額に算入すべき価額を、当該合意時における価額とする旨を合意すること

をいいます。固定合意により、将来の遺留分侵害額請求権に対応した価額を合意時点の価額に固定することができ、将来の相続発生に備えての資金対策などが立てやすくなります。原則として、遺留分の価額の算定時期は相続開始時点です。しかし、この場合、後継者がオーナーの生前に自社株式の贈与を受けて事業を引き継ぎ、会社の業績を向上させ、株価が上昇すると、相続時にその株価の増加分が遺留分算定財産に加算されてしまいます。すなわち、後継者が経営努力をすればするほど遺留分侵害額請求の対象財産が増加してしまうという矛盾した結果となってしまいます。そこで、譲渡を受けた株式の価額を後継者とその他の推定相続人との間で合意した価額で固定し、経営努力による価額の上昇分を後継者に取得させることとしたのがこの固定合意です。

以上(2025年8月更新)

pj30043

画像:soo hee kim-shutterstock