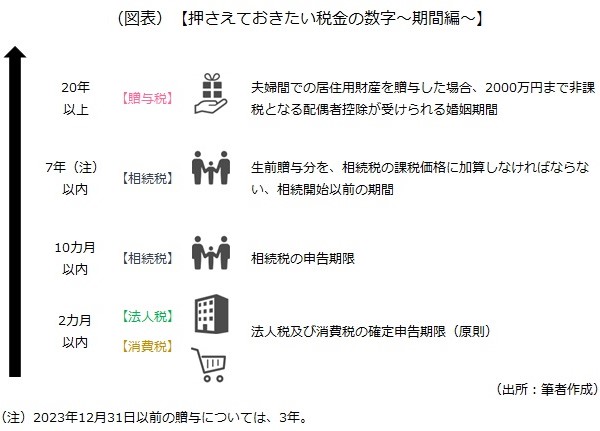

1 押さえておきたい税金の「期間」

この記事では、主な税金(法人税・消費税・相続税・贈与税)に関する「期間」を整理します。

2 20年以上:贈与税

20年以上は、夫婦間で居住用財産を贈与した場合、2000万円まで非課税となる婚姻期間です。

婚姻期間が20年以上の配偶者から居住用財産を贈与された場合(一定の要件を満たす必要があります)、その居住用財産の課税価格から2000万円まで控除できます。そのため、基礎控除(110万円)を合わせた2110万円までは贈与税がかかりません。

3 7年:相続税

7年以内は、生前贈与分を相続税の課税価格に加算しなければならない期間です。

財産を相続した人が、被相続人(亡くなった人)からその相続開始(被相続人が亡くなった日)前7年(2023年12月31日以前は3年)以内に贈与されていた場合、その贈与されていた財産は相続税の課税価格に加算されます。ただし、相続時精算課税を選択している場合には、年間110万円(非課税枠)までの生前贈与については相続財産に含まなくてよいため、相続税の課税価格には加算されません。

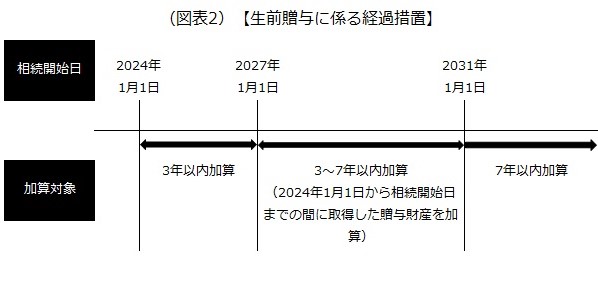

なお、相続が発生した年に贈与された財産も、相続税の課税価格に加算しなければなりませんが、2024年1月1日~2030年12月31日までの間の贈与については一定の経過措置が適用されます。

4 10カ月以内:相続税

10カ月以内は、相続税の申告期限です。

財産を相続した人は、

被相続人から財産を取得した全ての者に係る相続税の課税価格の合計額がその遺産に係る基礎控除額(3000万円+600万円×法定相続人の数)を超える場合

に、その相続の開始があったことを知った日の翌日から10カ月以内に、所定の事項を記載した申告書を、被相続人の死亡時における住所地を管轄する税務署長に提出しなければなりません。

5 2カ月以内:法人税、消費税

2カ月以内は、法人税および消費税の確定申告期限(原則)です。

法人は、原則として、各事業年度終了の日の翌日から2カ月以内に、管轄する税務署長に対し、確定した決算に基づき、法人税及び消費税の確定申告書を提出しなければなりません。

以上(2025年11月更新)

(監修 税理士法人アイ・タックス 税理士 山田誠一朗)

pj30012

画像:momius-Adobe Stock