目次

1 事業承継や相続における現状分析と問題点の把握

事業承継や相続に関する検討の第一歩は、現状分析と問題点の把握です。ここでいう現状分析とは事業自体が継続できるかどうか、また後継者の有無に加えて、株主構成、経営権の承継に関する問題点、自社株式の評価額、オーナーに万一のことがあった場合の相続税額の把握などが含まれます。

2 自社株式の評価方法

1)評価方法

相続税や贈与税の計算上、自社株式の評価は財産評価基本通達に基づき、次のいずれかの方法で行います。

- 「同族株主」間の相続や贈与の場合:原則的評価方式

- 上記以外の少数株主の場合:例外的評価方式

2)同族株主の判定

原則的評価方式が適用される「同族株主」とは、

株主の1人とその同族関係者(詳細は後述)の保有する議決権の合計数が、その会社の議決権総数の30%以上である場合の、その株主とその同族関係者

をいいます。

ただし、株主の1人とその同族関係者の保有する議決権の合計数の最も多いグループが、その会社の議決権の50%超を保有している場合には、その50%超の議決権を保有する同族関係者グループだけが「同族株主」となり、その他の株主グループが30%以上の議決権を保有していたとしても「同族株主」とはなりません。

3)同族関係者とは

「同族関係者」とは株主の1人と特殊な関係のある個人または法人(判定しようとする会社の株主の1人が他の会社を支配している場合における当該他の会社)をいいます。なお、特殊な関係のある個人とは次に掲げる者などをいいます。

- 株主などの親族(6親等内の血族、配偶者、3親等内の姻族)

- 株主などの使用人

- 株主などと婚姻の届出をしていないが事実上婚姻関係と同様の事情にある者

なお、「原則的評価方式」が適用となる株主は、上記の「同族株主」がいる場合の他、他の「同族関係者」グループの議決権割合に応じて、さまざまな場合に該当する可能性があります(末尾に参考資料を添付)。

実際の評価方法の判定に当たっては税理士、公認会計士などの専門家に助言を求めるようにしてください。

3 原則的評価方式による評価

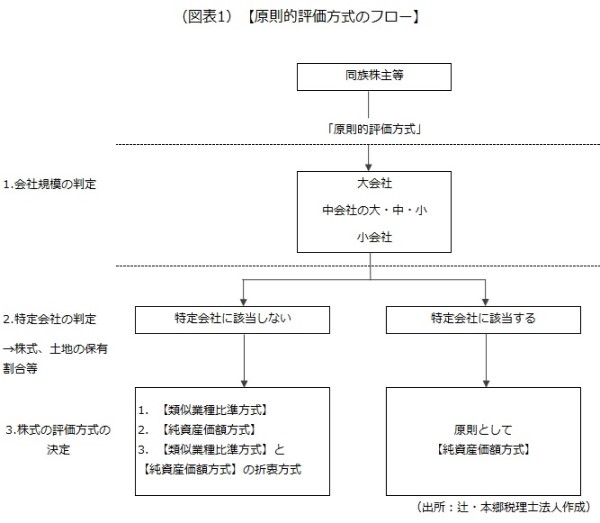

1)原則的評価方式のフロー

原則的評価方式は会社規模などにより、

- 類似業種比準方式

- 類似業種比準方式と純資産価額方式の折衷方式

- 純資産価額方式

で評価する方法をいいます。なお、原則的評価方式による評価は、

- 会社規模の判定

- 特定会社の判定

- 株式の評価方式の決定

の順に行います。原則的評価方式のフローは次の通りです。

2)会社規模の判定

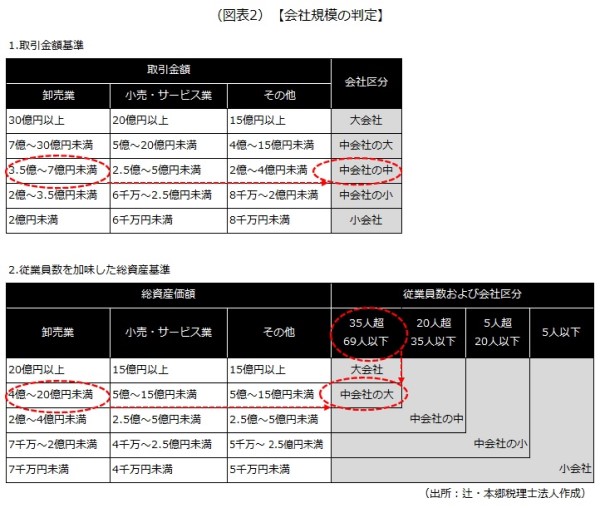

会社規模は、評価する株式を発行した会社(以下「評価会社」)の「従業員数」「総資産価額」「取引金額(売上高)」により判定し、「大会社」「中会社の大・中・小」「小会社」に区分します。

- 従業員数が70人以上の評価会社は、「大会社」に該当します。

- 従業員数が70人未満の評価会社は、次の(図表2)に基づき、「取引金額基準」「従業員数を加味した総資産基準」で、それぞれ会社規模の判定を行い、いずれか大きいほうの会社規模を採用します。

例えば卸売業で「取引金額」6.5億円、「従業員数」51人、「総資産価額」5億円の会社は「取引金額基準」では「中会社の中」となり、「従業員数を加味した総資産基準」では「中会社の大」となり、会社規模の判定は大きいほうの「中会社の大」に該当します。

3)特定会社の判定

評価会社が次の特定会社に該当する場合は、一般の評価会社とは資産の保有状況や営業の状況が異なるため、後述の評価方式の決定にかかわらず、原則として「純資産価額方式」により株価を計算することとなります。通常は「純資産価額方式」によって計算すると株価が高くなるケースが多いため、十分な注意が必要です。

1.株式保有特定会社

株式保有特定会社とは、評価会社の相続税評価額による総資産のうち、保有する株式および出資(以下「株式等」)の価額の合計額の占める割合が50%以上の会社をいいます。

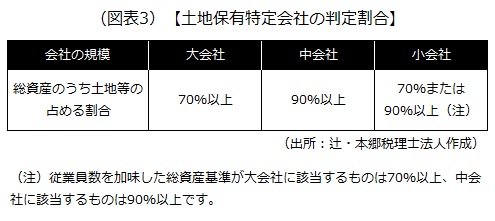

2.土地保有特定会社

土地保有特定会社とは、評価会社の相続税評価額による総資産のうち、保有する土地などの価額の合計額の占める割合が次に該当する会社をいいます。

3.比準要素数1の会社

比準要素数1の会社とは、類似業種比準方式の計算の基となる1株当たりの「配当」「利益」「純資産」の3つの要素の直前期における金額のうち、いずれか2つの要素の金額がゼロまたはマイナスであり、かつ直前々期における2つ以上の要素の金額がゼロまたはマイナスである会社をいいます。

4.開業後3年未満の会社

課税時期において開業後3年未満の会社をいいます。

5.比準要素数0の会社

比準要素数0の会社とは、類似業種比準方式の計算の基となる1株当たりの「配当」「利益」「純資産」の3つの要素の直前期における金額が、いずれもゼロまたはマイナスである会社をいいます。

6.清算中の会社

7.開業前または休業中の会社

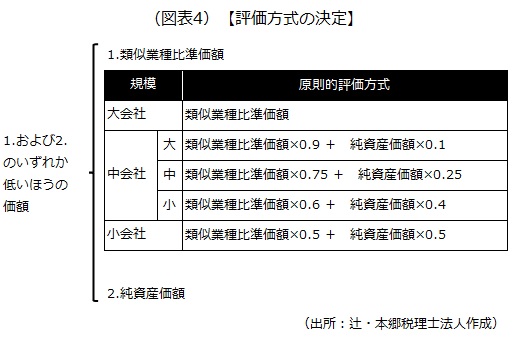

4)株式の評価方式の決定

上記の特定会社に該当しない場合は、会社規模に応じて評価方式を決定します。評価方式の決定は次の通りです。

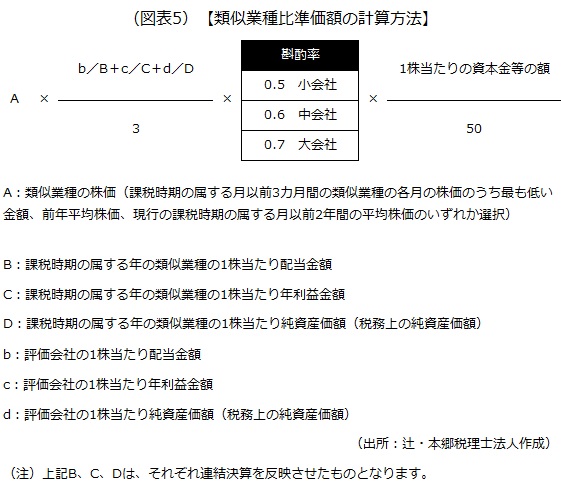

5)類似業種比準方式

1.類似業種比準方式の計算

類似業種比準方式とは、評価会社の1株当たりの「配当」「利益」「純資産」の3要素を基準にして、類似する業種の上場会社の株価に比準して株価を計算する評価方式です。類似業種比準方式の計算方法は次の通りです。業種および比準する株価等の数値は国税庁が公表する「類似業種比準価額計算上の業種目及び業種目別株価等」から選定します。

2.類似業種比準方式の計算上の留意点

類似業種比準方式の計算上の留意点は次の通りです。

- 3つの要素の金額は原則として直前期、直前々期の平均数値を使用します。従って評価額には株式相場の水準に加えて、評価会社の決算での業績が影響を与えます。

- 比準する類似業種の数値に対して自社の3つの要素が高い場合は、自社株の評価額も高くなります。

- 業種目は評価会社の主たる業種目により判定します。複数の業種目を兼業している場合は、単独の取引金額が50%を超える業種目により判定します。

- 計算に用いる「配当」「利益」は経常的なものに限ります。そのため、「配当」については特別配当や記念配当などの将来毎期継続することが予想できない金額は除いて計算します。

また、「利益」については固定資産売却益や保険差益といった非経常的な利益は除いて計算します。この場合、非経常的な利益より非経経常的な損失が大きいときは、非経常的な利益はゼロとして計算します。

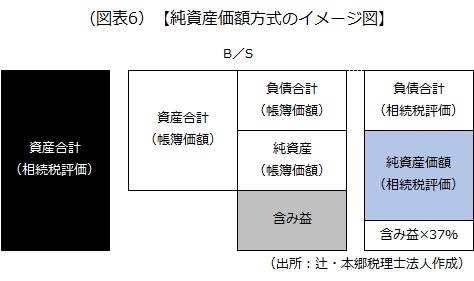

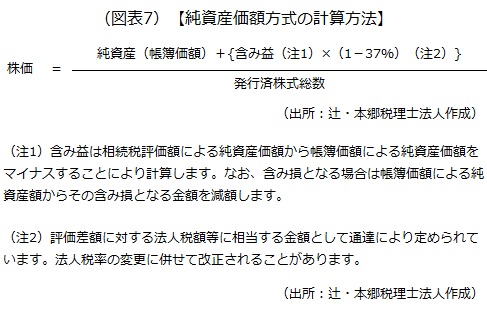

6)純資産価額方式

1.純資産価額方式の計算

純資産価額方式は、会社の資産の額から負債の額を控除した純資産価額を自社株式の価値とする方式です。これは会社の清算価値に着目した評価方式ともいえます。純資産価額方式のイメージ図と計算方法は次の通りです。

2.純資産価額方式の計算上の留意点

純資産価額方式の計算上の留意点は次の通りです。

- 長期に滞留している不良資産や含み損を抱えた遊休資産について、税法上認められる範囲で除却することにより、評価を引き下げることができます。

- 相続税評価上、資産内容を時価よりも評価を引き下げられるような不動産などの資産に組み替えることも、評価の引き下げに効果があります。ただし、評価時点から3年以内に取得した不動産については取引価額での評価となるため、組み替え後3年を経過しないと、引き下げの効果は得られないため注意が必要です。

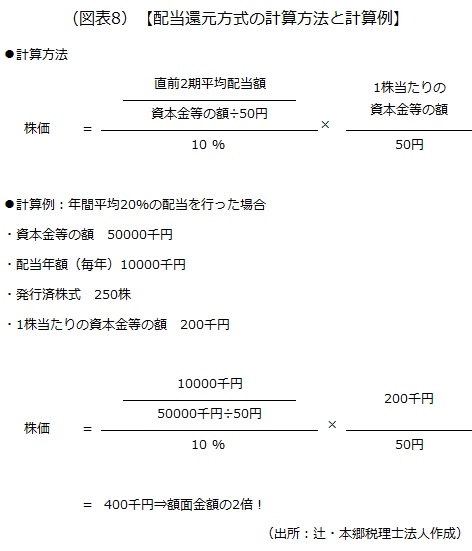

4 例外的評価方式による評価

同族株主以外の株主や同族株主のうち少数の株式を有している株主が取得した株式については、会社の規模にかかわらず、例外的評価方式である配当還元方式により株式評価を行います。配当還元方式の計算方法と計算例は次の通りです。

5 相続税の計算

1)相続税の計算フロー

相続による自社株式の承継に係る相続税は、承継のためのコストと捉えることができます。また、相続税の納付は原則金銭による一括納付が原則ですが、これを納付期限である相続発生後10カ月以内に納付することが必要となりますので、相続税の納付資金をあらかじめ用意しておくことは、スムーズな事業承継を進めるための第一歩ともいえます。それには、オーナーに万一のことが発生した場合に必要となる相続税額を、大まかにでも把握しておくことが大切です。相続が発生した場合の相続税の計算フローは次の通りです。

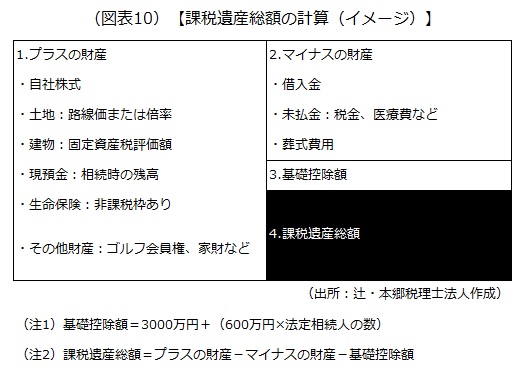

1.課税遺産総額の計算

土地、建物、現預金といったプラスの財産の評価額の合計額から、借入金や未払金などのマイナスの財産および葬式費用の合計額を差し引いた正味の遺産額から基礎控除額(3000万円+(600万円×法定相続人の数))を引いた額が課税遺産総額となります。課税遺産総額の計算(イメージ)は次の通りです。

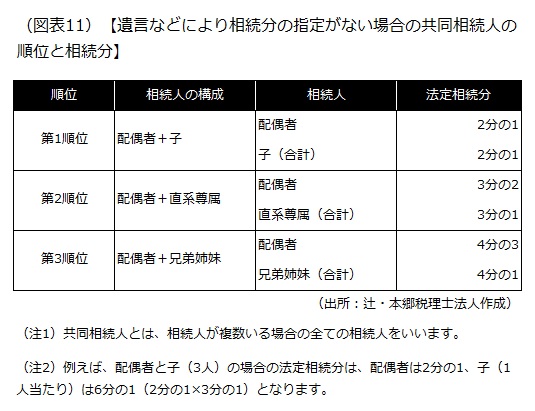

法定相続人は、民法で範囲が決められていて、次のような相続人の順番になっています。

- 第1順位:配偶者と子

- 第2順位:配偶者と直系尊属(被相続人の父母)

- 第3順位:配偶者と兄弟姉妹

また、遺言などにより相続分の指定がない場合の共同相続人の順位と相続分は次の通りです。なお、配偶者は常に相続人となります。

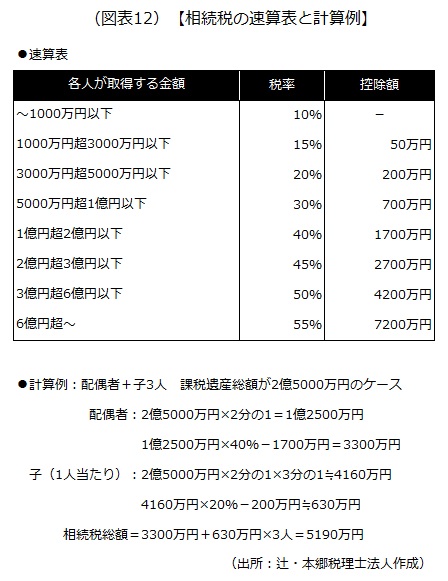

2.相続税総額の計算

算出した課税遺産総額を、いったん法定相続分で分割したものと仮定して、各相続人の相続分を算出し、これに相続税率を乗じて計算した税額の総額が相続税総額となります。なお、相続税総額を計算する際は、次の速算表を参考にするとよいでしょう。

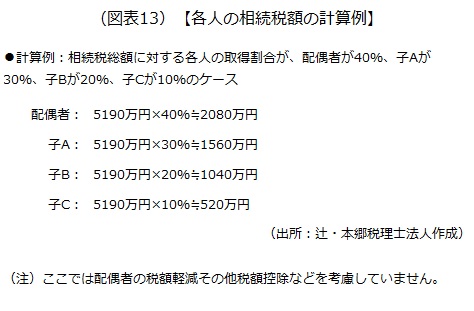

3.各人の相続税額の計算

上記で算出した相続税総額に実際の各人の取得割合を乗じて相続税額を算出します。

2)相続財産について

次の財産については、相続が発生した時点で被相続人が保有していた財産に加算されて相続財産となりますので、注意が必要です。

1.一定の贈与財産

次の一定の贈与財産は、相続財産とみなして相続税が課されます。

- 相続開始前3年以内(2024年1月1日以降に発生した相続については、3~7年以内に段階的に延長)の暦年課税贈与財産

- 相続時精算課税制度により贈与された財産(2024年1月1日以降に発生した相続については、相続時精算課税制度を選択した上で行った贈与のうち、毎年110万円までの贈与は相続財産に含まれません)

- 贈与税の納税猶予制度により贈与された非上場株式

2.みなし相続財産

次の財産は民法上では受取人固有の財産ですが、相続税法上では相続財産とみなして相続税が課されます。なお、生命保険金と退職手当金については、それぞれ「500万円×法定相続人の数」を非課税財産として控除することができます。

- 死亡保険金(生命保険・損害保険)

- 死亡後3年以内に支給が確定した退職手当金

- 生命保険契約に関する権利

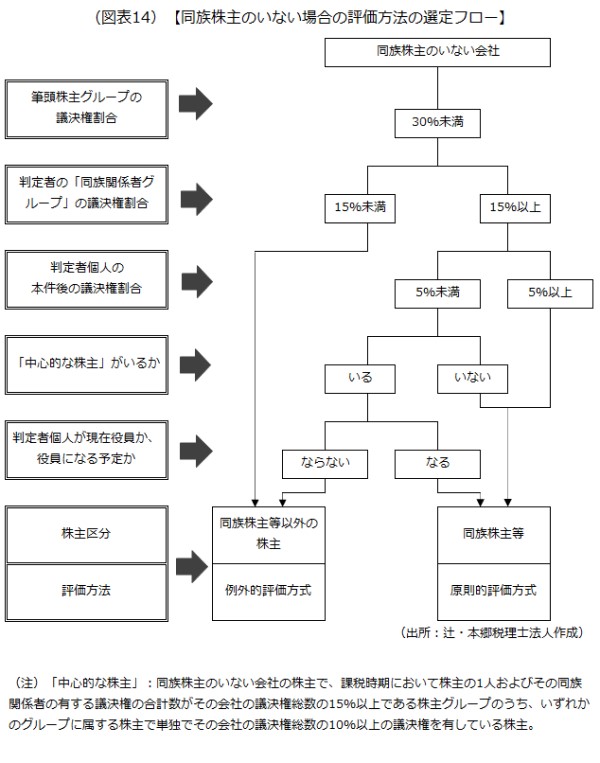

6 (参考資料)同族株主のいない場合の評価方法の選定フロー

同族株主のいない場合の評価方法の選定フローは次の通りです。

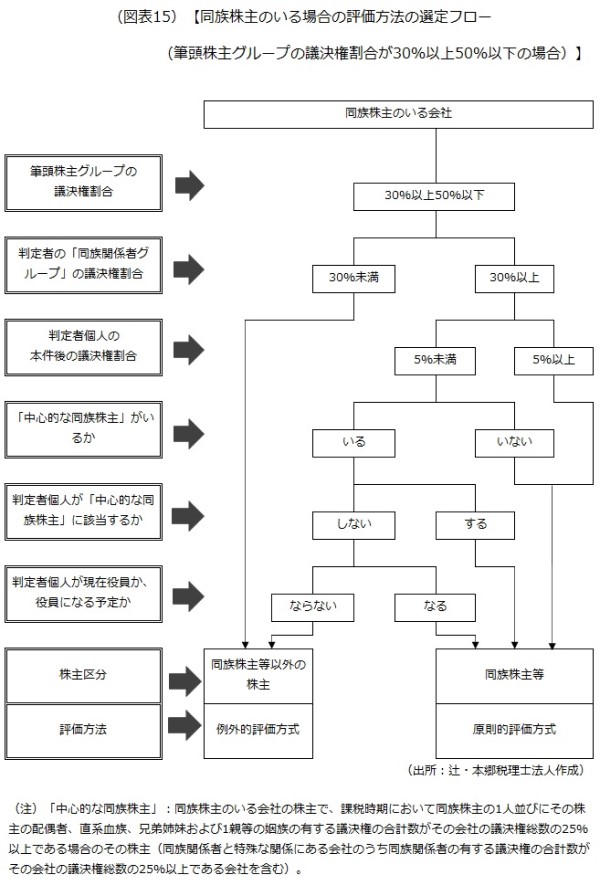

7 (参考資料)同族株主のいる場合の評価方法の選定フロー

1)筆頭株主グループの議決権割合が30%以上50%以下の場合

同族株主のいる場合の評価方法の選定フロー(筆頭株主グループの議決権割合が30%以上50%以下の場合)は次の通りです。

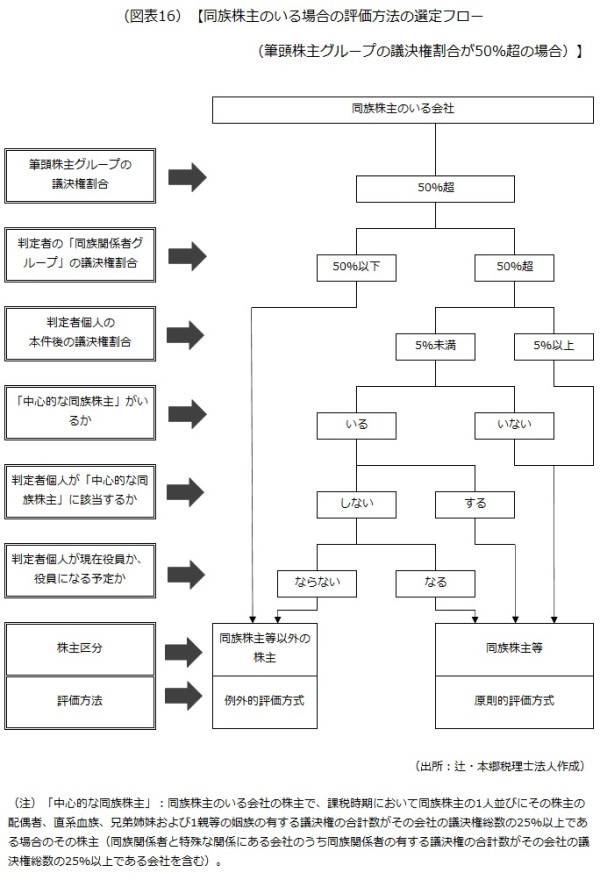

2)筆頭株主グループの議決権割合が50%超の場合

同族株主のいる場合の評価方法の選定フロー(筆頭株主グループの議決権割合が50%超の場合)は次の通りです。

以上(2025年8月更新)

(監修 辻・本郷税理士法人 税理士 安積健)

pj30046

画像:soo hee kim-shutterstock