書いてあること

- 主な読者:国外に財産を有する経営者

- 課題:現在の国外財産に関する税務手続きや、税務当局の情報収集の方法を知りたい

- 解決策:2017年1月に創設・開始された2つの制度を解説した上で、その他の国外財産に関する申告制度をまとめる

1 強まる国外財産に関する情報収集

近年、税務当局は国民の資産に関する情報収集を強めています。背景には、高齢化に伴う相続件数や国外転出者の増加などが考えられます。また、複雑化する国外財産の移転手段などにより、国内の情報だけでは、正確に資産状況を把握することが難しくなっており、近年では各国の税務当局が連携して、自動で情報を交換する制度(詳細は後述)も始まっています。本稿では、まず、2017年1月に創設・開始された2つの制度を解説した上で、その他の国外財産に関する申告制度をまとめます。

2 国外財産に対する課税の動向

1)財産債務調書制度

最近の海外資産の申告制度に関する税制改正のひとつに、財産債務調書制度の創設があります。

この制度により、一定以上の所得や資産などのある個人は、「財産債務調書(国内・国外にある財産の一覧)」をその年の翌年の3月15日までに提出しなければなりません。

なお、財産債務調書の提出が必要な個人とは、所得税の確定申告書を提出しなければならない人で、かつ、次のいずれの要件も満たす者をいいます。

- その年分の総所得金額及び山林所得金額の合計額が2千万円を超える者

- その年の12月31日時点で、その価額の合計額が3億円以上の財産を有する者、または、その価額の合計額が1億円以上の国外転出特例対象財産を有する者

財産債務調書を未提出であったとしても、罰金や懲役、加算税といった直接のペナルティーは設けられていません。しかし、財産債務調書を提出しているかどうかは、後に申告漏れが見つかったときのペナルティーに影響してきます。

財産債務調書を期限内に提出した場合には、財産債務調書に記載がある財産または債務に関して所得税・相続税の申告漏れが生じたときであっても、過少申告加算税等が5%軽減されます。一方、財務債務調書を提出していない場合に、所得税・相続税の申告漏れが生じたときは、過少申告加算税等が5%課されます。

2)共通報告基準(CRS)

国外では、租税条約による各国の相互情報交換が進み、海外資産に対する課税が強化されています。

外国の金融機関などを利用した国際的な脱税や租税回避に対処するため、OECD(経済協力開発機構)において、非居住者に係る金融口座情報を税務当局間で自動的に交換するための国際基準である「共通報告基準(以下「CRS:Common Reporting Standard」)」が公表され、日本を含む各国がその実施を約束しました。この基準に基づき、まずは各国の税務当局は、自国に所在する金融機関の情報の報告を受けます。

そして、租税条約等の情報交換規定に基づいて、その非居住者の居住地国(例えば、日本人が国外の金融機関に預貯金等を有する場合には日本)の税務当局に対して、その情報を提供します。

CRSにより、これまで各国の税務当局が把握することが困難であった租税回避行為の情報を、タイムリーに知ることができるようになります。

3 その他の国外財産に関する申告制度

1)国外送金等調書制度

国外送金等調書制度とは、国外への送金または国外から送金を受領した金額が100万円を超えた場合に、金融機関が「国外送金等調書」を税務署に提出することをいいます。

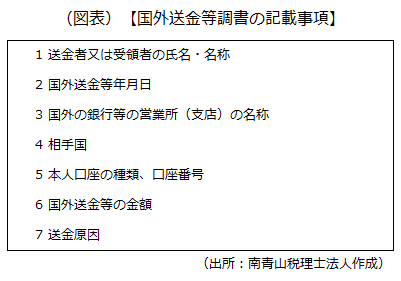

なお、国外送金等調書には、次の事項が記入されます。

国税当局にとっては、海外取引に係る資金の流れや国外財産を把握するための重要な情報源となっています。この制度は、納税者自身ではなく、金融機関に提出が義務付けられているものであるため、100万円を超える国をまたいだ資金移動は、確実に国税当局が把握することになります。

2)国外証券移管等調書制度

国外証券移管等調書制度とは、国境を越えて有価証券の証券口座間の移管を行った場合に、証券会社が「国外証券移管等調書」を税務署に提出することをいいます。この制度も、納税者自身ではなく、証券会社に提出が義務付けられているものです。

3)国外財産調書制度

国外財産調書制度とは、その年の12月31日において、価額の合計額が5000万円を超える国外財産を有する個人(国内に住所を有し、または現在まで引き継いで1年以上居所を有する非居住者以外の居住者)が、「国外財産調書(国外にある財産の一覧)」を税務署に提出することをいいます。

なお、居住者のうち国外財産調書の提出が不要となる非居住者とは、日本の国籍を持たず、かつ過去10年以内に日本に住所または居所を有していた期間の合計が5年以下の個人です。

4 実務家からのアドバイス

これまで見てきた通り、近年、海外資産に対する課税は強化されています。特にCRSの導入により、最新の海外資産の情報が送られることになります。これらの情報が、今後の税務調査に活用されることは間違いないでしょう。

また、「財産債務調書」と「国外財産調書」の両調書に「質問検査権」の規定を設けました。質問検査権の規定を設けることは、両調書に対して税務署が税務調査を行えるということです。税務当局がこの両調書をいかに重要視しているのかをうかがい知ることができます。

税務署が国外財産の存在を把握するのは時間の問題と捉えて、もし申告漏れが発覚した場合などには自主的に、かつ速やかに申告するようにしましょう。

以上(2019年9月)

(監修 南青山税理士法人 税理士 窪田博行)

pj30063

画像:pixabay