はじめまして。起業コンサルタント(R)、税理士の中野です。今回から12回にわたり、創業間もない経営者のみなさまのために資金繰りの基本について解説してまいります。

資金は会社にとっての血液。その血液である資金が枯渇したら、会社を存続させることはできません。資金調達の可否が会社の将来を決めるといっても過言ではありません。必要な資金を必要なときに、より良い条件で集められるような体制作りが重要なのです。そのために必要な基本エッセンスを見ていきましょう。

第1回は、会社の現状把握についてです。中でも、いわゆる財務諸表を読み取るチカラは経営者として必ず身に付けておきたい基本中の基本です。「日ごろの経理や決算処理は税理士に任せていて、試算表や決算書などはろくに見たことがない」という方、要注意ですよ。

経理作業や決算申告の作業は自分ではしないとしても、財務諸表を読み取るチカラがないと、資金繰りを読むことができません。次回以降解説しますが、財務諸表さえ読み取っていれば資金繰りは完璧というわけではありません。ただ、基本データとして、財務諸表を読み取るチカラはどうしても必要となるのです。初めての人でも分かりやすいように簡潔に書きますので、一緒に見ていきましょう。

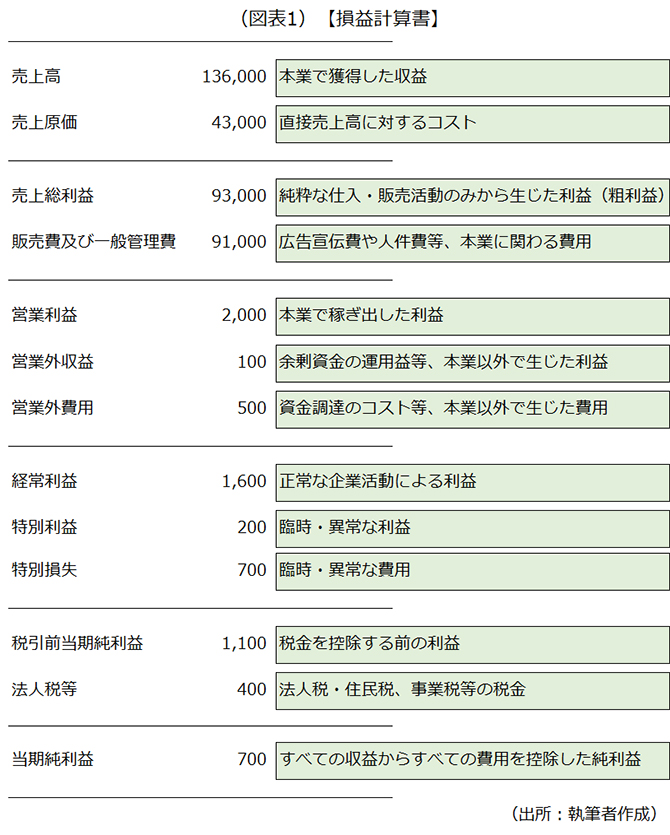

1 損益計算書の読み取り方

損益計算書は、一言でいえば会社がどれだけもうかって、どれだけ損をしたのかを示した表です。会社が稼いだ金額「収益」が材料費や旅費交通費などの「費用」よりも多ければ黒字、収益よりも費用の方が多ければ赤字です。日常でもよく耳にする言葉ですね。黒字か赤字かを判断するには、まず、いくらの利益が出ているのかを知る必要がありますが、一口に利益といっても会社がお金を稼ぐ方法はいろいろあります。本業でモノやサービスを売って得たお金のほかにも、銀行に預金して得る利息や、自社の建物の一部を他社に貸して得る家賃なども利益に入ります。

損益計算書では、これらの利益を本業との関連の度合いからいくつかの段階に分け、段階ごとにもうかった金額や損をした金額を表示しています。

決算書を読む人に対して会社が本業でどれだけもうけているかということを知らせるため、会社がどれだけモノやサービスを売っているか(=売上高)を一番上に表示します。

その次に出てくるのが売上原価です。売上原価とは、仕入れた商品の代金、製造に掛かったコストなど、売上のもとになるモノやサービスを作るのに掛かった金額の合計です。売上高から売上原価を引いた金額が売上総利益です。

売上総利益の次は、売上原価以外で本業に掛かる費用が表示されます。この費用は販売費及び一般管理費(略して「販管費」)といいます。例えば、営業部門や管理部門の人件費や交通費、打ち合わせ費用、オフィス家賃などです。売上原価と販管費を合計すれば、本業に掛かる費用はすべて網羅したことになります。

最後に、売上総利益から販管費を引いたものが、営業利益(赤字の場合は営業損失)として損益計算書上に表示されます。営業利益は、本業で稼ぎ出した利益を表しており、営業利益を出せたかは会社にとってとても重要なポイントです。

本業以外の活動による収益や費用は、営業外収益または営業外費用として損益計算書に表示されます。営業外収益の代表例は、預金利息です。ほかに、本業以外の株式やFXなどを保有している会社の場合は、それらの売却益や配当金も営業外収益となります。営業外費用の代表例は、金融機関などから資金を借りた場合の利息です。

営業利益に営業外収益を足し、営業外費用を引いたものを経常利益といいます。経常利益は、当期純利益と区別して「正常な企業活動による利益」と覚えておきましょう。

会社は、時に予期しない事態に見舞われることがあります。例えば、会社の車両で自損事故を起こし廃車になってしまった場合などです。このように、突発的な原因で発生した費用は、損益計算書の「経常利益」の下に、特別損失として計上されます。逆に、会社の車両を他人に譲った結果、利益が出たなどの突発的な収益は、特別利益として表示されます。経常利益から、特別利益を足し、特別損失を差し引いたものを税引前当期純利益といいます。

さらに税引前当期純利益から、会社が納税すべき法人税などの金額を引いた金額を税引後当期純利益といいます。当期純利益は、一時的、突発的な収益や費用を含めた、その期に会社が獲得した利益を表しています。

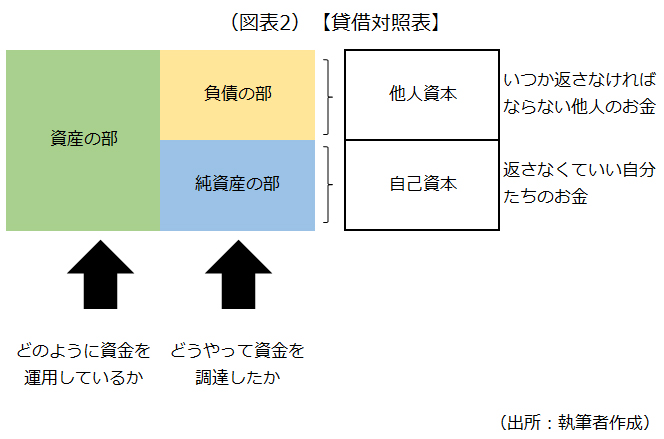

2 貸借対照表の読み取り方

貸借対照表は、一言でいえば、決算日時点での会社の資産や負債などの一覧表です。

資産の部、負債の部、純資産の部という3つのブロックに分かれています。

貸借対照表では、資産の部は左側、負債の部と純資産の部は右側に表示されます。そして、左側の金額の合計額と右側の金額の合計額は必ず一致します。そのため、貸借対照表は左右が釣り合う(バランスする)ということから、バランスシート(B/S)とも呼ばれます。

右の負債の部や純資産の部は、会社の資金をどうやって調達したかを表します。借入金などの負債は、外部の金融機関などから借りてきたお金なので、いつか返さなければなりません。他人から借りたお金なので「他人資本」といいます。

一方、資本金などの純資産は、株主から投資を受けたお金や会社が稼いだ利益の金額で、いわば自分のお金です(「自己資本」といいます)。会社の持ち主は株主ですから、株主が投資したお金(=資本金)や、そのお金をもとに会社が稼いだ利益は株主のものである(帰属する)という考えを表したものです。

これらの他人資本と自己資本を利用して、どのように会社が資金を運用しているかを表すのが、左側の資産の部です。現金や預金として持っているものもあれば、在庫商品、製造に使う機械などに形を変えたものもあります。このように、調達したお金を会社がどのように運用しているかが一目でわかるのが貸借対照表です。

貸借対照表を見るときは、「安全にお金を調達できているか」ということと、「調達したお金を使って利益を生み出すために、効率的に運用しているか」というポイントが重要になります。

貸借対照表は、損益計算書に比べると難しく感じがちですが、

- 資金繰りそのもの(気づかずに運転資金がショートする可能性もある)

- 追加融資

- 許認可(有料職業紹介の免許更新など)

- 取引先からの信用

などにも影響する重要な財務諸表です。必ず読み取り方をマスターしておきましょう。

次回はさらに進んで、損益計算書や貸借対照表を分析する方法を解説していきます。

以上

※上記内容は、本文中に特別な断りがない限り、2020年10月5日時点のものであり、将来変更される可能性があります。

※上記内容は、株式会社日本情報マートまたは執筆者が作成したものであり、りそな銀行の見解を示しているものではございません。上記内容に関するお問い合わせなどは、お手数ですが下記の電子メールアドレスあてにご連絡をお願いいたします。

【電子メールでのお問い合わせ先】

inquiry01@jim.jp

(株式会社日本情報マートが、皆様からのお問い合わせを承ります。なお、株式会社日本情報マートの会社概要は、ウェブサイト https://www.jim.jp/company/をご覧ください)

ご回答は平日午前10:00~18:00とさせていただいておりますので、ご了承ください。