1 賃上げ前に労働分配率を確認する

毎年春闘の時期になると、賃上げに関する話題を耳にする機会が増えます。例えば、

2025年春闘では、「みんなでつくろう!賃上げがあたりまえの社会」をスローガンに、昨年に引き続き、賃上げ目標を「5%以上(定期昇給相当分を含む)」とする方針

が打ち出されています。

どこまで賃上げに取り組むかは経営者次第ですが、人件費の負担を考えるのであれば、

賃上げを検討する前に、自社の人件費が適正な水準にあるのかを「労働分配率」で確認

しておく必要があります。労働分配率の計算方法はさまざまで、適正な数値は業種や業態によって異なります。ここでは労働分配率を求めるための計算式を紹介します。実際に、自社の適正水準を検討する際は、社会保険労務士や会計士・税理士などに相談してみるとよいでしょう。

1.労働分配率の算出方法

労働分配率=人件費÷付加価値

2.付加価値の算出方法

- 控除方式:主に製造業で使用

付加価値=売上高-外部購入価値(製品仕入高、直接材料費、外注加工費等) - 加算方式:主に非製造業で使用

付加価値=経常利益+人件費+金融費用+賃借料+租税公課+減価償却費

平均的な労働分配率や付加価値を知りたい場合、経済産業省「企業活動基本調査」の業種別データが参考になります。自社の過去3~5年程度の労働分配率を計算して、適正と思われる利益を出していた年度を基準にするとよいでしょう。

■経済産業省「企業活動基本調査」■

https://www.meti.go.jp/statistics/tyo/kikatu/index.html

以降では、賃上げの種類、賞与や退職金への影響を回避する方法などを紹介します。ここまでの内容を踏まえた上で賃上げを検討する場合は、ぜひご確認ください。

2 2種類の賃上げ「定期昇給」「ベースアップ」

1)定期昇給

定期昇給とは、

企業の定める賃金テーブル(賃金表)に基づき、賃金が従業員の年齢や勤続年数に応じて自動的に昇給(自動昇給)すること

です。査定昇給(人事考課などに基づいて昇給を行うこと)も、定期的に実施する場合は定期昇給に含まれますが、自動昇給とは異なります。企業の中には、能力や成果をもっと賃金に反映させようと、自動昇給の見直しに取り組んでいるところが少なくありません。

2)ベースアップ

ベースアップとは、

賃金テーブルを書き換え、全従業員の賃金水準を一斉に引き上げること

です。賃金テーブルが書き換えられるため、能力や成果が低い従業員も昇給(賃上げ)の対象となります。昇給は賃金規程で定められているもの、ベースアップは業績などに応じて臨時的に実施されるものです。

3 賞与や退職金への影響を回避する

1)賞与や退職金の負担を回避するには「基本給連動型→基本給非連動型」

賃上げをした場合、毎月の賃金だけでなく、賞与や退職金の負担も増えることがあります。それは、

基本給を賞与や退職金の計算基礎とする「基本給連動型」の制度

を導入している場合です。基本給連動型は、基本給に一定の支給率を掛けて賞与や退職金を計算するなど、シンプルな運用が可能ですが、基本給が支給額のベースになるため、賃上げの影響を受けやすくなります。賃上げの影響を回避したい場合、

基本給を賞与や退職金の計算基礎としない「基本給非連動型」の制度

を導入するという方法があります。

以降で、基本給非連動型の賞与・退職金制度の例を紹介します。なお、賞与・退職金制度を従前のものから変更する際は、「労働条件の不利益変更」に注意する必要があります。

2)賃上げの影響を回避する賞与制度(業績連動型)

ここでは、基本給非連動型の賞与制度の例として、「業績連動型」を紹介します。

業績連動型は、企業が重視する業績指標、勤務成績などを基に支給率を決め、賞与原資にその支給率を掛けて賞与を計算する仕組みです。業績指標については営業利益や経常利益などが、勤務成績については部門業績や人事考課の結果などがよく用いられます。

- メリット:能力や成果を賞与に反映させやすい

- デメリット:賞与の支給額が安定しにくく、従業員からすると不安がある

3)賃上げの影響を回避する退職金制度(定額制、別メニュー方式、ポイント制)

ここでは、基本給非連動型の退職金制度の例として、「定額制」「別メニュー方式」「ポイント制」を紹介します。

1.定額制

定額制は、勤続年数に応じて定額を定め、退職金を支給する仕組みです。例えば、20年勤続で退職した従業員の退職金は400万円、30年なら600万円といった具合です。

- メリット:退職金の計算が不要

- デメリット:能力や成果を退職金に反映させられない

2.別メニュー方式

別メニュー方式は、退職時の役職に応じて定額を定め、勤続年数別の支給率を掛けて退職金を計算する仕組みです。基本給連動型(退職時の基本給を退職金の基礎とする制度)と定額制を混合したようなイメージです。

- メリット:退職金の計算が簡単

- デメリット:能力や成果を退職金に反映させにくい

3.ポイント制

ポイント制は、一定のルールに基づいて従業員にポイントを付与し、退職時の累計ポイント数に単価を掛けて退職金を計算する仕組みです。ポイントには、勤続年数に応じて付与する「勤続ポイント」、資格等級などに応じて付与する「等級ポイント」、人事考課の結果などに応じて付与する「個人ポイント」などがあり、一般的に複数のポイントを組み合わせて運用します。

- メリット:能力や成果を退職金に反映させやすい

- デメリット:退職金の計算が複雑、付与されるポイント数などについて従業員の納得が得られないケースがある

4 社会保険料などへの影響にも注意する

1)労働保険料

労働保険料(労災保険料と雇用保険料)は、毎月の賃金の総支給額に保険料率を掛けて計算します。そのため、残業代などで賃金が変動すると保険料も異なってきます。また、賃上げの場合も保険料に影響します。

2)社会保険料

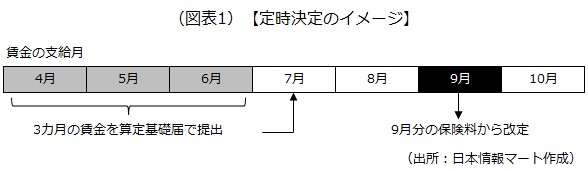

社会保険料(健康保険料、介護保険料、厚生年金保険料)は、4~6月に支給した賃金の平均額をベースに決まります。そして、その年の9月から翌年の8月までは原則固定となります。この手続きを「定時決定」といい、算定基礎届を毎年7月初旬に年金事務所に届け出ます。

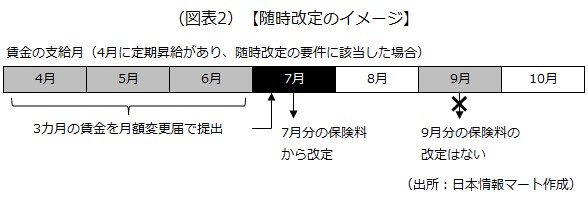

ただし、固定的賃金(稼働実績に関係なく支給されるもの)が変動し、連続する3カ月間の賃金の平均額が2等級以上変わると、4カ月目から社会保険料が改定されます。これを「随時改定」といい、月額変更届を固定的賃金が変動した月から起算して4カ月目に速やかに届け出ます。

なお、7月から9月までのいずれかの月に随時改定をした場合、定時決定は行いません。4月から賃上げをする場合などは、随時改定の要件に該当しても定時決定として扱い、9月分の保険料から改定してしまうことがありますが、これは誤った運用です。

5 賃上げに表れる経営者の思い

ベースアップをした場合、以降の人件費が増大します。将来的に企業の業績が悪化しても、賃下げは労働条件の不利益変更になるので、簡単に行うことができません。そのため、足元の業績好調を理由に、利益分配の目的で賃上げを検討しているのであれば、ベースアップではなく、賞与で賃上げをしたほうが無難という考え方もできます。これであれば、翌年度の業績に応じて柔軟に賞与の支給額を決められます。

頑張っている従業員に報いたいというのは、経営者の変わらぬ思いです。そうした意味で、賃上げは従業員に感謝の気持ちを伝える重要な取り組みです。ただし、事前に賃上げのメリットとデメリットを把握し、業績などに見合った適切な方法を選択しましょう。

以上(2025年3月更新)

pj00666

画像:Team Oktopus-shutterstock