「小さな会社の退職金制度」シリーズの第2回では、「退職一時金と企業年金」「DBと企業型DC」など、退職金制度同士を比較しながら、社員の退職金が手取りでどのぐらいの額になるのかをシミュレートしました。税金の負担や運用時の利回りなどのポイントを押さえれば、中小企業でも社員にとって魅力的な退職金制度を構築できるという内容でした。

ただ、そうしたポイントを押さえてもなお、十分な退職金を用意できない会社もあります。そんな場合は、退職金制度以外の福利厚生に注目してみましょう。例えば、財形貯蓄やiDeCo+(イデコプラス)など、社員が老後の生活を支えるのに活用できる福利厚生があります。

この記事では、「退職金制度と福利厚生を組み合わせることで、老後の生活資金を増やす」という観点から、運用のシミュレーションを紹介します。

あわせて読む

【小さな会社の退職金制度】シリーズ

- ●定年退職でもらう退職金、いくらあれば老後は安泰?

- ●「退職一時金 vs 企業年金」「DBvs企業型DC」魅力的なのはどっち?

- ●退職金が少なくても、財形貯蓄やiDeCo+でこれだけフォローできる

1 「退職金制度+福利厚生」なら大企業にも勝てる?

老後の生活を支える上で、退職金は重要なお金です。ただ、全ての会社が必ずしも潤沢な退職金を準備できるわけではなく、特に中小企業ではその傾向が顕著です。

例えば、東京都産業労働局「中小企業の賃金・退職金事情」によると、中小企業の社員(大学卒)が定年退職したときにもらえる退職金は、2022年平均で約1092万円です。一方、日本経済団体連合会「2021年9月度 退職金・年金に関する実態調査結果」によると、大企業の社員(大学卒)がもらえる退職金は約2243万円。統計データは異なりますが、1000万円以上の開きがあるのです。

「何も大企業に勝とうなんて思っていない」という経営者もいるでしょうが、少しお待ちください。もし、御社がすでに財形貯蓄やiDeCo+などの福利厚生を実施しているのであれば、その福利厚生と退職金制度を組み合わせることで、実質的に大企業の退職金制度と同等以上の額を確保できるかもしれません。

以降では、財形貯蓄とiDeCo+、それぞれについて「社員が60歳になるまで運用した場合、どのぐらいの額になるのか」「退職金と福利厚生を組み合わせた場合、大企業の退職金に勝てるのか」などをシミュレートしていきます。

2 財形貯蓄の運用をシミュレーション

財形貯蓄は大きく3つの制度に分かれています。結婚・年金などさまざまな用途で利用できる「一般財形貯蓄」、年金に特化した「財形年金貯蓄」、住宅に特化した「財形住宅貯蓄」の3種です。

退職金対策として活用するのであれば、一般財形貯蓄・財形年金貯蓄のいずれかを利用するとよいでしょう。具体的なシミュレート結果を紹介します。

【シミュレーション条件】

- 22歳年収400万円の会社員

- 毎月3万円を給与天引きで積み立て

- 積立期間は38年

- ボーナス・年収アップでの上乗せはないものとする

- 全ての制度で年利は0.01%とする

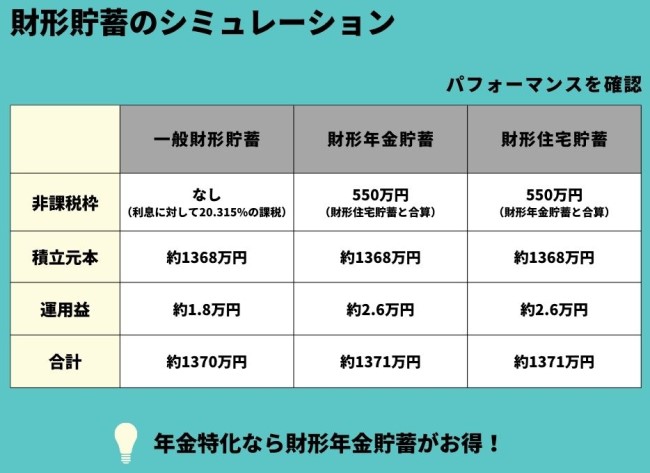

1)財形貯蓄3種類のシミュレーション

そもそも財形貯蓄とは、毎月またはボーナス時期に給与天引きによって積み立てる制度のことです。資産運用としての機能は低いものの、堅実に目的に合わせた資金を用意できます。

一般財形貯蓄は、運用益(今回であれば0.01%)に対して20.315%の税金がかかります。一方、財形年金貯蓄と財形住宅貯蓄は、両制度合算して550万円までの利子に税金がかかりません。目的が明確であるなら、財形年金貯蓄・財形住宅貯蓄を選択するのがよいでしょう。

上記のシミュレーション条件で試算した結果、

全ての制度で約1370万円以上を用意できる

ことが分かりました。運用益については、一般財形貯蓄は約1.8万円、非課税枠のある財形年金貯蓄と財形住宅貯蓄は2.6万円となっています。「運用益が少ないな」と感じる人もいるでしょうが、これらの制度は堅実に資金を用意できることが特徴です。元本割れのリスクがなく、確実に必要な分だけ用意できます。

また、一般財形貯蓄を利用している社員は、退職金以外の用途でお金が必要になったときに引き出せます。流動性が高く保管できる点も、魅力的です。

2)大企業(財形貯蓄なし)との比較

仮に、財形貯蓄の制度がある中小企業が

- 退職金(退職給付額)で1092万円

- 財形貯蓄(積立元本+運用益)で1370万円

を用意できた場合、その額は合計2462万円になります。大企業に勤める社員(大学卒)の退職金が平均で約2243万円ですから、中小企業のほうが219万円多く確保できる計算になります。

3 iDeCo+の運用をシミュレーション

iDeCo(イデコ)とは、社員が自分で掛け金を拠出して運用する個人型の確定拠出年金です。このiDeCoについて、社員の拠出する掛け金との合計額0.5万~2.3万円の範囲内で、iDeCoに加入する社員の掛け金に追加して、会社が掛け金を拠出できるのが「iDeCo+」という制度です(中小企業限定の制度)。会社が掛け金を上乗せしてくれるので、iDeCoだけを利用するよりも多くの老後資金を用意できます。

iDeCo+は財形貯蓄制度とは異なり、投資としての側面を兼ね備えています。長期間積み立てるとどのような結果になるのか、シミュレートしていきましょう。

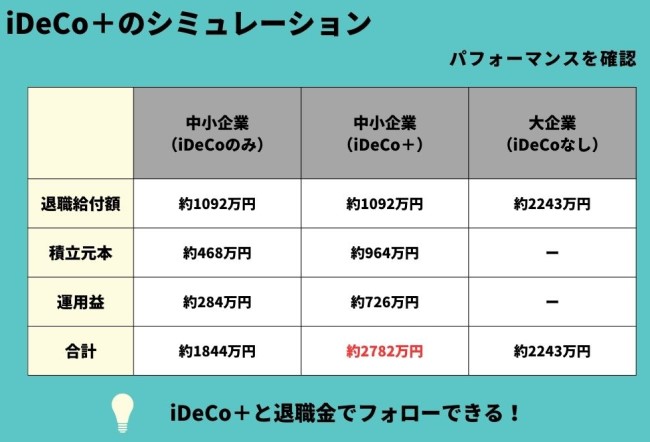

1)iDeCo+(イデコプラス)のシミュレーション

【シミュレーション条件】

- 年収400万円

- 事業主拠出は1万円で合意

- 個人拠出は1.3万円

- 30年間年利3.0%で運用

- 受給開始年齢60歳

- 移管資金0円

- 企業型DCやDBの取り扱いはなし

上記のシミュレーション条件で試算したところ、

iDeCoのみで752万円、iDeCo+で1690万円用意できる

ことが分かりました。年利3.0%で運用した場合、iDeCoでは約284万円、iDeCo+は約726万円の運用益を確保できます。しかも、これらの運用益に対しては税金がかかりません。

また、iDeCo+を導入している会社の場合、社員の自己負担はiDeCoよりも少なくできます。つまり、社員は今の生活を切り詰めることなく、退職金+αのお金を用意できるのです。

2)大企業(iDeCoなし)との比較

仮に、iDeCo+を導入している中小企業が

- 退職金(退職給付額)で1092万円

- iDeCo+(積立元本+運用益)で1690万円

を用意できた場合、その額は合計2782万円になります。前述した大企業に勤める社員(大学卒)の退職金(2243万円)よりも、539万円多くなる計算です。

ただし、iDeCo+で拠出できる金額の上限は年27.6万円(月2.3万円)ですから、これ以上の金額を用意する場合は他の制度も利用する必要があります。

4 iDeCo+と財形貯蓄のメリット・デメリット

前述したシミュレーションでは、中小企業が退職金と他の制度を組み合わせた場合、

- 退職金と財形貯蓄で合計2462万円

- 退職金とiDeCo+で合計2782万円

を用意できる計算になりました。どちらも大企業の退職金平均を上回る水準です。

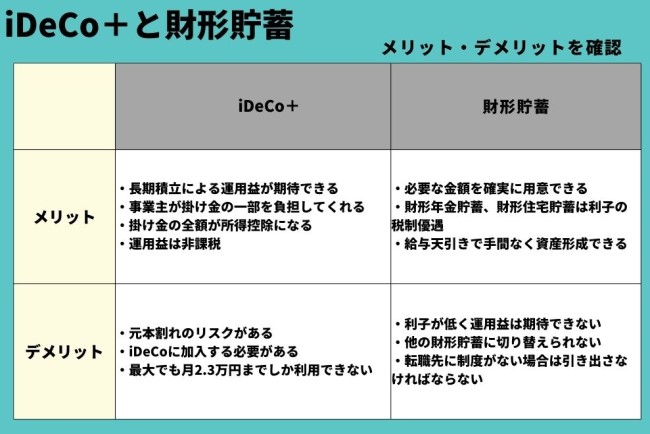

シミュレーション上は、退職金とiDeCo+を組み合わせた金額のほうが高く、利用件数を見てもiDeCoは増加傾向(企業年金連合会「確定拠出年金統計資料」)、財形貯蓄は減少傾向(厚生労働省「財形貯蓄の実施状況について」)にあることが分かります。

ただ、iDeCo+は、長期積み立てによる運用益が期待できる、会社が掛け金の一部を負担してくれるなどのメリットがある一方で、運用失敗による元本割れのリスクもあるので、堅実なほうが好きな社員にとっては、必要な金額を確実に用意できる一般財形貯蓄のほうが魅力的という考えもあるかもしれません。

メリット・デメリットを確認し、御社に合った方法で退職金の不足分をフォローしてみてください。

あわせて読む

【小さな会社の退職金制度】シリーズ

- ●定年退職でもらう退職金、いくらあれば老後は安泰?

- ●「退職一時金 vs 企業年金」「DBvs企業型DC」魅力的なのはどっち?

- ●退職金が少なくても、財形貯蓄やiDeCo+でこれだけフォローできる

以上

(監修 社会保険労務士 志賀碧)

※上記内容は、本文中に特別な断りがない限り、2023年5月30日時点のものであり、将来変更される可能性があります。

※上記内容は、株式会社日本情報マートまたは執筆者が作成したものであり、りそな銀行の見解を示しているものではございません。上記内容に関するお問い合わせなどは、お手数ですが下記の電子メールアドレスあてにご連絡をお願いいたします。

【電子メールでのお問い合わせ先】

inquiry01@jim.jp

(株式会社日本情報マートが、皆様からのお問い合わせを承ります。なお、株式会社日本情報マートの会社概要は、ウェブサイト https://www.jim.jp/company/をご覧ください)