1 定年後の働き方によって社会保険料が変わる?

「人生100年時代」や「生涯現役社会」といわれる昨今、定年後も自分のペースで仕事を続ける人は少なくありません。定年などのルールは高年齢者雇用安定法に定められていて、会社は、

- 60歳以上に定年を設定する義務

- 65歳まで雇用するための措置を講じる義務(再雇用制度など)

- 70歳まで働ける機会を確保する努力義務(2.と同様の措置の他、フリーランス契約など)

を負っています。

社員(この記事では正社員を想定しています)が、定年後も会社に雇用されて働くことやフリーランスとして一緒に仕事をすることを希望する場合、会社は社員と相談しながら、定年後の労働条件や取引条件を決めることになります。ただ、その際、注意したいのが「社会保険(健康保険と厚生年金保険)」の扱いです。

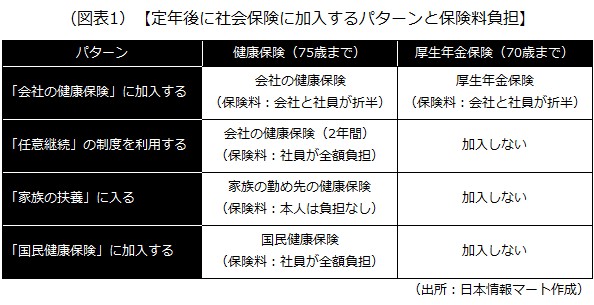

定年後は社会保険に加入するパターンが4つあり、パターンごとに保険料負担が異なる

からです。詳細は後述しますが、イメージは図表1の通りです。

定年後の賃金・報酬ばかりに気を取られて、社会保険料の負担を失念すると、社員の手取り収入が大きく減ってしまう恐れがあります。逆に社会保険のルールを理解していれば、会社も社員も定年後の働き方をイメージしやすくなり、労働条件や取引条件に関する相談もスムーズに進むでしょう。

以降で、定年後に社会保険に加入する4つのパターンの概要と、定年後の働き方に応じたシミュレーションを紹介していきます。

2 定年後の社会保険加入の4パターン

定年後に社会保険に加入するパターンは、「健康保険」に注目すると次の4つに分けられます。

1)「会社の健康保険」に加入する

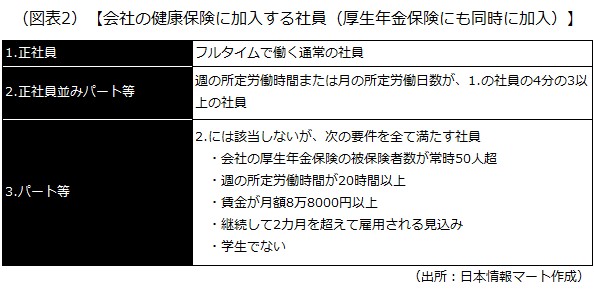

社員が定年後も会社に雇用されて働く場合、図表2の1.から3.のいずれかに該当するのであれば、定年前と同じく会社の健康保険に加入します(厚生年金保険にも同時に加入)。

社会保険料(健康保険料と厚生年金保険料)は、それぞれ、

標準報酬月額(月例賃金を一定の金額幅で区分したもの)×保険料率

で計算した額を、会社と社員が折半して負担します。例えば、健康保険の保険者が全国健康保険協会(協会けんぽ)東京支部の場合、2025年度の保険料率は次のようになっています。

- 健康保険料率:9.91%(40歳未満の場合)、11.5%(40歳以上65歳未満の場合、介護保険料を含む)

- 厚生年金保険料率:18.3%

2)「任意継続」の制度を利用する

1)に該当しないパート等や、定年後フリーランスになった社員は、会社の健康保険に原則加入できません(定年となる日の翌日に被保険者資格を喪失)が、例外として、

会社の健康保険に2年間だけ継続加入できる「任意継続」の制度を利用する

ことで、健康保険の給付を受けられるようになります(けがや病気の際、原則3割負担で治療を受けられるなど)。ただし、定年前に健康保険の被保険者期間が連続して2カ月以上必要です。

任意継続で加入するのは健康保険だけで、厚生年金保険は非加入となるので、社員は健康保険料のみ負担します。健康保険料は、

退職時の標準報酬月額×保険料率

で計算します。ただし、任意継続の場合、

- 社員が健康保険料を全額負担する(会社負担はなし)

- 標準報酬月額の上限が32万円に設定されている(協会けんぽ(2025年度)の場合)

という点が、1)と異なります。例えば、退職時の標準報酬月額が40万円であった場合、任意継続では上限額の32万円として保険料が算定されます。

3)「家族の扶養」に入る

社員に家族がいて、その家族が勤務先等で健康保険の被保険者になっている場合、

「家族の扶養」に入る(被扶養者となる)

ことで、健康保険の給付を受けられるようになります。社員が家族の扶養に入るには、社員が家族と三親等内の関係にあり、なおかつ家族の収入によって生計を維持されている必要があります。社員が60歳以上のときは、

- 家族(被保険者)と同一世帯の場合:社員の年間収入が180万円未満で、家族(被保険者)の年間収入の2分の1未満

- 家族(被保険者)と世帯が異なる場合:社員の年間収入が180万円未満で、家族(被保険者)からの援助による収入額より少ない

というのが、収入面で被扶養者と認定されるための要件になります。

社員が家族の扶養に入る場合、社員本人が健康保険料を負担することはありません。厚生年金保険も非加入となるので、社員本人の保険料負担は一切発生しないことになります。

ただし、年間収入が180万円未満であることが扶養の要件となるため、定年後の働き方に一定の影響を及ぼします。

4)「国民健康保険」に加入する

社員が会社の健康保険にも、家族の扶養にも入れない場合、

社員の住所を管轄する自治体が保険者になっている「国民健康保険」に加入する

ことになります。一部の外国人や生活保護受給者は対象外ですが、その他は前述の1)から3)に該当しない社員であれば、加入することになります。

国民健康保険に加入する場合、社員が国民健康保険料を全額負担します(厚生年金保険は非加入)。なお、保険料負担の計算方法は自治体によって異なります。国民年金保険料は、原則として前年の収入額に基づいて算定されるため、退職初年度の保険料は高くなる傾向があります。詳しくは、各自治体の担当窓口にて確認をすることができます(社員本人が確認)。

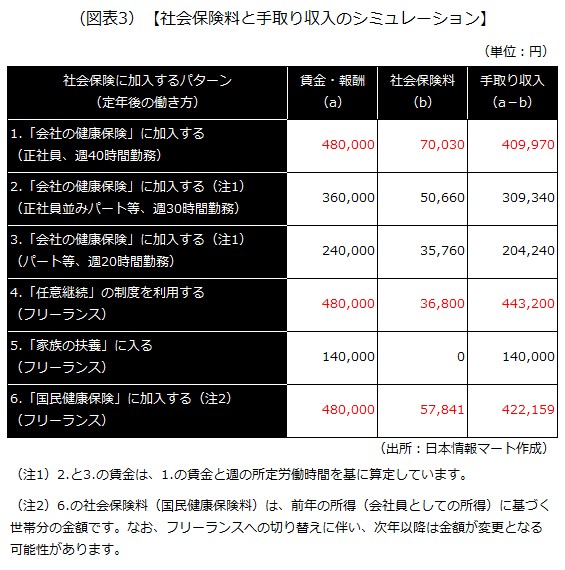

3 定年後の社会保険料をシミュレートしてみよう

ここでは、間もなく60歳で定年を迎える社員Aさんが、定年後、社会保険に加入することを想定し、社会保険料をシミュレートしてみます。会社の健康保険の保険者は「協会けんぽ(東京支部)」とし、社会保険料は同協会の「令和7年度保険料額表(東京都)」を用いて算定します。

Aさんの条件は次の通りです。

- 退職前の賃金(月額):48万円(注)

- 退職前の標準報酬月額:47万円

- 住所:東京都江戸川区

- 家族構成:妻(専業主婦、60歳)

(注)厚生労働省「令和6年賃金構造基本統計調査」における、一般労働者(55~59歳、男性、調査産業計)の「きまって支給する現金給与額」を基に算定しました。

これを基に、社会保険に加入するパターンごとのAさんの社会保険料(本人負担)と、手取り収入(賃金・報酬から社会保険料を差し引いたもの)を算定したシミュレーションが図表3です。

1.と4.と6.の赤字に注目してください。これらは定年前後で賃金・報酬が48万円から変わらなかったケースを想定していますが、「会社の健康保険」「任意継続」「国民健康保険」のどれを選択するかによって、社会保険料と手取り収入の額が変わってきます。なお、4.の「任意継続」の社会保険料が低い理由は、

- 1.の「会社の健康保険」のケースと異なり、厚生年金保険料の負担がないから

- 本来は賃金額に基づく標準報酬月額(47万円)で社会保険料を算定するが、任意継続の場合、標準報酬月額の上限が32万円とされているから

です。

また、もう1つ注目したいのが、5.の「家族の扶養」に入るケースです。5.では報酬を他のパターンよりも明らかに低い14万円に設定していますが、これは、

社員の年間収入が180万円(月換算15万円)以上になると、被扶養者要件を満たさなくなるので、そもそも低い金額しか設定できないから

です。

4 在職老齢年金にも注意しよう

定年後も働く場合、もう1つ注意しておきたいのが「在職老齢年金」の問題です。

在職老齢年金とは、60歳以降も働きながら老齢年金をもらう場合、給与や賞与額等に応じて年金額が減額調整されてしまう制度のこと

です。対象となるのは、厚生年金保険の被保険者、つまり、この記事でいうところの、

定年後も「会社の健康保険」に加入する社員(厚生年金保険にも同時に加入)

です。

在職老齢年金では、2026年4月1日から

「基本月額」と「総報酬月額相当額」の合計が62万円を超えると老齢年金が減額される

ことになっています(現在は51万円を超えると減額)。「基本月額」は老齢厚生年金の報酬比例部分の月額、「総報酬月額相当額」は「その月の標準報酬月額」に「その月以前1年間の標準賞与額の合計÷12」を足したものです。

- 60歳以降の賃金が下がれば、その分「基本月額と総報酬月額相当額の合計」も下がり、老齢年金は減りにくくなる

- 逆に賃金が維持されれば、老齢年金は減りやすくなる

ことになります。社員と定年後の賃金について相談する場合、このあたりも考慮に入れておくとよいかもしれません。

■日本年金機構「在職中の年金」■

https://www.nenkin.go.jp/service/jukyu/roureinenkin/zaishoku/index.html

以上(2025年10月更新)

(監修 人事労務すず木オフィス 特定社会保険労務士 鈴木快昌)

pj00660

画像:maroke-Adobe Stock