はじめに

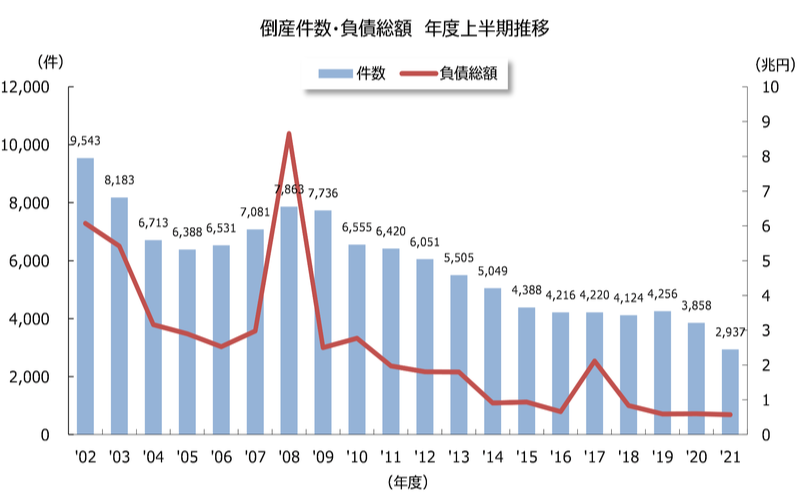

2021年度上半期(4-9月期)の全国企業倒産は2,937件(前年同期比23.8%減)で、年度上半期としては、1966年(2,982件)以来、55年ぶりに3,000件を下回った。

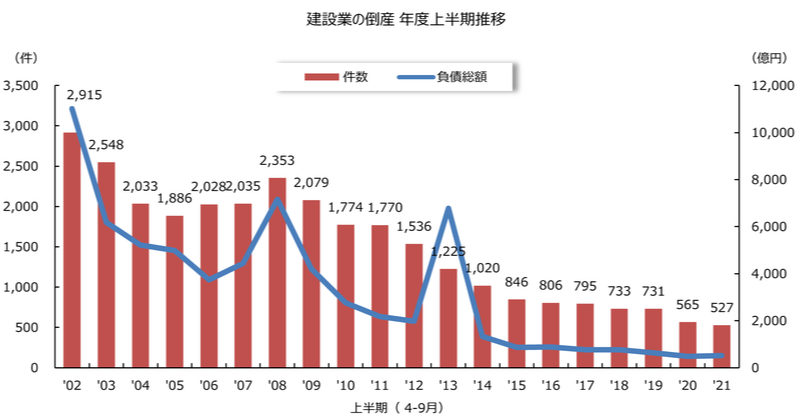

一方、建設業の上半期の倒産件数は527件(前年同期比6.7%減)で、年度上半期としては、2009年度以降、13年連続で前年同期を下回り、1991年度以降の30年間で最少だった。全国企業倒産と同様に、記録的な低水準が続いた。

ただ、業種を問わず、新型コロナウイルス(以下、新型コロナ)感染拡大は多大な影響を及ぼしている。さらに、建設業界は代表者の高齢化や後継者難、人手不足など構造的な問題を抱え、コロナ収束後も不透明感が増す。重層的な下請構造で、経営体力の乏しい中小・零細業者が多いだけに、今後の倒産推移が注目される。

2021年度上半期の全国企業倒産 50年間で最少件数

2021年度上半期(4-9月期)の全国企業倒産(負債額1,000万円以上)は、件数が2,937件(前年同期比23.8%減)、負債総額が5,746億2,600万円(同4.0%減)だった。

件数は、2年連続で前年同期を下回り、バブル末期の1990年同期(3,070件)を割り込み、1972年以降の50年間で最少となった。

産業別では、年度上半期では2015年同期以来、6年ぶりに全10産業で減少し、なかでも「農・林・漁・鉱業」「建設業」「製造業」「卸売業」「小売業」「金融・保険業」「不動産業」の7産業は30年間で最少だった。また、地区別は、2013年同期以来、8年ぶりに全9地区で前年同期を下回り、四国を除く8地区は30年間で最少で、産業別ならびに地区別ともに歴史的な低水準だった。

負債総額は、年度上半期では2年ぶりに減少し、1972年度以降では1973年度(3,631億100万円)に次いで3番目の低水準だった。ただ、8月には「負債10億円以上」の倒産が前年同月を上回ったほか、9月も「同10億円以上」「同5億以上10億円未満」「同1億円以上5億円未満」でそれぞれ増加し、負債1億円以上の構成比は26.7%(前年同月18.7%)を占め、中堅規模への広がりも見られた。

9月末をもって緊急事態宣言などが解除された。コロナ禍の長期化で、飲食業や宿泊業など対人接触型の非製造業を中心に、影響は広範囲に及ぶ。ただ、コロナ関連支援策が倒産抑制に効果を発揮し、企業倒産は記録的な低水準が続いている。なかでも倒産抑制に最も貢献したのが総額40兆円に達する、政府系・民間金融機関による「実質無利子・無担保融資(ゼロ・ゼロ融資)」だ。融資による緊急避難的な資金繰り支援で、コロナ禍の影響を受けた企業は信用力に関わらず融資を受けることが出来た。これまで借入が難しかった企業でも資金を調達することで、一時的にキャッシュ・フローが改善し資金繰りを凌いだ。

一方で、ゼロ・ゼロ融資は最長5年間の返済据置期間が設定出来た。ただ利用した企業の約6割が据置期間を1年としたため、業績回復が遅れるなかで、返済開始と同時に返済猶予(リスケジュール)を要請する企業も出ている。事業規模以上の借入を行った企業も多く、本業回復が見通せないなか、「過剰債務」が新たな経営課題として浮上している。

2021年度上半期の建設業倒産 件数は過去30年間で最少も負債は3年ぶりに増加

2021年上半期(4-9月)の建設業の倒産件数は、527件(前年同期比6.7%減)だった。2009年度以降、13年連続で減少し、1992年度以降の30年間で最少を記録した。

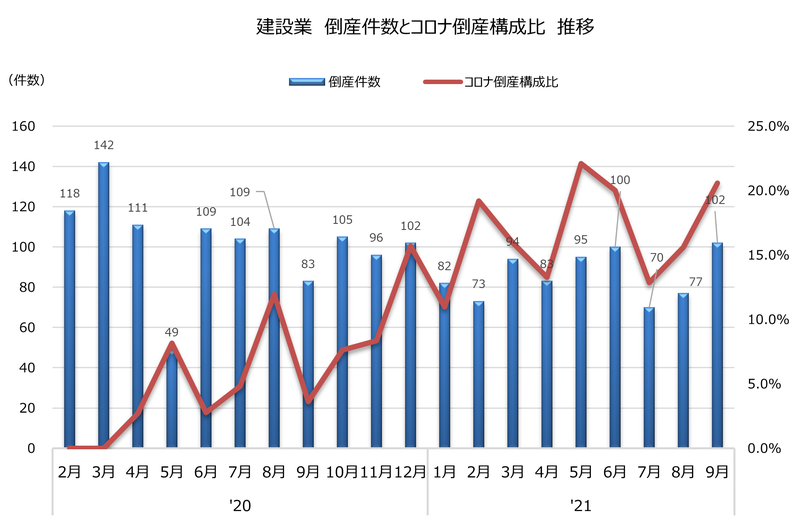

ただ、四半期別では、2021年1-3月が前年同期比34.3%減(379→249件)、4-6月が同3.3%増(269→278件)、7-9月は同15.8%減(296→249件)と増減を繰り返した。なかでも9月度の倒産件数は102件と、前年同月比22.8%増で、今年に入り6月(100件)を上回る最多件数を更新し、今後の倒産増加をうかがわせた。

地区別では、9地区のうち減少が5地区(北海道、東北、北陸、近畿、九州)で、いずれも2ケタ台の減少だった。一方、増加したのは4地区(関東、中部、中国、四国)で、なかでも四国は2倍増(6→12件)と、まだら模様を見せた。

負債総額は516億5,300万円(前年同期比8.1%増)で、3年ぶりに前年同期を上回ったものの、1992年度以降では2020年度(477億8,200万円)に次ぐ低水準だった。負債1億円未満が397件(前年同期11.9%減)で、全体の7割超(構成比75.3%)を占めている点では変化はない。ただ、負債10億円以上が6件(前年同期比20.0%増)、1億円以上5億円未満が115件(同16.1%増)とそれぞれ増加し、他産業と同様に倒産の中堅規模化を示した。

全国企業倒産と同様に、建設業の倒産も歴史的な低水準が続く。ただ、決して安泰というわけではない。「防災・減災、国土強靭化」などの公共事業を背景に土木工事が堅調な一方で、東京五輪関連をはじめとする大型工事の一巡や災害復旧工事が収束し、さらにコロナ禍での営業自粛や工事の中止・延期、計画の見直しなどから、建築工事を主体に厳しい受注状況が続いた。

今後も限られた受注を巡って業者間でパイの奪い合いが激しさを増す可能性があり、受注獲得に向けた工事単価のたたき合いが消耗戦にまで発展することも懸念される。

建設業への「新型コロナ」の影響広がる

とは言え、「新型コロナ」感染拡大の影響が直撃し、売上が消失した飲食業や宿泊業、観光産業などに比べて、建設業への影響はこれまで少なかった。東京商工リサーチが実施したアンケート調査でも、2020年5月調査で「(新型コロナの影響を)すでに受けている」と回答した企業は全業種平均で78.7%に達したが、建設業は54.4%と10産業のうち最も低く、唯一の50%台にとどまった。

ところが、2021年5月に建設業での「新型コロナ」関連倒産が過去最多の21件発生し、同月は建設業全体の2割超(22.1%)を占めた。飲食業や宿泊業などに比べて注目度は低いが、徐々に影響が広がりつつあることを印象づけた。

これを裏付けるように、2021年1-9月の「新型コロナ」関連倒産(負債1,000万円以上)は全国累計1,986件に達するなか、業種別では「飲食業」、「宿泊業」に次いで、「建設業」は3番目に多く、アパレル関連や食品販売を件数では上回った。

また、新型コロナの影響は最新期決算(2021年3月期)でも顕著だった。「(2021年3月期の)中小企業の産業別の売上高は、10産業のうち、農・林・漁・鉱業と金融・保険業を除く8産業で減収だった。なかでも2020年3月期と比較して減収幅が最大だったのは建設業で、前期比6.7ポイント低下(2020年3月期3.3%増→2021年3月期3.4%減)」(「2021年3月期決算 17万社の業績動向調査」、東京商工リサーチ調べ)と、他産業と比べて売上高の落ち込みが激しく、深刻さが垣間見えた。

受注回復期ほど倒産リスク高まる

新型コロナの新規感染者数の減少に伴い、大都市圏を中心とした再開発やコロナ禍で延期になっていた工事が、全国的に動き始めている。さらに、昨年末の経済対策による「住宅ローン減税特例措置(13年控除)」の延長や「グリーン住宅ポイント制度」の創設で、民間工事も受注環境は回復傾向にある。ただし、受注競争は依然として激しく、採算低下とともに資金繰りが悪化している中小・零細企業は多い。さらに“ウッドショック”や“アイアンショック”に代表される資材価格の高騰や調達難の影響が、卸売業者にとどまらず、地域や職種を問わず波及しかねない点でも注意が必要だ。

こうしたなか、9月30日をもって緊急事態宣言などが全面解除された。今後の本格的な事業再開に伴い、人手不足の再燃とともに運転資金需要も活発になる。ただ、その際に注意しなければならないのが黒字倒産だ。ゼロ・ゼロ融資などの資金繰り支援策を受けて過剰債務状態に陥り、業績回復のメドも立たない中小・零細企業は多い。2021年3月期決算内容が端的に物語っている。「2021年3月期決算で借入金の増加企業の割合が最も高かったのは建設業で約半数(48.9%)に及び、増加率の最大も19.0ポイント増の建設業」(「2021年3月期決算『企業の借入金』状況調査」)だった。

過剰債務を抱えた企業にとって新たな資金調達は容易ではない。折しも、2020年秋頃から金融機関などでは審査体制をコロナ禍前の平時レベルまで戻しつつある。財務内容が傷み、業績改善が見込めない企業が新たな資金調達を試みた際、拒絶や減額されることも散見されるようになった。なかでも経営基盤が脆弱な小・零細企業は深刻さが増す。今後は、受注が回復する一方で、手元資金が枯渇し、倒産もしくは事業継続を断念し廃業を迫られるケースが徐々に増えるものと懸念される。

最後に、取引先の倒産に備える保険について紹介したい。損害保険ジャパンでは、建設業向けにも取引信用保険を販売しており、見積時に取引先毎の独自の信用情報を無料提供している。与信管理業務への活用にあたっては、こちらの動画をご視聴いただくことをおすすめする。

以上(2021年12月)

sj09020

画像:pixabay