目次

1 「いざ」となってからではもう遅い?

「ない者からは回収できない」というのが債権回収の基本です。 「いざ、債権を回収しなければ!」という事態に陥ったとき、相手が債務を履行できるとは限りませんから、そうなる前の与信管理、契約書のチェック、債権管理がとても大切です。

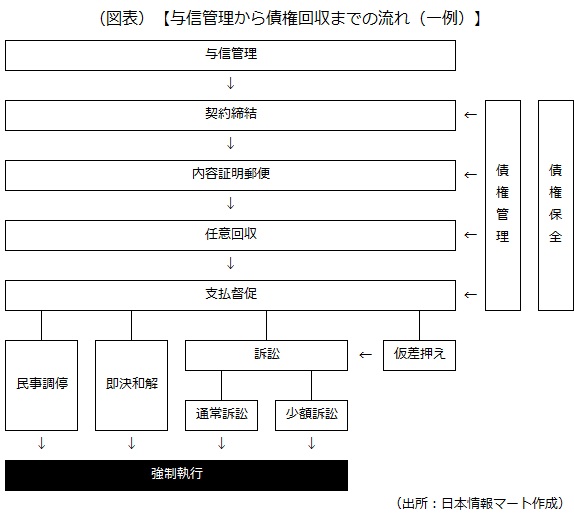

ところで、皆さんは与信管理から債権回収に至るまでの流れを把握しているでしょうか? 債権回収は経験がないとイメージしにくいものですが、そのリスクが顕在化したときの影響は大きく、経営者なら基本を押さえておかなければなりません。

そこで、この記事では債権回収の基本的な流れを紹介します。 それぞれの詳細は別の記事で解説していますのでご確認ください。 ポイントは、

どのような相手と、どのような条件で契約し、どのような管理をしていたか

ということです。

2 与信管理

多くのビジネスでは、売掛金などの売上債権が発生します。 そこで、万一の場合に備えて取引金額の上限や決済サイトを決めますし、担保の設定をすることもあります。 これらの条件は、債権回収ができないリスクと、それによって受ける被害を考慮して決定します。 つまり、相手が「信用」できるのかという点に尽きるため、「信用リスク」と呼ばれます。 そして、この条件なら“信用”して取引できると判断した場合、信用を相手に与えるのが「与信」です。

与信管理の基本、チェックリスト、リモート時に行う与信管理の基本については、次のコンテンツで紹介しています。

3 契約締結

1)必ず定めるべき4つのこと

「信用できる相手だから」といって、契約書を交わさずに取引していないですか? これはビジネスを進める上でとても危険なことです。 口約束だけの状態でお金のトラブルになってしまったら、双方が「言った、言わない」を主張してもめてしまいます。 裁判に発展した場合も、債権回収の根拠を立証するのが難しく、敗訴してしまうことさえあります。 そのため、

必ず契約書を交わす

ことが不可欠で、さらに、

- 支払条件(弁済条件):定められた期日に確実に支払いをしてもらえるようにしておく

- 期限の利益喪失:支払期日前でも債務履行(支払い)を促せるようにしておく

- 約定解除:一定の事態が生じた場合に契約を解除できるようにしておく

- 担保権:回収不能となった売掛債権を担保で回収できるようにする

の4つについて定めたいところです。

この4つを定める理由については、次のコンテンツで紹介しています。

2)公正証書にして強制執行認諾文言を定める

公正証書とは、公証役場で公証人がその権限に基づいて作成する文書(公文書)です。 単なる公正証書は私的な契約書と比べて訴訟における証明力は非常に強いですが、法的効力自体は同じです。

公正証書に私的な契約書よりも強力な効力を持たせるためには、公正証書に「強制執行認諾文言」を定める必要があります。 強制執行認諾文言とは、債務を履行しない場合は、「強制執行」を受けてもやむを得ないという条項です。 強制執行とは、判決等によって債務の履行をすべきであるにもかかわらず、相手がそれに応じない場合、裁判所に「強制執行の申立」をして、国家の強制力によって判決等で定められた内容を実現することです。 つまり、強制執行認諾文言があれば、強制的に債権回収ができるのです。

公正証書については、次のコンテンツで紹介しています。

4 債権管理

契約を締結した後も安心せず、日ごろから「債権管理」を徹底しましょう。 債権管理とは、滞りなく売掛金を回収するための業務全般のことで、具体的には「請求書の発行や入金チェック、未入金の場合は催促」などの一連の流れとなります。

債権管理の一般的な内容については、次のコンテンツで紹介しています。

5 債権保全

1)担保の設定

万一、取引先から売掛金が回収できないような場合に備えて「債権保全」を講じます。 債権保全とは、債権を確実に回収するための施策であり、基本的な方法が「担保の設定」です。 担保には物的担保や人的担保があります。

担保については、次のコンテンツで紹介しています。

2)手形に関する注意点

約束手形については、手形交換所が2022年11月に廃止され、政府は2026年をめどに全ての紙の手形や小切手を電子化する方針を示しています。 とはいえ、足元ではまだまだ使われていて、不渡りなどの問題も生じています。 「危ない手形」の典型は、

- 借用書代わりの手形

- 回り手形

- 融通手形

- 偽造手形

であり、適切な債権保全を講じなければなりません。

危ない手形の見分け方などについては、次のコンテンツで紹介しています。

6 内容証明郵便

期日が過ぎているのに売掛金を支払ってくれない取引先がある場合、状況にもよりますが、「内容証明郵便」を送り、法的手段を見据えつつプレッシャーをかけることが効果的です。 内容証明郵便とは、郵便認証司によって郵便物の内容を証明された郵便物です。

内容証明郵便を出すことで相手方が請求に応じる法的義務が生じるわけではありませんが、後に裁判になった場合に、債権について「契約の名称、契約日、品名、残金、期限などについて文書を出した」という有力な証拠となります。 それに、万一、支払いに応じていただけない場合は、訴訟等の法的措置を検討せざるを得ませんと記載することで、「こちらは訴訟も辞さないですよ!」という姿勢を示すことができます。

内容証明郵便については、次のコンテンツで紹介しています。

7 取引継続などの判断

取引先からの支払いが滞り、こちらの催促にも応じない場合、いよいよ経営が危ないかもしれないので、速やかに行動しましょう。 債権保全と回収の方法は幾つかありますが、取引先が破産や民事再生などの法的手続きを取ると、原則として個別の取り立てを行うことが禁止され、債権回収が認められなくなる場合があります。 また、取引先に債権を持つのは自社だけではないはずですから、債権回収は「早い者勝ち」ともいえます。

この段階になったら、「取引を継続するか、仮差押えをするかなどを速やかに判断し、行動に移すこと」が重要です。

取引継続などの判断については、次のコンテンツで紹介しています。

8 任意回収

取引先に債務不履行があったとき、会社が払えないなら、経営者から回収をしたいと考えます。 特に相手が中小企業だと、経営者と会社が一体と感じられるので、なおさらです。 しかし、原則として会社と経営者は別の法人格であり、会社の債務を経営者個人が負うことはありません。 ただし、経営者が連帯保証人になっている、実質的に株式会社と経営者が一体とみなされるなど、4つのケースでは経営者から債権回収ができます。

「経営者個人」から債権回収が可能となる4つのケースについては、次のコンテンツで紹介しています。

9 支払督促

内容証明郵便などで催促をしても相手が債務を弁済してくれない場合、「支払督促制度」を利用する方法もあります。 支払督促制度とは、簡易裁判所の裁判所書記官から、債務者に対して「金銭等の支払いを命じる督促状(支払督促)」を送ってもらう制度です。 内容証明郵便とは違い、裁判所からの督促となるので、相手に相当のプレッシャーをかけることができます。

支払督促制度については、次のコンテンツで紹介しています。

10 民事調停

民事調停とは、簡易裁判所が間に入り、当事者間での話し合いを試みる手続です。 相手との関係性を維持しながら、あくまでも話し合いで解決したい場合に有効です。 通常、調停は裁判官と一般市民から選ばれた調停委員とともに進められます。

調停が成立した場合、調停調書が作成されます。 作成された調書は、判決等と同じく、債務名義となります。 債務名義とは、「強制執行」をする根拠となる文書であり、「債権債務の存在を公に認めるもの」です。

民事調停については、次のコンテンツで紹介しています。

また、債務者しか申立てることができないものに、特定調停があります。 特定調停とは、債務の返済ができなくなる恐れのある債務者(特定債務者)の経済的再生を図るため、特定債務者が負っている金銭債務に係る利害関係の調整を行う手続です。 債務者である相手が特定調停を申し立てた場合、それに応じるか否かを判断する知識は必要と思います。

特定調停については、次のコンテンツで紹介しています。

11 即決和解

即決和解とは、「裁判上の和解」の一種で、当事者が民事上の争いについてある程度の合意がある場合に、裁判所へ申立てをして裁判上での和解を行う制度です。 訴訟の提起前に行われるので「裁判前の和解」とも呼ばれます。 ちなみに、示談など裁判所が関与しないものを「裁判外の和解」といいます。

即決和解については、次のコンテンツで紹介しています。

12 倒産手続

会社が債務超過に至った場合、その手続は、

- 私的整理:裁判所を利用しない

- 法的整理:裁判所を利用する

に大別されます。 法的整理はさらに、

- 清算型:会社の清算を目的とする

- 再建型:会社の再建を目的とする

に大別されます。 私的整理は当事者の話し合いです。 一方、法的整理はそれが清算型であれ、再建型であれ、取引先がこれを申立てれば、自社の債権は大きな影響を受けます。 そのため、それぞれの倒産手続の基本を押さえておく必要があります。

以上(2025年7月更新)

pj60254

画像:Mariko Mitsuda