書いてあること

- 主な読者:複数の会社によるグループ会社の経営者

- 課題:経営環境が変化する中で、グループ全体を見渡して最適な組織形態としたい

- 解決策:グループ内に赤字会社があったり、複数の小規模な会社があったりする場合には、合併によりグループ全体にメリットが生じる

経営者は、経営環境が変化する中で、事業の形態を変えつつ経営をしなければなりません。2社以上の会社を1つにする合併も、有力な選択肢となります。このような合併は、株主総会の3分の2以上の賛成を得ることで行うことができます。では、実際に中小企業ではどのようなケースで、どのような合併が行われているのか、具体例をもってご紹介したいと思います。

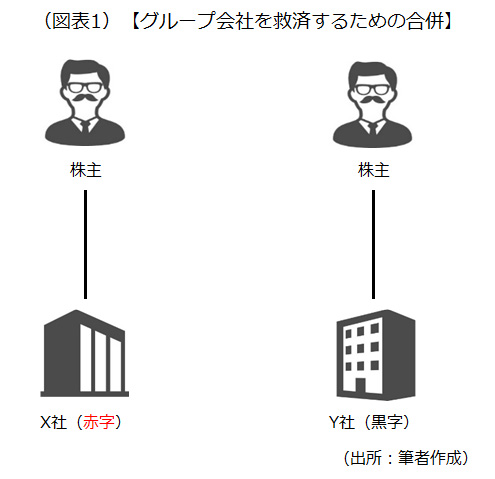

1 不採算のグループ会社を整理、救済するための合併

1つ目は、収益が悪化した会社を救済するための合併です。

グループ会社であるX社とY社は、ともに不動産事業を営む会社ですが、X社の保有していた不動産価値が大きく下落し、金融機関からも借入金の返済を求められ、経常収支も赤字の状態です。他方、Y社は区画整理事業などを手掛けており、大型の案件が引き渡しとなることで利益を計上する見込みです。Y社は非常に多額の法人税の負担が見込まれる状態です。

このままの状態でX社とY社を単独で経営すると、X社は信用力の低下と収益の悪化により、資金ショートを起こす危険性があります。当然、X社が破綻することになれば、Y社にも大きな悪影響を与えることになるでしょう。

このようなケースでは、Y社がX社を救済するために合併をすることが有効な対策となります。

1)信用力の強化

X社は赤字経営が続き、かつ、保有資産の価値が目減りし、信用力が低下していましたが、黒字経営を続けるY社と一体となることによって、信用力を回復することができます。

2)繰越欠損金の引き継ぎなど

さらに、過去においてもX社は赤字経営が続いていたとしたら、(多額の)繰越欠損金がある可能性があります。この繰越欠損金は、合併によってY社に引き継がれます。そうなるとY社の所得(税務上の利益)から控除することができるため、Y社の法人税の負担は軽減されます。また、X社が保有する不動産は、不動産市況の下落によって多額の含み損失があります。合併後、その不動産を売却することで資産の譲渡損失が計上され、法人税の負担も軽減することができます。

このような形でX社の繰越欠損金や含み損失をY社の利益と相殺することによって、X社とY社双方にメリットがあります。

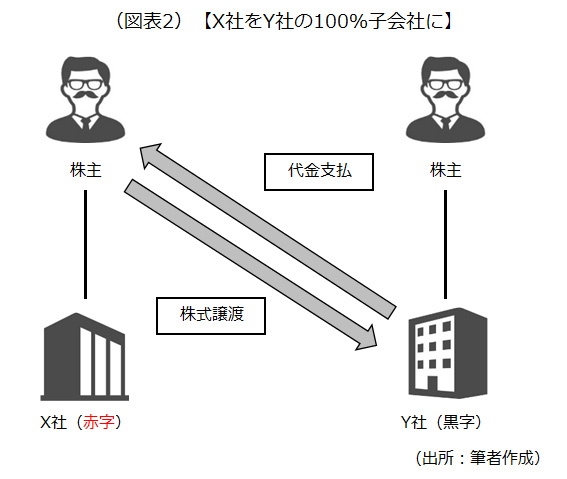

3)具体的な手続きについて

X社とY社の例で示した合併は、次のようなステップで実施します。

- ステップ1

まず、X社の株主が保有する株式をY社が買い取り、X社をY社の100%子会社とします。通常、X社は赤字経営が続いていますので、譲渡代金は低額になり、株式譲渡の負担は軽くなるケースが多くなります。

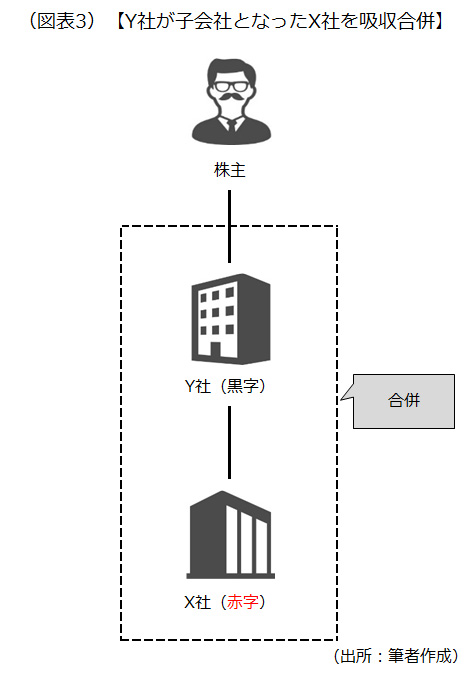

- ステップ2

Y社がX社を100%子会社にした後に、Y社が子会社となったX社を合併します。このように完全子会社を合併という手続きにすることにより、合併手続きを簡略化して実行することができます。

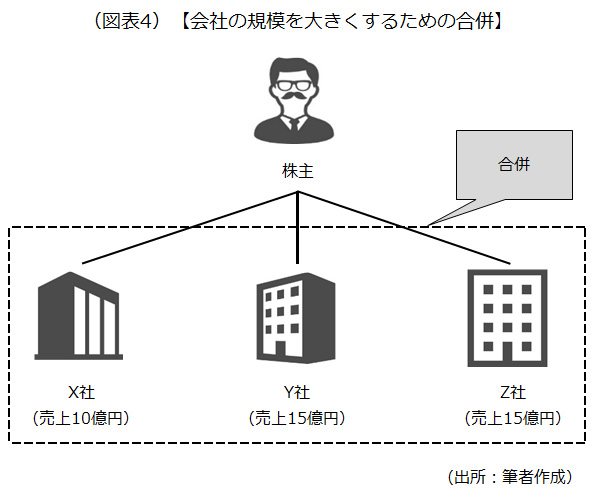

2 会社の規模を大きくするための合併

2つ目は、複数の会社で同一の事業を営んでおり、事業規模を大きくすることによって、会社の信用力を高めるために合併です。

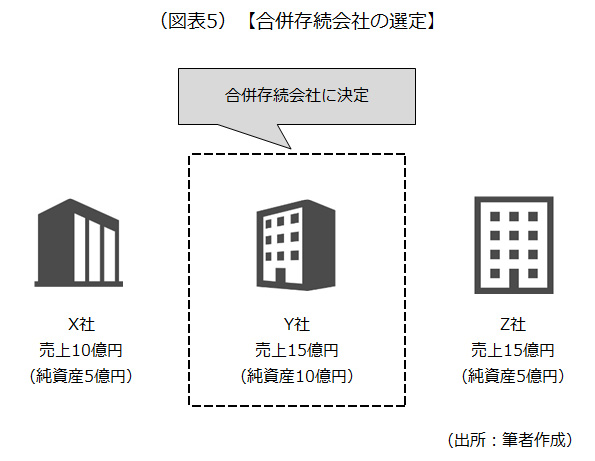

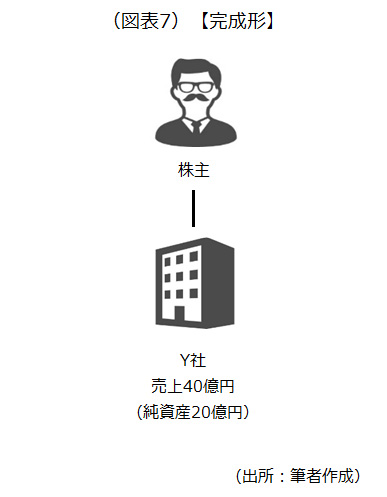

建設業を営んでいるX社、Y社、Z社は、それぞれ売上規模が10億円から15億円であり、単体で見ると地域内でもそれほど目立った企業規模ではありません。ところが、これを合併すると、単体で40億円の規模となり、地域内でも上位の建設会社となります。

1)工事利益率の改善

建設会社の場合、企業規模が大きくなることで大規模な工事を受注できるようになります。例えば、これまで孫請けの立場だったものが、元請けの立場になれば、工事利益率が大きく改善できます。

2)間接部門の合理化

X社、Y社、Z社で別々に行っていた管理部門(経理や総務部門など)を統合することで、人件費を抑えて業務効率を上げることができます。

3)信用力の向上

会社の規模が拡大することによって、その地域でも上位の建設会社となることができ、信用力の向上に期待が持てます。信用力が向上すれば金融機関からの評価も高くなりますし、より優秀な人材を集めることも可能となります。

4)具体的な手続きについて

X社とY社とZ社の例で示した合併は、次のようなステップで実施します。

- ステップ1

企業規模を大きくする合併の場合、まずは合併後に存続する会社(以下「合併存続会社」)を選定します。通常の場合、これまでの会社の伝統や、資産規模から合併存続会社を決定します。資産規模が大きい会社を合併存続会社に指定することによって、移転する資産規模を小さくすることができ、合併時に発生する移転コスト(不動産取得税・登録免許税)を抑えることができます。

- ステップ2

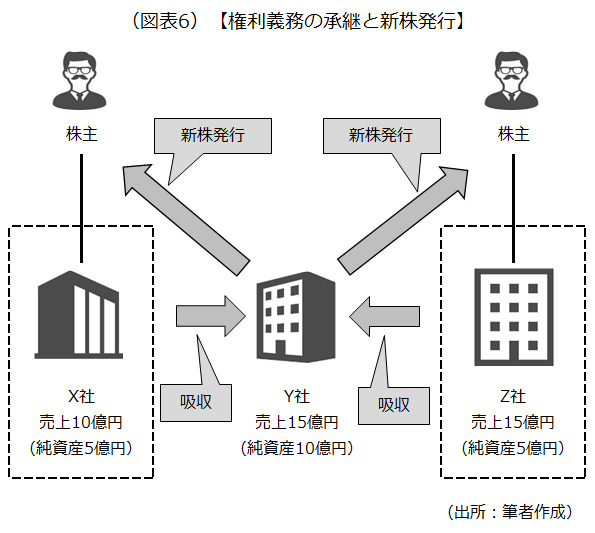

合併存続会社が決定した後は、3社の1株あたりの価値を精査し、合併比率を算定して、合併存続会社が合併消滅会社(合併により消滅する会社)を吸収する形で合体します。合併消滅会社の株主には、あらかじめ定められた合併比率に従って、合併存続会社の株式が新株発行されます。

- ステップ3

このような合併により、X社およびZ社の資産や一切の契約関係がY社に包括的に承継されます。具体的には、従業員の労働契約や取引先との取引条件なども、そのまま引き継がれることになります。また、X社およびZ社の株主にはY社の株式が新株発行され、Y社の株主に整理されます。

3 リストラクチャリングとしての合併

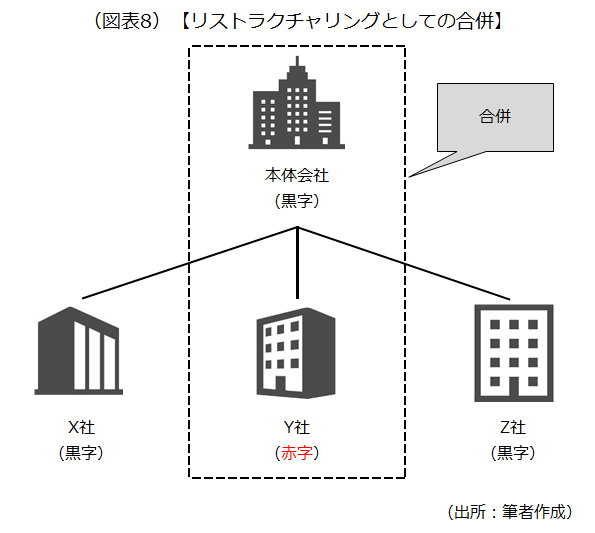

最後に、グループ会社のリストラクチャリングとして合併を活用するケースをご紹介します。本体会社の事業と関連する事業を子会社に実施させるケースは多いと思いますが、その関連事業を整理する手法として合併が利用されるケースも多いです。

例えば、本体会社が、X社、Y社、Z社の3社で関連事業を営んでおり、そのうちのY社が慢性的な赤字に陥っているようなケースです。このような場合、グループ全体では黒字経営ができており、Y社の従業員の雇用も守りたいものです。また、Y社は、繰越欠損金がたまっているはずなので、それをグループの収益性の高い会社の利益と相殺させることが必要となります。

そこで、慢性的な赤字経営となっているY社を、本体会社と合併させることによって整理することになります。

1)繰越欠損金の引継ぎ

Y社の繰越欠損金が本体会社に引き継がれ、本体会社の黒字部分と相殺させることによって、法人税の負担軽減がされる効果があります。

2)Y社の清算手続きの簡略化

Y社は慢性的な赤字に陥っているので、清算すると破産手続き、あるいは特別清算手続きを実施しなければなりません。しかし、グループ全体では黒字経営ができているにもかかわらず子会社を破産させると、グループ全体の信用力が低下する恐れがあります。その点、合併によって子会社を整理すれば、このような信用上の問題を最小限に抑えることができます。

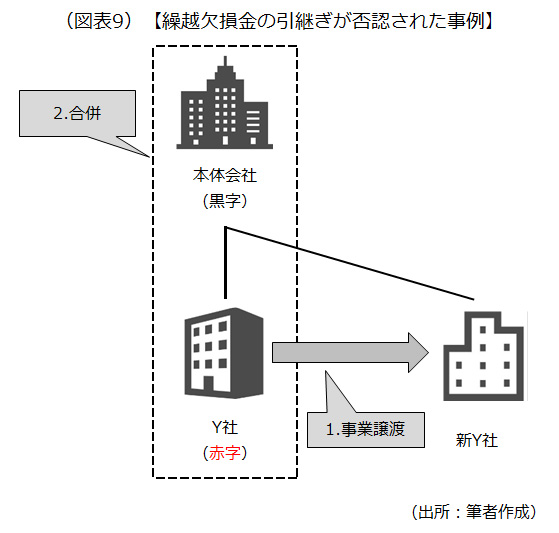

3)税務否認事例に注意

合併を活用した子会社のリストラクチャリングについて、近年、税務の否認事例が出ているので、注意をしなければなりません。Y社のリストラクチャリングを実施する前に、Y社の事業を新設法人(新Y社)に事業譲渡し、Y社を繰越欠損金だけが残る会社にした上で合併した事案について、繰越欠損金の引継ぎが否認されています。税務当局は、事業譲渡によって事業の実体は新設法人に移転しており、その後の合併は、繰越欠損金を引き継ぐためだけに行われた税目的の合併だとして否認されています。

本来であれば、Y社の赤字はグループ内の赤字であり、本体会社に繰越欠損金が引き継がれるべき事例でしたが、厳しい判断もなされています。実際の手続きについては、法務および税務の両面からの検討が重要になります。

以上(2020年10月)

(執筆 日比谷タックス&ロー弁護士法人 代表弁護士 福崎剛志)

pj60191

画像:pixabay