2023年5月8日より、新型コロナウイルス感染症(以下「コロナ」)の感染症類型が2類相当から5類に引き下げられ、日常生活や観光地・街中の活気も、徐々にコロナ前の状態に戻ってきました。とはいえ、会社を取り巻く状況を見ると、まだまだ安心はできません。

足元では、ウクライナ戦争に端を発した物価上昇、人手不足や最低賃金の引き上げなどによる人件費の高騰。それに加えて、いわゆる「ゼロゼロ融資」(コロナ禍で売り上げが減った会社に、実質無利子・無担保で融資する仕組み)の返済が開始する会社も多く、倒産リスクはまだまだ高いといわれています。

そこで、この記事では、取引先の倒産による貸し倒れリスクに有効な「取引信用保険」についてご紹介します。取引信用保険を活用すると、万が一取引先が倒産した場合も売掛金を補償してもらえるほか、第三者から与信評価を得られるなどのメリットがあります。特に売掛債権を多くお持ちの場合は、債権保全の手法の一つとしてご参考になれば幸いです。

1 取引先倒産による貸倒れリスクは増加傾向

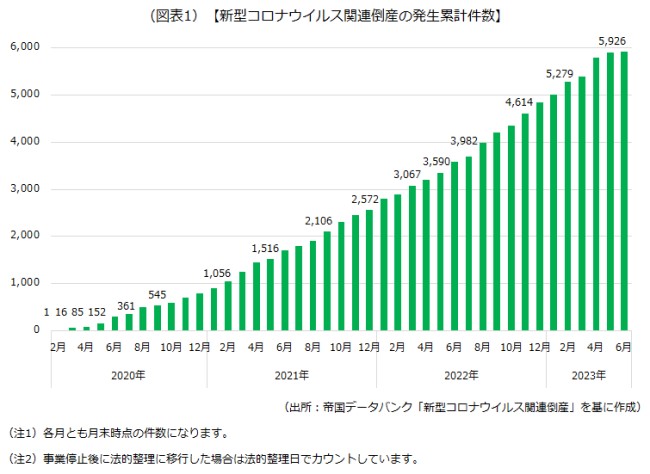

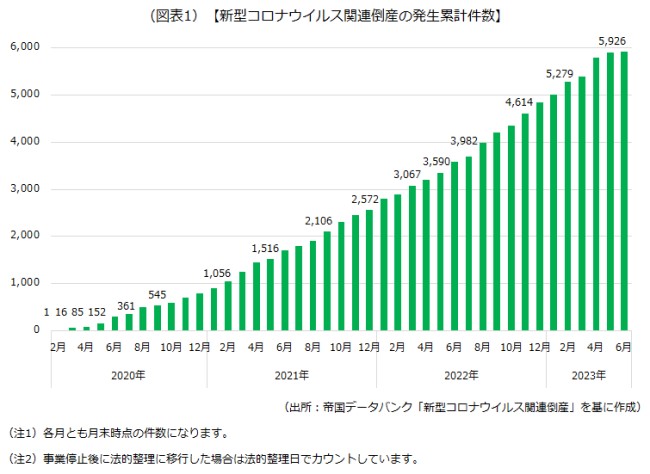

帝国データバンクの調査によると、コロナ関連の倒産件数は、2020年(835件)から2022年(2294件)と約2.75倍に増加しています。コロナの5類引き下げ(2023年5月8日)以降も倒産は続いており、倒産件数は2023年6月2日時点で累計5926件に上ります。

業種別では、飲食店と建設・工事業が大きなウエイトを占めています。

取引先から倒産の連絡を受けた後に対策を打っても、貸し倒れは食い止められないかもしれません。その影響で、今度は自分たちが、顧客や取引先に迷惑をかけてしまうこともあり得ます。大切な顧客や取引先などのためにも、事前に自社のリスクを認識し、具体的な対策に落とし込むことが大切です。

2 突然取引先から「倒産する」と連絡が入るかもしれない……

最近の倒産リスクの要因を改めて整理すると、主に次の3つが挙げられます。

- 水道光熱費の高騰

- 仕入れ値原価の高騰

- ゼロゼロ融資の返済

水道光熱費は、電力会社などの値上げ申請によって高騰しています。例えば、東京電力は2023年6月1日から平均29.31%の値上げを経済産業省に申請するなど、大きな料金体系の変更が伺えます。

また、コロナ禍の人手不足や悪天候、ウクライナ戦争の影響もあり、仕入れ原価が高騰しています。食品や金属など、海外からの輸入に頼っている会社は値上げをすることも考えられるでしょう。こうした値上げが取引にマイナスの影響を及ぼすかもしれません。

さらに、コロナ禍でゼロゼロ融資を利用した会社は、3年間の実質無利子期間が終了し、利払い開始となり、その後の元本返済猶予も最長5年となっております。経営体制が整っていない場合、収支が合わなくなることも考えられるでしょう。

この他、運送業が抱える「2024年問題」など、業種別のリスクも見逃してはいけません。それぞれのリスクを認識し、対策を講じながら事業を運営していくことが大切です。

3 取引先倒産のリスク対策として「取引信用保険」の活用

1)取引信用保険

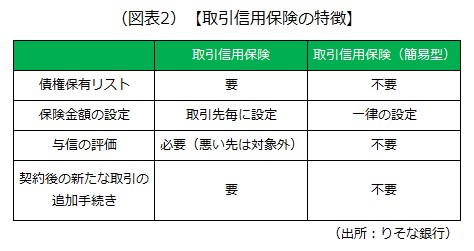

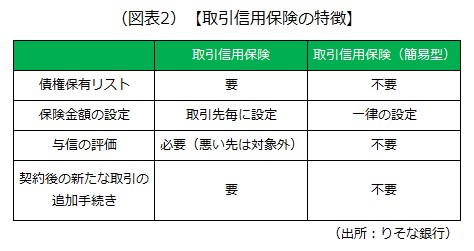

取引信用保険とは、売掛債権の保全を目的とした損害保険の一種です。簡単に言うと、取引先の売掛金を回収できないときに被る損失に対し保険金が支払われます。つまり取引信用保険に加入していて取引先が倒産した場合、契約者(損害を被った会社)は保険会社から契約した分の損害額を補填してもらえます。貸し倒れが生じた会社の債権は保険会社に移転するため、契約者は手間がかかりません。

また、保険加入により取引先の与信管理を強化することができます。同保険の保険金額を算出するとき、引受保険会社が取引先の与信を評価し保険料を算出します。自社と外部の両方で与信を評価すれば、取引先の倒産リスクを客観的に把握しやすくなります。倒産リスクが高い会社だと分かれば、取引を縮小するなどの対策を検討することもできるでしょう。保険料算出には、債権保有リストの提出が必須になります。

また、取引先の貸し倒れ防止で資金繰りが安定することも特徴の1つです。取引信用保険に加入していれば、取引額の大きい会社が倒産しても資金繰りに困らず、貸し倒れが原因で社員に給料を支払えなくなったり、株主からの評価を下げたりすることを防げます。キャッシュフローが安定するので、資金繰りに関するリスクを軽減できるでしょう。

さらに、支払った保険料は会計上費用として認められる(全額損金処理できる)ため、税負担を減らすことができるというメリットもあります。

2)取引信用保険(簡易型)

昨年から今年にかけて前述の取引信用保険の簡易版が発売されております。債権保有リストの提出が不要で与信の評価に関わらず代金未回収損害の一定部分に対し、保険金をお支払いする取引信用保険(簡易型)があります。

支払限度額は保険会社によりますが、一般的には1事故あたり100万~500万円(一部の会社は上限300万円)の範囲内で設定します。

保険を締結するときは、売買契約、請負契約の売掛金がある取引先は原則全て(※一部長期請負契約の債権など除外あり)対象となります。また、取引先数の上限もなく、契約後の追加手続きも不要になります。売上高と業種にて保険料が確定します。契約の手続きができるといった手軽さもあります。

3)まとめ

以上が取引信用保険の大きな特徴です。スタートアップとの取引が多かったり、飲食業や建設業など、コロナの影響が大きかった会社と取引していたりする場合は、加入を検討してみるのもよいでしょう。

取引先の倒産リスクへの対策を講じるのは、自分たちの為だけではありません。大切な自社の顧客や取引先など、周りの関係者に迷惑をかけるのを防ぐことにもつながります。関係者と力を合わせてコロナ後のビジネスを守っていくためにも、取引信用保険の活用を考えてみるのも一策です。

りそな銀行では、企業様における保険全般について、ご相談を受け付けております。

本件お問い合わせ先

りそな銀行コーポレートビジネス部

法人保険グループ

03-6704-2364(担当:徳田・田中)

ご参考 取引信用保険とファクタリングの違い

取引信用保険と似たような金融商品に「ファクタリング」があります。経営者はこれらの商品の違いを押さえておくことが重要です。

結論、取引信用保険とファクタリングの違いはその「目的」にあります。取引信用保険は万が一に備えるためのものですが、ファクタリングは直近の資金調達が主な目的です。

例えば、「万が一取引先が倒産したときのために売掛金の保険を用意したい」と考えている経営者には、取引信用保険が適しています。一方「現金が不足していて今すぐ売掛金を回収したい」と悩んでいる経営者には、ファクタリングがおすすめといえるでしょう。

以上

※上記内容は、本文中に特別な断りがない限り、2023年6月6日時点のものであり、将来変更される可能性があります。

※上記内容は、株式会社日本情報マートまたは執筆者が作成したものであり、りそな銀行の見解を示しているものではございません。上記内容に関するお問い合わせなどは、お手数ですが下記の電子メールアドレスあてにご連絡をお願いいたします。

【電子メールでのお問い合わせ先】

inquiry01@jim.jp

(株式会社日本情報マートが、皆様からのお問い合わせを承ります。なお、株式会社日本情報マートの会社概要は、ウェブサイト https://www.jim.jp/company/をご覧ください)