書いてあること

- 主な読者:経理部門の業務効率化を進めたい経営者、経理担当者

- 課題:会計処理(仕訳)の方法や、税務上のリスクを確認したい

- 解決策:会計処理ミスを防ぐなら旅費交通費に用途を限定する。利便性を高めるなら用途は限定しない。ただ、個人利用の混在に要注意。

1 経費精算の手間が減って社内の現金も少なくできる

毎月の経費精算が無くなれば……。

会社で働く人であれば、一度は思ったことがあるでしょう。特に外出や出張の多い役員や営業担当者の交通費精算は、多くの手間と時間を要します。また、経理担当者としても、経費精算の提出遅れやミスがあると決算作業が遅れたりして困ります。

そうした中、比較的手ごろに取り組める経費精算の効率化として注目されているのが、

交通系ICカードの利用

です。主なメリットは次の通りです。

- 経費申請の時間短縮。アプリを利用すれば、交通経路などの検索も不要

- 経費の請求漏れやミスの防止

- 小口現金の出し入れ回数の削減

この他、経営者や経理担当者が気になるのは、

交通系ICカードを利用したときの会計処理(仕訳)はどうなるのか?

でしょう。そこで、この記事では交通系ICカードを利用した場合の会計処理を分かりやすく解説しますので、経理業務の効率化を進めるためにご活用ください。

2 会計処理(仕訳)

ここでは、交通系ICカードの利用について、

- 用途を限定しない

- 旅費交通費だけに用途を限定する

といったそれぞれのケースについて会計処理を紹介します。なお、以降で紹介する勘定科目は一例なので、貴社の実情に合わせて読み替えてください。

1)用途を限定しない場合の会計処理

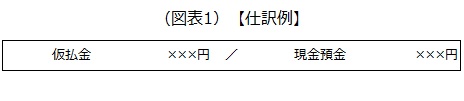

1.交通系ICカードに現金をチャージ

現金をチャージしたときは、まだ用途が不明のため、仮払金などの仮勘定で処理します。

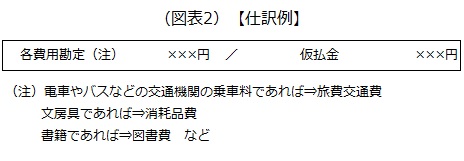

2.支払い

支払った用途に合わせて仕訳を切ります。支払い用途の確認は、利用明細などを基に行います。交通系ICカードの利用明細は駅の自動券売機で出力できますが、交通機関の利用以外の項目は、「物販」とだけ記載されている場合があるので「個々に領収書」が必要です。

利用明細の中に、社員が私用で購入したものが含まれている場合は要注意です。その場合は、「立替金」勘定に振り替え、後日、社員より現金で精算(給与天引きなど)します。

2)旅費交通費だけに用途を限定する場合

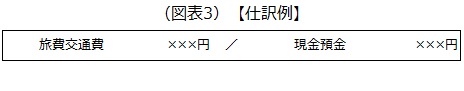

1.交通系ICカードに現金をチャージ

チャージされた現金の用途は旅費交通費に限定されるので、旅費交通費として計上します。

2.支払い

支払った際は、既に旅費交通費として計上しているので、特段の会計処理は不要です。ただ、支払いが本当に旅費交通費だけなのかを明確にする必要があるので、交通系ICカードの利用明細などはこまめに提出してもらいます。

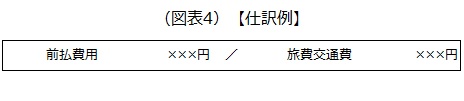

3.決算時

決算時に交通系ICカードに残高がある場合は、旅費交通費の前払いとして処理するので、前払費用に振り替えます。ここで前払費用に振り替えた旅費交通費は、決算日翌日に反対仕訳が必要になるので忘れないようにしましょう。

3 税務上の留意点

交通系ICカードを利用すれば経費精算が楽になりますが、うっかり個人利用が混在してしまうことがあるので注意しましょう。もし、交通系ICカードで行った個人利用の支払いを経費として処理してしまった場合、社員であれば給与、役員であれば役員給与として取り扱います。

社員給与であれ、役員給与であれ、いずれの場合もまずは源泉所得税の徴収に関する問題が生じます。また、役員給与の場合は問題が複雑です。税務上、損金算入できる役員報酬は、「定期同額給与」「事前確定届出給与」「業績連動給与」のいずれかに該当するものです。役員の個人利用が判明した場合は損金算入できず、法人税が課されるケースがほとんどです。また、後日税務調査などで指摘を受けた場合は、加算税や延滞税が課されてしまう恐れがあります。最近は、税務調査の際に、交通系ICカードの経理処理に関して指摘を受けるケースが増えているようなので注意しましょう。

以上(2023年9月更新)

(監修 税理士 石田和也)

pj40020

画像:photo-ac