書いてあること

- 主な読者:社員の交通事故防止に当たって、会社が取るべき対策について知りたい経営者

- 課題:具体的にどのような対策をすればよいのか分からない

- 解決策:就業規則の整備、車両管理の徹底、安全運転教育の実施などが必要

1 社員の交通事故は、会社にとって大きなリスク

もし社員が業務中や通勤中に交通事故を起こしてしまったら……。日常的に自動車を運転する場合、このリスクは常に付いて回ります。

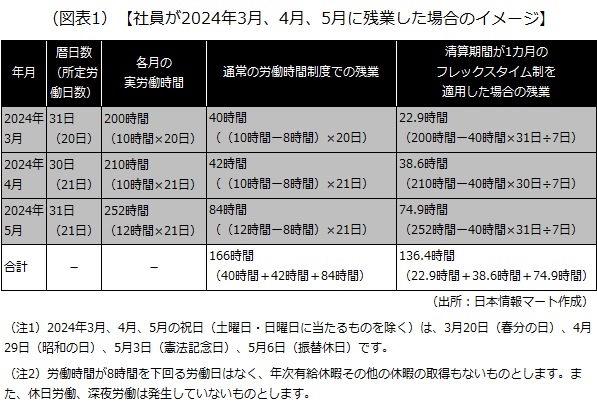

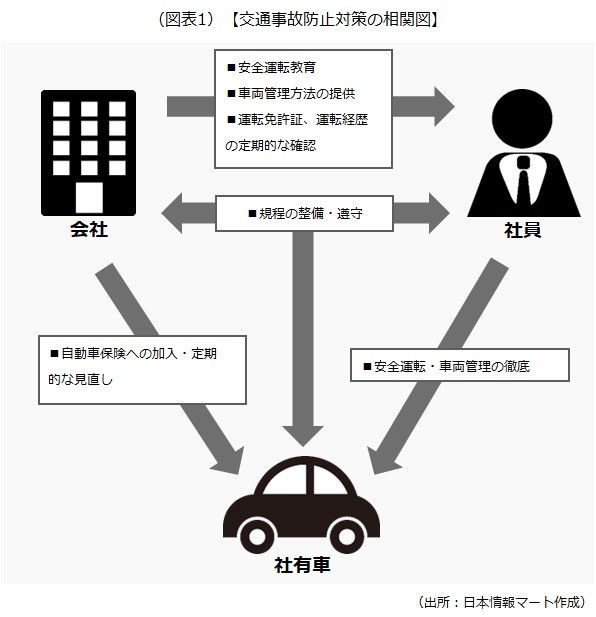

交通事故を防止し、万一のとき、被害を最小限に抑えるには、安全運転に関する日ごろの対策が重要です。対策はさまざまですが、基本的には下図のように、会社と社員が連携し、社内規程の下で社有車・社用車の管理・安全運転に努めることになります。また、自動車保険(任意保険)についても、加入の検討や定期的な見直しをすることで、リスク移転につながります。

以降で、交通事故防止対策のそれぞれのポイントについて詳しく見ていきましょう。

なお、社員が交通事故を起こした場合の会社の責任について知りたい場合、次の記事をご確認ください。

2 規程の整備

就業規則は、職場内の規律や労働条件について定めた会社のルールブックです。社員が業務や通勤で日常的に自動車を運転する場合、まずは運転に関する社内ルールを就業規則で定めましょう。定め方は会社の自由ですが、自動車を運転する上での基本的なルールを就業規則本則で定め、車両管理などの細かいルールについては「車両管理規程」などとして別に定めるのが分かりやすいでしょう。

1)就業規則本則

就業規則本則では、例えば次のような内容を定めます。

- 服務規律:悪質な交通違反(飲酒、暴走、無免許等)をしてはならないなど

- 懲戒処分:上記の服務規律に違反した場合、懲戒処分の対象とするなど

本来、就業規則に関係なく、社員は道路交通法などの法令を守らなければいけませんが、就業規則にこうした定めがあると、会社として「悪質な交通違反を許さない」という強い姿勢を示すことができます。

2)車両管理規程

就業規則とは別に車両管理規程(社有車を使用する際のルールなどを定めたもの)を定めることも一考しましょう。例えば次のような内容を定めます。

- 使用用途:社有車の私的利用は原則として認めないなど

- 使用手続き:事前に所属長から使用許可を受け、運転前にアルコール検知器でのチェックを行うなど

- 車両点検:運転前に始業前点検を行い、異常があれば使用を中止するなど

- 社有車で帰宅する場合の注意点:所属長の許可を得るなど

3)その他の規程

その他、必要に応じて次のような規程を定めるとよいでしょう。

- 安全運転管理規程:安全運転管理者の設置、運転者の心得など

- 自動車事故対応マニュアル:事故が起こった場合のけが人の救護、警察への連絡など

- レンタカー・カーシェア利用規程:出張先などでレンタカー・カーシェアを利用する際の承認手続き、保険の扱いなど

最近は、出張などの際にレンタカーではなくカーシェアを利用するケースも増えています。カーシェアは、車両に空きがあれば直前でも予約できる、15分単位といった短い時間でも利用できる、レンタカー店が営業していない早朝や夜間でも利用できる、基本的には給油をして返却しなくてもよいなど、レンタカーに比べて便利な面もあります。既にレンタカーに関する規程がある会社も、カーシェアの利用を見据えて、利用規程を見直すことを検討しましょう。

3 車両管理の徹底

社員が私用で勝手に社有車を使ったり、会社のあずかり知らないところで事故を起こしたりするような事態は、必ず防がなければなりません。そのためには、社有車を使用する社員に、「使用開始時間と終了時間」「使用者」「使用目的」「目的地」を記入した書面を提出させるなどして、車両管理を徹底します。会社で行える車両管理の例としては、次のことが挙げられます。

- 社有車責任者の明確化と責任者不在時の代理人の選定

- キーの一元管理

- 駐車場での社有車の一元管理

- 車両点検

- 自動車保険の更新手続きの確認

紙ベースで以上の管理を行うのはとても煩雑ですが、最近は、社有車の管理システムなどのサービスも各社から提供されています。管理システムでは、例えば以下のような車両管理をスマートフォン上やパソコン上で行うことが可能です。

- 車両予約・管理機能:いつ、誰がどの社有車を使用しているのか・使用する予定なのかを把握することが可能

- 運行記録の把握:走行距離やアルコールチェックなどの記録をまとめて管理することが可能。アルコールチェッカーと連携することも可能

- 免許証の有効期限の把握:免許証の更新時期を一括管理することで、更新漏れの社員が社有車を利用してしまう事態を防ぐことが可能

- デジタルキーの導入:スマートフォンを車のキー代わりにすることで、物理的なやりとりがなくなり、紛失などのトラブルを防ぐことが可能

その他、位置情報の把握などができる車両管理システムもあります。管理の手間を省くためだけでなく、トラブルを避けるためにも、導入を検討してみるのもよいでしょう。

4 安全運転教育の実施

安全運転教育は、交通事故を防止する上で必要な知識や運転技術を、社員に習得させるために行います。教育内容は会社によってさまざまですが、一般的には次のようなものが挙げられます。

- 交通規則の理解:道路標識の意味、交差点の通行車両の優先順位、法改正の動向など

- 危険予測:運転中に発生するであろう危険を予測し、適切に対応するためのノウハウ

- 運転技術の向上:安全に車を操作するための基本的な技術から高度な運転技術まで

- メンタルヘルス:ストレスや疲労が運転に与える影響を理解し、適切に管理する方法

- エコドライブ:燃費を良くし、環境に配慮する運転方法

安全運転教育を実施するためにはどのような方法があるのか、次から具体的な例を紹介します。

1)企業講習

新入社員など、自動車の運転に不慣れな社員が運転に携わる場合、地域の教習所が提供する企業講習(運転者研修)を受けてもらうことなども検討しましょう。

各教習所では運転スキルのチェックのほか、運転のクセや弱点などを整理して個人に合わせた実車指導を行っているところもあります。

また、事故を未然に防ぐために、新入社員だけでなく運転に慣れた社員などにも定期的に企業講習を受けさせることも効果的です。事故や違反を起こした社員向けに、個々に講習を受けさせることも可能です。

企業講習の内容や申し込み方法などは各教習所によって違いますので、導入を検討する場合は、まずは詳細を各教習所まで問い合わせてみましょう。

2)安全運転診断アプリの導入

損保会社などが提供する安全運転診断アプリを利用する方法もあります。一般的にアプリを通じて次のようなことが可能で、スマートフォンやタブレット上で管理できます。

- 運転傾向の把握:脇見運転や速度超過、一時不停止などの行動を検知する

- 運転評価:ドライバーごとに運転を評価し、危険運転の傾向があったかを確認する

- 安全運転マップの作成:通った道のどの地点で危険運転が行われたかを確認する

事故防止の一環として、導入を検討してみるのもよいでしょう。

3)エコ安全ドライブ3か条

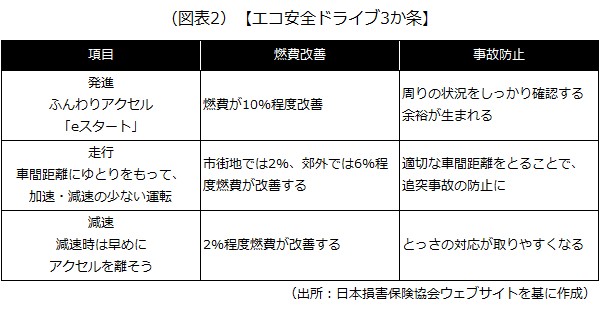

日本損害保険協会は、エコドライブ普及連絡会が定めた「エコドライブ10のすすめ」のうち、交通安全に関係の深い3つに着目し、「エコ安全ドライブ3か条」として推進しています。燃費を改善させるエコ運転が、結果的に事故防止の安全運転にもつながることが分かります。

また、損害保険会社では、自動車保険に加入している法人向けに交通事故防止支援サービスなどを実施しているところもあります。こうしたサービスを利用して交通事故防止に努めるのも1つの方法です。

車両にドライブレコーダーを搭載し、運転中の映像記録を残すのも効果的です。記録された映像を見て、社員は、「ヒヤリハット」が起きた場所や時刻、そのときの運転行動などを振り返ります。そして、好ましくない運転特性がある場合は、それを反省して今後の運転に活かすことができます。

自社に合う安全運転教育を探してみるとよいでしょう。

5 運転免許証、運転経歴の定期的な確認

貨物運送業や旅客運送業ではない一般事業会社の場合、業務で自動車を運転する社員の運転免許証を、会社が確認する機会は少ないかもしれません。

社員の違反点数が何点累積しているのか、免許停止処分や免許取消処分を受けているのかなどを会社が把握するには、定期的な確認が必要です。

効果があるのは運転経歴に係る証明書による調査です。自動車安全運転センターが発行する、「無事故・無違反証明書」や「運転記録証明書」で調査すれば、事故・違反の状況から処分の実態が把握できます。対象となる社員が押印した委任状があれば、会社が証明書の取得を一括申請することも可能です。

6 自動車保険(任意保険)への加入

社員が交通事故を起こすと、運転者本人だけでなく、会社も「使用者責任」や「運行供用者責任」を問われる恐れがあります。こうした場合に自動車の事故によるさまざまな損害を補償するのが「自動車保険」で、大きく次の2種類に分けられます。

- 自賠責保険(自動車損害賠償責任保険):全ての自動車に加入が義務付けられている

- 任意保険:所有者の判断で任意に加入する

自賠責保険の補償には一定の限度(傷害による損害の場合で1人当たり120万円など)があり、事故の内容によっては自賠責保険だけでは損害をカバーしきれない場合があるので、必要に応じて損害保険会社に相談の上、任意保険への加入も検討するとよいでしょう。

以上(2024年9月更新)

pj60161

画像:One-Adobe Stock