1 改正ポイントは5つ、施行日順に紹介!

物価上昇や人手不足が続く中、国の年金制度も「時代に合わせた形」へと変わろうとしています。2025年6月20日公布の年金制度改正法では、在職老齢年金の見直し、社会保険の適用拡大、iDeCo(イデコ)の拡充など、働き方の多様化に対応する仕組みが盛り込まれました。

中小企業が押さえておきたい改正ポイントは次の5つで、2026年4月から順次スタートします。次章以降で、改正のポイントや中小企業で想定される問題、今のうちからやっておいたほうがいいことを社会保険労務士が分かりやすく解説します。ぜひご確認ください。

1)在職老齢年金の見直し

2026年4月から、在職老齢年金の支給停止調整額が「51万円→65万円」に引き上げられます。

2)標準報酬月額の上限引き上げ

2027年9月から2029年9月にかけて、厚生年金保険料については、標準報酬月額の上限(現在65万円)が75万円に段階的に引き上げられます。

3)社会保険の適用拡大

2027年10月から2035年10月にかけて、社会保険に加入する短時間労働者の範囲が段階的に拡大されます。対象は「厚生年金保険の被保険者数」「賃金」の要件です。

4)遺族年金制度の見直し

2028年4月から、子のない配偶者が遺族厚生年金を受け取る場合のルール、子が遺族基礎年金を受け取る場合のルールや加算額などが改正されます。

5)私的年金の見直し

2026年12月1日から、iDeCoの加入可能年齢が引き上げられます。また、2026年4月1日から、企業型DCの拠出限度額が拡充されます。

2 在職老齢年金の見直し

午前中の配送を終えたある運送会社。休憩室で、こんな会話が交わされていました。内容は「在職老齢年金」に関することのようです。

社長:佐藤さん、来月から少し出勤日を増やせない? 若いドライバーが体調崩しちゃってね。

佐藤:社長、ありがたいお話ですけど……これ以上働くと、年金が減っちゃうんですよ。

社長:ああ、在職老齢年金ってヤツだな。

佐藤:はい。月の給料と年金を合わせて51万円を超えると、超えた分に応じて年金が減るんです。だから、出勤日を増やすのは……まあ、基準額が51万円よりも上がったら考えますけど。

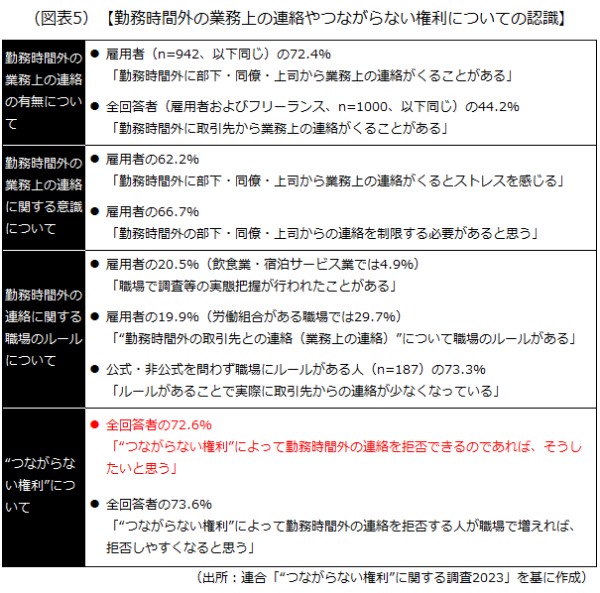

1)在職老齢年金の見直しとは?

在職老齢年金とは、

働きながら老齢年金をもらうと、年金額がカットされることがあるという制度

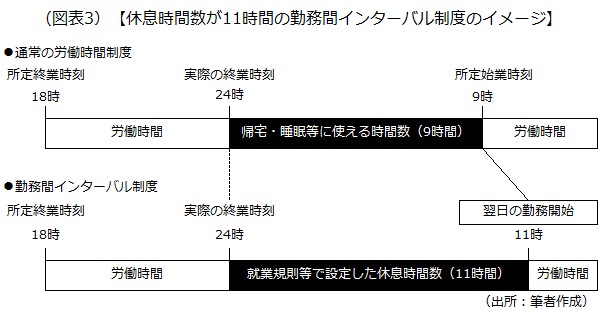

です。厚生年金保険に加入しながら老齢年金をもらう60歳以上の従業員が対象で、賃金と年金の合計額が「支給停止調整額」というボーダーラインを超えると、十分な収入があるとみなされ、老齢年金の一部または全額が支給停止となる仕組みです。

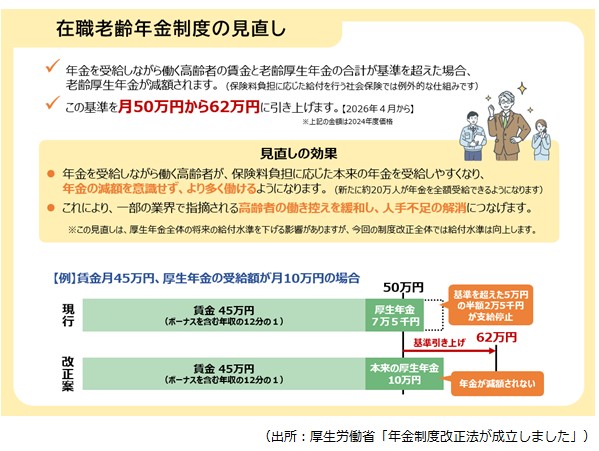

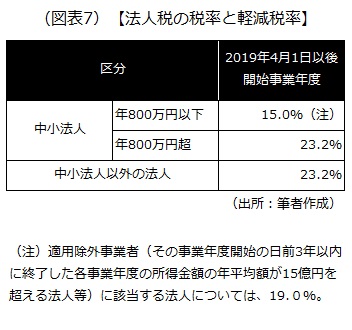

今回の改正では、2026年4月からこの支給停止調整額が「月51万円→65万円」に引き上げられることになりました。簡単に言うと、

- 賃金(ボーナスを含む年収の1/12)と、老齢厚生年金の合計額が月65万円以下の場合、年金は全額支給される

- 合計額が月65万円を超える場合、超えた分の1/2の額が年金から差し引かれる

という仕組みになります。これにより、年金を減らされずに働ける範囲が広がり、約20万人が新たに年金を全額受給できる見込みです。具体的には次のようなイメージです(図表の「50万円」は2024年度の金額、「62万円」は法律成立時(2025年6月時点)の金額です)。

2)60歳以降の働き方を見直そう、賃金だけでなく健康・安全対策にも注意!

在職老齢年金の引き上げにより、シニア層は年金額を減らさずに働けることになりますが、次のような問題が起きることも想定されます。

- 60歳以降も働く従業員が増えることで、人件費が上昇する

- シニア層が増えることで、健康・安全面での配慮がより重要になる

- 在職老齢年金に関する従業員からの問い合わせが増える

会社が今のうちにやっておいたほうがいいこととしては、次のようなものが挙げられます。

1.対象者の確認(賃金設計や再雇用契約と照合)

在職老齢年金の対象となるのは、「厚生年金保険に加入しながら老齢年金をもらう従業員」、基本的には正社員です。定年を60歳よりも上に設定している場合、在職老齢年金の適用を受ける従業員が出てくる可能性があるため、賃金設計と照合しながら対象者を確認しましょう。短時間労働者(嘱託など)の場合も、一定の要件を満たせば厚生年金保険の被保険者になるので、再雇用契約の内容にも注意が必要です。

2.年金額と働き方の関係の説明 + 労働条件の見直し(必要に応じて)

在職老齢年金の対象者本人に、「賃金と年金の合計が一定額を超えると支給が調整される」仕組みを説明しましょう。説明が難しい場合は、本人から年金事務所に問い合わせてもらうのも手です。場合によっては、

- 正社員のまま、在職老齢年金の適用下で働くのか(賃金は変わらないが、年金が減る)

- 嘱託などに雇用形態を変えて働くのか(賃金は減るが、年金は変わらない)

などについて、従業員の希望を聞きつつ、労働条件を見直します。前者の場合、シニア層の賃金テーブルを見直して、在職老齢年金の適用を受けない設計にすることも考えられますが、賃金額を引き下げることが「労働条件の不利益変更」に該当するケースもあるので、このあたりは専門家に相談しながら慎重に進めましょう。

3.健康・安全対策の強化

シニア層の健康管理、労災防止も大切です。軽作業への転換や朝方シフトへの変更などを検討しましょう。シニア人材が安心して働けるようになれば、企業にとっても熟練の技術や経験を活かすチャンスが増えます。一方、加齢による身体機能の低下は誰しも避けられないので、例えば、1年ごとに再雇用契約を更新するのであれば、更新前に健康診断や体力テストを実施し、更新の可否を検討するのも手です。

3 標準報酬月額の上限引き上げ

とある週末。取引先とのゴルフコンペに参加した管理職たちの間で、昼休憩の雑談が始まりました。内容は「標準報酬月額」に関することのようです。

課長:いや~、昇進で給料上がったのはいいけど、その分社会保険料も上がっちゃいました。

部長:世知辛いよね~。でも、標準報酬月額の上限を超えると、保険料が頭打ちになるから、少し余裕が出てくると思うよ。

課長:でも、この前「保険料の上限が引き上げられる」ってニュースで見ましたよ。あれ、うちの管理職はモロに対象じゃないですか?

部長:まあ、制度を安定させるためだから仕方ないけど、管理職の手取りは確実に減るね……。

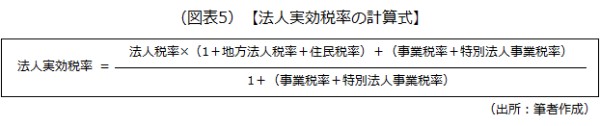

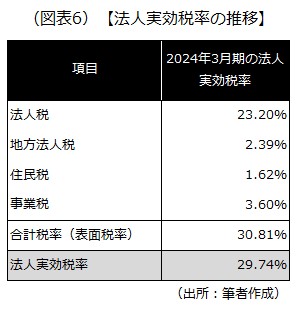

1)標準報酬月額の上限引き上げとは?

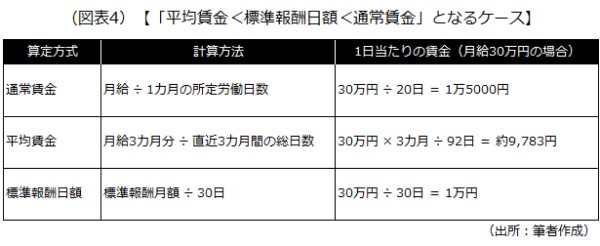

標準報酬月額とは、

報酬(正確には所定の方法で計算した報酬月額)を一定の金額幅で等級別に区分したもの

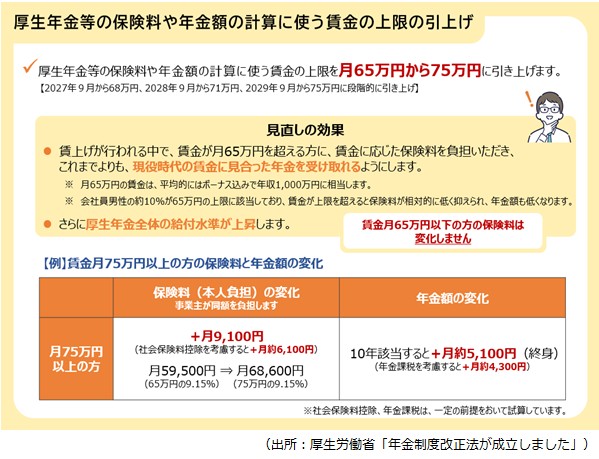

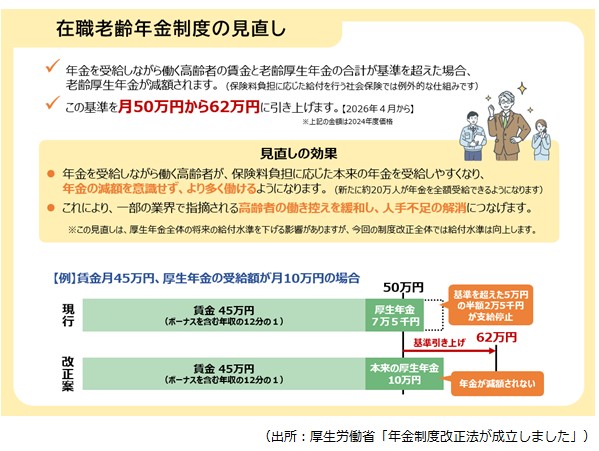

で、社会保険料(健康保険料、厚生年金保険料)を決める基準です。これまで厚生年金保険料については、標準報酬月額の上限が65万円に設定されており、それを超えても保険料は増えませんでした。しかし、近年の賃金上昇により、高収入層の保険料負担が実際の収入に見合わない状態となってきたため、厚生年金保険料の標準報酬月額の上限が、

68万円(2027年9月~)→71万円(2028年9月~)→75万円(2029年9月~)

と段階的に引き上げられることになりました。

例えば、賃金が月75万円以上の方は、保険料が月9100円上がり、代わりに将来受け取れる年金は月約5100円増える見込みです。

2)昇給スケジュールの調整や労働条件の見直しを検討!

標準報酬月額の上限引き上げにより、高収入層の従業員は将来受け取れる年金が増えることになりますが、一方、会社においては次のような問題が想定されます。

- 高収入層の従業員の社会保険料(会社負担分)が上昇し、人件費を圧迫する

- すでに標準報酬月額が65万円を超えている従業員は、社会保険料(本人負担分)が上昇することで、手取りが減る可能性がある

会社が今のうちにやっておいたほうがいいこととしては、次のようなものが挙げられます。

1.高収入層の賃金データを確認 + 昇給スケジュールの調整(必要に応じて)

まずは、上限引き上げの対象となる標準報酬月額が68万円(2027年9月~)、71万円(2028年9月~)、75万円(2029年9月~)の従業員を洗い出し、会社の人件費にどの程度の影響が出るのかを試算しましょう。昇給時期がある程度柔軟な賃金設計になっている場合、対象となる従業員の数、人件費への影響を考慮しながら、昇給スケジュールを調整するのもよいでしょう。

2.従業員への説明 + 労働条件の見直し(必要に応じて)

すでに標準報酬月額が65万円を超えている従業員については、法改正によって社会保険料の本人負担が増えること、同時に将来の年金が増える可能性があることを説明しましょう。手取りの減少が従業員に与える影響が大きいのであれば、手当などを別途支給するのも一つの手です。

4 社会保険の適用拡大

ある日の昼下がり。金属金型の町工場で、こんな会話が交わされていました。内容は「社会保険の適用拡大」に関することのようです。

社長:田中さん、いよいよ社会保険に入ってもらうことになるかもしれないよ。

田中:え? うちは人数少ないから、社会保険には入らなくてもいいって……。

社長:そう……うちは従業員が36人だから、いわゆる「106万円の壁」の対象外だったんだ。でも、その規模要件がだんだん小さくなるらしい。

田中:つまり、私のようなパートでも、週20時間働いたら、社会保険に入らないといけないってことですか? 夫の扶養から外れるのはちょっと困ります……。

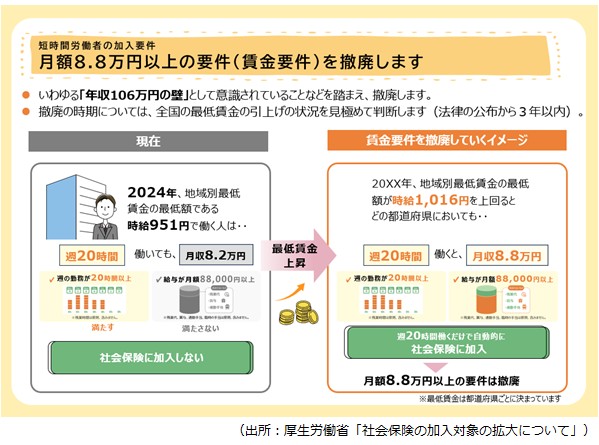

1)社会保険の適用拡大とは?

社会保険の適用拡大とは、

社会保険(健康保険・厚生年金保険)に加入する短時間労働者の範囲が拡大されること

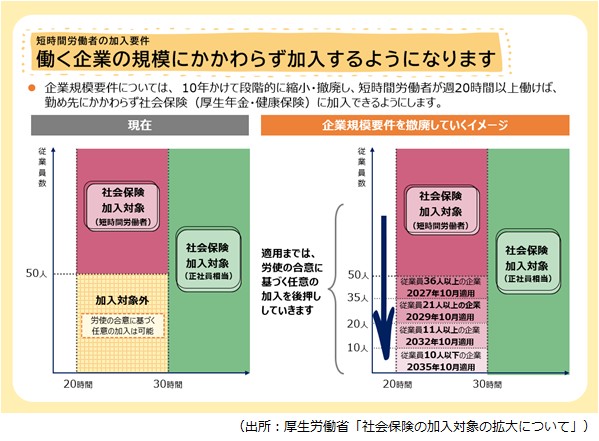

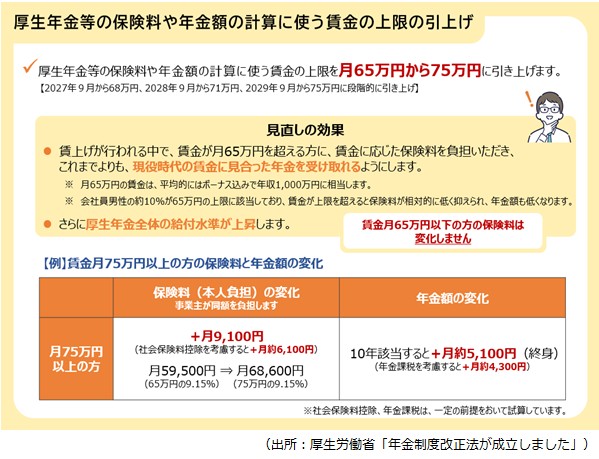

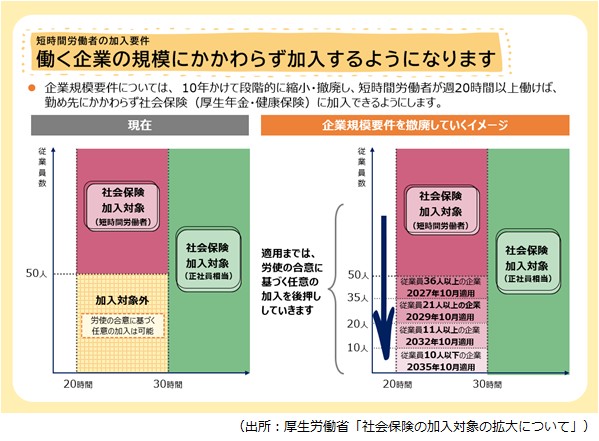

です。現行の制度では、次の5つの条件を全て満たす短時間労働者が、社会保険に加入します。

- 従業員51人以上の企業に勤めている

- 所定内賃金が月額8.8万円以上(年収約106万円以上)

- 週の所定労働時間が20時間以上

- 学生でない

- 2カ月を超えて雇用される見込みがある

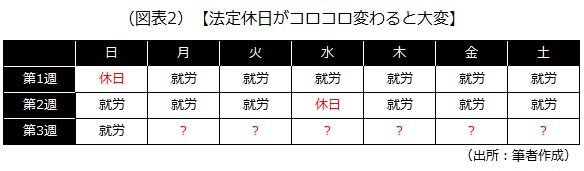

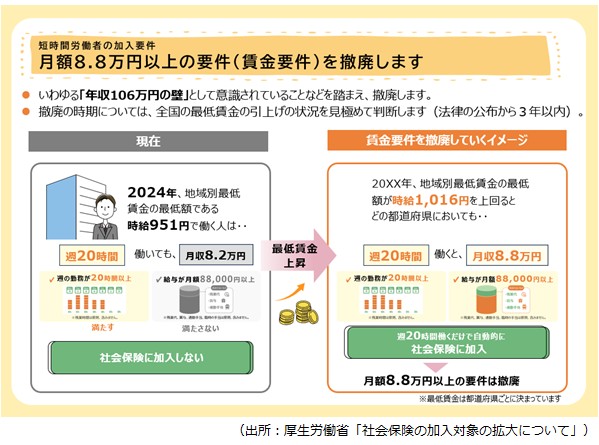

このうち1.の企業規模要件(従業員51人以上)が、10年かけて段階的に縮小・撤廃されることになりました。直近では、2027年10月から、企業規模要件が「従業員51人以上→従業員36人以上」に変わり、2035年10月には要件自体が撤廃されます。

さらに、2.の賃金要件(月額8.8万円以上)、いわゆる「106万円の壁」についても、最低賃金の動向などを踏まえ、2025年6月20日から3年以内に撤廃されることが決定しました(2026年10月1日を目処に撤廃の予定)。

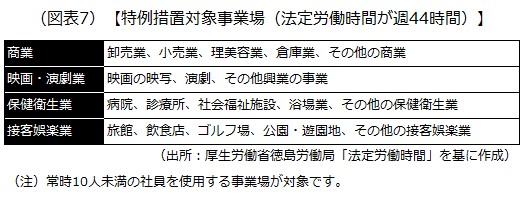

つまり、2035年10月以降は、一部の個人事業所(注)を除く「全ての会社」において、

- 週の所定労働時間が20時間以上

- 学生でない

- 2カ月を超えて雇用される見込みがある

を満たす短時間労働者が全員、社会保険に加入することになるわけです。

(注)個人事業所についても、これまで社会保険の適用対象外だった、従業員が常時5人以上の農業・林業・漁業、宿泊・飲食サービス業などについては、2029年10月以降、適用対象となります(既存の個人事業所、5人未満の個人事業所は引き続き対象外)。

2)まずは現状の把握、助成金や保険料支援制度も活用しよう!

社会保険の適用拡大によって、今まで以上に多くの従業員が社会保険に加入できるようになりますが、同時に次のような問題が起きることも想定されます。

- 被保険者の増加により、会社負担分の保険料が上昇する

- 扶養から外れることを避けたいパート・アルバイトが、勤務時間を減らす「働き控え」を起こす

- 労務担当者が「加入義務があるかどうか」を判断しにくくなる

会社が今のうちにやっておいたほうがいいこととしては、次のようなものが挙げられます。

1.対象者の洗い出し + 人件費のシミュレーション

所定内賃金・勤務時間を一覧化し、社会保険に加入する見込みのパート・アルバイトを把握しましょう。対象者を洗い出したら、社会保険料(会社負担分+本人負担分)がどれだけ増えるかを試算してみましょう。

2.従業員への説明強化 + 労働条件の見直し(必要に応じて)

社会保険に加入すると、保険料負担が発生する代わりに、「将来の年金額が増える」「傷病手当金や出産手当金が受け取れる」などのメリットがあります。パート・アルバイトにメリットを具体的に伝えた上で、「それでも扶養から外れたくない」という従業員については、個別に相談をし、必要に応じて労働条件を見直しましょう(労働時間を短くするなど)。

3.キャリアアップ助成金などの活用を検討

新たに社会保険に加入するパート・アルバイトの中には「社会保険料が天引きされるなら、労働時間を延ばすなどして賃金を増やしたい」という人もいるでしょう。こうなると会社における人件費負担の増加は避けられませんが、厚生労働省の「キャリアアップ助成金」を活用することで、こうした負担を軽減できる場合があります。具体的には、

- 短時間労働者を正社員化すると助成が受けられる「正社員化コース」

- 社会保険加入時に手当支給・賃上げ・労働時間延長を行うと助成が受けられる「社会保険適用時処理改善コース」

などがあります。社内の労務体制を見直すことは、採用や人材定着にもプラスに働きますから、こうした助成金の活用もぜひ検討してみてください。

5 遺族年金制度の見直し

ある日の午後。総務部では、年末調整に向けた扶養の範囲確認が進められていました。新人の中村さんが、ふと気になったことを先輩の渡辺さんに尋ねます。内容は「遺族年金制度」に関することのようです。

中村:渡辺さんのお母さんって、今も遺族厚生年金をもらってるんですよね?

渡辺:うん。父が亡くなってからずっとだよ。もう5年以上になるかな。

中村:遺族厚生年金って、たしか「妻のほうが亡くなった場合、夫はもらえない」って聞いたことあるんですけど……何か不公平ですよね?

渡辺:今まではそうだったけど、今度の制度改正で変わるらしいよ。男女関係なく支給されるようになるみたい。

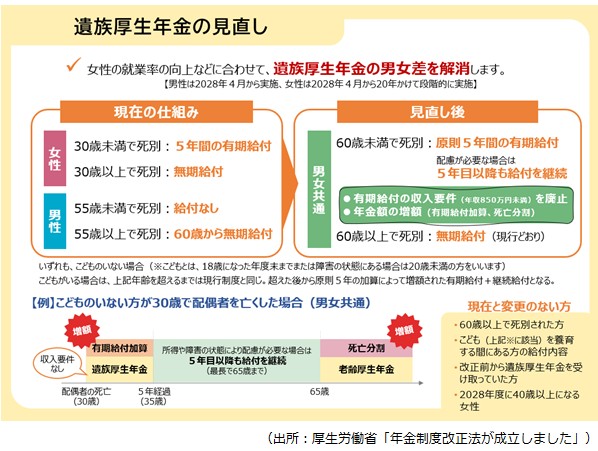

1)遺族年金制度の見直しとは?

従業員が亡くなると、従業員により生計を維持されていた家族には、厚生年金保険の「遺族厚生年金」が支給されます。優先順位は、

子のある配偶者・子 > 子のない配偶者 > 父母 > 孫 > 祖父母

で、最も優先順位の高い家族が受け取れます。

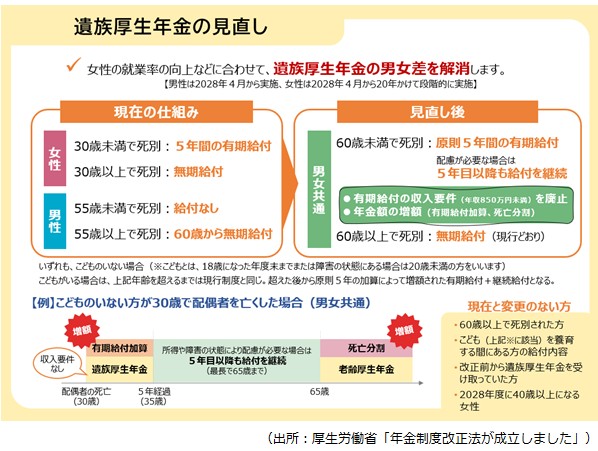

これまでの遺族厚生年金は、夫に先立たれた妻を主な対象としており、子のない配偶者が遺族厚生年金を受け取る場合、

- 妻:配偶者の死亡時、30歳未満である場合は5年間の有期給付、30歳以上は無期給付

- 夫:配偶者の死亡時、55歳未満である場合は給付なし、55歳以上は原則60歳から無期給付

というように、性別によって給付内容が異なりました。今回はこの点が改正され、

どちらも60歳未満は5年間の有期給付(配慮が必要な場合は継続給付。最長65歳まで)、60歳以上は無期給付

という運用に変わります。また、有期給付については収入要件の撤廃により、年収850万円以上の方も受け取れるようになります。

夫の場合は改正法の2028年4月から、妻の場合はまず40歳未満までを2028年4月から有期給付の対象とし、以後20年かけて段階的に年齢の引き上げを行います。

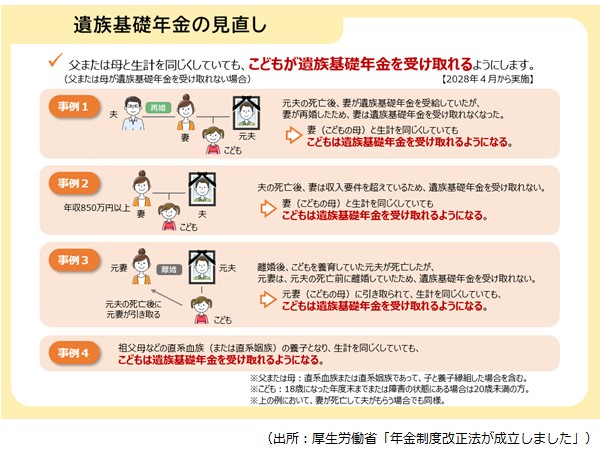

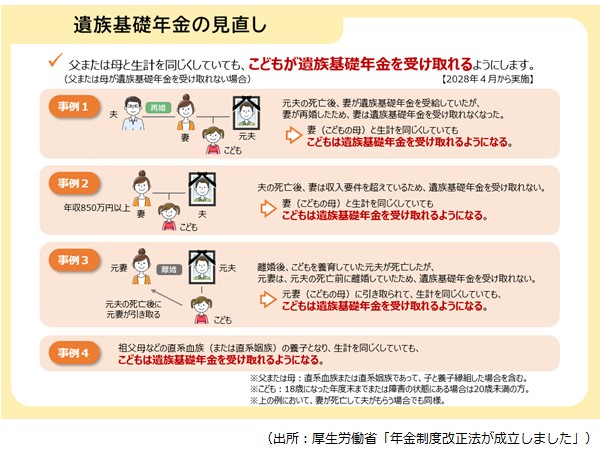

遺族厚生年金の他に、国民年金の「遺族基礎年金」についても改正があります。現行の制度では、子どもと生計を同じくする父または母がいる場合、子どもには遺族基礎年金が支給されませんが、2028年4月からは、一定の要件に該当した場合は、年金を受け取れるようになります。

また、遺族基礎年金では、18歳到達年度の末日までの子どもの数を基に「83万1700円+子の加算額」を受け取れますが、「子の加算額」も年間23万9300円(3人目以降は7万9800円)から28万1700円(一律)に増額されます。

2)会社の遺族補償制度との関係が複雑に……状況確認とマニュアル整備が不可欠!

遺族年金制度の見直しにより、保険給付を受けられる対象者の範囲が広がる半面、次のような問題が起きることも想定されます。

- 遺族厚生年金を受け取っている家族が、扶養に入れなくなることがある

- 「誰が対象で、誰が対象外か」が複雑化し、誤った説明をするリスクが高まる

会社が今のうちにやっておいたほうがいいこととしては、次のようなものが挙げられます。

1.従業員の被扶養者の状況確認

遺族年金(遺族厚生年金・遺族基礎年金)は、税法上は非課税所得ですが、社会保険上の被扶養者の判断においては収入とみなされます。今回の法改正によって、遺族年金の支給対象が広がるわけですが、結果として「これまで遺族年金をもらえなかった家族が、もらえるようになることで社会保険の扶養から外れる」というケースも考えられます。年末調整などにも影響しますので、従業員の被扶養者の状況は定期的に確認するようにしましょう。

2.社内制度との照合+従業員向け説明資料の見直し

多くの会社は遺族年金とは別に、弔慰金・死亡退職金等の社内制度を独自に設けています。その場合、遺族年金と社内制度とで、支給対象となる遺族の範囲や優先順位が異なるケースがあり、それが従業員の死亡時に混乱を招く恐れがあります。社内制度については、「誰が・いつ・どんな条件で支給対象になるか」を簡潔にまとめた説明資料を用意するなどして、「もしものとき」に適切な対応が取れるようにしておきましょう。

6 iDeCoの加入年齢引き上げ・企業型DCの拠出枠拡大

ある学習塾の職員室。来年度も再任用が決まったベテラン講師・高橋さんが、若手講師の相談を受けながら笑っています。内容は「iDeCo(イデコ)」に関することのようです。

若手:高橋先生、まだ現役なんですね! いつまで働く予定なんですか?

高橋:体が動くうちはね。最近は「年金 + 少し仕事」が一番いいと思ってるよ。iDeCoの掛金を増やそうと思ってるんだ。

若手:でも、iDeCoって60歳までしか入れないんですよね?

高橋:ああ、そうなんだけど、来年から変わるらしい。70歳近くまで入れるようになるとか。

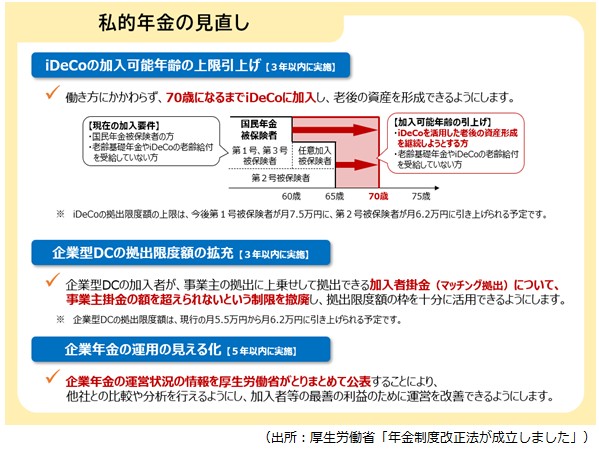

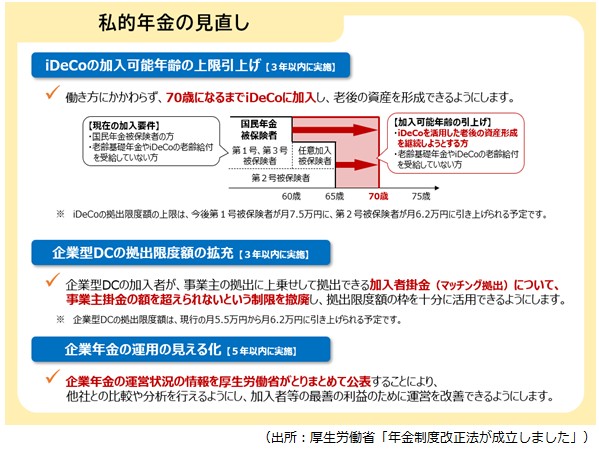

1)iDeCoの加入年齢引き上げ・企業型DCの拠出枠拡大とは?

iDeCoは、従業員が自分で掛金を拠出して運用する、個人型の確定拠出年金です。現行の制度では、会社員(国民年金の第2号被保険者)の場合、iDeCoに加入できるのは65歳までですが、

2026年12月1日から、加入可能年齢が70歳に引き上げ

られることになりました。

企業型DCは、会社が掛金を拠出するものの、運用は従業員が自分の責任で行うという確定拠出年金です。企業型DCには、会社が拠出している掛金に、従業員自身が掛金を上乗せすることができる「マッチング拠出」という仕組みがあります。現行の制度では、従業員の掛金が会社の掛金を超えられないという制限がありますが、

2026年4月1日から、この掛金に関する制限が撤廃

されることになりました。

さらに、企業年金制度全体の透明性を高めるため、運用状況や残高をオンラインで確認できる「見える化」も進む予定です。これらの改正は、長く働く人の老後資金づくりを後押しするのが目的となっています。

2)必要に応じて退職金制度や福利厚生の見直しを!

iDeCoや企業型DCの制度拡充によって、これらの利用が進むことが期待されますが、同時に会社においては、次のような問題が起きることも想定されます。

- 従業員から「自分はiDeCoや企業型DCを利用できるのか」「他の会社は導入しているのに、なぜうちの会社では企業型DCを導入しないのか」などの問い合わせが増える

- 投資未経験者には「損をするのでは?」という心理的ハードルがあり、制度を導入しても、社内で理解・利用が進まない可能性がある

会社が今のうちにやっておいたほうがいいこととしては、次のようなものが挙げられます。

1.退職金制度の見直し(必要に応じて)

現在、多くの会社が導入している退職金制度は、退職時に一括で支払う「退職一時金」ですが、企業型DCを導入した場合、退職金は年金で支払われるため、会社側の支払い負担は平準化されます。従業員アンケートなどで退職金制度に対する従業員のニーズを拾いつつ、会社側の人件費負担も考慮しながら、必要に応じて退職金制度の見直しを行いましょう。

2.従業員への説明 + 福利厚生の見直し(必要に応じて)

iDeCoや企業型DCについて、「投資は難しそう……」「運用に失敗したらどうしよう……」と不安を抱く従業員もいるでしょう。いきなり難しい投資の話をするのではなく、まずは「老後資金を国の制度で積み立てられる制度」である旨を伝え、苦手意識を取り払いましょう。最近は、iDeCoや企業型DCの将来的な受取額を試算できるシミュレーションシステムも多いので、こうしたものを従業員に勧めてみるのもよいでしょう。また、iDeCoについては、

拠出限度額の範囲(月額0.5万~2.3万円)で、iDeCoに加入する従業員の掛金に追加して、会社が掛金を拠出できる「iDeCo+(イデコプラス)」という制度

があるので、こうした制度を導入し、従業員の不安を軽減するのもよいでしょう。

以上(2025年12月作成)

pj00794

画像:beeboys-Adobe Stock