書いてあること

- 主な読者:自社敷地内に遊休地がある経営者、新しいトレンドワードが気になる経営者

- 課題:ネイチャーポジティブが何なのか、企業として何に取り組むべきかが分からない

- 解決策:生物多様性の「回復」に重きを置いた概念。23の具体的な取組目標(ターゲット)を押さえる。自社敷地内に自然がある場合、動植物の調査、公表などから始める

1 新たなトレンドワードに? 「ネイチャーポジティブ」とは

今、「ネイチャーポジティブ」という言葉が世界的に注目を浴びています。SDGsと同じく地球環境を良くするための経済的な世界目標の一つで、簡単に言うと、

企業・経済活動によって生物多様性を維持するだけでなく、回復させる

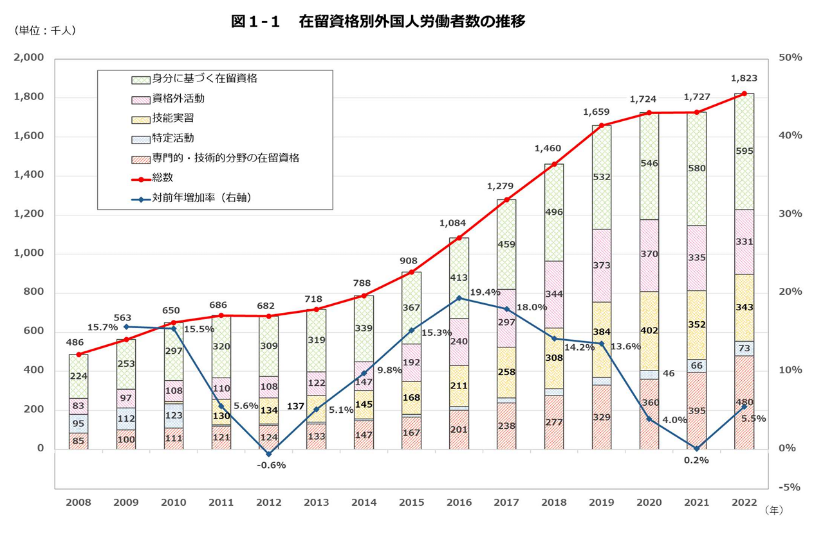

というものです。2022年12月のCOP15(国連生物多様性条約第15回締約国会議)で世界目標として合意され、日本も2023年3月に、ネイチャーポジティブ実現に向けたロードマップとして「生物多様性国家戦略2023-2030」を閣議決定しました。

SDGsと同様、企業の経済活動に大きな影響をもたらすとされ、その経済効果は2030年時点で125兆円に及ぶ(ビジネス機会の創出が47兆円、サプライチェーン(供給網)への波及効果が78兆円)と推計されています(環境省「第4回ネイチャーポジティブ経済研究会(2023年3月6日)」)。

ただ、ネイチャーポジティブという言葉自体がまだ登場して間もなく、現状では事例などもあまり集まっていないため、「聞いたことはあるけど、具体的なイメージが湧かない」「企業(特に中小企業)にどんな影響やメリットがあるのか分からない」という人は少なくありません。

そこで、この記事では、書籍「自然再生をビジネスに活かすネイチャーポジティブ 企業成長につなげる環境世界目標」を上梓した日刊工業新聞記者・松木喬(まつきたかし)氏に、ネイチャーポジティブの中身や経営面についてインタビューしました。主に次のようなことが分かりましたので、以降で詳しく解説していきます。

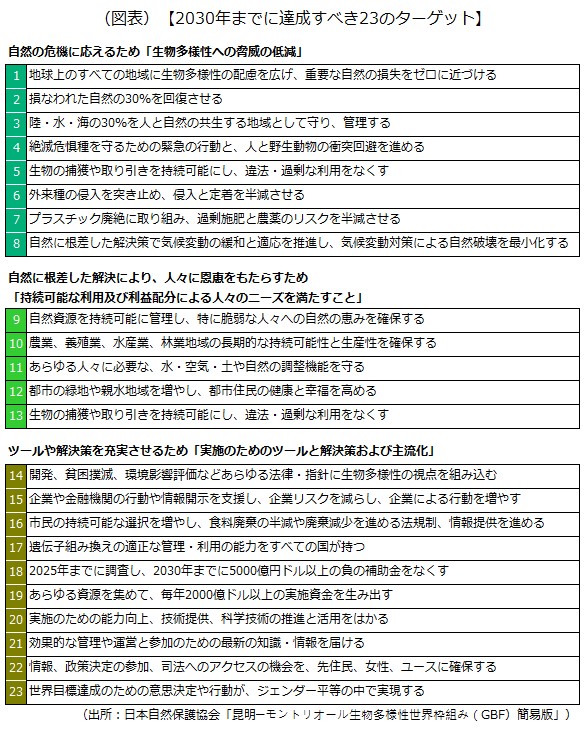

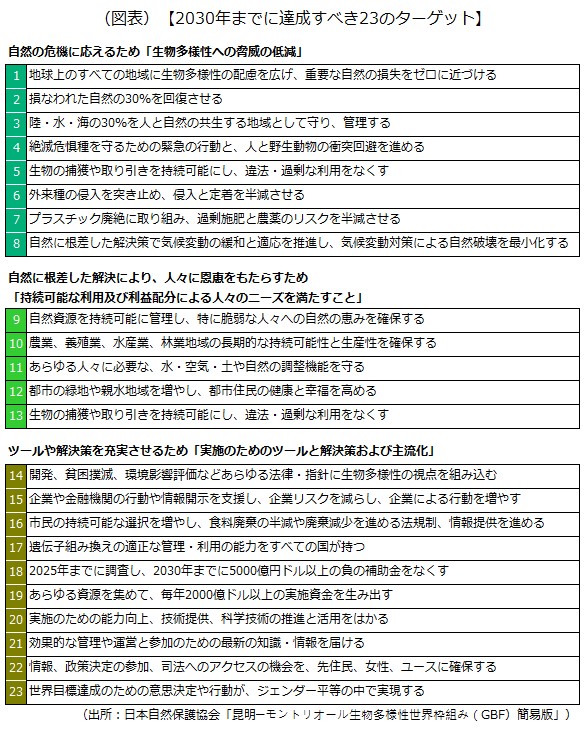

- ネイチャーポジティブは、SDGsの目標14(海の豊かさを守ろう)と目標15(陸の豊かさも守ろう)との関係が深く、23の具体的な取組目標(ターゲット)がある

- 23のターゲットのうち、「情報開示」など企業に影響の大きいものが3つある

- 企業の先進事例として、自社敷地内の自然を回復させたものなどがあるが、いきなり大きなことをやろうとせず、敷地内の動植物の調査、公表などから始めてもよい

2 気になるネイチャーポジティブの中身は?

前述の通り、ネイチャーポジティブは、

自然を減らさない「保護」や「配慮」は当然のものとして、さらに「回復」を企業活動の前提として求める

という概念です。もう少し具体的に解説すると、

SDGsの目標14(海の豊かさを守ろう)と目標15(陸の豊かさも守ろう)について、2030年までに達成すべき23のターゲットを掲げ、達成に向けた行動を企業に求めていく

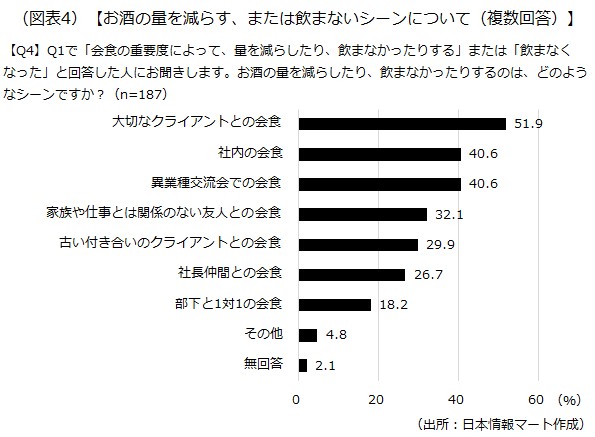

というものです。日本自然保護協会が23のターゲット内容を簡略化したものが次の図表です。

実は、SDGsの17目標は2030年を達成期限としていながら、目標14と目標15については2020年までの目標しか定められていません。2010年のCOP10で合意された愛知目標がベースになっているからです。そこで前述したCOP15で「昆明・モントリオール生物多様性枠組」が新たに合意され、2030年までに達成すべき23のターゲットが掲げられたのです。

次章では23のターゲットのうち、松木氏への取材を基に、特にビジネスへの影響が大きいと考えられる重要なものだけを取り上げて、その中身を解説します。23のターゲット全てについて詳しく知りたい場合、下記ウェブサイトの環境省仮訳をご確認ください。

■昆明・モントリオール生物多様性枠組(環境省仮訳(2023.3))

https://www.biodic.go.jp/biodiversity/about/treaty/gbf/kmgbf.html

3 ビジネスへの影響が大きいターゲット15、18、19

1)企業にとって最もキツい? ターゲット15「情報開示」

ターゲット15は、ビジネスによる生物多様性への影響を低減するため、大企業や金融機関に

- 生物多様性への依存や影響を定期的に評価し、透明性をもって開示する

- 持続可能な消費パターンを推進するために消費者に必要な情報を提供する

- 該当する場合は、アクセスと利益配分の規則や措置の遵守状況について報告する

の3つの取り組みを求めるものです。2023年9月には国際組織「自然関連財務情報開示タスクフォース(TNFD)」により、情報開示のフレームワーク(最終版)が公開されました。開示は義務ではないものの、今後世界的に広まることで、企業は生物多様性に関する情報開示を迫られ、投資家や消費者に選別される時代がやってくると考えられます。

「雨の少ない地域で水を使い過ぎたり汚れたまま排水したりしていないか、希少種がいる森林を強引に伐採して工場を建設していないか、取引先の海外企業が河川や海を汚染しながら操業していないかなど、サプライチェーン全体で環境に配慮しているかを投資家や消費者が、投融資や消費行動の一つの目安として判断する時代になるかもしれません。特に金融機関は、法令違反がなくても社会から批判され、信用が失墜するレピュテーションリスクを気にしています。そして今後は『自然を回復しています』と開示する企業が、金融機関からの優遇を受けやすくなるといった流れが来るのではと予想しています」(松木氏)

情報開示は国際的なグローバル企業や一部上場企業が特に求められるという流れはありそうですが、中小企業も無関係ではありません。SDGsと同様、大企業のサプライチェーン上にある下請け企業や、大企業と取引をしている中小企業にも開示が推奨される可能性があります。

また、これまで企業でもサステナビリティ推進部や環境部といった専門部署しか知らなかったネイチャーポジティブという言葉が、財務部門にも認知されるようになるとみられます。

2)特に気になるお金の問題 ターゲット18「補助金」と19「資金動員」

ターゲット18は簡単に言うと、

生物多様性に有害な補助金を5000億ドル削減する

というものです。企業としては「有害な補助金」が何を指すのかが気になるところでしょう。松木氏は、「生物多様性は対象が明確ではないが」と前置きをしつつ、次のように述べています。国際社会の動きや日本政府の判断を注視する必要があるでしょう。

「大型漁船を建造する補助金が、魚介類の乱獲を助長するものとして有害となるかもしれないし、これに対する金融機関からの融資や損害保険会社の保険サービスも有害な補助金とみなされるかもしれない」(松木氏)

ターゲット19は簡単に言うと、

生物多様性の保全のため、少なくとも官民合計2000億ドル以上の資金を動員する

というものです。官民連携の取り組みですが、関連する企業はまだ明確になっておらず、こちらも日本政府の判断を注視する必要があります。

現時点では、環境省「第3回ネイチャーポジティブ経済研究会(2022年11月24日)」の資料(下記URL)が参考になります。同資料では、「ネイチャーポジティブなビジネスモデルに従事する機会」として、世界経済フォーラム(2020)が68種特定したもの(日本版では51種を対象として算定)を紹介しています。エコツーリズムや代替肉、食品廃棄物の利活用、住宅シェアリングなど、すでに日本政府が事業再構築補助金などを通じて推し進めている産業分野なども含まれています。

■環境省「第3回ネイチャーポジティブ経済研究会(2022年11月24日、資料5参照)」■

https://www.env.go.jp/nature/business/nature_positive_council/01_00003.html

4 具体的にネイチャーポジティブ経営とは何をするの?

こうした世界目標は内容が抽象的なのが特徴で、中小企業が経営面で何をすべきなのかは不明瞭なことが多いのが常です。そこで、この章では、先進事例をベースに「ネイチャーポジティブ経営」として評価される取り組みとして、次の3つを紹介します(1.が最もハードルが高く、3.が最もハードルが低くなります)。

- 自社の遊休地や敷地内の自然を回復させる。その土地本来の動植物を保全・再生しつつ、イベントなどを通して近隣住民や自治体と連携し、地域活性化にもつなげる

- 自社の遊休地や敷地内の自然に、どういう動植物がどの程度いるのかを把握して公表する

- 原材料や事務用品の調達について「自然を回復させている」「生物多様性に配慮している」企業のものを優先的に調達するようにする

1)自社の敷地内で自然を回復させた事例

まずは、自社工場の広大な敷地内に里山を復活させた実践事例を紹介します。資本的余裕のある大企業でないとハードルが高いと思われるかもしれませんが、中小企業も参考にできる部分があるのでご確認ください。

パナソニック草津拠点(滋賀県草津市)には、52万平方メートルの広大な敷地内に、840種の動植物が生息する1万4000平方メートルの緑地「共存の森」があります。従業員が2011年から整備し、半世紀前の地元に広がっていた自然風景を再現させました。

整備前は外来植物が多く、生物多様性の質が高い場所とはいえませんでした。そこで専門家の助言を得ながら外来植物を伐採し、代わりに鳥が運んできた種が発芽した苗を栽培。拠点内に自生するコナラからドングリを採り、自宅で育ててから移植する「森の里親活動」に参加するボランティア社員も募ったといいます。

そうした取り組みの結果、当初580種だった動植物は2016年には840種まで回復し、生物多様性の豊かな場所となりました。

「共存の森」が特徴的なのは、管理が最小限に抑えられているという点です。これは同社が滋賀県内の環境関連の企業に協力を仰いだ結果です。例えば、三東工業社(滋賀県栗東市)は将来の成長も織り込んだ森の造成工事などを行っています。また、生物多様性コンサルタントのラーゴ(滋賀県近江八幡市)は専門的なモニタリングによる動植物の識別・同定、データ化に大きく貢献しており、これらが面倒な管理を省く結果につながっています。

このように、敷地内の自然回復は自社だけでなく、近隣の企業を巻き込んだ取り組みとなります。さらに同社は近隣の小学校に環境学習の場を提供しており、環境保全に取り組む企業姿勢を地域全体に伝えることができています。

松木氏によると、こうしたネイチャーポジティブの取り組みは「担当社員がすごく楽しそう」なのが大きな特徴だといいます。

「従来のCO2削減のための節電などは、実際に成果が見えるのは総務部くらいのものです。しかしネイチャーポジティブは自然、木や動物を増やす取り組みなので、誰もが『見える』というのが大きい。『CO2を減らす』は我慢だが、『緑を増やす』は目に見えるのです。取り組みも分かりやすいので多くの従業員も参加でき、それが大きなモチベーションにつながっているようです」(松木氏)

また、「共存の森」などの取材を通して見えてくる可能性として松木氏は、「地場の造園業」への影響を挙げています。

「共存の森のような取り組みには、他企業や専門家の協力が欠かせません。地元にもともと植生していた木を植える際には、地域の造園業者に依頼するケースが多いのではないかと思います。造園業者は潜在植生の専門家なので、『この木は外来種でもともと地域にあった木じゃないから他に移したほうがいい、切ったほうがいい』といったアドバイスをしてくれます。もしかしたらネイチャーポジティブで最も直接的に影響を受ける中小企業は、造園業者かもしれません」(松木氏)

「共存の森」の取り組みは、大企業の資本力だからこそできると捉えられがちですが、

「このパナソニック草津拠点単体を地域の地場工場と捉えれば、地方の中小企業でも応用可能ではないか」(松木氏)

とのことです。地域活性化につなげやすいこの取り組みは、さらに企業の宣伝・ブランディングにも寄与します。例えば同じ性能・価格帯の商品がある場合、「自然を回復させている企業のほうが良さそう」といった新たな指標、価値・評価基準が生まれつつあります。

2)まずは自社敷地内の動植物を調査、公表する

自社敷地内の自然を回復させる取り組みの前段階ですが、敷地内の動植物を調査し、どういう木が何本あり、鳥や花はどんな種類があるのかを可視化して数で示すという取り組みもあります。これも立派なネイチャーポジティブ経営といえます。

頻度も、例えば年に一度数えるだけでもよく、もし植林や自然回復の取り組みなどを行うのであれば、「木が何本から何本に増えました」「外来種を何本から何本に減らしました」といった報告も可能になります。

そこまでいかなくても、定期的に自社敷地内の自然をモニタリングすることは、それだけで「生物多様性に配慮している企業」として評価されやすく、地域や世間に対して大きなアピールになるでしょう。

3)原材料や事務用品の調達でネイチャーポジティブ経営の企業を選ぶ

松木氏は、「一番ハードルの低いネイチャーポジティブ経営は調達」だと言います。

「自社内に余った敷地や緑地がなくても、例えば工場で使う備品をプラスチックから木材に変えたとか、紙は輸入パルプではなく国産材を使っているとか、そういったレベル感でも十分といえます。『国内の森林保全のために〇〇社から調達しています』などと表明することでも、十分にネイチャーポジティブ経営をしている企業とみなされるでしょう」(松木氏)

この章で紹介した3つの取り組みを読んで、もしかしたら「自社はすでにネイチャーポジティブ経営に取り組んでいる」「まだ取り組んでいないが、自社で実践可能かもしれない」と思った人もいるかもしれません。どこかイメージしにくかった「ネイチャーポジティブ」が、実は意外と身近なものだと気付いていただけたのなら幸いです。

松木喬(まつき たかし)

1976年生まれ、新潟県出身。

2002年、日刊工業新聞社入社。2009年から環境・CSR・エネルギー分野を取材。著書『SDGs経営 社会課題解決が企業を成長させる』『SDGsアクション〈ターゲット実践〉インプットからアウトプットまで』『自然再生をビジネスに活かす ネイチャーポジティブ』(すべて日刊工業新聞社刊)。日本環境協会理事、日本環境ジャーナリストの会会長、元新潟市産業振興財団技術「見える化」支援事業専門家、eco検定(環境社会検定試験)、環境プランナーベーシック合格

以上(2023年12月作成)

pj10076

画像:beeboys-Adobe Stock