年間1,000人以上の経営者と会い、人と人のご縁をつなぐ「代表世話人」杉浦佳浩さん。ベンチャーやユニークな企業の目利きとして知られる杉浦さんが今回紹介するのは、Reqree(リクリー)株式会社(以下「リクリー社」)代表取締役の髙室 直樹(たかむろ なおき)さんです。

不動産という「箱」を扱うビジネスでありながら、確かな「人のぬくもり」が通っている。髙室さんの話から、そのことがとても印象に残っています。

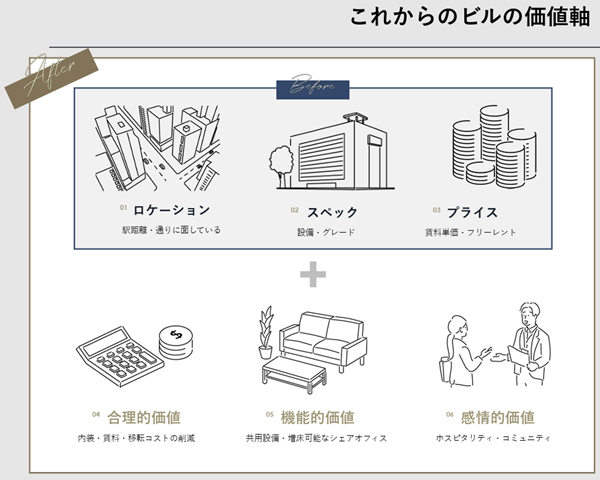

不動産はこれまで、「立地」「建物のスペック」そして「賃料」という3つの要素で評価されるのが当たり前でした。しかし、リクリー社はそこに「人の介在」という新しい視点を加えることで、物件が持つ価値を再定義しています。大手デベロッパーや不動産ファンド、そして今、地域の未来を担う金融機関からも注目を集めるリクリー社の取り組みについて、じっくりとお話を伺いました。

1 価値の再創造を目指す「リクリー」の原点

髙室さんはまず、社名に込めた想いから教えてくれました。

「『リクリー』という社名は、不動産の価値を再創造するという意味の英語『Recreate』に由来しています」

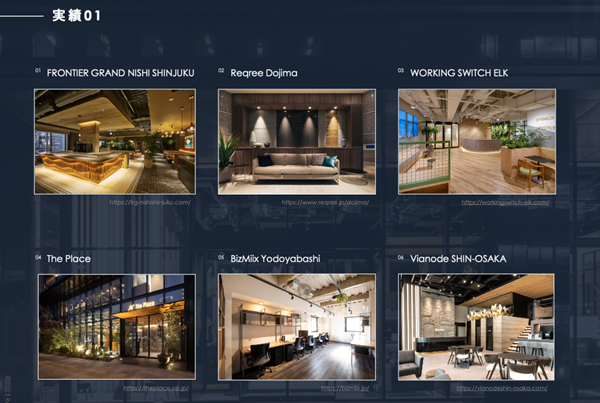

(出所:リクリー株式会社コーポレートサイトより)

リクリー社は、主にプライム市場上場のデベロッパーや、国内外の不動産ファンドを運営するアセットマネジメント会社をクライアントに持ち、オフィスビルや賃貸レジデンスの収益を最大化する支援を行っています。

ただし、リクリー社が行っているのは、単なる建物の改修やデザインではありません。オーナーが取得した物件に対し、どのようにハードとソフトの両面から付加価値を付け、長期的な収益を生み出すか。そのための全体的なディレクションを一手に引き受けています。

具体的な事例として髙室さんが教えてくれた西新宿(東京)のオフィスビルの話は、とても驚きでした。新宿駅から徒歩約15分、1990年竣工という、スペックだけを見れば決して恵まれた条件ではない物件です。しかし、リクリー社が介在することで、このビルは驚くべき変化を遂げました。髙室さんは西新宿のオフィスビルの賃料について次のように言っています。

「以前は坪単価18,000円から20,000円程度だった賃料が、現在では約33,000円から36,000円で契約されています」

賃料が約1.8倍という、不動産マーケットの常識では考えにくい賃料の数字。これを実現したのは、リクリー社が提唱する「これからの不動産に求められる価値」でした。この約1.8倍の賃料を実現できるようになった「付加価値がどのようなものか」は、後ほどご紹介します。

(出所:リクリー株式会社の資料から抜粋)

2 不動産収益を最大化する「3つのサービス」

リクリー社がサービスを提供するのは、「不動産収益を最大化する」のが目的です。サービスは、大きく3つの柱「企画コンサルティング」「オペレーションマネジメント」「プロモーションコンサルティング」で構成されています。

1)企画コンサルティング

1つ目は「企画コンサルティング」です。運営やリーシング(賃貸募集)の視点から、物件にどのような機能を持たせるか、どこに何を配置しどのように運営していくかなどをディレクションしていきます。例えば、先にお伝えした西新宿のビルでは、壁を取り払ってラグジュアリーな「ビジネスラウンジ」を設け、さらにワークアウト(ジム)エリアやゴルフブース、シャワールームまで、テナントが共有で使える充実した設備を配置しました。

さらに、この西新宿のビルで注目なのは「セットアップオフィス」という提供形態です。「通常、オフィスを借りる場合はテナント側が内装工事を行いますが、当社が行っているのはあらかじめ内装を仕上げた状態で貸し出す方式です。入り口を入るとテレブースやミーティングスペースなどが最初から備え付けられていて、テナント側が自分たちで作れば数千万円かかるような設備が整っています」と話す髙室さん。

セットアップオフィスは、スピード感を重視する成長企業にとって、初期投資を抑えつつ一等地のオフィス機能を享受できる極めて合理的な仕組みです。また、屋上には「ルーフトップテラス」もあり、夜は美しくライトアップされます。

「夏にはビールサーバーを用意して交流会を開き、1階のラウンジでもコミュニティマネージャーがケータリングやドリンクを用意してテナント間の交流会を開催することもあります」

オフィスが単なる仕事場ということではなく、チームでコミュニケーションが図れる企画や他社とも交流を図れる企画があるのは、オフィスで働く社員が意欲的になるためにとても効果があります。こうした社員満足度の向上につながる付加価値があるため、約1.8倍の賃料約33,000円〜36,000円が実現できているのだと思います。そしてポイントとなるのは「コミュニティマネージャー」の存在です。これは2つ目のサービス「オペレーションマネジメント」で登場してきます。

2)オペレーションマネジメント

リクリー社では、物件に正社員の「コミュニティマネージャー」を常駐させ、内覧時のアテンドから入居後のイベント企画、日々のきめ細かな受付対応までを担います。内覧時のアテンドでは、さまざまな付加価値のある機能を分かりやすく伝えるためにトークスクリプトも用意されています。

入居後も、例えばコーヒーマシンのメンテナンスや美観管理、イベント企画などを行い、ゲスト対応も含めた共有スペースの運営も対応します。どんなに豪華な箱を作っても、そこに「人」がいなければ、ただの無機質な空間で終わってしまいます。コミュニティマネージャーの常駐は、まさに「人のぬくもり」が感じられるサービスといえます。これは、これからの不動産に欠かせないサービスに思えます。

(出所:リクリー株式会社の資料から抜粋)

3)プロモーションコンサルティング

オフィスビルの新しい付加価値の魅力を伝えることも大事です。リクリー社では、そうした「プロモーションコンサルティング」も行っています。髙室さんはこう言います。

「従来の比較表には載らない付加価値を、パンフレットやウェブ、SNSを通じて正しく伝えていく。そうでなければ、他物件と比べて賃料だけが高く見えてしまい、魅力が伝わらないからです」

企画コンサルティング、オペレーションマネジメント、プロモーションコンサルティング。この3つのサイクルが回ることで、不動産という「箱」に命が吹き込まれ、他にはない「付加価値」が生まれるのだと感じました。なんといっても、魅力的なオフィスは、そこで働く社員にとって大きな効果があります。そろそろ多くの経営者が、オフィスの価値向上の意義に気づき始めているのではないでしょうか。

3 従来の常識を覆す「6つの価値軸」

髙室さんは、不動産の評価軸を従来の「立地・建物・価格」の3軸に、さらに3つの「新価値軸」を加えた「6軸」で捉え直しています。

【3つの新価値軸】

- 合理的価値: 豪華なラウンジやジムをビル側が用意し、各テナントが共有することで、自前で用意する場合と比較して圧倒的なコストメリットを提供すること。

- 機能的価値: コロナ禍を経て多様化した働き方に対応し、集中もリラックスも、そして交流もできる環境を機能的に整えること。

- 感情的価値: コミュニティマネージャーの挨拶や何気ない会話、交流会などを通じて生まれる、人との心地よいつながりがあること。

特に「感情的価値」について、髙室さんはこう言います。

「通常のオフィスビルは鉄とコンクリートとガラスでできた無機質な空間で、入っただけで笑顔になることはあまりありませんが、コミュニティマネージャーが『こんにちは』『おはようございます』と声を掛けることで、緩やかな人とのつながりが生まれます」

この視点、何かハッとさせられるところがあります。鉄とガラスの「箱」に「挨拶」というぬくもりが加わるだけで、そこは人が生き生きと働く温度感のある場所に変わるのです。この「感情的価値」こそが、リクリー社が選ばれ続ける真の理由だと確信しました。

(出所:リクリー株式会社の資料から抜粋)

4 「ハイエンドオフィスビル」という新ジャンル

先ほども少し触れましたが、経営者がオフィスに求めるニーズは劇的に変化してきています。髙室さんは、現在のニーズを

「採用強化(リクルート)」「エンゲージメント強化」「エンパワーメント」の3点

に集約しています。

優秀な人材を採用するために魅力的な空間を整え、社員が「ここで働きたい」と心から思える環境を作る。そして、異なる知識や人が交流することで、AI時代に不可欠なクリエイティビティを引き出す場にする。

リクリー社では、これら3点に寄与するオフィスを「ハイエンドオフィスビル」と呼び、新しい賃貸オフィスのジャンルとして提供しています。

「オフィスを単なるコストではなく投資と捉え、賃料という形でその投資をしていただくという考え方です」

この髙室さんの一言は、全ての経営者に刺さる言葉ではないでしょうか。オフィスを「削るべき固定費」と見るか、「成長のための投資」と見るか。この意識の差が、これからの企業の競争力に大きな差を生むのだと思います。

(出所:リクリー株式会社の資料から抜粋)

5 住まいに「つながり」を。賃貸レジデンスでの新しい豊かさの形

リクリー社が扱っているのはオフィスビルだけではありません。同社の考え方は、賃貸レジデンス(マンション)においても大きな力を発揮しています。

水天宮前(東京)にある事例では、単身者向けのワンルームマンションに、入居者専用のビジネスラウンジを設けました。

在宅勤務が広がる中、狭い自室で一人、朝から晩まで仕事をするのは、精神的にも決して楽なことではありません。しかし、1階に降りれば快適なラウンジがあり、そこにはコミュニティマネージャーがいます。髙室さんはコミュニティマネージャーのいる効果について、次のように話してくれました。

「人は社会的な生き物なので誰かと話すことが大切です。無機質なワンルームではご近所 付き合いも少なく孤独になりがちですが、1階にコミュニティマネージャーがいれば 『今日は在宅なんですね』といった何気ない会話が生まれます」

リクリー社の賃貸レジデンスでは、屋上で花火を見ながらのビール会など、緩やかなつながりを作るための交流会も開催されています。

また、コスト面でも、ラウンジやジムを活用することで、外部のコワーキングスペースやフィットネスジムに通う費用と時間を節約でき、極めて「合理的」な住まい方となっています。「住む場所」に「働く機能」と「人のつながり」が加わる。これは、これからの時代の住まいのスタンダードになる、そうなったら理想的だと感じます。

6 感情的価値の担い手「コミュニティマネージャー」の重要性

リクリー社の付加価値の核心を担うのは、間違いなく、物件に常駐するコミュニティマネージャーの方々です。髙室さんは、コミュニティマネージャーの方々を単なる「受付」とは定義していません。

リクリー社におけるコミュニティマネージャーの定義は、非常に志の高いものです。

「関わるすべての人への感情的価値を、人間関係の価値まで昇華させ、人生に彩りを与え、可能性を最大化する価値ある存在」

この定義を体現するために、リクリー社では非常に質の高い、独自の研修プログラムを多数用意しています。

「ビジネスマインド、経営者としての視点、コミュニケーション能力、信頼関係の構築、タイムマネジメントなど、さまざまな研修を行います。さらに、外部講師による認知科学の研修など、考え方や解釈力、視野を広げるための研修も取り入れています」と髙室さん。かなり分野が幅広いことが分かります!

単なる接客スキルの向上ではなく、入居企業や個人の可能性を広げる「エンパワーメント」を目指す。そのための教育に心血を注いでいるからこそ、リクリー社が手がける物件には、他には真似できない「人の温度」が宿っているのです。

コミュニティマネージャーの方に対するテナントおよびテナントオフィスメンバーの声を見てみましょう。心から喜んでいる様子がよく分かると思います。

(出所:リクリー株式会社の資料から抜粋)

7 地域金融機関が自ら取り組む「地域貢献と収益」の新しい形

そして、このリクリー社の取り組みは今、金融機関にとっても大きなヒントとなっています。

例えば、石川県の北國銀行や、大阪の大阪シティ信用金庫など、地域の雄である金融機関が、自社ビルの建て替えや活用においてリクリー社をパートナーに選んでいます。

銀行の店舗は街の一等地にありますが、時代の変化とともに余剰スペースが課題となっています。そこを単なる「貸しスペース」にするのではなく、地域に新しいビジネスの風を吹き込み、人々が集う「公共性」のある場へと再構築する動きが加速しています。

髙室さんは、設計段階から運営を見据えたアドバイスを行っています。音漏れを防ぐための換気ダクトの位置や、内覧時の導線など、実際の現場でしか分からないようなことをしっかり提供しています。

「金融機関は利益だけでなく地域社会への貢献も重要です。そのため、シェアオフィスやビジネスラウンジを作ることで地域に貢献しつつ収益も得られる方法として関心が高まっています」

そう語る高村さん。この取り組みは、全国の金融機関にとって「自分たちも地域のために何ができるか」を考える際、かなり具体的な解決策になるはずです。地域に新しいビジネスが育つ場所を生み出し、そこから未来の顧客を創出していく。それこそが、特に地域の金融機関が果たすべき本来の役割ではないでしょうか。

8 不動産の未来に流れる「人のぬくもり」

髙室さんのお話を伺って、不動産の価値を最後に決めるのは「そこに流れる人の時間である」ということが、改めて感じられます。

建物のハードウェアは、完成した瞬間から経年劣化が始まります。しかし、そこで提供されるホスピタリティや、育まれる人間関係は、教育や工夫、そして情熱次第で、どこまでも磨き続け、価値を高めることができます。

「建物のハードは作ったときがピークで経年劣化していきますが、ホスピタリティやお客様との関係性はどこまでも向上させられると考えています」

髙室さんのこの言葉は、不動産業界のみならず、全てのビジネスに対しての“力強いエール”のように聞こえます。

リクリー社の不動産の付加価値を高める方法は、経営者にとっては「社員の可能性を育てる投資」として、金融機関にとっては「地域を豊かにするプラットフォーム」となります。「箱」としてのビジネスでありながら、人のぬくもりがある。リクリー社が取り組む「不動産の再創造」は、これからの日本における働き方、そして社会のあり方を、優しく、力強く示してくれていると感じました。

髙室さん、そしてリクリー社の皆さま、新しい不動産の考え方を本当にありがとうございます!

リクリー社コーポレートサイトはこちら

2025年11月には、リクリー社の公式Instagramが開設されています! このお知らせは下記からご確認いただけます。Instagramでは、物件の素晴らしさが具体的に分かります!

https://reqree.co.jp/news/581/

以上(2025年12月作成)