書いてあること

- 主な読者:新規事業を検討する食品メーカー・飲食業の経営者、身近にアレルギーなどの疾患を持つ人がいる経営者

- 課題:将来性があり、疾患などで困っている人のためになる新商品開発を検討したい

- 解決策:グルテンフリー食品の基礎と他社の事例を確認して、自社の新商品開発に活かす

1 急拡大するグルテンフリー市場を狙おう!

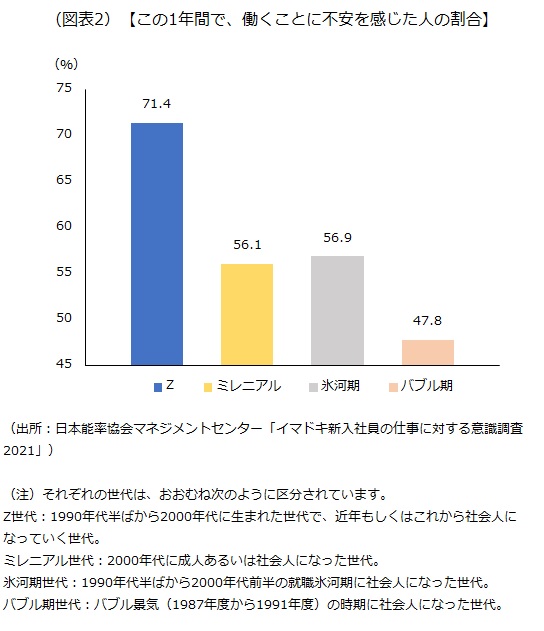

小麦などに含まれるグルテンを除去したグルテンフリー食品を知っていますか? 米国や欧州などを中心に、20年ほど前からグルテンフリー市場が急拡大しています。消費者の中心はグルテンが原因の腸内疾患の患者や、小麦や大麦アレルギーのある人、ダイエットや自然派食品を好む人などです。

農林水産省の資料によると、世界のグルテンフリーの市場規模は2005年の段階で約8億ドルでしたが、2024年には約13倍の104億ドルに達するといわれています(農林水産省「米粉をめぐる状況について(令和4年8月)」)。

また、2021年には米国・カナダ産小麦の不作があり、2022年にはロシアのウクライナ侵攻によるロシアの輸出規制やウクライナ産小麦の供給懸念があり、輸入小麦の値段が高騰しています(政府売渡価格は2021年10月期が6万1820円/1トンだったのに対し、2022年4月期には7万2530円/1トンに上昇)。

そのため小麦粉を使用した国産食品の代替品としても、グルテンフリーへの需要拡大が見込まれています。特に日本では1962年をピークにコメ消費の低下が進み、2021年には1人当たりの消費量が半分ほどになってしまったことから、コメ消費を促進させるために米粉の消費を刺激する支援に取り組んでいます。

政府の後押しもある米粉ベースの商品やグルテンフリー商品を開発して、市場拡大の流れに乗ってみてはいかがでしょうか。

2 グルテンって何?

グルテンとは、

小麦・大麦・ライ麦などに含まれていて、水を加えてこねることでできる成分

です。グルテンには食品に粘り気と弾力を与える性質があり、これを利用して、モチッとした食感のパスタやうどん、ラーメン、フワフワしたパンやお菓子、弾力のあるピザ、サクサクした天ぷらの衣などが作られています。おいしさのひとつである食感に、グルテンが関わっているのです。

ただし、グルテンを摂取するとさまざまな疾患を発症させる体質の人がいます。セリアック病、グルテン過敏症、小麦アレルギーなどの人たちです。そのため、小麦や大麦、ライ麦などの代替食品である米粉などに置き換えるグルテンフリーの志向が広がりつつあります。

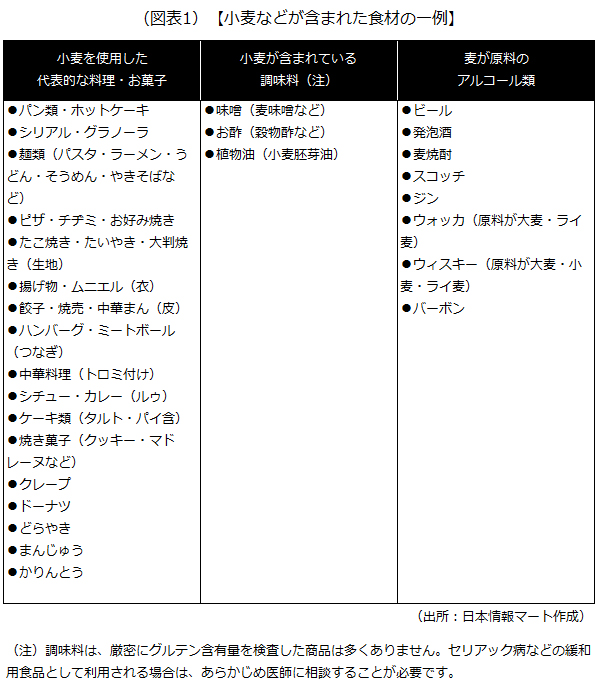

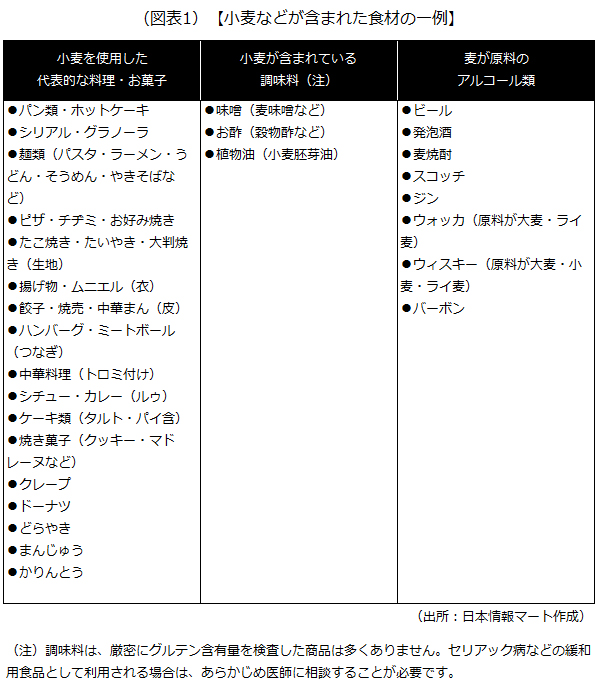

小麦などが含まれた食材を以下にまとめましたが、日常の飲食シーンで提供されるものがたくさんあります。

3 日本政府は米粉の生産と販路拡大を支援

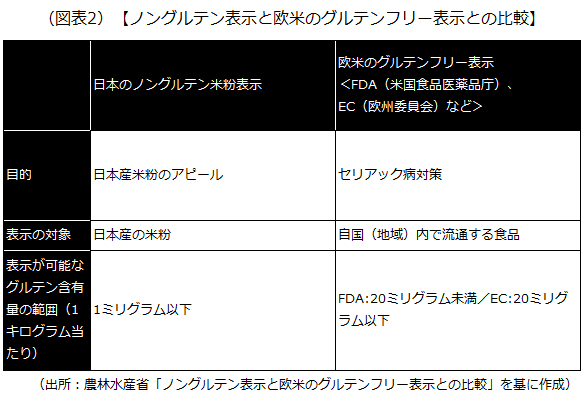

セリアック病患者はグルテンフリー食品なしでの生活が困難なため、欧米各国ではしっかりしたグルテンフリー表示が義務付けられています。さらに消費者に誤解を与えないように、食品に含まれるグルテンの含有数値を設定して表示の徹底を図っています。

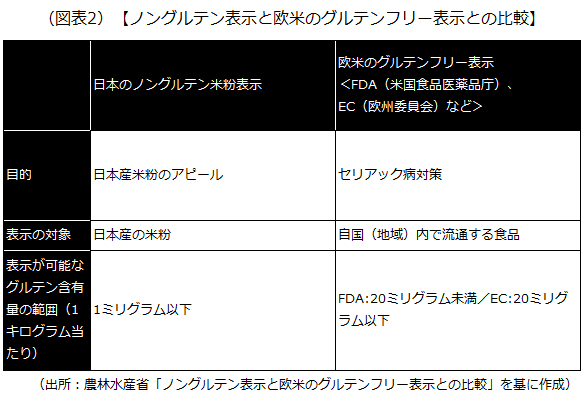

米国食品医薬品庁(FDA)が定めるグルテンフリーの表示は、小麦など1キログラム当たりの含有量が20ミリグラム未満です。欧州では、欧州委員会(EC)が20ミリグラム以下と定めています。なお、基準が厳格なグルテンフリー認証団体GFCOは、「小麦に含まれるグルテンが0.001%(10ミリグラム/1キログラム)以下でなくてはならない」という基準を設けています。

一方、日本はコメ余りの打開策として、米粉の普及を進めているため、農林水産省が2018年にグルテン含有量「0.0001%(1ミリグラム/1キログラム)以下」の米粉を認証する「ノングルテン米粉第三者認証制度」を開始し、認証マークを付与しています。しかしこれは、グルテンフリー製品とは違うノングルテン米粉としてPRする方針です。

政府の閣議決定(2020年3月31日)においても、「ノングルテン米粉第三者認証制度や米粉の用途別基準の活用、ピューレ等の新たな米粉製品の開発・普及により国内需要が高まっており、引き続き需要拡大を推進するとともに、加工コストの低減や海外のグルテンフリー市場に向けて輸出拡大を図っていく」とされ、加工品の普及や需要拡大、米粉用米の生産拡大のための支援を行っています。

また、消費者庁の報告書によると、日本国内の小麦アレルギーは人口のおよそ5%で、4番目に多いアレルゲンとされています。そのため、小麦から作ったものではない、米粉などのグルテンフリー食品に期待があるのです。

実際に、小麦アレルギーだった人が、自分の経験を踏まえてグルテンフリーのお店を開いたり、商品開発に挑戦したりするケース(第4章をご覧ください)もあります。これらの経験談は、新商品開発などを検討する際に、一定の判断材料になるのではないでしょうか。

4 先行事例に学ぶ! 新商品開発のヒント

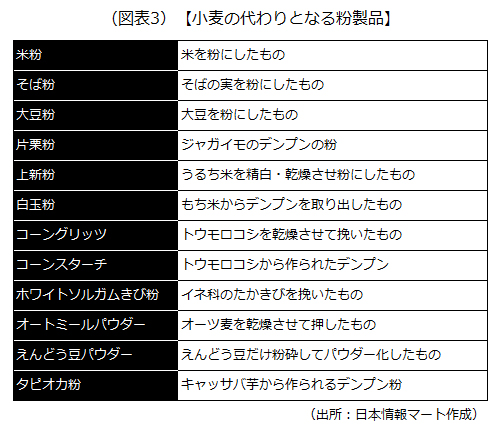

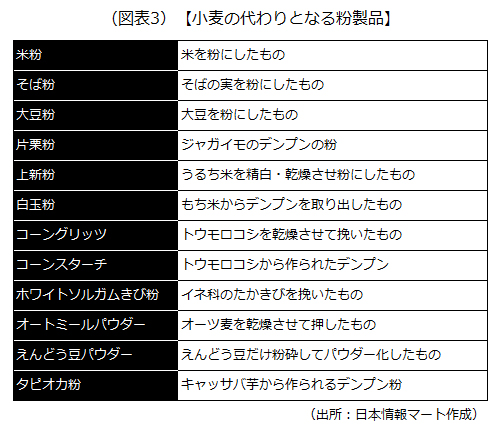

小麦の代替食材としては次のものがあり、国内外のグルテンフリー市場の獲得を目指し、多くの食品メーカーや飲食店が開発にしのぎを削っています。

1)飲食店の取り組み例

飲食店では作り手の強い気持ちがダイレクトにお客に伝わります。特にグルテンフリーは、アレルギーや健康、さらには低農薬などの自然食品といった食生活全般に関わっていますので、それを求める理由が消費者にあるのです。そのため、メッセージが明確であるほうが、消費者に気持ちが伝わり、リピーターが増えていくのかもしれません。

これから紹介する事例は、自分の経験から「アレルギーで困っている誰かのために」という思いを強く持っている事業者のお話です。

エンパシー(共感)に訴える方法

ベーカリー&カフェ「enishi(えにし)」(兵庫県明石市)は、

「『子どもに手作りのご飯を食べさせてあげたい』と親御さんに思ってほしい」

という考えを持っています。

全メニュー、調味料まで小麦粉を一切使わないグルテンフリーにこだわったベーカリー&カフェ「enishi」が、2021年11月にオープンしました。開業した塚本ゆかりさんに話を聞きました。

「私には4人の子どもがいますが、長女がアトピー性皮膚炎に苦しんだことがあり、独学で体に良い食事から味噌やしょうゆなどの調味料まで、市販のものを使わず手作りしていました」

あくまで家事として、当たり前のように食事を作っていた塚本さんでしたが、2020年のコロナパンデミックを契機に気持ちに変化が生まれたと言います。

「親御さんは会社に行かなければいけないのに、お子さんは自宅学習。これでは毎日の食事なんてとてもできないという家庭が多かったんですね。そこで夫が経営する焼き肉屋で子ども食堂を開いたところ、子どもの食事に関心を払わない親御さんが多くてびっくりしてしまったのです。ほとんど自炊をしないという家庭もあって、アレルギーが増えるのも仕方ないと思ったほどです。そこで全て自家製で卵、牛乳、小麦の3大アレルゲンを含まないメニューを提供して、食べていただくことで何か感じてくれるといいなと思って、お店を開きました」

「enishi」が提供するメニューはアレルゲンの除去に徹底的にこだわっています。

「ランチは月替わりの予約制で一品のみ(1500円)です。ご飯は低農薬の玄米で、甘さは砂糖の代わりに甜菜(てんさい)糖を使っています。また、グルテンフリーにこだわるだけでなく、私が歯科衛生士でもあり、そしゃくすることが大切だと思っているので、食感のある料理を意識しています」

また、小麦も米粉も使わずに、限りなく無農薬に近い生玄米を使用した総菜パンや玄米を焙煎(ばいせん)したコーヒーや無農薬紅茶も提供しています。

「私はお店を持ちたいという気持ちはなかったのですが、多くの家庭で、できるだけ手作りした料理をお子さんに食べさせてほしいという気持ちはあります。自分で作ると添加物などもいろいろ気になってきますから」

塚本さんは「今までやってきたことを提供しているだけ」と言いますが、「enishi」は“体にいい手作りの料理を子どもの頃から食べてほしい”という思いが詰まったお店です。その料理と人柄に引かれるのでしょうか、他府県からのリピーターや予約客も多いそうです。

2)食品開発メーカーの取り組み例

新規市場に挑戦したいけれど、会社にとって体力的に難しいことも多いでしょう。そういうときこそ、自社にどんな強みがあるか再確認する必要があります。持っている力を活かした新商品は、会社の自信につながります。そして、自信のある技術で開発した商品は業界の垣根を越え、大きな販路を生む可能性もあります。

一方でグルテンフリー食品は、体の健康にも関わるため、一度「おいしい」と認知されると、拡散やリピート率が高い傾向も見受けられます。

小麦などが食べられない消費者に、得意分野を駆使して、おいしいものを作る。基本的なことですが、グルテンフリー市場では、消費者のニーズが明確です。そこにヒットするためのおいしいものづくりにこだわった2社を紹介します。

1.商品開発のアイデア:グルテンフリーのミックス粉「リソジャミックス」

泰喜物産(東京都足立区)は、

自社の強みである大豆加工技術を活かして、グルテンフリー商品の開発

をしています。

「リソジャミックス」は豆腐用凝固剤などを製造している泰喜物産のグルテンフリーのミックス粉です。同社の特許製法で大豆特有の青臭さを取り除いた全脂脱臭大豆粉に米粉とベーキングパウダーを加えたものです。同社の金井健三社長はこう話します。

「全脂脱臭大豆粉は加工段階で、皮と胚軸を取り除いて、大豆特有の青臭さをなくしたものです。大豆を丸ごと配合しているので、豆乳と比較すると、約7倍の食物繊維があります」

同社は大豆粉、ココナッツオイルを使った乳製品を使わない「大豆クリーム」や「ソイホイップ」を開発していました。しかし、思うほどの反響はなく、少子高齢化が進み市場が縮小していく中で、新しい商品を模索していたと言います。

「『大豆クリーム』や『ソイホイップ』も思ったほど響かない。どうしようとなったときに、これらを利用してグルテンフリーであり、乳製品フリーであり、小麦アレルギーや健康志向の人たちにも受け入れていただけるような商品を作ろうということで、開発に乗り出しました」

開発を担当したのは、金井社長の娘さんである金井友里課長です。

「実は、もともと娘はグルテンフリーを実践していたんですね。彼女に開発を担当させたところ、薄力粉の代替粉を作ろうと提案されたのです。グルテンフリー商品では麺が多いけど、薄力粉の代替はあまりないというのも決めたきっかけです。大豆はグルテンがないので膨らみにくく、作るのが難しいのですが、当社も豆腐ならどこにも負けない自信がありました。この強みを活かして作ってみようとなったのです。試行錯誤してできた『リソジャミックス』は薄力粉の代替として遜色なく膨らむので、作れるメニューは豊富にあります。まずは従来の販路である豆腐店にグルテンフリードーナツを提案することから始めて、グルテンフリーやヴィーガン(完全菜食主義者)、インバウンドの方々が利用する洋菓子店やレストランにも提案していこうと思っています」

「リソジャミックス」はこれまでの取引先を越えて、新たな販路獲得につながるのでしょうか。反応は上々と金井課長は自信を持っていました。

2.販路拡大のアイデア:「食べたら分かる」商品の品質が評価されて販路が急拡大

川北製麺(宮崎県串間市)は自社で米粉100%グルテンフリー麺を開発・販売しています。かつては納入先が市内だけでしたが、販売後、取引先が海外にもできるなど、販路が拡大しています。同社の有田豪社長は、

自社製麺で、海外市場を広げ、日本のコメや米粉の製品を伝えたい

と、夢を語ります。同社が最初にグルテンフリー麺を発売したのは2019年。その「喉越しツルツルで、モチモチしているグルテンフリー麺」は評判が評判を呼び、全国展開するスーパーのみならず、海外の11の国と地域まで取引するほどになりました。

「きっかけは、次男が通っていた保育園の保護者から、自分の子が小麦アレルギーで麺もパンもケーキも食べられないと聞いたことです。だったら俺が食べられる麺を作ってやると思って始めました。1年ほど試行錯誤して完成した麺を食べてもらったらすごく喜んでくれたんですね。それで麺の販売を始めると、グルテンフリーの米粉麺ということで、不思議なくらい販路が広がっていきました。数年前まで麺の納入先は市内のお店がほとんどだったのに、商品が独り歩きして広がっていった感じで、問い合わせがたくさん来るようになりました」

商品が「独り歩き」している理由をこう話します。

「まず、麺ですね。コメにはグルテンがないので、ツルツル、モチモチの食感が出せません。それを当社は“箸でつかめないくらいツルツルでモチモチ”に仕上げたんです。そこが評価されたのだと思っています。もうひとつが、アレルギー体質の人たちのネットワークです。家庭にひとりでもアレルギー体質の子がいると、その家庭内の全員がアレルギー対策をしなければなりません。アレルギー体質=消費者数ではないんですね。実際に遠方の孫や親戚がアレルギーだから送りたいというご要望もよくいただいて、次第に広がっていきました」

取引先が全国から海外にまで広がっていったのは、展示会への出展でした。

「食べると違いが分かるので、展示会で試食してもらうと注文が入りました。今では大手スーパーや飲食店へ納品するだけでなく、OEM(受託生産)もやっていますし、プライベートブランドとして出したいというお客さんもいます。宮崎県内の米農家からウチのコメを使ってほしいということもありました。海外展開したきっかけはシンガポール向けに商品を輸出する知り合いが関心を示し、持っていってくれたことです。そこで1袋500円で“グルテンフリージャパニーズライスヌードル”のPOPを作ったら、10束、20束という単位で購入する人が多く、あっという間に売れてしまったというのです。海外のグルテンフリーへの関心の強さを実感しました」

海外需要の強さを実感して、有田社長は今後の夢を語ります。

「海外の店舗やスーパーに納入するだけではなく、店舗を作ってフランチャイズ展開するとか、米粉のグルテンフリー麺といえば、日本の川北製麺と思われるような会社とかにしていきたいですね」

今後も拡大が見込まれるグルテンフリー市場。ロシアのウクライナ侵攻による小麦価格高騰の対策や健康被害者の救済など、商品開発にはさまざまな付加価値が付くことでしょう。先行事例を参考に、新商品の開発を検討してはいかがでしょう。

以上(2022年9月)

pj50517

画像:Rawpixel.com-shutterstock