書いてあること

- 主な読者:「産業雇用安定助成金」を受給したい在籍出向を検討中の経営者

- 課題:在籍出向をしたことがなく、何から着手すべきか分からない

- 解決策:まずは「出向者取扱規程(就業規則)」と「出向契約書」を整備し、出向元、出向先、出向者の関係を明らかにする

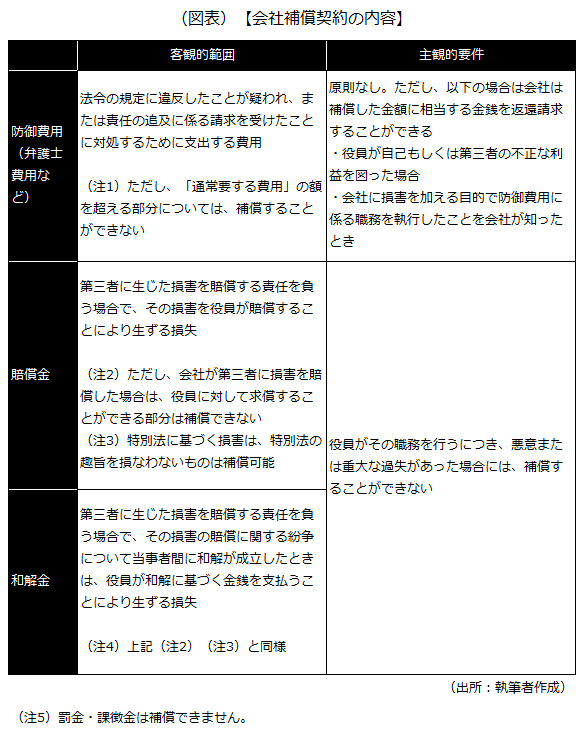

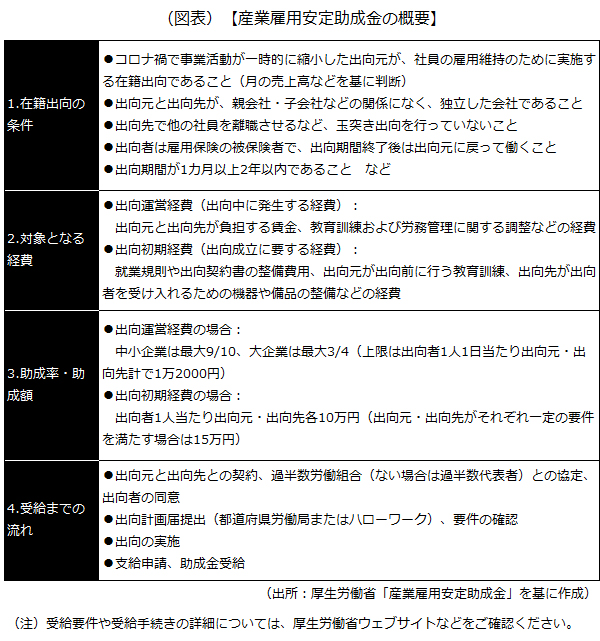

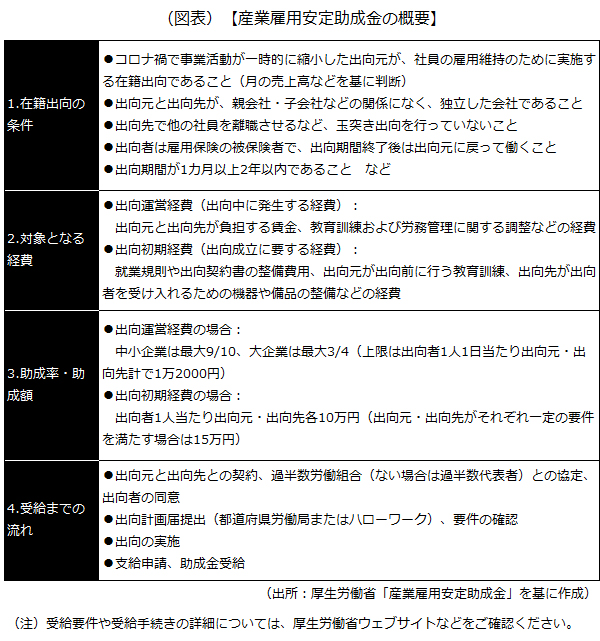

1 コロナ禍の在籍出向を支援する「産業雇用安定助成金」

在籍出向とは、出向元(自社)と従業員の労働契約を維持したまま、従業員が出向元の指示で出向先(他社)とも労働契約を交わし、出向先の指揮命令で働くことです。大企業が子会社に従業員を出向させることが典型でしたが、足元では、コロナ禍の雇用維持のために取引先などと労働力をシェアする「従業員シェア」に、在籍出向の仕組みが利用されています。

そして、コロナ禍の在籍出向(従業員シェア)を支援すべく、2021年2月に「産業雇用安定助成金」が創設されました。

産業雇用安定助成金は、親子関係など資本関係のない会社同士であれば、出向元も出向先も受給できることが特徴です(雇用調整助成金など他の助成金を受給している場合、受給できないこともあります)。受給要件はさまざまですが、まずは「出向者取扱規程(就業規則)」と「出向契約書」を整備することから始めましょう。これらは出向元、出向先、出向者の関係を法的に根拠付ける書類で、これらがないとそもそも在籍出向を実施できないからです。

以降では産業雇用安定助成金に対応した、出向者取扱規程と出向契約書のひな型を紹介します。

2 出向者取扱規程のひな型

以降で紹介するひな型は一般的な事項をまとめたものであり、個々の企業によって定めるべき内容が異なってきます。実際にこうした規程を作成する際は、必要に応じて専門家のアドバイスを受けることをお勧めします。

【出向者取扱規程のひな型】

第1条(目的)

本規程は、就業規則第○条の「出向」を命じられた従業員の取扱いなどについて定める。なお、本規程における出向は、出向先の経営力や技術力の強化、人材の育成、出向先との人事交流、雇用調整等を目的とする。

第2条(対象範囲)

本規程は、原則として無期契約の従業員にのみ適用する。

第3条(用語の定義)

本規程において各用語の定義は、次の各号に定めるところによる。

- 出向

会社に在籍したまま、会社の命令に従って、取引先など他の事業主との雇用契約関係に基づき当該事業主の業務に従事することをいう。

- 出向者

会社から出向する従業員をいう。

- 出向先

出向者を受け入れる取引先などをいう。

第4条(遵守事項)

1)会社は、出向の必要性を検討し、労働基準法などの関係法令を遵守し、出向者の選定方法その他の条件が適切なものとなるよう確認した上で従業員に出向を命じなければならない。

2)出向者は、出向目的に従って、出向先と会社との協力関係の維持発展に努めなければならない。

第5条(出向手続き)

1)会社が出向を命じるときは、事前に出向の対象となる従業員に出向の目的や出向先名、適用される就業条件を書面で明示する。

2)会社は、事業活動の縮小を理由として出向を命じるときは、事前に従業員の過半数を代表する者と、次の各号について定めた労使協定を締結する。

- 出向先の事業所の名称、所在地、事業の種類および事業主の氏名(法人の場合は代表者の氏名)

- 出向実施予定時期・期間

- 出向期間中および出向終了後の処遇

- 出向者の範囲および人数

3)会社は、事業活動の縮小を理由として出向を命じるときは、事前に出向の対象となる従業員から書面により同意を取得する。

第6条(出向期間)

1)出向期間は原則として1カ月以上2年以内の範囲で、目的に応じてその都度決定する。また、出向目的の達成状況などにより、出向期間を短縮または延長することがある。

2)出向者の出向期間は、会社の勤続年数に通算し、年次有給休暇、退職金、永年勤続表彰などに関し、通常の勤続期間と同様の取扱いとする。

第7条(出向期間中の会社における取扱い)

1)出向期間中、出向者は原則として会社の総務部に籍をおき、就業規則第○条の出向休職とする。

2)出向者の人事考課は、出向先からの報告に基づき会社が行う。また、出向期間中の会社における出向者の昇進および昇給については、会社に勤務した場合と同等に取り扱う。

3)出向者は、出向期間中に住所、連絡先、氏名、家族その他会社の人事管理上必要とする身上に変更が生じた場合は、都度会社に届け出なければならない。

第8条(出向者の労働条件等)

1)出向者の労働時間、休憩、休日、休暇、服務規律、安全衛生、法定外災害補償、福利厚生並びに出向先での配置転換および出張については、出向先の規程による。ただし、年次有給休暇は会社の勤続年数に基づき付与される(労働基準法第39条第7項の規定に基づく使用者の年次有給休暇の時季指定義務は出向先が履行する)。

2)出向先の労働時間、休日、休暇の労働条件が会社のものよりも不利益となる場合は、会社はその不利益を解消するよう必要な措置を講じる。

3)出向者は、出向期間中においても会社の福利厚生制度を利用することができる。

4)出向者の表彰および懲戒については、出向先の規程により出向先が行う。ただし、諭旨解雇および懲戒解雇については、会社の規程により会社が行う。

5)出向者の休職、退職および普通解雇については、会社の規程による。なお、出向者が出向期間中に休職(出向休職を除く。以下同じ)、退職または解雇(懲戒処分としての解雇の場合を含む。以下同じ)する場合は、会社に復職させた上で休職もしくは退職、または解雇する。

6)出向者の賃金については、会社が支払う。ただし、通勤費、交通費および出張費については、会社と出向先との合意により決定する。

第9条(社会保険等)

1)出向期間中、出向者の健康保険、厚生年金保険、介護保険および雇用保険の適用は、原則として会社において行う。ただし、法令により異なる取扱いがなされる場合は、この限りでない。

2)出向期間中、出向者の労働者災害補償保険の適用は、出向先において行う。

第10条(復職)

1)次の各号に定める事情が生じた場合、出向は終了し、出向者は会社に復職する。

- 出向期間が終了したとき

- 出向の目的を達成したとき、または出向の目的が消滅したとき

- 心身の故障等出向先での労務提供が困難なとき

- 会社の休職事由、普通解雇事由、懲戒事由に該当したとき

- 出向期間中に会社を退職するとき

- 前号に掲げる事由のほか、復職させるべき理由があるとき

2)復職後の所属および処遇は、業務上の都合もしくは出向者の能力、経験、技能、希望等を総合的に勘案の上決定する。

第11条(罰則)

従業員が故意または重大な過失により、本規程に違反した場合、就業規則に照らして処分を決定する。

第12条(特例)

出向先の事情その他特別な事情により本規程で処理し難い場合は、取締役会において方針を決定するものとする。

第13条(改廃)

本規程の改廃は、取締役会において行うものとする。

附則

本規程は、○年○月○日より実施する。

3 出向契約書のひな型

以降で紹介するひな型は一般的な事項をまとめたものであり、個々の企業によって定めるべき内容が異なってきます。実際にこうした契約書を作成する際は、必要に応じて専門家のアドバイスを受けることをお勧めします。

【出向契約書のひな型】

○○(以下、「甲」という)と□□(以下、「乙」という)は、甲の従業員を乙に出向させるに際し、その取扱いについて次の通り出向契約(以下、「本契約」という)を締結する。

第1条(定義)

1)本契約において、出向とは、甲の従業員を甲に在籍させたまま、乙の従業員として乙の業務に従事させることをいう。

2)本契約において、出向者とは、乙に出向する甲の従業員をいう。

第2条(出向元と出向先の名称および所在地)

出向元(甲)と出向先(乙)の名称および所在地は次の通りである。

- [出向元(甲)]名称 所在地

- [出向先(乙)]名称 所在地

第3条(出向者および出向期間)

出向者および出向期間は次の通りとする。なお、出向期間の短縮または延長をしようとする場合は、甲乙協議の上、書面による合意により決定し、甲は決定内容を出向者に通知する。

- [出向者] 氏名 生年月日 年 月 日生

- [出向期間] 年 月 日から 年 月 日まで( 年間)

第4条(出向形態等)

1)出向者は、出向期間中、甲の従業員者として甲に在籍したまま、乙の指揮命令下において乙の業務に従事する。

2)出向者は、出向期間中、甲において休職扱いとする。ただし、出向者の出向期間は甲の勤続年数に通算する。

第5条(二重出向の禁止)

乙は、出向者を乙以外の会社へ出向させてはならない。

第6条(出向者の業務等)

1)乙における出向者の勤務地、所属、役職および業務内容は次の通りとする。なお、乙は、これらの事項を変更する場合は、甲の事前の書面または電子メールによる承諾を得るものとする。

- [勤 務 地]

- [所 属]

- [役 職]

- [業務内容]

2)乙は、甲指定の方法に基づき、出向者の勤務状況その他甲指定の事項を翌月○日までに甲に報告するものとする。

第7条(出向者の労働条件等)

1)出向者の労働時間、休憩、休日、休暇、服務規律、安全衛生、法定外災害補償、福利厚生並びに乙での配置転換および出張については、乙の定めるところによる。ただし、年次有給休暇は甲の勤続年数に基づき付与される(労働基準法第39条第7項の規定に基づく使用者の年次有給休暇の時季指定義務は乙が負うものとし、その取扱いについては乙の定めるところによる)。

2)出向者の表彰および懲戒については、乙の定めるところにより乙が行う。また、諭旨解雇および懲戒解雇については、甲の定めるところにより甲が行う。

3)出向者の休職、退職および普通解雇については、甲の定めるところによる。

4)出向者の賃金(時間外、休日および深夜労働に対する割増賃金を含む)については、甲の定めるところにより甲が出向者に直接支払う。ただし、通勤費、交通費および出張費については、乙の定めるところにより乙が出向者に直接支払う。

5)乙は、出向時に、出向者に対して労働条件を明示する。ただし、甲は、甲乙協議の上、乙に代わって出向者に対して労働条件の明示を行うことができる。

第8条(安全衛生の措置等)

出向者に対する安全衛生の措置等は、乙の負担により乙が実施する。

第9条(社会保険等)

1)出向期間中、出向者の健康保険、厚生年金保険、介護保険および雇用保険については、甲において被保険者資格を継続させ、その事業主負担分の保険料は甲が負担する。

2)労働者災害補償保険については、乙において加入し、その保険料は乙が負担する。

第10条(出向先の給与負担金等)

1)出向に伴う給与負担金として、甲が第7条の定めに基づき出向者に支払った賃金(時間外、休日および深夜労働に対する割増賃金を含む)に相当する額を乙が全額負担する。ただし、月の途中に出向が開始または終了した場合の当該月の給与負担金については日割り計算とする。

2)乙は、甲に対して、前項に定める給与負担金を当月末日までに甲の指定する口座に振り込むものとする。なお、振込手数料は乙の負担とする。

第11条(復職)

出向者が次の各号に該当した場合、甲は当該出向者に対して復職を命じるものとする。

- 出向期間が終了したとき

- 出向の目的を達成したとき、または出向の目的が消滅したと甲が判断したとき

- 心身の故障等乙での労務提供が困難であると甲が判断したとき

- 甲の休職事由、普通解雇事由、懲戒事由に該当したと甲が判断したとき

- 出向期間中に甲を退職するとき

- 前号に掲げる事由のほか、復職させるべき理由があると甲が判断したとき

第12条(機密保持)

1)甲および乙は、本契約期間中に知り得た相手方の業務上の情報その他の機密情報(次の各号に該当するものを除く。以下、「機密情報等」という)を、相手方の書面による事前の同意を得ることなく、第三者に提供、開示または漏洩してはならず、本契約を履行する以外の目的に使用してはならない。

- 開示を受けた時点で既に保有している情報

- 開示を受けた時点で既に公知であった情報

- 開示の前後を問わずその責に帰すべき事由によらずに公知となった情報

- 開示の前後を問わず正当な権利を有する第三者より適法に入手した情報

- 開示された情報に基づかずに独自に開発した情報

2)前項の規定にかかわらず、甲および乙は、裁判所または行政機関の命令、要請等により要求される場合には、当該要求に対応するのに必要な範囲で機密情報等を開示することができる。ただし、甲または乙は、当該要求を受けた旨を相手方に遅滞なく通知するものとする。

3)甲および乙は、機密情報等の滅失、毀損または漏洩のないようその責任において万全に機密情報等を保管するものとし、本契約が終了した場合において、相手方から機密情報等について返却または破棄(電磁的記録の場合は削除)を指示されたときは、その指示に従い返却または破棄(電磁的記録の場合は削除)をするものとする。

4)本条の規定は、本契約終了後もなお有効とする。

第13条(個人情報)

甲および乙は、出向者の個人情報の取扱いに関しては、個人情報の保護に関する法律、関連法令およびガイドラインを遵守し、当該個人情報の保護に努めるとともに、当該個人情報を出向者の雇用管理および業務に必要な範囲についてのみ使用し、当該個人情報の滅失、毀損または漏洩のないよう必要かつ適切な措置を講じるものとする。

第14条(損害賠償)

甲および乙は、本契約に違反することにより、相手方に損害を与えた場合、相手方に対し、損害賠償をしなければならない。

第15条(有効期間)

本契約の有効期間は、第3条の規定による出向期間が終了するまでとする。

第16条(協議解決)

本契約に定めのない事項、または本契約の解釈について疑義が生じたときは、甲乙は誠意をもって協議の上解決する。

第17条(合意管轄)

甲および乙は、本契約に関し裁判上の紛争が生じたときには、訴額等に応じ、○○簡易裁判所、または○○地方裁判所を専属的合意管轄裁判所とすることに合意する。

以上(2021年4月)

(監修 社会保険労務士 志賀碧)

pj00490

画像:ESB Professional-shutterstock