書いてあること

- 主な読者:食品スーパーの現場担当者

- 課題:他店との差異化するために、売り場レイアウトを改善したい

- 解決策:売り場レイアウトや陳列の基本をまとめる

1 売場レイアウトの基本

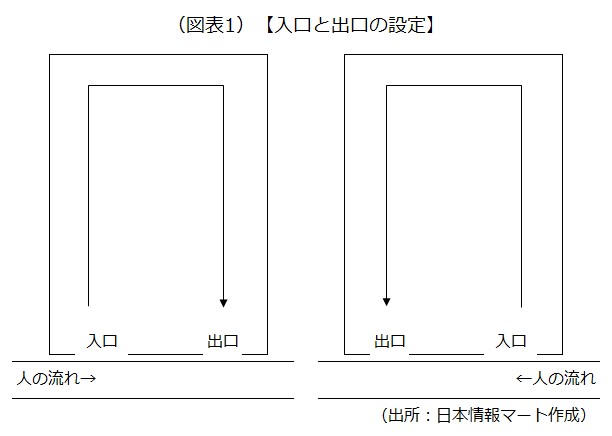

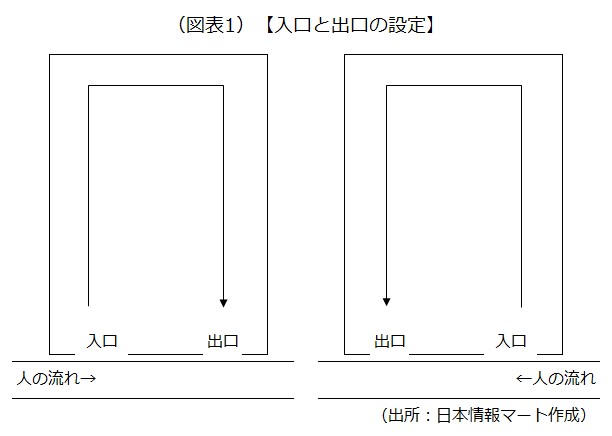

1)入口と出口の設定

店舗には入口と出口、店内を回遊するための通路が必要です。食品スーパーなどのように面積の広い店舗は、入口と出口、通路の在り方が重要になります。

入口と出口といっても、顧客を出口からは入れず、入口からは出さないということではありません。店の立地や人の流れから、メーンとなる入口を設けて、それに対して出口を設けるということです。

入口と出口について考える必要があるのは、商品の陳列構成を考慮してのことです。商品は単に並べればよいというものではありません。顧客にどのような順序で商品を見てほしいかを考える必要があります。入口から入って出口まで、商品を見せる順序や見せ方を重視して、商品陳列に工夫を凝らすことが重要です。

顧客は、事前に買うものを決めているケースもありますが、どちらかといえば売場で決めるケースのほうが多いといわれています。例えば、特売品を求めて来店した顧客が特売品以外の商品を購入するケースなどがそうです。また、売場を見ながら夕飯のメニューを考えるケースもあります。A店とB店を見比べて購入するのも同様です。従って、いかに顧客に店内の商品を見てもらうかが重要であり、そのためには効果的な見せ方の工夫が必要です。見せ方の工夫の1つとして、見せる順序も重要な要素となってきています。

2)売場レイアウトの基本

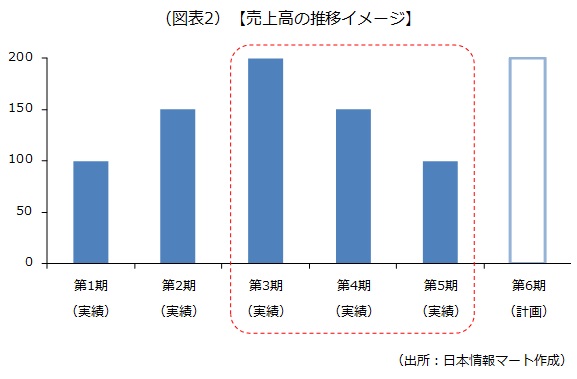

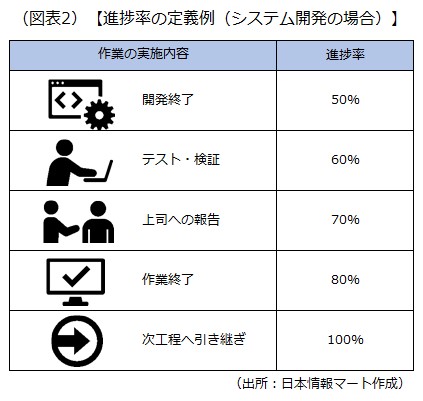

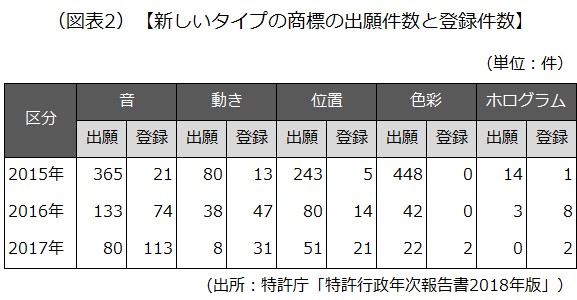

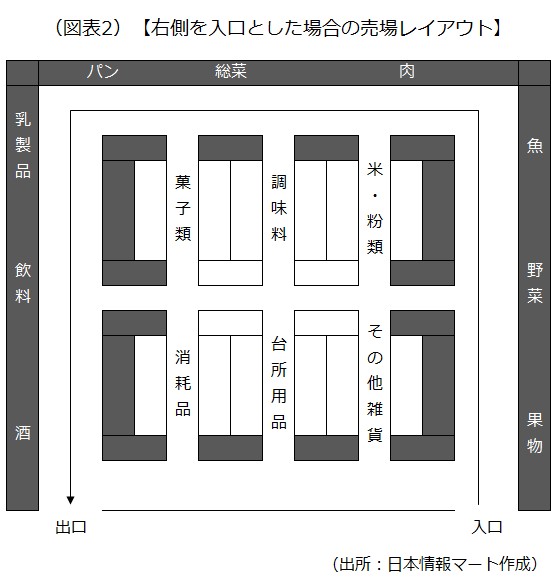

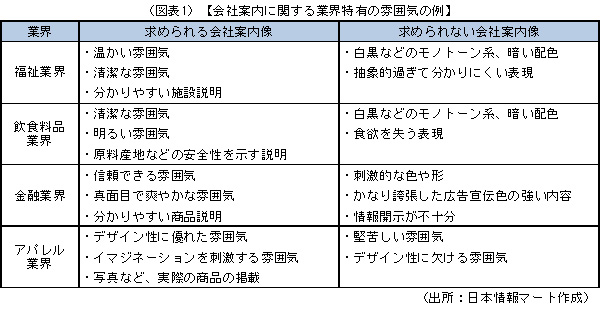

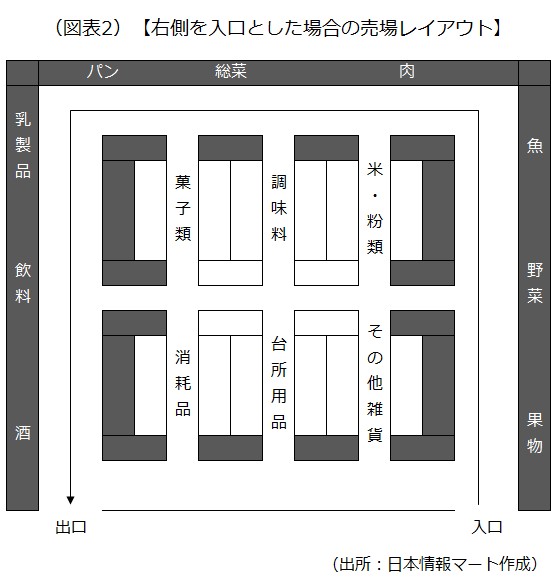

入口を右側とした場合、食品スーパーの売場レイアウトの基本は(図表2)のようになります。店舗の規模によって、陳列棚の数などは異なりますが、全体の配列順序はほぼ同様になります。

(図表2)の売場レイアウトの場合、矢印のラインが主通路となり、主通路に沿った網掛け部分が主力商品の陳列スペースになります。

入口を右側と左側のどちらにした場合も、入口からの売場順序は果物・野菜・魚・肉(生鮮食品)、総菜・パン・乳製品(デイリー食品)、菓子類 ・調味料・米・粉類・飲料・酒(その他食品)、消耗品・台所用品・その他雑貨というのが基本になります。

なお、生鮮食品の中でも、果物を入口に位置させるのは、季節感による変化を演出することができる点が大きいようです。

主通路に沿った陳列スペースには、顧客の注意を引きつけ購入に結びつきやすい主力商品を配置します。これは消費量が多い商品であり、購入頻度の高い商品である必要があります。より多く消費するということは、生活の中で不可欠な商品であり、また、購入頻度が高いということは、常に購入される確率の高い商品です。

食品でいえば、生鮮3品(青果、鮮魚、精肉)の他、パン、牛乳、納豆、豆腐、総菜などデイリー商品がこれに該当します。一方、米、味噌、しょうゆなどは毎日消費するものですが、購入頻度という点では当てはまりません。

食品スーパーの商品の陳列順序は一般化しており、大手量販店の食品売場や食品スーパーでは、この順序(生鮮3品→デイリー食品)に沿って売場が構成されているのが通常です。顧客は必ずしも、生鮮3品からデイリー商品へという順序通りには回りませんが、陳列の順序が決まっているので、迷わずに商品を探すことができます。

大手ディスカウントストアのドン・キホーテの商品陳列方法は、迷路を思わせるようにできており、どこに何があるのか店内を探検する楽しさを演出しています。しかし、この陳列方法は食品スーパーには向きません。食材などの買い物はルーティン(日常的な決まった仕事)の1つとして位置づけられます。食品スーパーでの買い物は比較的短時間で済ませたいものであるため、他店と大きく異なる独創的な売場レイアウトはマイナス面が大きくなることに留意する必要があります。

2 他店との差異化を図るための工夫

1)販売価格による差異化

同じ商品であれば他店よりも安く販売することで差異化が図れます。とはいえ、取扱商品すべてにおいて、他店より安くするというのは困難なので、日替わりで目玉商品を販売するとよいでしょう。何を目玉商品にするかで集客力に差異が生じます。

2)品ぞろえによる差異化

他店では扱っていない商品を扱うのが品ぞろえによる差異化です。例えば、調味料ならば世界各国のものを取りそろえている、野菜ならば京野菜を扱っているなどの他、他店にはないワンランク上の商品を扱っているなどです。

3)陳列方法による差異化

魚を切り身にしてパック詰めでラップをかけてしまうと、新鮮な魚かどうか分かりません。しかし、魚をそのまま陳列した場合はどうでしょう。眼の色、色つやなどを確認することができるため、新鮮な魚であれば、それを強調することができます。また、葉付き大根を葉が生き生きした状態で陳列できれば、新鮮さを強調することができます。

また、今夜の夕食の提案として、売場の一角にレシピ付き献立表と必要な食材一式を陳列することもあります。例えば、鮮魚売場の一角に、鍋料理の提案コーナーを設け、鮮魚売場に豆腐、白菜、水菜、たれなどの食材を一緒に陳列することで、野菜売場や調味料コーナーまで足を運ぶ必要がなくなります。

4)販売方法による差異化

販売方法の差異化については、特に量販店や食品スーパーでは、販売の効率化を求めるため、セルフ方式の販売が主流です。接客サービスを省く代わりに販売価格を安くすれば、顧客の利益につながります。過度なサービスを顧客は望んでいないものです。

1.容器・包装の工夫

最近では「環境」が重要なテーマとなっています。食品スーパーであれば、容器リサイクル法などが大きく関係してくるため、過剰包装を廃して、簡易包装にするなどの対応もとられています。従って、プラスチックや発泡スチロールの皿など過剰な包装をやめることがポイントとなります。

容器リサイクルに取り組む姿勢は、地域の生活者である顧客も同じです。プラスチックや発泡スチロールの容器は、値札のシールを剥がし、汚れを洗い流し、きれいにした上で容器をスーパー入口の回収ボックスに入れます。しかし、シールを剥がしたり、洗ったりするのは大変な労力です。できれば、このような労力は省きたいと多くの人が思っているはずです。そこで考えられるのが、昔ながらの販売方法である対面販売です。

2.販売機会損失に留意

しかし、全てを対面販売にすることはできません。そこで考えなければならないことは、最初からパックして陳列棚に並べておく商品と対面販売する商品のバランスです。

夕方の買い物のピーク時に、顧客の求めに応じて魚の刺身をつくっていたのでは、販売機会を失ってしまいます。そのため、事前に刺身をパックに詰めて用意しておく必要があります。これにより、急ぎのお客様はパック詰め商品を、また、作りたてにこだわる顧客には注文を受けてからという臨機応変な対応もできます。

3.量り売りによる対面販売

顧客の必要なものを必要なだけ販売する量り売りにします。商品を簡易包装にすることで、包装紙は焼却処分できる簡易なものとします。

量り売りは必然的に対面販売になります。店員と顧客との間にコミュニケーションが生まれます。コミュニケーションは声を出して行うことになります。これがにぎわいとなるのです。静かな店内に、店員の呼び込みの声だけが響き渡っているのでは活気がありません。しかし、店員と顧客のやりとりする声が店内に響き渡ると、にぎわいが生まれます。にぎわいが人を集め、人の集まっているところにはさらに人が集まり、活気のある売場が生まれます。

魚は顧客の求めに応じて、三枚におろしたり、ぶつ切りにしたり、お造りにしたりします。また、バックヤードの作業場の壁面の一部をガラス張りにするなどすると、作業過程を見ることができます。見せるからにはバックヤードの作業場の清潔さにも気を遣う必要があります。作業場を隠さずに見せるという店の姿勢は安心、信頼へとつながります。積極的に見せようとするのであれば、売場の中に見せるための作業場を設けるのも1つの方法です。もちろん、衛生管理面から作業場と売場とは間仕切りができていなければなりません。

3 さまざまな陳列方法

1)顧客を店の奥へと引き付けるマグネット

売場構成にメリハリをつけることで、顧客の注意を引くとともに、店の奥へと誘導し購入意欲を高めることができます。

そのためには、顧客を引き付け、店の奥へ奥へと誘導するマグネットの役割をする商品を適切な場所に配置しなければなりません。マグネットの役割をする商品は話題性のある商品、売れ筋商品、最先端の商品でなければなりません。

こうした商品を他の商品よりも目立たせるためには、商品の陳列方法にも工夫が求められます。段差を設けたり、スポットライトを当てたりして、目立つようにディスプレーする必要があります。なお、マグネット商品がいつも同じだと陳腐化してしまいます。マグネット商品は定期的に変更することで常に新鮮で活気のあふれる売場を実現することができるでしょう。

2)明るさ

人は暗い場所よりも明るい場所のほうが安心できます。店の入口は明るいほうが入店しやすいものです。また、顧客を店の奥に誘導するには店の奥をさらに明るくする必要があります。店全体を同じ明るさにするのではなく、入口と店の奥を明るく見せればよいのです。離れた所から明るさの違いを表現するには、床よりも壁面に光を当てることです。店の奥を明るく見せるには壁面にライトを当てるとよいでしょう。

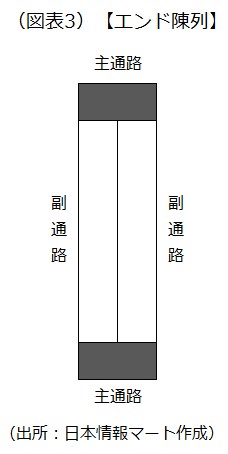

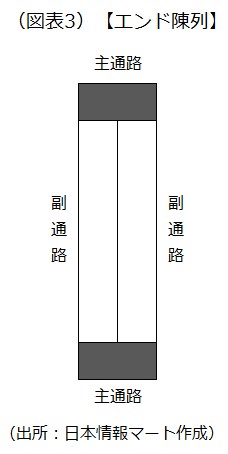

3)エンド陳列売場

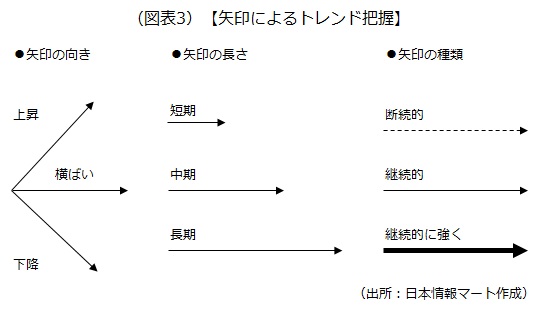

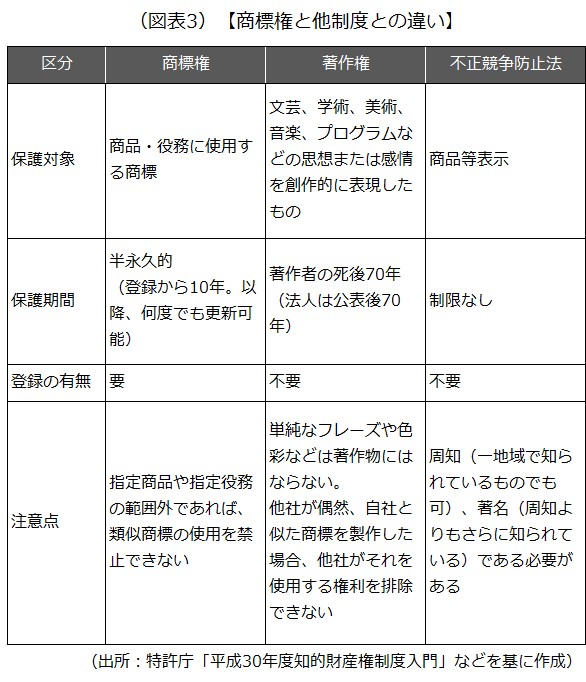

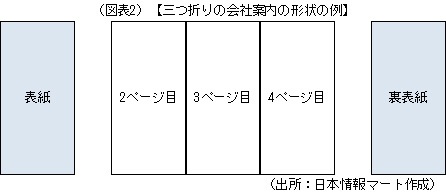

陳列台(じゅう器)の両端の部分をエンド陳列売場といいます。(図表3)の網掛け部分がエンド陳列売場です。エンド陳列売場は、主通路を歩く顧客を副通路に誘導する働きをします。

エンド部分は比較的目立つ場所なので注意を引きやすく、副通路に陳列してある商品の中で目玉商品といえるものを置くと、それに興味を持った顧客は副通路の奥へと進んでいきます。また、副通路の商品よりもエンドに陳列したほうが商品はよく売れます。そこで、多く売りたい商品を意図的にエンドに陳列すれば販売数量の増加につながります。

4)見やすさ

人の視線は正面よりやや下方向を向いています。店内では顧客の視線は近くのものから店の奥に流れていくことになります。また視線は左から右へ流れやすくなっています。

右利きの人が多いことも影響しているのかもしれませんが、向かって左側よりも右側に商品を置いたほうがよく売れる傾向にあります。

腰から肩の、見やすく手で触れやすい高さを、ゴールデンゾーンと呼んでいます。前述の通り、人の視線は正面よりやや下方向を向いています。目の高さより下で、かつ手で触れやすい高さとなると肩までの高さとなります。また、腰より下の高さになると、下になり過ぎて見えにくくなります。

5)沈黙の販売員「POP」

POPとは「Point of Purchase Advertising」の略です。POPは商品内容・特徴・価値などを伝えることができます。店員の言葉以上にお客様に内容が伝わることもあります。「私が作った野菜です」と生産者の顔とコメントが付いていたら、それだけでその野菜の種まきから育成・出荷など生産段階の様子を想像することができます。

また、「私のお勧め品」として、店員の顔と名前、さらに勧める理由を付けてもよいでしょう。店舗(企業)としての売り言葉というよりも、店員個人としての意見のほうが、人間味という点でリアルに伝わるものです。

さらに、POPはポジティブな情報だけでなく、あえてネガティブな情報も追記することで、顧客との信頼関係の強化につながります。例えば、「このグレープフルーツ(○○産)は、□□産の糖度を100とすると70程度です。蜂蜜をかけてお召し上がりください」というようにです。ネガティブ情報を追記しなければならないような商品は販売しないというのも1つの方法ですが、天候不良などの影響で不作の場合、代替品の販売が必要な場合もあります。購入した顧客が不満を抱くかもしれない商品を販売する場合には、あえてネガティブ情報を追記することで、顧客との信頼関係の維持・向上を図ることができます。

POPには印刷と手書きが考えられますが、どちらがよいかは一概にいえません。印刷は美しさの点で手書きより優れています。一方、手書きは味や個性の点で印刷より優れています。

6)安心できる陳列

人はきれいに並んだものを美しいと感じ、好ましく思うものです。これはバランスが取れているということでもあります。人は色彩・素材・サイズ・形など似たものが一緒になっていると見やすく分かりやすく感じます。

商品陳列をする場合、商品分類をはじめとして、ブランド別・価格別・色別・素材別・目的別などで商品グループをまとめることになります。見た目を意識すれば、形と大きさでまとめることになります。しかし、定規で測ったようにあまりに美し過ぎるものは、それを乱すことを避けたいという意識が働きます。また、人は統一された中に秩序ある変化があると楽しい感じを受けます。従って、美しさの中にあえて不規則な陳列を行うことで、緊張感ではなく安心感を演出することができます。

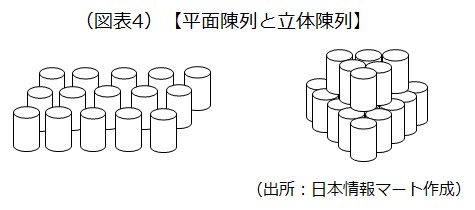

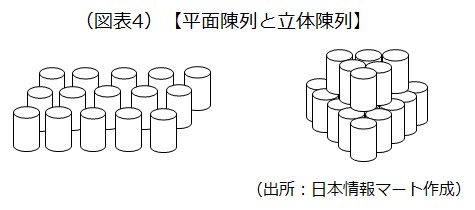

商品を陳列するとき、平面的に並べる方法と立体的に並べる方法があります。一般に、人は平面的に並べられたものより立体的に並べられたものに注目しやすく、強い印象を受けます。従って、エンド陳列など注意を引きたい場所の陳列などは立体陳列にするなどします。

7)安価なイメージの演出

青果店の販売方法に一山で○○円、1かご○○円という販売方法があります。投げ売りなどの安価なイメージを演出するためのオーソドックスな方法です。この場合、ボリューム感を持たせるために藤かごの中に物を詰めて商品がかごの上に大きく盛り上がるようにします。また、かごを斜めに傾けるなどして、かごの中がよく見えるようにします。

商品を台の上に立体的にきれいに並べるのではなく、台の上に放り込んだようなイメージで商品を盛り込み、○個で○○円などとすると安価なイメージを演出することができます。しかし、この方法は傷みやすい商品では避ける必要があります。食品の場合、缶詰など多少乱暴に扱っても傷まない商品が好適です。

菓子類など、こん包用のダンボール箱に入れたまま、カッターでダンボールの上部をカットして積み上げて陳列すると、手間をかけていない販売方法として安価なイメージを演出することができます。また、バックヤードから運んだ台車に入れたまま売場に陳列する方法も取られます。これも手間をかけていない印象から安価なイメージを演出することができます。

8)目立たせるための演出と安全な売場

エクステンド陳列(張り出し陳列)は、通常のじゅう器陳列ラインよりも前に張り出させることで、他の商品よりも目立たせることができます。また、アイランド陳列(島出し陳列)で、通路の真ん中に陳列台を置いて商品を陳列すると、目立ちます。エクステンド陳列もアイランド陳列も、売場が整然と整理されている場合に、有効な演出方法です。

なお、顧客がカートを利用する場合、通路幅はカートとカートが容易にすれ違うことのできる幅を確保しておく必要があります。また、ピーク時に顧客が集まる売場は、通路を広めに空けて、混雑を避ける必要があります。

以上(2018年10月)

pj70045

画像:unsplash