2025年度版の「省エネルギー投資促進支援事業費補助金」は、設備単位での省エネ対策を幅広く支援する制度として、多くの事業者にとって活用価値の高い補助金です。指定された高性能設備の導入によって、エネルギーコストの削減と環境負荷の軽減を同時に実現できるため、今後の事業運営における競争力強化にもつながります。

Just another WordPress site

2025年度版の「省エネルギー投資促進支援事業費補助金」は、設備単位での省エネ対策を幅広く支援する制度として、多くの事業者にとって活用価値の高い補助金です。指定された高性能設備の導入によって、エネルギーコストの削減と環境負荷の軽減を同時に実現できるため、今後の事業運営における競争力強化にもつながります。

目次

労働基準法で定められている「年休(年次有給休暇)」は本来、

社員が希望する時季に、自由に取得することができる

とされています。いわゆる「年5日の年休取得」が法律で義務付けられているのもあり、どの経営者も年休の取得自体に異議を唱えることはないでしょう。ただ、繁忙期の年休取得という話になってくると、人手不足に悩まされているのもあって、内心「それはちょっと勘弁してよ……」と思っている人が少なくないかもしれません。

労働基準法上は、「時季変更権」といって、一定の場合に、会社が社員の年休の取得時季を変更できるルールがあるのですが、

時季変更権が認められる範囲は限定的で、不用意に行使すると労働基準法違反になりかねない(罰則は6カ月以下の拘禁刑または30万円以下の罰金)

という点に注意が必要です。以降で時季変更権の正しいルールを押さえていきましょう。

まず、時季変更権とは、

社員が申請した時季に年休を与えると、「事業の正常な運営に支障が出る具体的な事情」がある場合に限り、会社が年休の取得時季を変更することができるというルール

のことです。あくまで変更を認めるだけで、年休の取得自体を拒否することはできません。

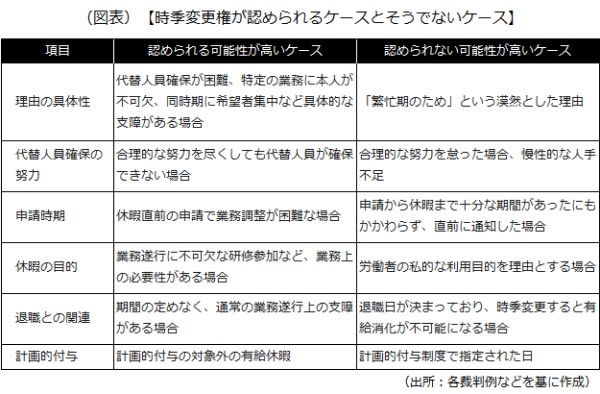

ただ、この「事業の正常な運営に支障が出る具体的な事情」というのがくせもので、単に会社が繁忙期というだけでは認められません。次のように、時季変更権が認められるケースと、そうでないケースがあります。

次に、各裁判例などをもとにした判断基準を、ざっくりまとめた図表を紹介します。

また、時季変更権を行使する場合は、年休の申請があった時点で速やかに行い、その理由を具体的に、かつ明確に伝える必要があります。漠然とした理由や、休暇直前の通知は違法と判断されるリスクが高いです。

トラブルを避けるため、書面での通知なども検討しましょう。そして、可能な限り、社員の希望に沿った代替日を複数提示するなど、誠実な対応を心掛けることが望ましいでしょう。

申請された時季に代替要員を確保するための合理的な努力を尽くしても、それが不可能である場合が該当します。

特定の時期に複数の社員から年休の申請が集中し、全員に取得を認めると業務が回らなくなる場合です。例えば、夏季繁忙期に年休取得者が重なり、予備人員で対応できなかったために、時季変更権を行使したことが適法と認められた裁判例があります(前橋地裁高崎支部平成11年3月11日判決)。

特定の社員でなければ遂行できない業務や、重要な研修・会議など、本人の出勤が必須である場合がこれに当たります。例えば、職場全体の業務改善のための研修期間中に年休を請求したことについて、研修目的の達成が困難になるとして、時季変更権の行使が適法と認められた裁判例があります(最高裁平成12年3月31日判決)。

1カ月など連続した長期の年休申請で、代替人員確保が困難な場合も、時季変更権の行使が認められる可能性があります。

就業規則で定められた申請期限を著しく過ぎて直前に申請された場合も、時季変更権の行使が認められる可能性があります。

単に「繁忙期だから」「仕事が多くなりそうだから」といった抽象的な理由では認められません。具体的な事業運営への支障が出ることを説明する必要があります。例えば、抽象的に繁忙期であるといっても、年休を認めることによる具体的な支障が明らかでない場合、時季変更権は認められないと判断した裁判例があります(名古屋地裁平成5年7月7日判決)。

常に人手不足である状態は、会社が人員配置を見直すなどして解消すべき問題であり、時季変更権行使の正当な理由とは認められません。例えば、人員不足が9カ月以上に及び常態化したまま行使された時季変更権は認められないと判断した裁判例があります(西日本ジェイアールバス事件(名古屋高裁金沢支部平成10年3月16日判決))。

社員は退職日以降に年休を取得できないため、退職直前の年休申請に対して時季変更権を行使することは、事実上年休の取得を妨害する行為とみなされ、原則として認められません。

年休の利用目的は労働基準法の関知するところではないため、利用目的を理由に時季変更権を行使することは許されません。例えば、社員がデモ参加のために年休を申請し、会社がデモ参加を理由に時季変更権を行使したことが違法とされた裁判例があります(最高裁昭和62年7月10日判決)。

合理的な努力をすれば代替要員を確保できたにもかかわらず、その努力を怠った場合も、時季変更権の行使は認められません。

労使協定で定められた計画的付与日に対しては、時季変更権を行使できません。

繁忙期における年休の課題を解決し、時季変更権の行使に頼る頻度を減らすためには、事前の「計画」が非常に重要になります。そこで導入を検討したいのが、

計画的付与(労使協定で定められた日に年休を与えられる制度)

です。会社全体で一斉に付与することも、チームや個人単位での交代制にすることもできます。導入するには「労使協定」(事業場の過半数労働組合、それがない場合は労働者の過半数代表との書面による協定)の締結が必要になります。

計画的付与の対象は、付与日数のうち5日以上の部分です。例えば、年休の付与日数が10日の社員の場合は5日まで、20日の社員の場合は15日までです。これにより、特定の時期に年休申請が集中するのを防ぐことで、繁忙期の業務運営への影響を軽減できます。

計画的付与には主に3つの方式があります。

会社全体または事業場全体で休業日を設け、一斉に年休を付与する方式です。夏季休暇や年末年始と組み合わせることで、大型連休にすることも可能です。

流通・サービス業など一斉休業が難しい業態で、班やグループ別に交代で付与する方式です。

社員個人ごとに計画表を作成し、誕生日などをメモリアル休暇として推奨するなど、個人の希望も踏まえて計画する方式です。

時季変更権の行使が「事後的な対応」であるのに対し、計画的付与は「事前のリスク分散」であるという点が、根本的に異なります。特に中小企業では、人員の柔軟性が低い傾向にあるため、計画的付与は、時季変更権の行使に頼る頻度を減らすための有効な手段となります。

以上(2025年8月作成)

(監修 弁護士 田島直明

pj00770

画像:ChatGPT

目次

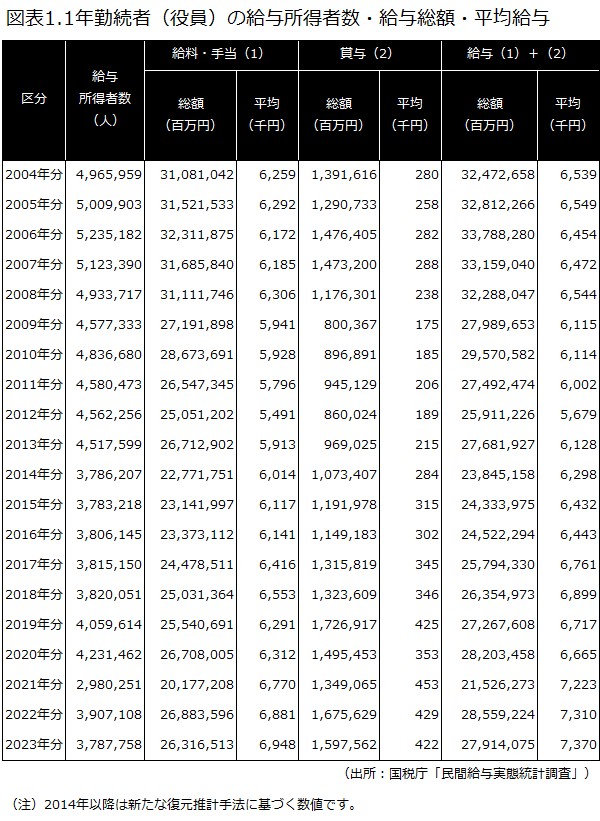

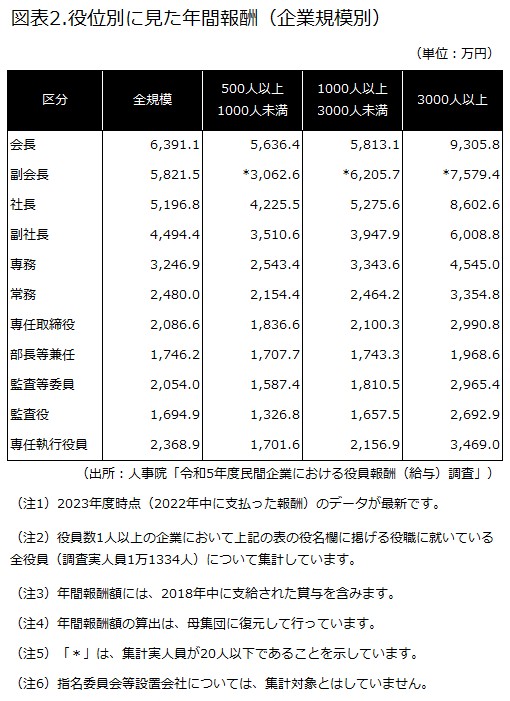

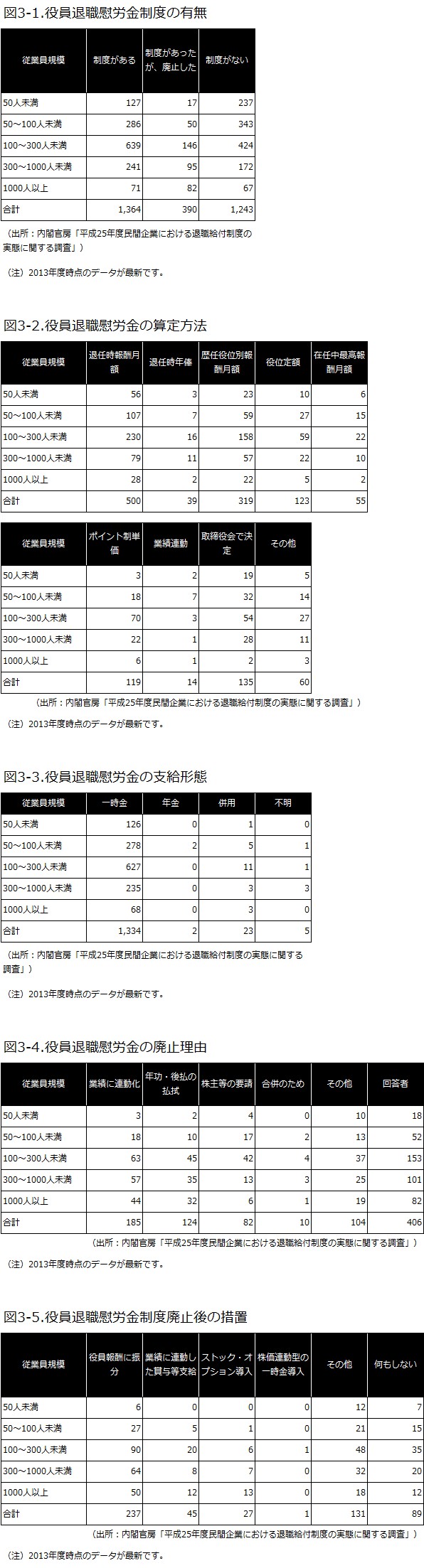

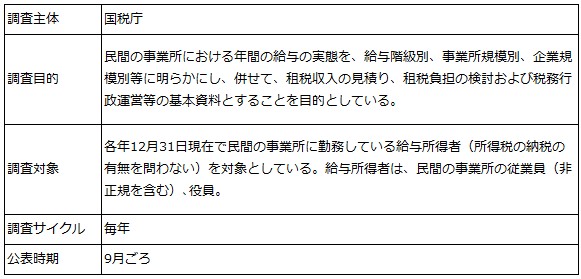

【賃金データ集】シリーズは、基本給や諸手当など賃金の主要な構成要素ごとの近年のトレンドを、モデル支給額を中心とした関連データとともに紹介します。経営者や実務家の方々が賃金支給水準の決定や改定を行う際の参考としてご活用ください。なお、モデル支給額などのデータを紹介する際は、基本的に出所に記載されている用語を使用するものとします。また、データは公表後に修正されることがあります。

この記事で取り上げるのは「役員報酬・退職慰労金」です。

なお、以降で紹介する図表データのExcelファイルは、全てこちらからダウンロードできます。

企業と従業員が「労働契約」を交わしているのに対し、企業と取締役(以下「役員」)は「委任契約」を交わしています。労働契約と委任契約ではその性質が大きく異なるため、それぞれに支給される金銭の意味合いも違ったものになります。

従業員に支給される賃金は労働の対償であり、就業規則(賃金規程)で計算方法や支給額を定めますが、役員に支給される「報酬等」(役員報酬、役員賞与、役員退職慰労金等)は職務執行の対価であり、定款または株主総会の決議により、報酬等の額が確定しているものについてはその額、報酬等の額が確定していないものについては、その算定方法などを定めます。

定款または株主総会の決議によって、報酬等の額やその計算方法を定めるのは、いわゆる「お手盛り」を防ぐためですが、実際は株主総会において幅を持たせた枠を決め、具体的な支給額などについては取締役会に一任している企業が少なくありません。しかし、特に上場企業の場合、役員報酬が高額になると、その分企業の利益が減少し株主配当が低くなる恐れがあるため、報酬額の決定については慎重な判断が求められます。なお、企業は役員ごとに、提出会社と連結子会社の役員としての報酬等(連結報酬等)の総額・連結報酬等の種類別の額等を、有価証券報告書に開示しなければなりません(報酬の総額が1億円以上の役員に限ることができる)。

この記事で紹介した統計資料は次の通りです。調査内容は個別のURLからご確認ください。なお、内容はここ数年の公表実績に基づくものであり、調査年(度)によって異なることがあります。

以上(2025年7月更新)

pj17912

画像:ChatGPT

↑こちらから内容をご閲覧いただけます!↑

このたび、とくぎんサクセスクラブと香川ニュービジネスクラブ(香川銀行)と合同で、企業間の新たなビジネス機会創出を目的としたビジネスマッチング冊子「TOMONY BUSINESS INFORMATION 2025.7」を発刊いたしました。

本冊子には、各地域で活躍する多様な業種の会員さまの事業内容、マッチング希望情報などを掲載しており、新たな取引先や提携先の開拓に向けたヒントやきっかけを見つけていただける構成となっております。

本冊子が、会員さまの更なる発展ならびに有益なビジネスパートナーとのご縁を築く一助となれば幸いです。是非ご一読いただき、有効にご活用くださいますようお願い申し上げます。

ご覧いただく中でご関心をお持ちの事項がございましたら、事務局までお問合せください。

【連絡先】とくぎんサクセスクラブ事務局(徳島大正銀行 法人推進部内)

TEL:088-656-1125

以上(2025年7月作成)

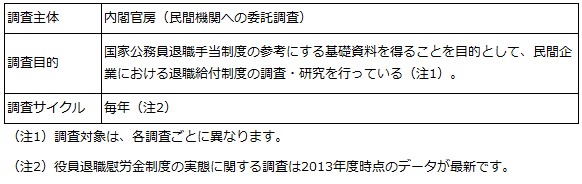

令和7年6月7日(土)、8日(日)にインテックス大阪6号館C・Dゾーンで、「2025〈夏季〉みどり会優待販売会(大阪会場)」が開催されました。

当優待販売会は昭和47年から開催のみどり会のメンバー企業従業員・家族を対象とした販売会です。現在東京・大阪でそれぞれ夏・冬の年2回、合計年4回開催しています。

メンバー企業の当行は、香川銀行と『トモニうまいもん市』を大阪会場で設置し、四国産品の紹介と販売に協力しています。これからも四国~大阪の橋渡しに努めて参ります。

食品、衣料品、日用品、美容品など様々なジャンルの約230社が出店。

2日間で約14,000人が訪れ、大いににぎわいました。

食品の試食はもちろん、衣料品の試着や、健康器具や美容アイテムなども実際に試してもらえるため、多くの来場者に商品の魅力を直接伝えることができるのも、優待販売会の大きな魅力のひとつです。

また、出店者同士の交流もあり、

「トモニうまいもん市でご一緒してから毎シーズン注文をもらっている」

「原材料の農家を紹介してもらい契約に繋がった」

などの嬉しいお声も頂戴しております。

次回、「2025〈冬季〉みどり会優待販売会(大阪会場)」は12月12日(金)13日(土)を予定しています。

以上(2025年6月作成)

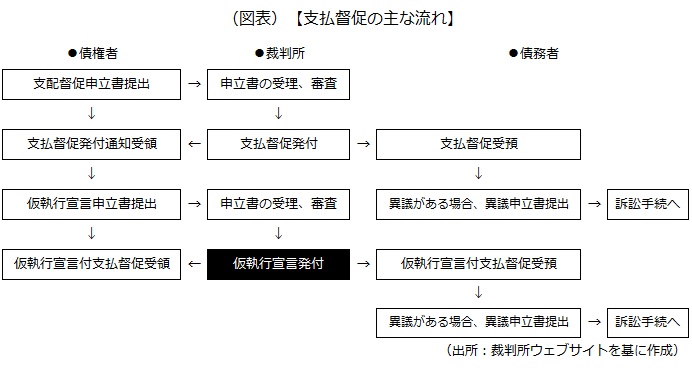

内容証明郵便などで催促をしても相手が債務を弁済してくれない場合、「支払督促制度」を利用する方法もあります。支払督促制度とは、

簡易裁判所の裁判所書記官から、債務者に対して「金銭等の支払いを命じる督促状(支払督促)」を送ってもらう制度

です。内容証明郵便とは違い、裁判所からの督促となるので、相手に相当のプレッシャーをかけることができます。また、

支払督促制度で発付される「仮執行宣言付支払督促」は「債務名義」の1つ

です。債務名義とは、「強制執行」をする根拠となる文書であり、「債権債務の存在を公に認めるもの」です。また、強制執行とは、「判決等によって債務の履行が決まっているのに相手がそれに応じない場合、国家の強制力によって判決等で定められた内容を実現する」ことです。

支払督促制度のメリットとデメリットは次の通りです。

支払督促制度の流れは次の通りです。

通常の訴訟の場合、債務履行地が債権者の主たる事務所等であることが多いです。その場合、債権者の本店所在地を管轄する裁判所に訴えを提起することができますが、支払督促の申立ては、債務者の普通裁判籍(債務者の住所、主たる事務所等)の所在地を管轄する簡易裁判所の裁判所書記官に対して行う必要があります。支払督促制度の対象は、金銭その他の代替物、または有価証券の一定の数量の給付を目的とする請求に限られます。

債権者が支払督促を申立てると、裁判所書記官がその内容を審査し、支払督促を発付します。支払督促は、債務者を審尋(意見や主張を聞くこと)しないで発付します。

支払督促の効力は債務者に送達されたときに生じます。債務者は支払督促に対し、これを発した裁判所書記官の所属する簡易裁判所に異議の申立てをすることができます。債務者が異議を申立てた場合、事件は通常の訴訟手続で審理され、支払督促は失効します。なお、異議の内容は、

など、請求をそのまま認めないということであれば、どのような内容でも構いません。

そのため、債務者が支払督促に対してどのような対応に出てくるかを想定し、何も反応しない可能性が高い場合に、訴訟提起ではなく、支払督促の申立てを考えることがよいでしょう。

債務者が支払督促の送達を受けた日から2週間以内に異議の申立てをしないとき、裁判所書記官は、債権者の申立てにより、支払督促に手続きの費用額を付記して仮執行の宣言をしなければなりません。仮執行宣言の付された支払督促の発付です。

なお、債権者が仮執行の宣言の申立てをすることができる時から、30日以内にその申立てをしないときは、支払督促はその効力を失います。

債務者が仮執行宣言の付された支払督促に異議を申立てた場合、通常の訴訟手続で審理されます。ただし、仮執行宣言の効力は当然には失効しません。債務者は支払督促への異議申立てとともに、強制執行の停止や取消しを求める必要があります。仮執行宣言の付された支払督促に対し、債務者が異議を申立てることのできる期間は、仮執行宣言付支払督促を受け取った日の翌日から数えて2週間です。

仮執行の宣言に対して債務者が異議を申立てないとき、または異議の申立てを却下する決定が確定したときは、支払督促は確定判決と同一の効力を有します。従って、支払督促に基づき強制執行を行うことが可能となります。

支払督促の申立ての手数料は、請求の目的の価額に応じ、民事訴訟費用等に関する法律別表第1第1項により算出した額の2分の1の額となります。その他、督促状を債務者に送付するための切手代を要します。

以上(2025年7月更新)

(監修 TMI総合法律事務所 弁護士 池田賢生)

pj60219

画像:Mariko Mitsuda

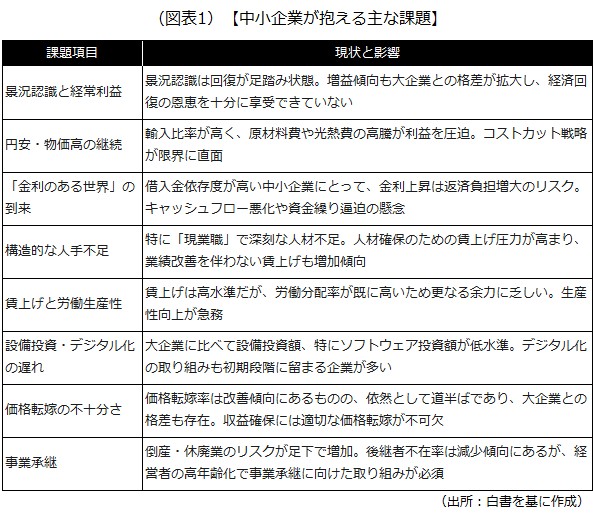

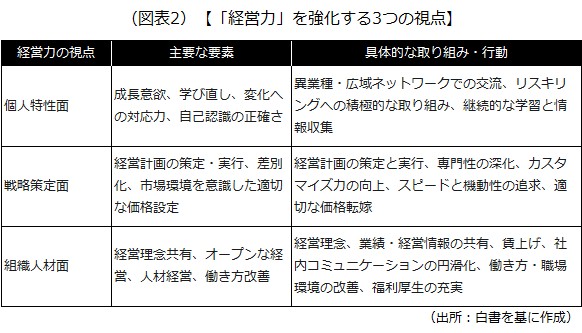

2025年版中小企業白書(以下「白書」)によると、日本の中小企業は、新型コロナウイルス感染症の5類移行後、業況の回復は見られるものの、依然として多くの課題に直面しています。例えば、円安・物価高の継続、「金利のある世界」の到来、構造的な人手不足の深刻化、過去最高水準の賃上げ圧力への対応などがそうです。

このような状況下で、白書が重要な要素として繰り返し強調しているのが「経営力」の強化、

経営力とは、「経営戦略の策定力」「経営資源のマネジメント力」「経営者の成長的志向」「従業員にとって健全な環境や待遇を整備する能力」等のこと

です。この記事では、主にこの経営力強化の内容を紹介します。なお、白書の詳細な内容を確認したい場合は、下記URLをご覧ください。

白書では次のように、経営力を個人特性面、戦略策定面、組織人材面の3つの視点で捉え、これら3つの側面をバランスよく強化することが大切であるとしています。

経営者の成長意欲の高さ、特に異業種や広域ネットワークでの交流、学び直しへの積極的な取り組みが、業績の向上につながるとされています。実際、経営者を年代別に見ると、若い経営者ほどリスキリングに意欲的に取り組んでいることが示されています。成長している企業の経営者は、「変化への対応力」と「継続的な学習姿勢」が高い傾向にあるようです。

経営計画の策定・実行、市場環境を意識した適切な価格設定、そして差別化を行う戦略的経営が、業績向上や賃上げ、投資を促進するとされています。差別化の方向性としては、特定分野に特化する「専門性の深化」、個別のニーズに柔軟に対応する「カスタマイズ力」、小回りが利く中小企業ならではの「スピードと機動性」などが有効です。

経営理念や業績・経営情報の共有を重視するオープンな経営が、業績向上に寄与するとされています。また、賃上げ、社内コミュニケーションの円滑化、働き方・職場環境の改善など、従業員を大切にする人材経営が、従業員の確保と維持に貢献すると強調されています。

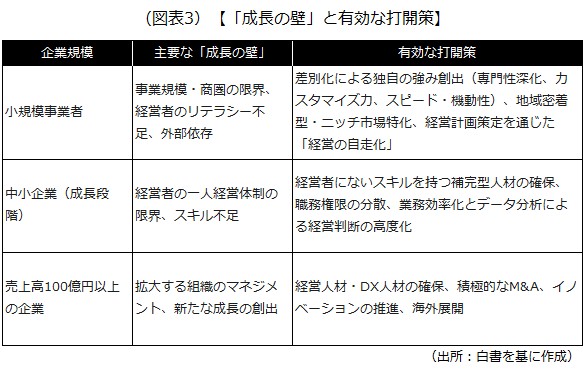

中小企業は、規模ごとに異なる「成長の壁」に直面しています。具体的には次の通りで、それぞれの段階に応じた打開策が必要です。

事業規模や商圏が限られるため、差別化による独自の強みの創出が重要です。地域密着型のサービスやニッチ市場への特化が有効な戦略となり得ます。また、経営計画策定等を通じ、経営者のリテラシーを高め、経営の振り返りと改善のサイクルを通じた「経営の自走化」を目指すことも重要です。地域の社会課題解決を担うビジネスの推進も期待されています。

この段階では、経営者自身にないスキルを持つ「補完型人材」の確保や、経営者の職務権限を分散させることで、「一人経営体制」を克服することが重要です。また、業務効率化とデータ分析による経営判断の高度化も推進されるべきです。

組織が拡大するこの段階では、経営者と共に組織を支える「経営人材」や「DX人材」の確保が特に重要となります。また、企業規模拡大には、積極的なM&Aやイノベーション、海外展開の推進が有効な手段です

コストカット戦略が限界を迎えている現状において、収益を確保するためには、原材料費や人件費などの上昇分を適切に価格へ転嫁することが、不可避であるとされています。しかし、価格転嫁には取引先との交渉力が求められるため、その強化も重要な課題となります。

付加価値や労働生産性を高めるためには、積極的な設備投資とデジタル化が不可欠です。デジタル化は、プロセスの改善や業務効率化を実現するための重要な解決策であり、その推進には、次の基本的なステップを踏むことが大切です。

人手不足が深刻化する中、高賃金の提示、働き方改革、福利厚生の充実なども検討しましょう。テレワークやフレックスタイム制など、柔軟な働き方の導入も、従業員の定着率向上に大きく貢献します。また、単に労働力の「量」を追求するのではなく、従業員の「質」を高め、一人ひとりの生産性を最大化するという発想の転換が求められています。

以上(2025年8月作成)

pj80169

画像:ChatGPT

目次

「とりあえず、ざっくりでいいので見積もりを松竹梅の3パターン出して」

「今日のうちに資料作成お願いしたいです」

状況にもよりますが、こうした無茶ぶりともいえる依頼に心当たりはありませんか?

思いついたら即行動。フットワークは軽い反面、受け手の都合を考えていない? 無邪気にこうした無茶ぶりをしてくる取引先を、この記事ではビジネス界隈の【ブンブン丸】と呼びます。

ブンブン丸は無邪気に悪気なく動いているため、こちらも断りにくいのが実情です。結果として振り回されてしまうことが多く、対応に疲弊している人も多いのではないでしょうか。

ただし、視点を変えれば、ブンブン丸には「強い推進力がある」ともいえます。この力を建設的な方向に向けられれば、ビジネスを一緒に加速させていいけるかもしれません。

この記事では、ブンブン丸にどう対応したらいいか、ケーススタディでお伝えしていきます。

「とりあえず、ざっくりでいいので見積もりを松竹梅の3パターン出して」

「ざっくりとした内容の提案書をもらえますか? 細かいところはよしなに」

「ざっくり」と言われると気軽な感じでいいのかなと思いますが、実は要件が固まっていない状態で数字や形を求める、困った依頼の典型例です。

曖昧なまま見積もりやアウトプットを提示すると、手戻りが多くなって何度もやり取りすることになったり、後で大幅な修正や追加費用が発生したりしかねません。

「ざっくり」の正体は、“目的・前提・期待値”が言語化されていない状態。言語化、共有していくことが重要です。そうした答え方の例をご紹介します。

「目的に応じて、必要なアウトプットが変わります。お手数ですが、何に使う見積もり(資料)かだけでも教えていただけますか?」

「急ぎであれば、まず1パターンだけを簡易的にお出しして、後ほどブラッシュアップすることもできます」

「現時点では要件が見えないところが多いので、お見積もりが難しいところがあります。30分ほどでいいですので、詳細をヒアリングさせてもらえませんか?」

「ご要望のイメージをお伺いするための簡易入力シートをご用意しています。ご記入いただければ、内容を整理してご提案可能です」

ざっくりした依頼にそのまま乗らず、「一緒に整える」姿勢を見せることが大切。「ざっくり」と言われても、こちらが主導権を握って「しっかり」にしてしまうのがポイント。実は相手も「しっかり」を求めています。

「明日の会議で使いたいので、今日のうちに資料作成お願いしたいです」

「急ぎ知りたいことがあって、とりあえず電話してみたんだけど」

本当に緊急の場合は別ですが、一見、緊急性が高いように見える依頼でも、実際には「今日じゃなくても大丈夫」「単なる思いつきの共有だった」というケースも少なくありません。

相手の勢いに押され、常に言われた通りに対応していると、業務が圧迫され、慢性的な疲労やストレスが溜まってしまうこともあります。とはいえ、頭ごなしに断ると関係性が悪くなりかねません。

「フェイク緊急」にも真摯に応じつつ、本当の緊急との違いを明確にする仕組みを持つことが大切です。そうした答え方の例をご紹介します。

「メールを拝見しました。◯月◯日10:00までに一次回答いたします。緊急の場合はお電話をください」

「本当に緊急の場合」を事前に決めておくことも有効です。例えば下記などです。

相手との関係性や連絡の内容にもよりますが、メール署名やチャットの固定メッセージで「営業時間」「緊急連絡先」を柔らかいトーンで共有する方法もあります。

メール文面例

いつもありがとうございます。

私たちはより良い対応のために、通常のご連絡は平日9:00~18:00の間にお願いしております。お急ぎの場合に限り、○○までお電話ください!

外部との対応だけでなく、社内でも「こういうときはすぐ対応する」「この程度なら翌営業日でOK」といった共通認識をつくっておくことが重要です。対応が属人的にならず、誰が対応してもブレのない対応が可能になります。

単に断るのではなく「より良い対応ができる方法」を示すこと。相手も「いつでも対応してもらえる」より「確実に対応してもらえる」方を望んでいるかもしれません。

(金曜18:00過ぎに)「月曜10:00までには企画案を出してください」

「遅れていた役員承認が下りました! 納品は当初予定どおり○日で」

突然のスケジュール変更や、現実的に対応が難しい短納期の依頼に戸惑うことはありませんか? 相手に悪気はなくとも、こちらの準備時間が足りないままで対応すると、ミスやクオリティ低下につながる恐れがあります。断りにくい気持ちもありますが、納得感を持って調整するための工夫が必要です。

無茶ぶりにそのまま応じるのではなく、冷静に「できる範囲」を提示し、相手と一緒に調整の落としどころを探る姿勢が重要です。そうした答え方の例をご紹介します。

作業の内訳と所要時間を丁寧に伝えることで、相手も「それは無理だったか」と納得しやすくなります。

「企画案3パターン作成には以下が必要です。

このため、週明け月曜朝までの対応は、現実的にかなり厳しいスケジュールです。例えば、一次案を火曜午前、ブラッシュアップ版を木曜正午にご提出するスケジュールであればできると思いますが、いかがでしょうか?」

「どちらを優先しますか? 月曜朝に1案のみ(精度は高い)でしょうか、それとも水曜午後に3案すべて(通常の精度)でしょうか」

「今回、役員さまのご承認に○日要したため、品質を保つには □月□日が最短です。ただし段階納品なら可能です。一次納品は◎日、最終納品△日という形ではいかがでしょうか?」

お互いに確認し合えるよう、書面でスケジュールの変更をお願いし、合意することも有効です。

書面例

変更後スケジュール

○月○日:一次案提出

△月△日:最終案提出

※品質基準は従来どおり維持

以上でご了承いただけますでしょうか?

「できません」ではなく「こうすればできます」で提案。ブンブン丸は現実的な代替案を待っています。

これまで、ブンブン丸に「振り回されないようにする」対応法を紹介してきましたが、実はブンブン丸との関係を攻めの視点で捉えることもできます。

ブンブン丸に「振り回される」状況を、こちら側のチーム全体の“スピードアップ”や“対応力を鍛える機会”に変えてしまうことです。

例えば、仕事のフローをシンプル化する、定型フォーマットを用意する、AIをうまく活用するなどの取り組みで、スピードアップを図るのも一策です。

ブンブン丸への対応力を磨くと、次のような成果も期待できます。

ブンブン丸の行動に一喜一憂するのではなく、それに対応できるチームへと進化することで、結果的に組織全体の推進力が上がっていきます。

振り回されるだけの関係から、一緒に加速し、成長し合える関係へ。ブンブン丸への対応を、そう前向きに捉えることもできるでしょう。

ブンブン丸は「困った取引先」ではありません。「可能性を秘めたパートナー」です。

みんなで良い方向に進化していきましょう!

以上(2025年6月作成)

pj00772

画像:日本情報マート

運送業の現場では、トラックや配送車の長時間運転、荷物の積み降ろし作業、倉庫や配送センターでの重機(フォークリフト等)操作など、日常的に労災リスクが潜んでいます。大手運送会社や大規模物流センターでは安全管理の担当者が常駐し、健康管理や事故防止策が徹底されているケースが多いですが、小規模の会社の場合、人的リソースや設備投資が限られ、「対策不十分」「悪気のない労災かくし」などの問題が起こりやすいのが実情です。

さらに近年、2024年問題(注)と呼ばれるドライバーの時間外労働規制強化により、長時間労働の是正や運行管理体制の見直しが一層求められています。納期圧迫や人手不足などの課題が重なり、「事故が起きても忙しくて労災手続きを後回しにしてしまう」「ドライバー本人に自己責任で処理させてしまう」といった状況が懸念されます。

「ウチくらいの規模なら何とかなる」「大した事故じゃないから健康保険でいいだろう」などと安易に判断すると、後々大きなペナルティーやトラブルを招く恐れがあります。以下の事例を参考に、正しい労災対応をいま一度確認していきましょう。

(注)2024年問題:働き方改革関連法の施行により、運送業のドライバーにも時間外労働の上限規制(年960時間)が適用されるようになる問題。業界全体で人手不足や長時間労働が常態化している中、対応が急務となっています。

次のリンクから、現役社労士が直面した小さな運送業で起きた労災の事例をベースに、労災に対するよくある誤解を取り上げた記事をご覧いただけます(実際の会社が特定できないように省略したり、表現を変えたりしているところがあります)。

以上(2025年7月作成)

pj00765

画像:ChatGPT

オーヴィル・ライトは、18世紀の発明家。兄ウィルバーとともに、世界初の有人飛行(諸説あり)を成し遂げた英雄です。日本では「ライト兄弟」の名で広く知られています。

冒頭の言葉は、ウィルバーの病没後にオーヴィルが少年誌に寄せたコラム「How I learned to Fly」の中の一言です。ライト兄弟は、幼い頃に父親が土産に買ってきたヘリコプターの玩具をきっかけに機械いじりに興味を持ち、やがて成人すると自転車屋を営みながら、本格的に飛行機の開発に乗り出します。しかし、空という未知の領域への挑戦は困難を極め、2人は何度もぶつかります。2人は仲の良い兄弟でしたが、「飛行」に対するアプローチの仕方がまるで違ったのです。

兄のウィルバーは、「理論派・戦略家タイプ」。膨大な文献を読みこなし、鳥やグライダーの飛行を徹底的に研究しながら、機械を空に飛ばす方法を論理的に突き詰めていく人でした。弟のオーヴィルは、「実践派・技術者タイプ」。手先が器用で機械の組み立てなどを得意とし、自ら飛行機を操縦しながら足りないものを探っていく人でした。

性質が異なる人間がそろってものづくりを行うとなれば、言い争いが起きないはずもありません。例えば、飛行機のプロペラを開発していた際には、2人はお互いの意見の食い違いから、昼夜問わず激論を交わし、けんかに発展することもしばしばでした。しかし、彼らはけんかの翌朝になれば、「自分が間違っていた、やるならウィルバーの方法だ」「どうやらオーヴィルのほうが正しいようだ」とお互いの考えを認め、また2人で同じ部屋に入って研究を始めたといいます。

これは、兄弟がお互いに違う分野の“スペシャリスト”だったからかもしれません。ウィルバーは理論に精通しつつも、「弟のように機械をうまく操れない」という自覚があり、オーヴィルは機械に精通しつつも、「兄のように緻密に理論を組み立てられない」という自覚があったのでしょう。自分の得意分野にプライドを持っているからこそ激しく衝突しますが、相手が自分にないものを持っているからこそ、お互いに認め合って「たゆまず」進み続けることができたのです。

ビジネス環境が複雑化した現在では、経営者がワンマンで会社を引っ張るやり方は限界に来つつあります。社員一人ひとりが、特定の分野の“スペシャリスト”になり、「自分の得意分野へのプライド」「相手の得意分野へのリスペクト」の両方を持ち合わせてこそ、新たなイノベーションへとつながっていくのではないでしょうか。

後年オーヴィルは、「私たちにとって最大の恩恵は家族に恵まれたこと」と言いました。「会社は家族」という考えは古いという人もいますが、社員同士が兄弟のようにたゆまず切磋琢磨する会社は、着実な進歩を続け、いつかは大空に羽ばたくでしょう。

出典:「ライト兄弟 イノベーション・マインドの力」(デヴィット・マカルー著 秋山勝訳 草思社、2017年5月)

以上(2024年7月作成)

pj17634

画像:Gerald Zaffuts-Adobe Stock