目次

1 もらえるはずだった助成金が、なぜもらえなくなるのか?

賃上げ、両立支援、人材育成、健康経営……。社員の雇用環境に係る会社の取り組みをサポートするため、厚生労働省は様々な「助成金」を実施しています。2025年度から大幅に内容が拡充されたものもあり、特に人事労務に割けるリソースが少ない中小企業にとっては、大きな助けになるでしょう。

ただ、注意しなければならないのは、

一定のルールを守って申請しないと、助成金が不支給になる(受給後にルール違反が発覚した場合は、返還を求められる)ケースがある

ということです。申請書類の内容を偽って助成金を不正受給した場合や、労働関係法令に違反した場合(例:残業代の未払い)などは不支給の典型例ですが、会社側に悪意がなくても、

- 一定期間内に社員を解雇してしまった……

- 制度を導入した後のことを考えていなかった……

- 併給不可や併給調整のルールを知らなかった……

といった理由により、助成金がもらえなくなることがあります。助成金は社内制度の導入や申請書類の準備など、申請にも相応の手間がかかるため、“落とし穴”にはまらないよう、この記事で基本的な内容を押さえておきましょう。

2 一定期間内に社員を解雇してしまった……

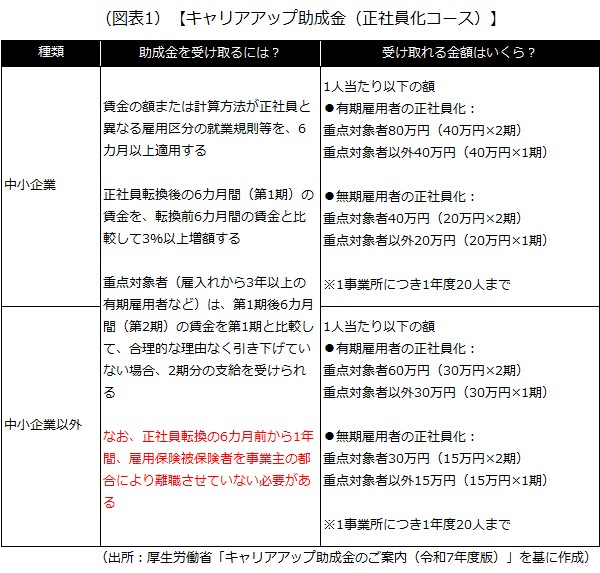

助成金の中には、一定期間内に解雇(会社都合により、社員を退職させること)を行った場合、支給が受けられなくなるものがあります。助成金を受け取るためだけに、会社が社員を雇用したり解雇したりすることを防ぐためです。例えば、キャリアアップ助成金(正社員化コース)がそうです。

【キャリアアップ助成金(正社員化コース)】

就業規則等に基づき、非正規社員を正社員に転換し、転換後に一定以上賃金を増額した場合、助成金を受け取れる

赤字の通り、キャリアアップ助成金(正社員化コース)には、「正社員転換の6カ月前から1年間、社員(雇用保険被保険者)の解雇等をしてはならない」というルールがあります。正社員化の対象者のことにばかり注目して、他の社員の退職に無頓着だと、不支給の痛手を被ることになりかねません。

自己都合退職は対象となりませんが、会社が円満退職だと思っていたら、社員が退職後に「あれは会社都合だった!」と、態度を豹変させるケースもあるので注意が必要です。ただし、懲戒解雇のように社員本人の責めに帰すべき事由がある場合は、例外として不支給になりません。

3 制度を導入した後のことを考えていなかった……

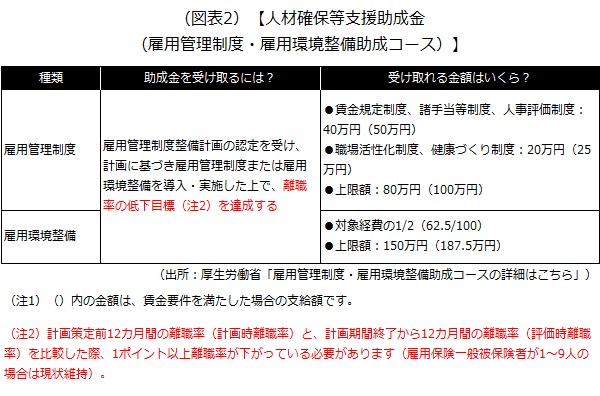

助成金の中には、特定の制度を導入することで受け取れるものがありますが、単に制度を導入するだけでなく、運用面で一定の効果を上げることが要件に含まれているケースがあります。例えば、人材確保等支援助成金(雇用管理制度・雇用環境整備助成コース)がそうです。

【人材確保等支援助成金(雇用管理制度・雇用環境整備助成コース)】

雇用管理制度(賃金規定制度、諸手当等制度、人事評価制度、職場活性化制度、健康づくり制度)、雇用環境整備(社員の直接的な作業負担を軽減する機器・設備等の導入・運用)の措置のいずれかを実施し、離職率が低下した場合に助成金を受け取れる

例えば、雇用管理制度の一環として、賃金規定制度(賃金表の整備)や諸手当等制度(資格手当など)を導入したとしても、それで満足してしまって、離職率の低下目標を達成できなければ、助成金は受け取れません。

しかも、制度を導入するには、就業規則への定めが必要であり、一度定めをすると簡単にはその制度を廃止できません。つまり、助成金は受け取れないまま、新しい制度だけが存続する形になります。制度の導入だけに注力し、運用面がおざなりにならないよう注意しましょう。

4 併給不可や併給調整のルールを知らなかった……

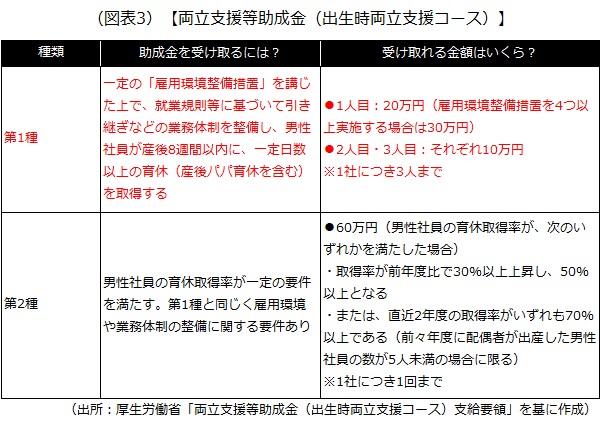

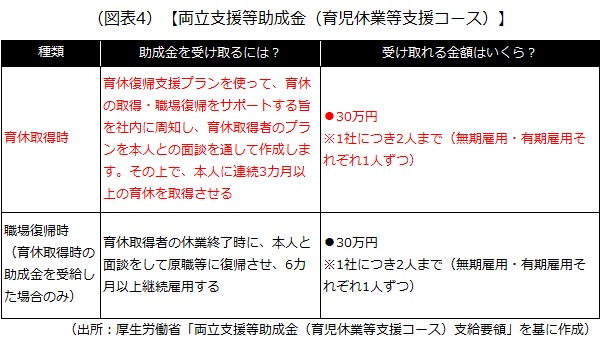

助成金の中には、ある助成金をもらうと別の助成金がもらえなくなるものがあります。例えば、両立支援等助成金の出生時両立支援コース(第1種)と育児休業等支援コース(育休取得時)は、育休取得者が同一の場合、併給不可とされています。

【両立支援等助成金(出生時両立支援コース)】

会社(実際は支店等の事業場単位)が、「男性社員」が育休を取得するための雇用環境や業務体制を整備し、男性社員が実際に育休を取得した場合、助成金を受け取れる

【両立支援等助成金(育児休業等支援コース)】

社員(男性・女性を問わない)の育休の取得・職場復帰が円滑に進むよう、会社が一定の取り組みをした場合、助成金を受け取れる

育児休業等支援コースでは「育休復帰支援プラン」という、育休(産後パパ育休を含む)の取得・職場復帰をサポートするための計画書を、育休取得者ごとに策定する必要がありますが、同じ育休取得者について出生時両立支援コースを申請してしまうと、育児休業等支援コースの助成金は受け取れず、育休復帰支援プランの策定にかけた時間も無駄になってしまいます。

もっとも、出生時両立支援コースの対象は「男性社員」、育児休業等支援コースの対象は「社員(男性・女性を問わない)」という違いがあるので、社内の育休取得者を区分けして、どのコースで申請を挙げるか検討することは可能です。

ちなみに、助成金には併給不可の他に、

複数の助成金を受け取る場合に支給額に調整がかかる「併給調整」

というルールもあります。併給調整については、厚生労働省が助成金の組み合わせによってどのように調整がかかるかを示した「併給調整早見ツール」を公表しているので、確認してみてください。

■厚生労働省「雇用関係助成金の申請にあたって(併給調整早見ツール)」■

https://www.mhlw.go.jp/stf/seisakunitsuite/bunya/koyou_roudou/koyou/kyufukin/index_00018.html

5 1回しか受け取れない助成金を少額で申請してしまった……

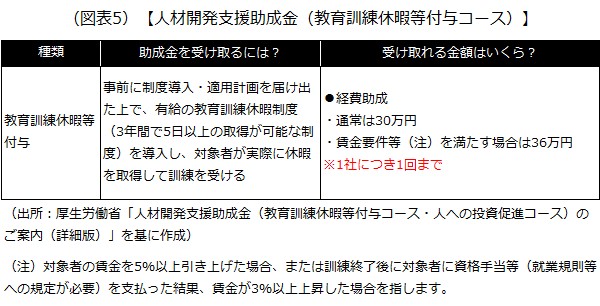

不支給とは少し違いますが、助成金の中には「1社につき1回しか受け取れないものがある」というのも覚えておきましょう。例えば、人材開発支援助成金(教育訓練休暇等付与コース)がそうです。

【人材開発支援助成金(教育訓練休暇等付与コース)】

有給の教育訓練休暇制度(3年間で5日以上の取得が可能な制度)を導入し、対象者が当該休暇を取得して教育訓練等を受けた場合、助成金を受け取れる

実際に教育訓練休暇を取得する社員の賃金や、制度の導入にかかった費用(社会保険労務士への相談費用)などが助成対象になりますが、社内への制度の周知が甘く、実際に教育訓練休暇を使う社員がほとんどいなかった場合などは、支給額が少なくなる可能性があります。1社につき1回しか受け取れない以上、導入当初から社員に制度を使ってもらえるように制度設計をする必要があるでしょう。

以上(2025年6月作成)

(監修 人事労務すず木オフィス 特定社会保険労務士 鈴木快昌)

pj00757

画像:78art-Adobe Stock