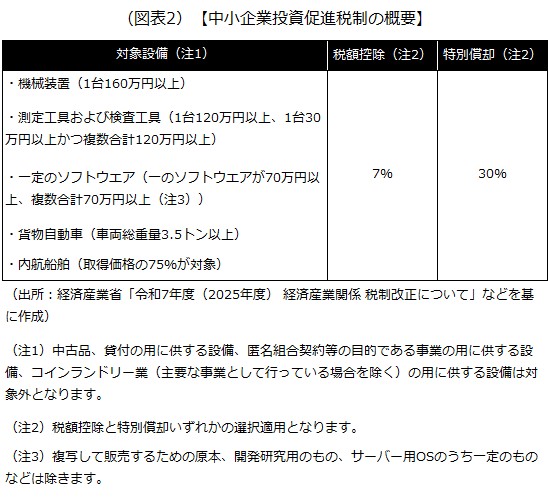

1 税制改正大綱の内容はいつから実行される?

毎年年末に税制改正大綱が公表されますが、その内容は今すぐに実行されるわけではありません。税制改正大綱の内容を実行するための法令は、年明け1~3月に国会で審議されますし、そもそも税制改正大綱には、

その翌年度の改正だけでなく、翌々年度以降の改正

も含まれているのです。

となると、経営者や実務担当者は、税制改正大綱の内容が、いつから実行されるのかを意識しておく必要があります。そういう意味でいえば、直近の税制改正大綱の内容はどうなのでしょうか。皆さんが注目している税制が、実はまだ先のことだったら困りますよね。

そこで、この記事では、近年話題になっている様々な税制の中から、

中小企業が2025年度に使える税制

について紹介していきます。具体的には、

賃上げ、設備投資、寄附

をした、または検討している中小企業の経営者や実務担当者は確認してみてください。

なお、この記事で紹介している賃上げ、設備投資に関する税制は、中小企業者等を対象としています。中小企業者等とは、

資本金の額または出資金の額が1億円以下の法人(同一の大規模法人から、発行済株式の総数または出資の総額の2分の1以上を所有されている法人などを除く)など

をいいます。

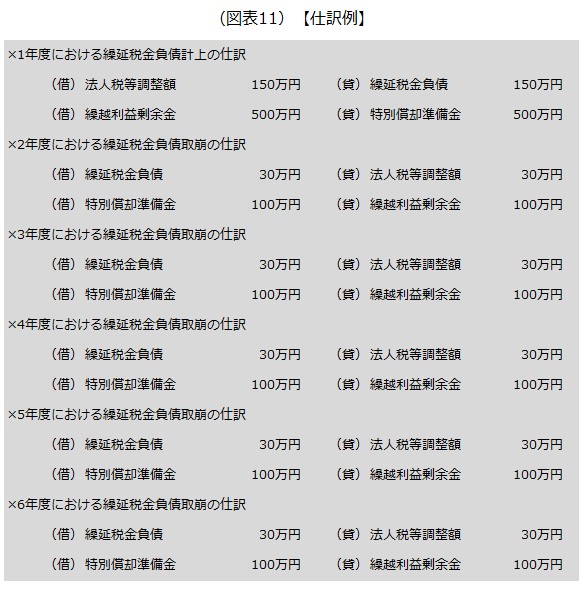

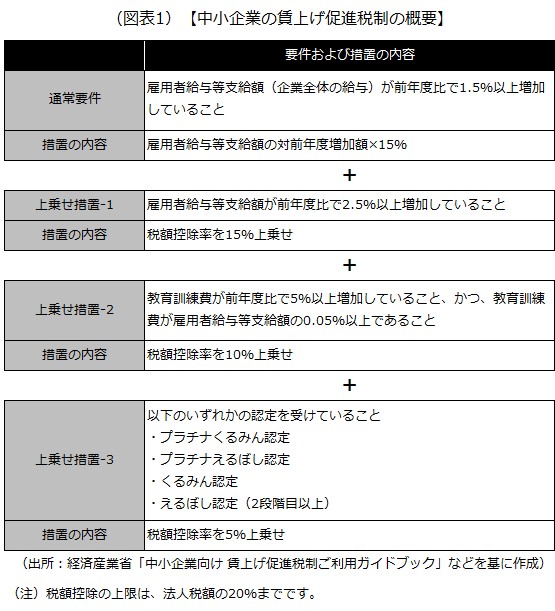

2 【賃上げ】賃上げ促進税制

賃上げ促進税制は、

中小企業が前年度よりも給与などを増やした場合に、その増加額の一部が控除できる制度

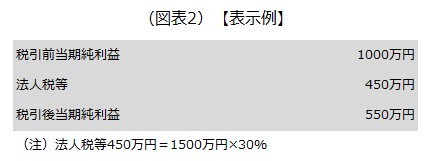

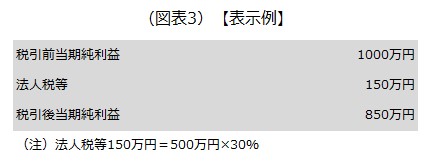

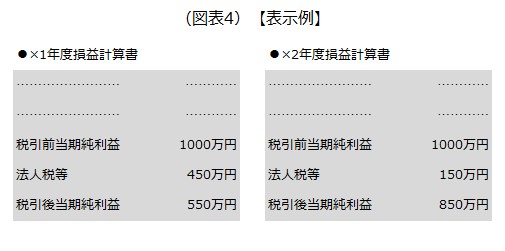

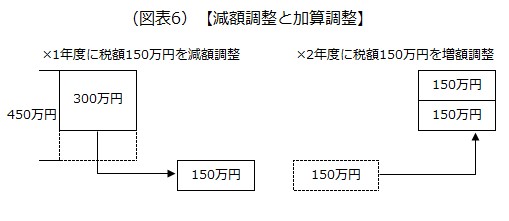

です。通常要件に加え、上乗せ措置があり、それぞれの要件を満たすごとに、一定の税額控除率が加算されます(最大の税額控除率45%)。

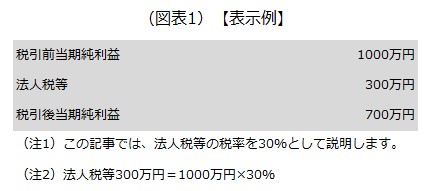

例えば、給与の合計額を前年度から500万円増やした場合、75万円(=500万円×15%)を法人税額から控除できます(通常要件のみを満たした場合のケースです)。税額控除(法人税を減額するもの)なので、75万円分、納税額が少なくなります。ただ、上限金額が決まっており、税額控除前の法人税額の20%までしか控除できません。

この税制の適用を受けるためには、法人税の申告の際に、確定申告書に、税額控除の対象となる雇用者給与等支給増加額、控除を受ける金額と、その金額の計算に関する明細書を添付する必要があります。

なお、賃上げ促進税制は税額控除であるため、

- 法人税が発生しない赤字の会社

- 黒字であっても、納税額が控除額より少ない会社

は要件を満たしても、その年度にメリットの全部または一部を受けられません。そのような会社には、最大5年間、控除しきれなかった額を繰り越して税額控除を受けられる措置があります。

3 【設備投資】中小企業投資促進税制・中小企業経営強化税制・固定資産税の特例

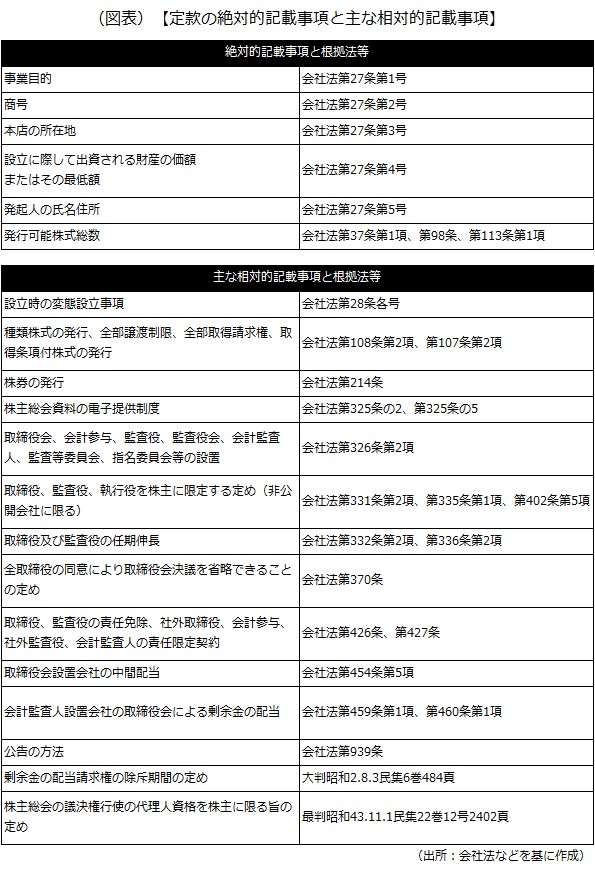

1)中小企業投資促進税制

中小企業投資促進税制は、

生産性の向上を目的に、一定の設備投資やソフトウエアを購入した場合に、その投資額の一部を税額控除か、特別償却(通常の減価償却費のかさ増し)のいずれかを選択して適用できる制度

です。ただし、資本金3000万円超の中小企業については特別償却しか適用できません。

例えば、生産性の向上を目的に200万円の機械装置を購入して税額控除を選択した場合、14万円(=200万円×7%)を法人税額から控除できます(法人税額の20%限度内である場合)。

なお、購入した設備ごとに購入金額や重量などの下限が決められています。また、一部の業種(電気業、水道業、鉄道業、航空運輸業、銀行業、映画業を除く娯楽業など)は対象外なので、自社の業種が指定事業に含まれるか確認しましょう。

この税制は、事前の申請などは必要なく、法人税の申告の際に、確定申告書に一定の書類を添付することで適用を受けられます。

1.特別償却の場合

- 中小企業者等が取得した機械等の特別償却の償却限度額の計算に関する付表

- 適用額明細書

2.税額控除の場合

- 中小企業者等が機械等を取得した場合の法人税額の特別控除に関する明細書

- 適用額明細書

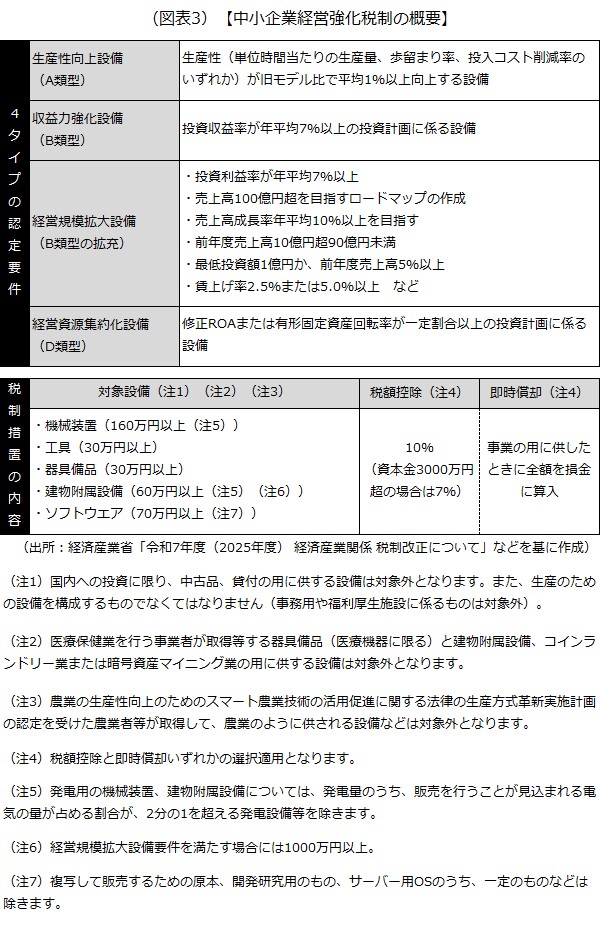

2)中小企業経営強化税制

中小企業経営強化税制は、

中小企業等経営強化法の認定を受けた経営力向上計画に基づいて、新たな設備投資をした場合に、税額控除か即時償却のいずれかを選択して適用できる制度

です。要件は4つのタイプに分かれており、それぞれに定められた要件を満たす必要があります。昨年度(2024年度)まで対象であったデジタル化設備(C類型)が除かれ、新たに経営規模拡大設備(B類型の拡充)が加えられています。

また、法人税の申告の際に、確定申告書に一定の書類(別表や適用額明細書)を添付することで、適用を受けられます。

例えば、150万円のシステム投資を行って税額控除を選択した場合、15万円(=150万円×10%)を法人税額から控除できます(法人税額の20%限度内である場合)。

なお、中小企業投資促進税制と同様、購入した設備ごとに購入金額の下限が決められているので注意が必要です。また、一部の業種(電気業、水道業、鉄道業、航空運輸業、銀行業、映画業を除く娯楽業など)は対象外なので、自社の業種が指定事業に含まれるか確認しましょう。

この税制を受けるためには、事前に経営力向上計画を作成し、国から認定を受けなければなりません。申請準備から認定までおおよそ3カ月はかかるといわれているので、早めの相談が必要です。また、法人税の申告の際に、確定申告書に一定の書類(認定計画の申請書および認定書の写しや別表、適用額明細書)を添付しなければなりません。

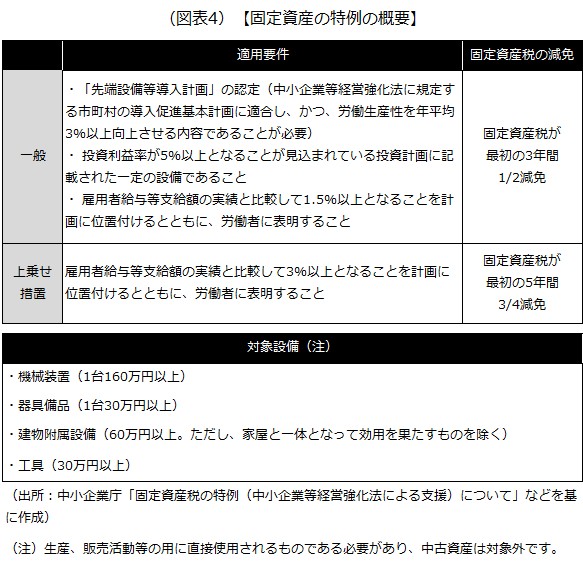

3)固定資産税の特例

固定資産税の特例は、

中小企業等経営強化法の認定を受けた認定先端設備等導入計画に基づいて、新たな設備投資をし、かつ一定率以上の賃上げを表明した場合に、固定資産税の一部が3年間または5年間減免される制度

です。

例えば、機械装置200万円を購入した場合、約14万円(≒200万円×1.4%×1/2。一般要件のみを満たした場合の購入初年度ケースです)の固定資産税の減免を受けられます。

この税制を受けるためには、事前に先端設備等導入計画を作成し、市区町村(東京都特別区の場合は東京都)から認定を受けなければなりません。設備投資については、認定後に行うことが必須です。なお、先端設備等導入計画の作成には1カ月程度はかかるといわれているので、早めの相談が必要です。また、償却資産の申告の際に、一定の書類(先端設備等導入計画に係る固定資産税の課税標準の特例適用申請書や認定書の写しなど)を添付しなければなりません。

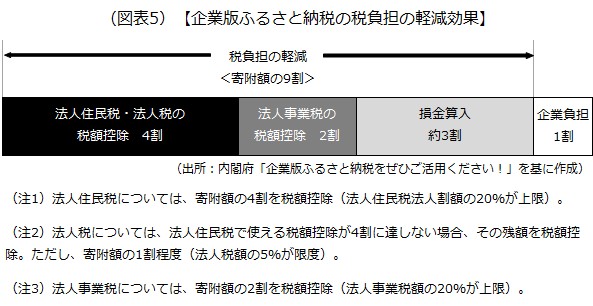

4 【寄附】企業版ふるさと納税

企業版ふるさと納税は、

会社が自治体に寄附すると、税負担を軽減することができる制度

です。軽減効果は、寄附額の最大9割とされており、内訳は、

- 法人住民税と法人税の税額控除が4割

- 法人事業税の税額控除が2割

- 法人税の損金算入で約3割

です。寄附額の下限金額は10万円で、本社が所在する自治体などへの寄附は対象外となっています。寄附を募っている自治体や事業については、内閣府「企業版ふるさと納税ポータルサイト」で確認してみましょう。

なお、企業版ふるさと納税には、個人版と異なり返礼品はありません。そのため、会社の社会貢献活動や自治体とのパートナーシップ構築などを目的に行われています。この税制を受けるためには、確定申告時に、企業版ふるさと納税の適用がある寄附を行ったことを申告するとともに、受領証の写しを提出(法人税の申告にあっては保管)しなければなりません。

以上(2025年5月作成)

(執筆 南青山税理士法人 税理士 窪田博行)

pj30224

画像:Vanz Studio-Adobe Stock