1 値上げせずに耐え続けられますか?

2 交渉に対する考え方をバージョンアップ

3 ゼロサム型からプラスサム型へ。そして自分が得をする

4 視野を広げて、値上げ交渉に強い組織になる

5 (補足)オレンジの交渉の結果

1 値上げせずに耐え続けられますか?

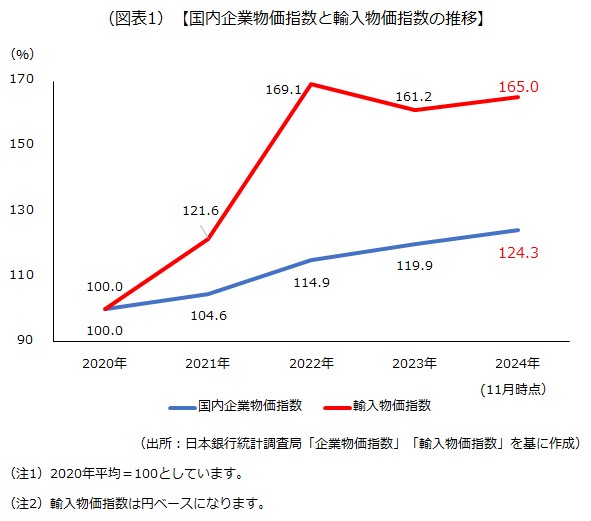

「値上げ」ラッシュです。企業間で取引される燃料などの価格を示す「企業物価指数」を見ると、物価高騰が一目瞭然です。

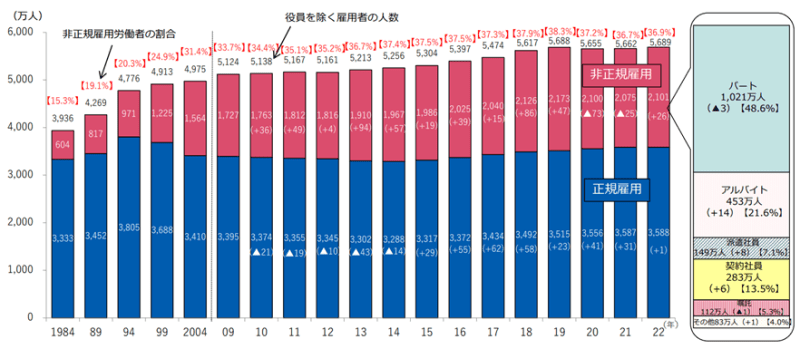

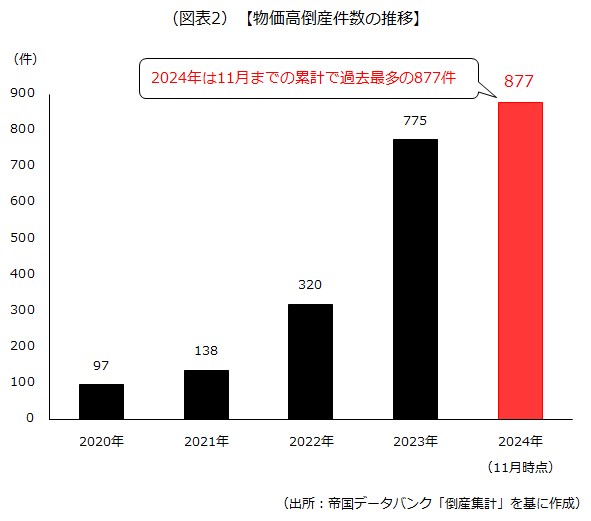

国際情勢などを鑑みれば物価高騰は長期化する見通しで、じっとして耐えしのぐのは難しそうです。実際、2024年のいわゆる「物価高倒産」は11月までの累計で過去最多の877件となり、今後さらに増える見込みです(帝国データバンク「倒産集計」)。

今こそ本気で「値上げ」対策を講じなければ、厳しい状況に追い込まれるかもしれません。具体的な対策は、

- 自社も「値上げ」をして仕入れ費の増加分を吸収する

- 「コスト削減」をして仕入れ費の増加分を吸収する

となりますが、コスト削減は既に絞れるだけ絞っている状況と思われるため、これからは、

取引相手ときちんと【交渉】して値上げをする

必要があるでしょう。そこで、このシリーズでは、企業間取引を想定した値上げ交渉で勝つための交渉術をご紹介します。

2 交渉に対する考え方をバージョンアップ

値上げ交渉を成功させるために、まず交渉そのものに対する理解を深めましょう。奇妙に聞こえるかもしれませんが、交渉の一番の問題は、「交渉にならない」ことです。交渉に慣れていない人は、自分の要求を、自分が話しやすい順番で一方的に伝え、

- たまたま相手が受け入れてくれたら交渉成立

- 相手が受け入れてくれなければ交渉不成立

と判断します。将棋の初心者は、飛車や角をやたらと動かすだけで局面をつくれませんが、交渉もまさにこれと同じ状況になります。

そこで、まずは交渉に対する考え方をバージョンアップしましょう。皆さんが次の姉妹の立場だったら、どのように交渉を進めますか?

1つのオレンジを取り合っている姉妹がいます。姉も妹も、「自分がオレンジを丸ごともらう!」と言って一歩も譲りません。姉妹がけんかせずにオレンジを分け合うには、どうしたらよいでしょうか?

皆さんが考えたのは、

- 姉:私がお姉さんなのだから80%は欲しいところだけど、70%で我慢してあげる

- 妹:お母さんに「お姉ちゃんがいじめる」と言いつけるよ。嫌なら80%をちょうだい

といったものかもしれません。しかし、これでは相手を脅しながら一方的に自分の都合を押し付けているだけです。80%や70%という数字に根拠はないでしょうし、そもそも姉妹がオレンジを80%と20%に完璧に分けることもできません。

では、以下の「交渉の定義」を読んでみてください。いずれも、良書からの引用です。

- いかにして「複数の利害関係者が寄り沿い、『イエス』にたどり着くか = 全体としてベストな結論を導き出すか」という「合意形成のための説得術」(*)

- 相手にとって悪くなく、自分にとって願ってもないほどの交渉結果を引き出す(**)

この定義を読むと、交渉に対するイメージが少し変わってきませんか。少なくとも、相手と話し合いをする必要性があることに気付いたと思います。こうした、

「一方的な要求」から「話し合って合意点を探る」になる変化

は、交渉術の進化と同じです。次章で説明します。

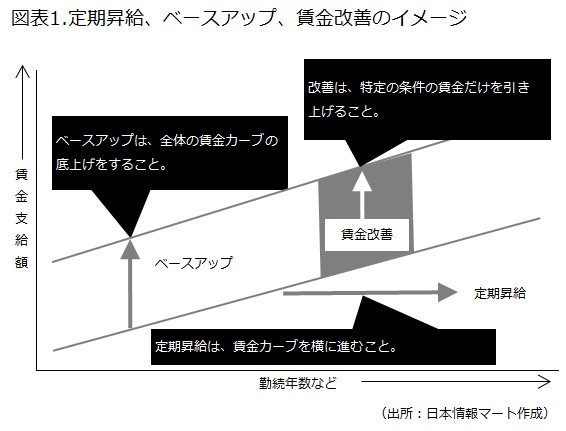

3 ゼロサム型からプラスサム型へ。そして自分が得をする

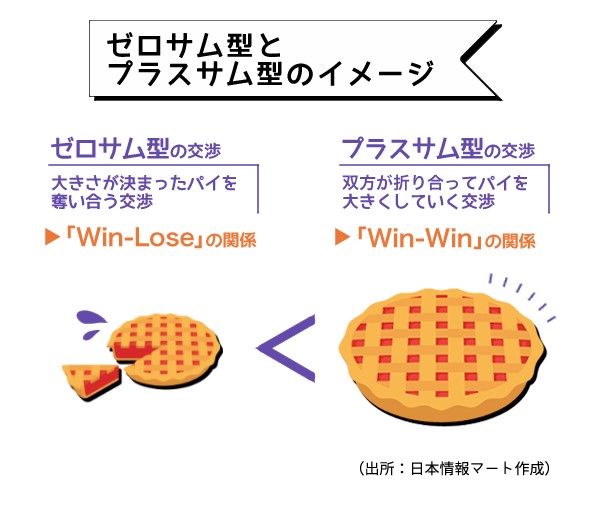

交渉にはゼロサム型とプラスサム型の2種類があります。

先に紹介した姉妹の物言いはゼロサム型の交渉の典型です。一方が得をすれば、もう一方は損をするという「Win-Lose」になります。

これを否定したのが、いわゆる「ハーバード流交渉術」です。先に紹介した交渉の定義は、ハーバード流交渉術を取り上げた書籍からの引用です。ハーバード流交渉術が目指すのはプラスサム型の交渉であり、双方が得をするので「Win-Win」と呼びます。今やWin-Winは一般的なビジネス用語で、双方にとって良い結果をもたらそうとするときに使いますよね。

ただ、ハーバード流交渉術には懸念もあります。Win-Winを目指すには互いが腹の中を見せ合う必要がありますが、

- 自分は交渉相手に手の内(腹の中)を全部見せて大丈夫なのか?

- 相手が言っていることは真実なのか(こちらをだまそうとしていないか)?

- 自分のほうがパイを広げるためによく貢献したから、多くの取り分をもらうべきだ!

と考えてしまうわけです。NDA(秘密保持契約)を交わしても、相手への懐疑心を完全に払拭できないため、「Win-Winなんて奇麗事では?」という考えが根強くあります。そうした中で示されたのが、

相手にとって悪くなく、自分にとって願ってもないほどの交渉結果を引き出す

という考え方であり、損得の度合いに差をつけたWin-Winを目指すわけです。つまり、

自分のほうが相手よりも大きな得をしたり、小さな損をしたりすることが交渉の一つのゴール

として示されたわけです。これであれば納得感がありますよね。

4 視野を広げて、値上げ交渉に強い組織になる

交渉の当事者に合意の意思があれば、交渉余地はあります。値上げ交渉も例外ではありません。しかし、交渉に慣れていない人は、

相手が値上げを受け入れるはずがない。だって、相手にメリットはないのだから

と、最初から諦めムードです。こうした人は値上げ交渉に恐怖心を抱いていますし、一方的に値上げをお願いすることしかイメージできていないからです。

まず認識しておきたいのは、相手も値上げ交渉を恐れているということです。もしかしたら、

値上げを受け入れないと取引を打ち切られるかもしれない。いくらまで値上げを受け入れるか社内で相談しよう

と考えている可能性もあります。

また、値上げ交渉の論点は「お金」だけではありません。具体的には、

- 取引規模:取引規模を拡大、あるいは縮小する

- 取引期間:契約期間をこちらが有利に設定する、あるいは契約継続の条件を提示する

- 納期:納期を延ばす

- 品質:品質を落とす

- プロモーション:取引拡大のため、共同でプロモーションをする

などがあります。

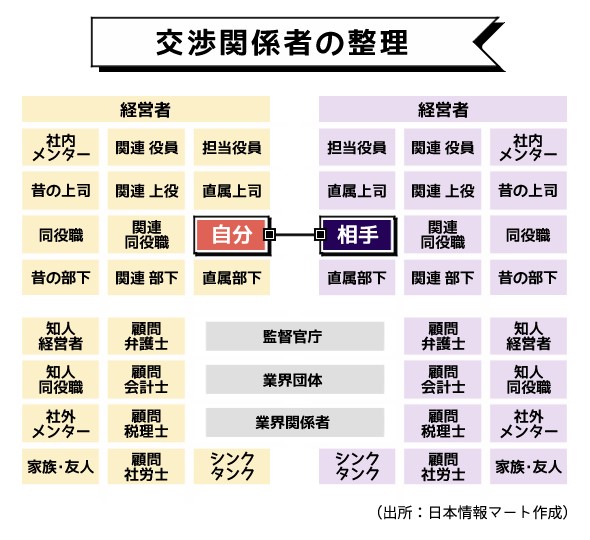

相手がどの論点に興味を示すかは、相手と状況次第です。交渉の相手は、テーブルの向こうに座っている人だけではなく、実に多くの人が関係しています。また、相手の経営環境によっても状況は大きく変わります。一例として交渉関係者を整理すると次のようになります。恐れることなく、幅広い相手から情報を収集することが大事です。

また、誰と話をする場合も同じですが、特に社外の人と話をする際に肝に銘じておくべきことは、

自分と相手とでは、価値観や規範が全く違う

ということです。こちらの常識は相手の非常識になることもあり、逆の場合もしかりです。このことを念頭に置いて丁寧に話を進めることが前提です。

5 (補足)オレンジの交渉の結果

この記事で紹介した姉妹の話は「オレンジの交渉」と呼ばれる有名なケースです。インターネットで検索すれば「オチ」が分かりますが、ここでオチの一例を紹介します(検索結果などによってオチが違います)。

結局、姉妹はオレンジを2等分しました。一件落着のように見えますが、直後の行動は意外なものでした。

姉は、オレンジの皮を捨て、果肉でジュースを作りました。姉は喉が渇いていたのです。

一方の妹は果肉を捨て、皮でオレンジピールを作りました。妹はケーキを作りたかったのです。

いかがでしょう。「こんなオチなんてずるい」と思われたかもしれませんが、リアルの交渉でも、このように双方の思惑が全く食い違っていることはよくありますよね。

【参考文献】

(*)「ハーバード流交渉術 必ず『望む結果』を引き出せる!」(ロジャー・フィッシャー(著) ウィリアム・ユーリー(著) 岩瀬大輔(翻訳)、三笠書房、2011年12月)

(**)「ハーバード×MIT流 世界最強の交渉術—信頼関係を壊さずに最大の成果を得る6原則」(ローレンス・サスキンド(著) 有賀裕子(翻訳)、ダイヤモンド社、2015年1月)

以上(2025年2月更新)

pj80170

画像:Mariko Mitsuda