1 アップサイクルで食品ロス削減と収益化の両方を実現

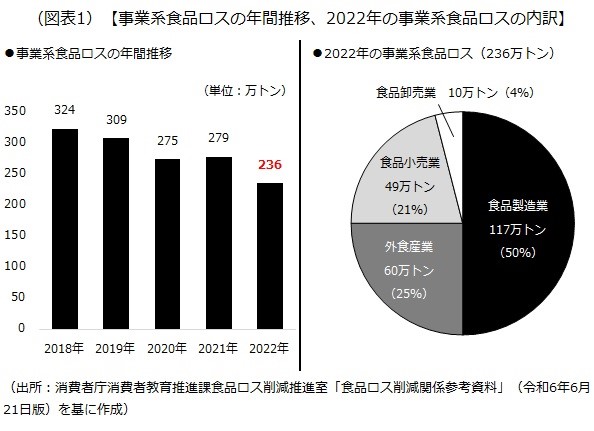

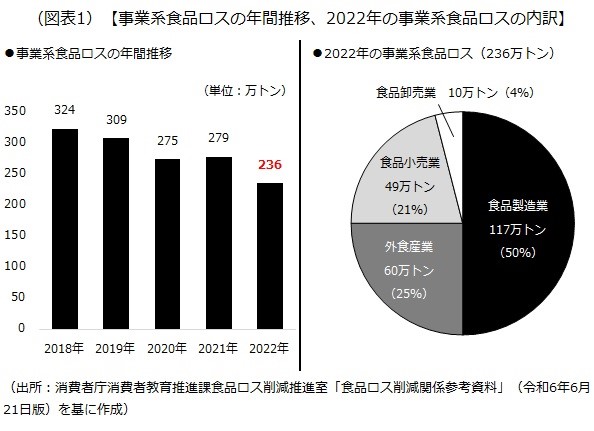

「食品ロス」とは、食べられるのに、売れ残りや食べ残し、賞味期限切れなどの理由で捨てられてしまう食品のことです。企業から排出される「事業系食品ロス」は減少傾向にはありますが、そもそもの量が多く、2022年時点で236万トンもの食品が廃棄されています。

2022年の状況では、事業系食品ロスの約半分を食品製造業が占めています。製造の過程で出荷先の基準に合わない規格外品ができたり、顧客からの返品や売れ残りが発生したりするのが日常茶飯事で、どの企業も頭を抱えています。

この記事では、そんな食品製造業の方に「アップサイクル」という取り組みをご提案します。

アップサイクルとは、リサイクルのように元の素材に戻すのではなく、例えばお菓子にしたり、畳の原料にしたりと、付加価値を与えて別の製品として再生させること

です。単に食品ロスという“マイナス”を減らすだけで終わらず、別の製品として売り出すことで、企業にとっての“プラス“に変えていくアプローチです。

特に、今年(2025年)は、「資源循環の促進のための再資源化事業等の高度化に関する法律」が施行され、

廃棄物の再資源化や回収・運搬の規制が緩和される予定なので、これから食品アップサイクルに取り組みたい企業にとっては大きなチャンス

になります。

以降で、食品ロス削減と、新しい収益を確保する一策となる、食品アップサイクルの具体的な取り組み事例をポジショニングマップ付きで紹介します。食品製造業が押さえておきたい法規制、自治体による食品アップサイクルへの支援策にも触れているので、ぜひご確認ください。

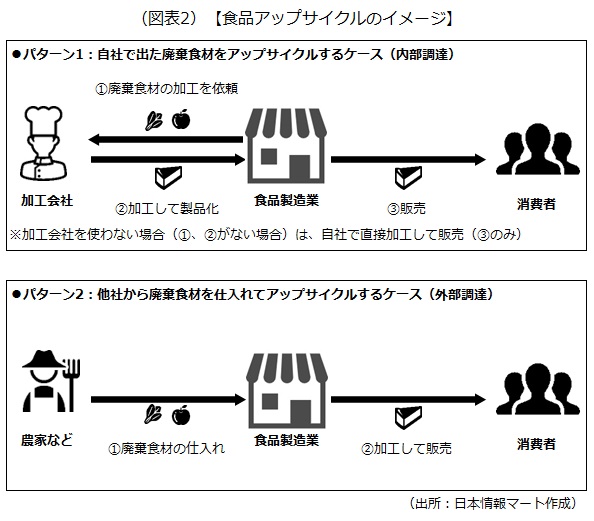

2 食品アップサイクルのイメージ

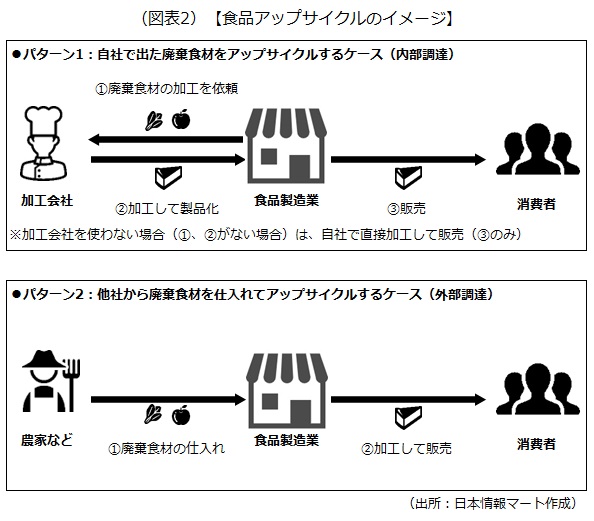

一口に食品アップサイクルといっても方法はさまざまですが、パターンとしては「自社で出た廃棄食材をアップサイクルするケース(内部調達)」と「他社から廃棄食材を仕入れてアップサイクルするケース(外部調達)」とに分けられます。

内部調達の場合、例えば自社で発生した廃棄食材を、加工会社に頼むか自社の工場などで直接加工して別の製品にアップサイクルし、消費者に販売します。外部調達の場合、例えば農家から規格外の野菜を仕入れるなどした上で、加工して販売します。

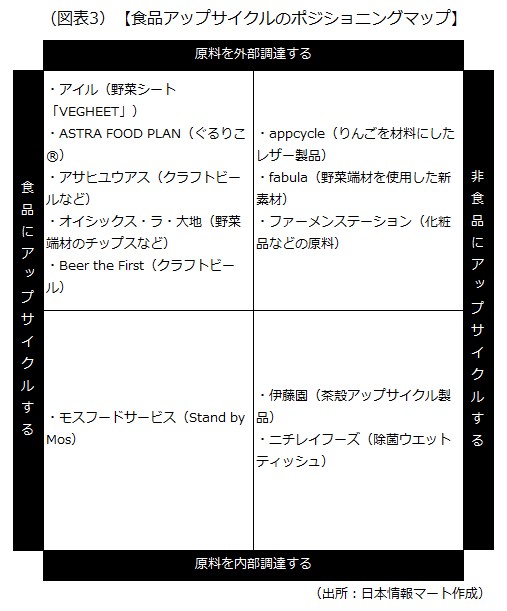

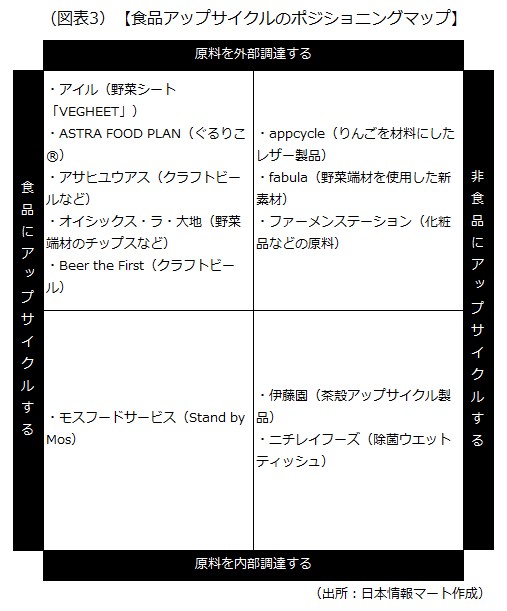

製品の方向性もさまざまで、「食品としてアップサイクルするケース(例:規格外品の野菜を長期保存が可能な野菜シートや野菜チップスなどに加工する)」もあれば、「非食品としてアップサイクルするケース(例:茶殻(お茶を急須で入れた後や、ティーバッグの中に残ったお茶の葉)を畳や壁材などの原料に使う)」もあります。

3 食品アップサイクルの具体的な取り組み事例

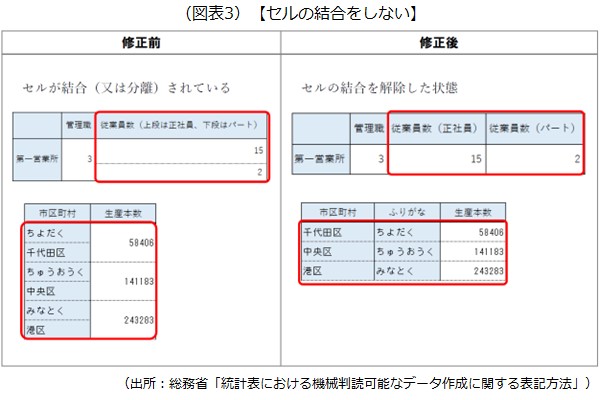

ここからは、食品アップサイクルに取り組む企業の事例を紹介します。図表3は、ご紹介する事例のポジショニングを「1.アップサイクル製品の原料(製造副産物)の出所が自社か他社か」「2.アップサイクル製品が食品か非食品か」の2軸で整理したものです。

1)食品にアップサイクル×原料を外部調達

1.アイル:野菜シート「VEGHEET」

アイル(長崎県平戸市)では、規格外野菜をシート状に加工したVEGHEET(ベジート)を手掛けています。VEGHEETは、原材料に野菜と寒天のみを使用し、アレルゲンフリーとなっています。また、常温で2年間(備蓄用は5年間)保存可能で、軽くて、薄く、保管しやすいため、自治体の防災備蓄品に採用された実績もあります。

また、原料となる規格外の野菜は農家から定価で買い上げており、農家の収入支援や過疎地域の雇用支援にも貢献しています。

2.ASTRA FOOD PLAN:ぐるりこ®

RASTRA FOOD PLAN(埼玉県富士見市)では、野菜の不可食部分などの端材や規格外、余剰農作物、飲料残渣(ざんさ)などを過熱蒸煎機(食品を乾燥・殺菌する装置)にかけて粉末状にしたパウダーの「ぐるりこ®」を手掛けています。

かくれ食品ロス(注)の削減を目標に、野菜の端材などが発生している食品製造業の工場への「過熱蒸煎機」導入によって、食品工場から同社工場へ冷蔵・冷凍輸送する時のCO2排出や物流コスト削減にも取り組むとしています。

(注)食品工場で発生する野菜の端材や、産地で発生する規格外農作物など「食品ロス」には含まれない食品廃棄を指します。

3.オイシックス・ラ・大地:野菜端材のチップスなど

オイシックス・ラ・大地(東京都品川区)では、「Upcycle by Oisix」というブランドで「りんごの芯チップス」「梅酒から生まれたしっとりドライフルーツ」など、未活用だった食材をアップサイクルした食品を手掛けています。これらの食品販売によって、食品ロスの削減を約132トン達成できたとしています(2021年7月8日~2024年11月28日までの商品流通総量より算出)。

また、「Oisixサステナブルマーケット」という販売コーナーを設け、ふぞろい、余ったり捨てられたりする端材、災害や急な出荷停止で販売不可となったなどの理由で未活用となっている食材と、その食材を活用したミールキットの「Kit Oisix」などを販売しています。

4.Beer the First:パンや麺類、災害備蓄食品から作ったクラフトビール

Beer the First(神奈川県横浜市)では、廃棄予定のパンや麺類、災害時備蓄品などを原料にしたクラフトビールを手掛けています。事業系の食品ロスでパンや麺類などの炭水化物の割合が高いことに着目し、それらを原料にしたクラフトビールへのアップサイクルに取り組んでいます(麦芽比率の都合上、品目は発泡酒に分類されています)。

クラフトビールの実績として、三菱地所が保有するビルの災害備蓄食品(乾パンやアルファ米)を原料として、丸の内の地産地消を目指す「Loop Marunouchi」や、成田空港JAL国際線ラウンジのご飯をアップサイクルした「Japan Arigato Lager」などがあります。

5.アサヒユウアス:クラフトビールなど

アサヒユウアス(東京都墨田区)では、廃棄物や規格外品を原料にしたクラフトビールなどの製造を手掛けています。取り組みには、次のようなものがあります。

- まっちゃれんじ:クラフトビール醸造所と提携し、規格外の抹茶をクラフトビールにアップサイクル

- 社食de MyBEERプロジェクト:社員食堂で余ったご飯をクラフトビールにアップサイクルして納品

- CACAOMOIプロジェクト:カカオハスク(チョコレートの生産過程で廃棄されるカカオ豆の外皮)をクラフトビールにアップサイクル

また、食品に限らず、未利用の間伐材を使用したタンブラーなども商品展開しています。

2)食品にアップサイクル×原料を内部調達

モスフードサービス:Stand by Mos

モスフードサービス(東京都品川区)では、規格外などの理由から廃棄される野菜や果物を原料にしたドリンクを販売するドリンクスタンド「Stand by Mos」(スタンドバイモス)を東武東上線池袋駅の改札内で展開しています。

味や風味に問題はないものの、傷が付いていたり、サイズが必要な基準を満たさなかったりするといった理由から、通常ならば廃棄されるはずの野菜や果物を原料にすることで、食品ロス削減をはじめ、生産者への支援、成人1日あたりの野菜摂取量の目標達成に貢献しています。

3)非食品にアップサイクル×原料を外部調達

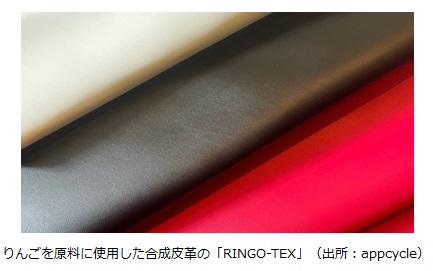

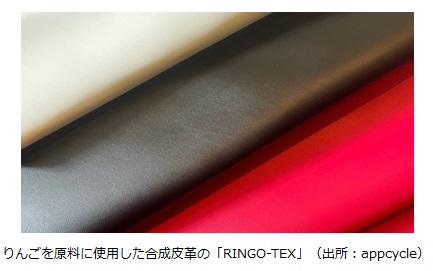

1.appcycle:りんごを原料にしたレザー製品

appcycle(青森県青森市)では、青森県産のりんご残渣(ざんさ)を原料に使用した合成皮革の「RINGO-TEX」を手掛けています。りんごの食品ロス解決につながることももちろんですが、加工や廃棄時のCO2排出量が本革や一般的な合成皮革よりも抑えられる、一般的な合成皮革よりも石油由来のポリウレタンの使用量が少ないといった利点もあります。

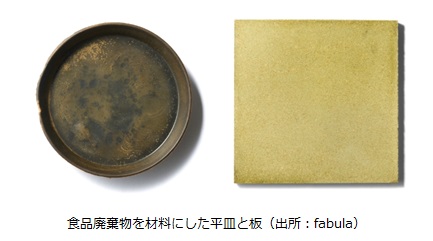

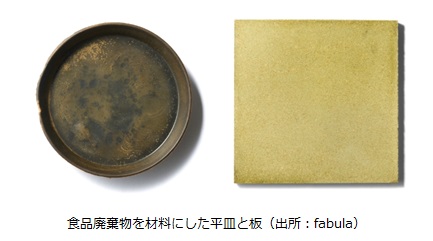

2.fabula:野菜の端材を素材にアップサイクル

fabula(東京都大田区)では、規格外の野菜や加工時に出る端材などの食品廃棄物を原料にした素材開発に取り組んでいます。原料となる廃棄物はコーヒーかす、みかんなどのかんきつ系の皮、白菜などがありますが、原料由来の色や香りが風合いに出ることが特徴です。これまでにコースター、お椀、タイルなどの雑貨類が実用化されています。

また、白菜の廃棄物で作った素材は、コンクリートの約4倍の曲げ強度(材質が折れ曲がるまでの強さ)があるとされており、建材としての実用化も期待されています。

3.ファーメンステーション:化粧品などの原料

ファーメンステーション(東京都墨田区)では、規格外などの理由で廃棄される野菜や果物を酵素や微生物による発酵技術で化粧品や食品などの原料にアップサイクルしています。

商品開発の例として、高知県から提供されたゆずのさのう(加工過程で廃棄される、果実の中心にある白い袋状の部分)から保湿成分の「ゆずのさのうエキス」を開発し、この成分がポーラ(東京都品川区)のボディーソープに採用された実績があります。

また、食品向けには、かんきつの皮をアルコールにアップサイクルし、宝酒造(京都府京都市)が販売するチューハイ飲料に採用されています。

4)非食品にアップサイクル×原料を内部調達

1.伊藤園:茶殻アップサイクル製品

伊藤園(東京都渋谷区)では、お茶の飲料を生産する際に発生する茶殻のアップサイクルに取り組んでいます。

茶殻はお茶の匂いやカテキン・テアニンなどの有効成分が残っており、これらの成分による抗菌性や消臭性などの効果があります。

この特徴を活かして、名刺や封筒などの紙製品から、畳や壁材などの建材、インソールやプラモデルなどの雑貨まで、幅広い製品を開発しています。

2.ニチレイフーズ:除菌ウエットティッシュ

ニチレイフーズ(東京都中央区)では、焼きおにぎりの製造時にラインからこぼれたものや、形が崩れてしまった規格外のおにぎり(ご飯)からファーメンステーション(3)3.を参照)が発酵・蒸留させて生成したエタノールを除菌ウエットティッシュとしてアップサイクルしています。

また、アップサイクルの第二弾として、規格外の今川焼(あずきあん)を丸ごと発酵・蒸留させて生成したエタノールが原料となったウエットティッシュもあります。

同社はコールドチェーン(冷蔵や冷凍の温度を保ったまま、生産地から食卓まで流通させる仕組み)に強みがあり、長期保存や出荷の調整などのときにも食品を傷めず品質を保持することで、食品ロス削減に貢献しています。

4 食品製造業が押さえておきたい法規制

1)資源循環の促進のための再資源化事業等の高度化に関する法律(2025年施行)

脱炭素化、再生資源の確保といった資源循環を促進するための法律です。

食品関連では、2030年度までに食品ロスを2020年度比で半減させることを目標としています。また、廃棄物処理に関する特例も設けられています。例えば、AIを活用した廃棄物の選別など、高度な技術を活用したリサイクル計画として、事業者が資源循環のための事業計画を提出し、環境大臣の認定を受けることで、廃棄物処理法上の許可を受けなくても、廃棄物処理施設を設置できるようになるといった特例があります。

そのため、これまでは外部の処理業者に食品廃棄物の処理を委託していたものを自社で処理ができるようになり、食品廃棄物の再資源化が進むといった可能性が想定されます。

また、環境省の資源循環に向けた取り組みとして、「デコ活(二酸化炭素を減らす脱炭素(Decarbonization)と、環境に良いエコ(Eco)を含む”デコ“と活動・生活を組み合わせた言葉)」の中でも、食品ロス削減の推進が掲げられています。

2)食品ロスの削減の推進に関する法律

食品ロスの削減に関して、国、地方公共団体などの責務や施策の基本となる事項を定めた法律です。食品関連事業者に対しては、国や地方公共団体が行う食品ロスの削減に関する施策に協力することを求めています。また、食品関連事業者が取り組む食品ロスの削減に対して、国や地方公共団体が必要な支援を行うことも定めています。

支援策としては、規格外や未利用の農林水産物の活用(加工・販売など)の促進、季節商品の需要に見合った販売推進などが挙げられます。

3)廃棄物の処理及び清掃に関する法律

廃棄物の処理や保管、運搬、処分などに関するルールを定めた法律です。食品関連事業者に対しては、食品リサイクル法での廃棄物処理について、次の特例措置があります。

- 大臣登録を受けた再生利用事業者の事業場に持ち込む場合は、荷卸し地の許可を不要とする

- 大臣認定を受けた再生利用事業計画の範囲内においては、収集運搬に係る許可を不要とする

4)食品循環資源の再生利用等の促進に関する法律(食品リサイクル法)

食品廃棄物の減少と、飼料や肥料などの原料として食品廃棄物を再生利用することを目的に、食品循環資源の再生利用などを進めるための法律です。

食品製造業、食品小売業、食品卸売業、外食産業などの事業者ごとに、食品再生利用の目標値を定めています。2019年7月12日に公表された「食品循環資源の再生利用等の促進に関する基本方針」では、2024年度までに、食品製造業は95%、食品卸売業は75%、食品小売業は60%、外食産業は50%の再生利用等実施率を達成する目標が定められています。

5)環境と調和のとれた食料システムの確立のための環境負荷低減事業活動の促進等に関する法律(みどりの食料システム法)

農林漁業者に対して、化学農薬・化学肥料の使用低減、または温室効果ガスの排出量の削減などを求める法律です。

食品ロスの削減に直接関係する法律ではありませんが、食品廃棄物のリサイクルに当たっては、残留農薬や環境への負担が少ない方が再活用の幅が広く見込めるため、この法律の促進は食品廃棄物のリサイクルにも良い影響があると言えるでしょう。

以上(2025年2月作成)

pj50552

画像:iconicbestiary-Adobe Stock