書いてあること

- 主な読者:M&Aを検討したい経営者

- 課題:合併や買収の違い、M&Aの分類などが分からない

- 解決策:M&Aのメリットや基本、敵対的・友好的M&Aの違いなどを理解する

1 M&Aとは

企業は、事業ポートフォリオの最適化(事業の選択と集中による経営資源の最適化)を進める必要があり、具体的な手法に、M&A(Mergers and Acquisitions:合併と買収)があります。

M&Aは合併と買収に限らず、広義では経営権の移動をともなわない株式の持ち合いや合弁会社の設立などの「資本提携」、共同開発や技術提携などの「業務提携」も含んだ手法を指す場合もあります。

2 合併と買収の違いを整理する

1)「合併」と「買収」の違い

合併では、合併される会社(被合併会社)は消滅します。一方、買収では、買収される会社(被買収会社)の株式の所有者(株主)が変わるだけで、会社そのものは存続します。

また、合併では株主総会の特別決議や特殊決議など会社法上の手続きが要求されますが、一般的な買収(買収にかかる対価を金銭とする株式の取得)は、被買収会社株主との事前交渉・合意、契約、対価の支払といったものが基本的な流れであり、会社法上の手続きは要求されません(金融商品取引法などの規制はあります)。

さらに買収の場合、その買収目的に応じて買収する持ち分を100%、3分の2、2分の1以上などと決めることができます。そのため、合併のように常に100%を自社に取り込むことに比べれば、さまざまな面で自由度は高まります。

例えば、買収したものの当初想定した目的が達成できないと分かった時点で、買収の場合、買収会社は被買収会社の株式を第三者に一部売却して自社の持ち分を引き下げたり、全部を手放すことが容易にできます。一方、合併では、合併会社と被合併会社とは既に1つの企業になっているため、容易に切り離すことはできません。

従って、将来的には合併する意向があっても、その前段階として、買収により子会社化ないしは兄弟会社化を行うのは、企業戦略としては効果的といえるでしょう。以降では、合併と買収についてもう少し詳しくみてみます。

2)合併

合併は、M&Aの基本であり、会社法制上の合併制度を用いて、合併会社と被合併会社が1つの会社になることをいいます。両社の経営陣が合併契約を締結し、さらに両社の株主総会の特別決議が必要となります(簡易合併等の場合は除きます)。合併には、次の2通りがあります。

1.吸収合併

会社が他の会社とする合併であって、合併により消滅する会社の権利義務の全部を合併後存続する会社に承継させるもの

2.新設合併

二以上の会社がする合併であって、合併により消滅する会社の権利義務の全部を合併により設立する会社に承継させるもの

合併当事会社がすべての含み損益を顕在化させるなど新設合併を行う特殊な目的がある場合を除き、通常、M&Aでいう合併とは吸収合併を指します。

3)買収

買収とは、被買収会社の経営権をそれに見合う対価で獲得することです。買収の方法には、次の2通りがあります。

1.事業譲渡による方法

事業譲渡とは、事業用財産(顧客、工場、店舗など)、無形財産(技術、特許権など)、人的財産(従業員や人脈など)など、会社の事業の全部または一部(会社の資産、従業員などが一体となった事業)を譲渡する手法です。

事業譲渡会社が事業の全部または重要な一部を譲渡する場合や、事業譲受会社が他の会社の事業の全部を譲り受ける場合は、いずれも原則として株主総会の特別決議によって、当該事業譲渡契約についての承認を受ける必要があります。

2.株式取得による方法

株式取得には、次のような方法があります。

- 対象会社の株式が公開されている場合、証券市場から株式を入手する「市場での株式買い付け」

- 対象会社の大株主と交渉して、その株式を譲り受ける「大株主からの株式取得」

- 対象会社が新株または新株予約権の発行を行って、新株を買収会社が取得する「第三者割当増資」

- 対象会社を完全子会社化する「株式交換」

・「市場での株式買い付け」

被買収会社の株式が上場されている場合(厳密には有価証券報告書提出会社株式)は、株式公開買い付け(TOB:Take Over Bid)という方法を採らなければならない場合があります。株式公開買い付けとは、「買収会社が上場している対象会社の株式を、市場の外で、買い付け条件を明示しながら株主から直接購入する行為」をいいます。

・「大株主からの株式取得」

被買収会社の株式が上場されていない場合、被買収会社の大株主等との合意による相対取引に限定されます。相対取引による株式の取得は手続きが簡単で多く利用されている手法です。

・「第三者割当増資」

第三者割当増資は買収会社が被買収会社が発行する新株を引き受ける方法です。既存株式の取得と第三者割当増資を併用することもあります。

・「株式交換」

株式交換とは、既存の会社間の株式を交換することにより、一方を完全親会社、他方を完全子会社とする組織再編手法で、会社がその発行済株式の全部を他の会社に取得させることをいいます。なお、「合併等対価の柔軟化」により、完全親会社が交付する対価は、現金とするなど、株式に限られないこととされています。

株式公開買い付け(TOB)というと、敵対的買収者が不特定多数の株主から市場価額を上回る価額で株式を集める手法というイメージがありますが、友好的な関係においても市場外で株式を取得するには、株式公開買い付けを行わなければなりません。

3 敵対的M&Aと友好的M&A

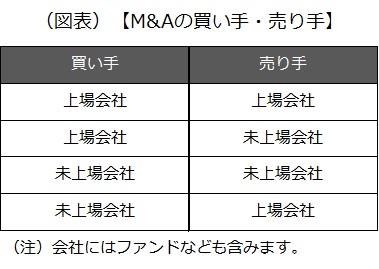

ここで敵対的M&Aと友好的M&Aについて考えてみましょう。分かりやすくするため、M&Aの買い手と売り手により、株式上場会社と株式未上場会社を分けて整理しましょう。M&Aの買い手(合併会社・買収会社)・売り手(被合併会社・被買収会社)は次の通り分類できます。

株式上場会社の株式は市場で売買されているため、いつでも資金力のある第三者に取得される可能性がある、つまり、常に買収の対象となる可能性があります。一方、被買収会社が株式未上場会社の場合は、一般に敵対的M&Aは起こりません。

そもそも敵対的M&Aとは、被買収会社の経営陣に対して敵対しているM&Aのことを指します。敵対的な買収が成功する要因は、被買収会社の一部または全部の株主にとってメリットがあることです。

株式未上場会社の場合、所有と経営すなわち株主と経営陣が一体となっているケースが大半です。そのため、経営陣との敵対は株主との敵対となるため、敵対的買収は成功しません。

また、所有と経営が分離している場合でも、株式譲渡制限規定がある通常の株式未上場会社では、最終的に現経営陣(取締役会)により株式譲渡が承認されない限り、買い手は株主になれません。現経営陣に敵対する買い手に対する株式譲渡が取締役会で承認されることはありませんので、敵対的買収は成功しません。

このように株式未上場会社の場合は株式譲渡制限規定がある限り、敵対的買収は起こり得ません。逆に、株式未上場会社であっても、株式譲渡制限規定がない場合は、敵対的買収の可能性があります。

4 買い手からみたM&Aのメリット

1)時間を買う

新製品の開発、異業種分野への進出、規模の利益を狙う場合に、手っ取り早く「時間を買う」ことによって、早期の市場参入と早期の業績向上に寄与します。

2)人材を獲得する

被買収会社(売り手)の優れた人材を、自社に取り込むことができます。

3)投資を節約する

51%または67%の株式の取得(議決権ベース)で買収会社(買い手)は被買収会社(売り手)の経営権を取得することができます。企業全体の価値から見れば、割安で被買収会社(売り手)を取得することになります。

4)顧客を獲得する

被買収会社(売り手)の持つ顧客を、自社の顧客とすることができます。同時に被買収会社(売り手)の持つ販路や営業データなども自社のものとして利用できます。

5)事業リスクの低減

被買収会社(売り手)の過去の業績データを参考にできるため、全くの新事業分野へ進出する場合に比べ、投資の計算がより現実味のあるものとなり、リスクを低減することができます。

6)シナジー効果の期待

買収会社(買い手)の経営資源(主として経営ノウハウ)と被買収会社(売り手)の経営資源の組み合わせによる相乗効果(シナジー効果)が期待できます。

5 M&Aを検討するときに考慮すべき項目

1)買い手の検討事項

・買収によってどんな「利益やメリット」を得ようとしているか(買収目的)

・買収対象はどの企業か(対象選定とアプローチ)

・買収対象の価値はどのくらいか(買収対象の価値評価)

・どのような方法で買収するか(買収方法)

・買収資金をどのように調達するか(資金調達)

・仲介者や専門家は誰をいつ起用するか(仲介者や専門家の選定起用)

・「法的規制」や「税法上の問題」の有無と、その克服の方法(制約克服)

・買収後の総合的な事業運営をどう実施するか(買収後の事業計画)

2)売り手の検討事項

・売却によって得られるメリット、あるいはデメリットは何か(売却目的)

・誰に売却するか(買い手選定)

・売却によって得るものは何か、また失うものは何か(販売価格見込設定)

・特に「税制」などの問題で、メリットが害されないか(実質収入確保)

・仲介者や専門家は誰をいつ起用するか(仲介者や専門家の選定起用)

・売却後の計画(事業計画または資産運用計画)

6 まとめ

知識と経験を持った専任スタッフが社内にいる場合でも、M&Aを行う際は専門家の適切なアドバイスが必要です。これは、自社が買い手(合併会社・買収会社)になるか、売り手(被合併会社・被買収会社)になるかに関係ありません。

例えば、株式未上場会社を買収する場合、相手の企業評価(株式価額の算定)は非常に大きな問題です。個々のケースに応じて、さまざまな価額形成要素を加味して合理的な価額を評価していかなければなりません。

また、実際のM&Aでは、「人材や組織活性化の問題」「事業の価値評価」「将来の企業戦略設計」「税制や法規制」など、企業経営に欠かせない多くの問題を解決する必要があるため、専門家を起用し万全を期さなければなりません。

中小企業がM&Aの当事者となる場合は、「後継者不在の中小企業が、M&Aによる企業存続および経営者のリタイアを目指す」「自社の強みをさらに強化するためシナジー効果を狙って、必要な企業をM&Aする」などのケースです。今後も、中小企業が企業の発展・存続のためにM&Aを利用していくケースがさらに増えていくでしょう。

以上(2018年9月)

(監修 辻・本郷税理士法人 税理士 安積健)

pj80016

画像:pixabay