書いてあること

- 主な読者:事業承継の具体的な効果や手続きを知りたい経営者

- 課題:事業承継対策として、種類株式を活用することのメリットを知りたい

- 解決策:議決権行使の権利を制限したり、株式総会での拒否権を有したりする株式の活用により、自身の思い描く事業承継のスキームをとることができる

1 事業承継に種類株式を活用する3つのメリット

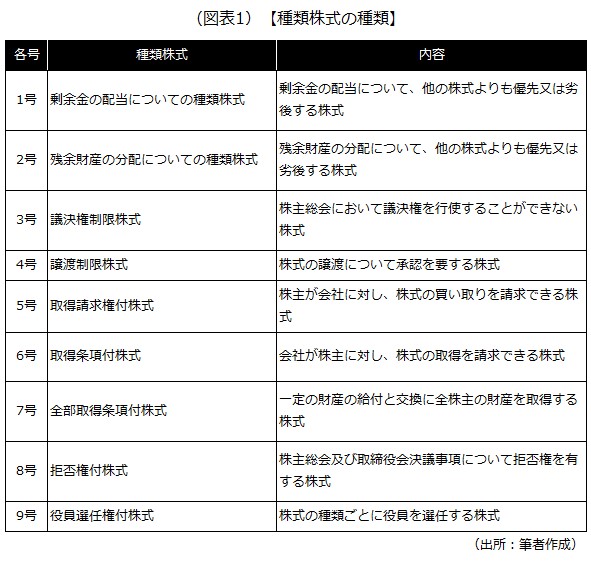

種類株式とは、

一般的な株式と権利が異なる株式

のことで、次の9種類があります。

これらをうまく活用することで安定して事業承継を進めることができます。中小企業の事業承継でよく活用されるのは、

- 3号:議決権制限株式

- 5号:取得請求権付株式

- 6号:取得条項付株式

- 8号:拒否権付株式

です。具体的な効果は次の通りです。

- 株式を後継者に贈与した後も、現社長が経営権を持ち続けられる(議決権制限株式、拒否権付株式を活用)

- 将来の株式分散を防止した上で、後継者候補に株式を保有させられる(取得条項付株式)

- 社長の遺族が相続した場合、相続税の資金を捻出できる(取得請求権付株式)

1)株式を後継者に贈与した後も、現社長が経営権を持ち続けるができる

将来の株価上昇が予想される場合、早い時期に株式を後継者に渡した方が税務上有利です。とはいえ、後継者がまだ若いなどの理由で、株式は渡せても、経営は任せられないケースがあります。

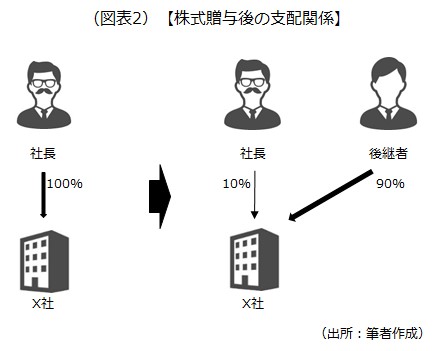

このようなケースで場合に活用できるのが議決権制限株式です。例えば、社長が100%の株式を保有している状態から後継者に90%の株式を渡すと、通常、会社の支配権を渡すことになります。

これでは困るので、議決権制限株式を活用し、後継者に渡す全株式を無議決権株式にすれば、

後継者は90%の株式を所有するが、株主総会で議決権は行使できない

状態になります。後継者は議決権を行使できないので、X社の株主総会を開催する際に後継者を招集する必要もありません。

また、拒否権付株式を活用して、完全には経営権を渡さずに後継者に株式を渡すこともできます。後継者に渡す株式ではなく、社長が保有する株式を拒否権付株式に変更すると、

事前に取り決めた重要項目については、株主総会だけでは決定できない

状態にすることができます。

2)将来の株式分散を防止した上で、後継者候補に株式を保有させることができる

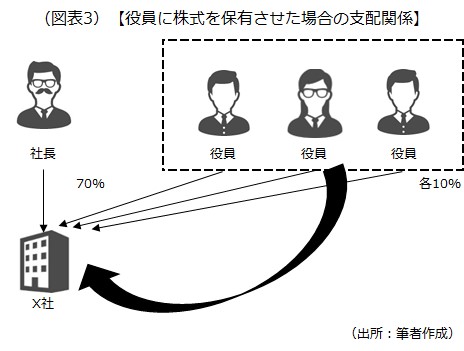

後継者候補の役員に、「社長の立場から経営に関与して欲しい」という思いから株式を保有させるケースがあります。しかし、何も対策をしていないと、役員が退任・退職したときに株式を会社に戻してもらえない事態に陥ります。

例えば、資本金が1000万円、純資産が1億円の会社が、役員に10%の株式を100万円で保有させたとします。10年後、その会社の純資産が10億円に増加したら、役員が保有している株式の価値も1億円(純資産が10億円の会社の10%の権利)に増加します。そして、役員が退任・退職する際、100万円で保有させた株式を1億円で買い戻すことになります。これでは資金繰りが大変ですし、買い戻しができなければ株式が分散してしまいます。

このようなケースで活用できるのが取得条項付株式です。取得条項付株式であれば、

一定の事由が生じた場合には、会社が強制的に株主から株式を買い戻す

ことができます。

例えば、役員が退任・退職する場合には、X社が株式を一定の金額で強制的に買い戻すことができるように定めます。こうして買い戻した株式を、次の世代の役員に保有させることで、株式を循環して保有する仕組みを作ることもできます。

3)社長の遺族が相続した場合の相続税の資金を捻出できる

非上場会社における事業承継の課題は、

社長が死亡(急逝)したときに、その遺族が納税資金の確保に苦労する

ことです。通常、非上場会社の株式の買い手はいません。遺族が相続した株式を会社に買い取って欲しいと要望しても、会社も社長の死亡で混乱していたり、買取資金が確保できなかったりという理由から、これに応じられないケースがあります。

このようなケースで活用できるのが取得請求権付株式です。この株式は、

株主が会社に株式の買い取りを請求する

ことができるので、遺族は相続税の納税資金を確保しやすくなります。

なお、会社から株式の買取資金を受け取った遺族には譲渡所得税が課税されます。ただし、相続により株式を取得した場合、相続後3年10カ月の期間内に会社に株式を買い取らせると、

みなし配当の特例(会社から受け取る譲渡代金を20%の譲渡所得税で精算できる)

が活用できます。生前に会社に株式を買い取らせると、譲渡代金が配当金とみなされて総合課税となり、50%の課税となるケースが多いです。さらに、納税した相続税については株式の譲渡所得を計算する際に経費にできます。その結果、株式を会社に買い取らせる際に家族にかかる所得税の実効税率は10%半ばほどになるケースも多く、非常に有利です。

2 種類株式の発行手続き

種類株式の発行については、

- 新たに種類株式を発行する場合

- 既存の株式を種類株式に変更する場合

といったケースがあるので以下で説明します。なお、いずれの場合も、種類株式の種類や会社の組織形態によって定款の変更内容や決議項目などの詳細が異なります。そのため、実施の際は弁護士など専門家に相談しながら進めましょう。

1)新たに種類株式を発行する場合

新たに種類株式を発行する場合は、定款の変更(種類株式の発行に関する一定の項目を追加・変更する)に関する株主総会での特別決議が必要です。株主総会の特別決議とは、株主の議決権の50%超(3分の1以上の割合を定款で定めた場合にあっては、その割合以上)を保有する株主が出席し、出席株主の議決権の3分の2以上の賛成が必要な決議です。

種類株式を発行するための基本的な手続きは次の通りです。

- 株主総会の招集

- 株主総会の特別決議(取得条項付株式の場合は、株主全員の同意が必要)にて、定款の変更を決定

- 株主総会の特別決議にて、株式発行に係る募集要項の決定

- 募集要項などの通知

- 申込者の中から、割り当てる者と株式数などを決定

- 募集株式を割り当てられた者の引き受けと、株式金額の払い込み

- 種類株式の発行

- 登記(変更後の定款に関する登記は上記2.の日から2週間以内、発行可能株式総数や発行する種類株式などに関する登記は上記5.の日から2週間以内)

2)既存の株式を種類株式に変更する場合

既存の株式を種類株式に変更する場合も定款の変更に関する株主総会での特別決議が必要です。

既存の株式を種類株式に変更するための基本的な手続きは次の通りです。

- 上記1.~2に同じ

- 全株主の同意により、既存株式から種類株式に変更

- 上記8.に同じ

3 定款に定める内容など手続きに漏れがないようにする

種類株式を発行する際、とても重要になるのが定款の変更内容です。例えば、拒否権付株式を発行する場合、拒否権付株式を保有する株主による「種類株主総会」で決定が必要な事項を定めなければなりません。もし、すべての決議についで拒否権を持つようにしたいなら、

株主総会および取締役会の決議事項については、すべて種類株主総会の決議を要する

などと定めます。こうした文言がないと、ただ手続きをしただけで、本来持たせたかった権利を行使することができなくなります。

実際の交付手続きも複雑なケースが多いので、弁護士などの専門家とこまめに連携しながら進めるようにしましょう。

以上(2023年7月作成)

(執筆 日比谷タックス&ロー弁護士法人 代表弁護士 福崎剛志)

pj30203

画像:Mariko Mitsuda