1 日本に存在する税金の種類は、何種類?

ニュースなどを見ていると、年収の壁の引き上げや、ガソリン代高騰を背景にガソリン税の暫定税率の撤廃など、とにかく税金の話が出てきます。また、実生活で、車や不動産を購入すると、自動車税、自動車重量税、不動産取得税、固定資産税など多くの税金が絡んできます。では、ここで質問です。

みなさんは現在日本に存在する税金が何種類あるかご存じでしょうか?

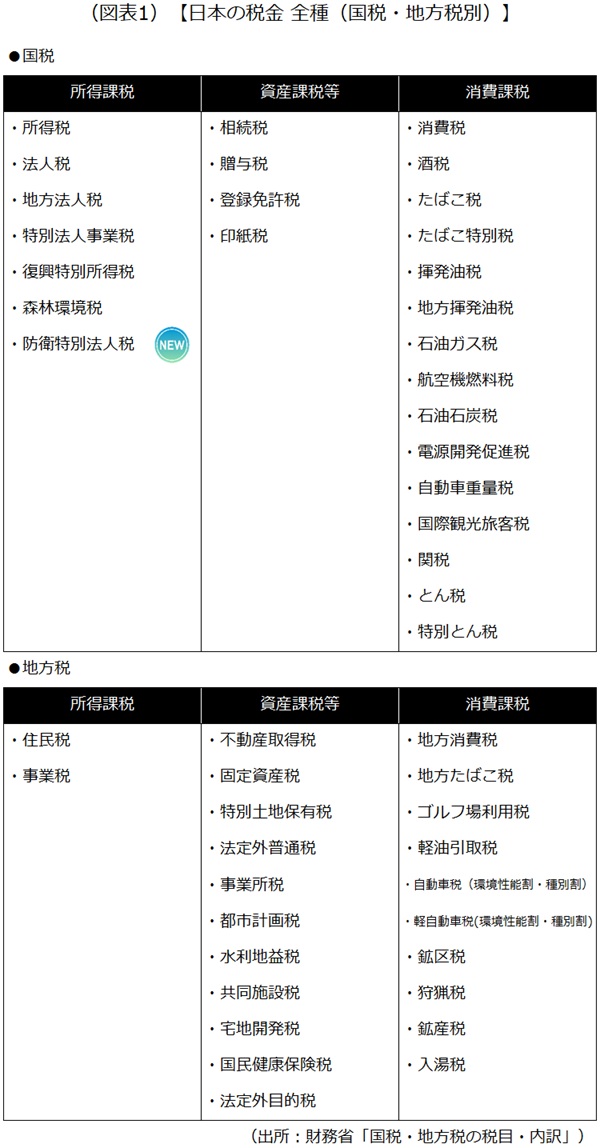

法人税や所得税、消費税などはなじみ深いのでご存じだと思いますが、日本にはそれ以外にも多くの税金が存在し、その数はなんと約50種類。なお、次の図表上の分類方法については次の章以降で解説します。

自分の生活に直接かかわる税金も、そうでない税金も、自分の住んでいる社会でどのような税負担があるのか知っておいて損はありません。まずは、興味のある税金からチェックしてみましょう。

この記事は、日本に存在するそれぞれの国税の概要をまとめています。地方税については、次のリポートをご参照ください。

2 税金の分類方法

税金の分類方法はさまざまですが、この記事では、以下の2つに分類(カテゴリー分け)してみます。

1)税金を納める場所がどこか? に着目した分類

国税と地方税とがあります。

- 国税:国に納める税金

- 地方税:地方公共団体に納める税金

2)何に対してかかるか(課税されるか)? に着目した分類

所得課税、資産課税等、消費課税があります。

- 所得課税:所得や利益に対して課される税金

- 資産課税等:その資産を保有していることに対して課される税金

- 消費課税:商品やサービスを購入したり使ったりすることに対して課される税金

3 国税のうち、所得課税に分類される税金

1)所得税

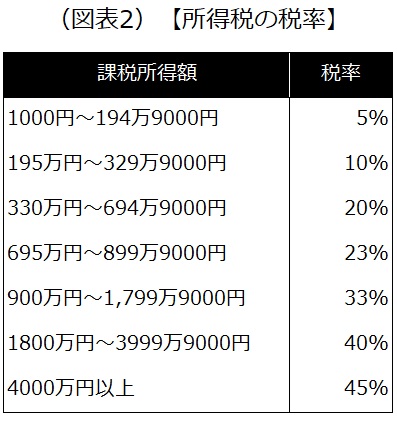

所得税は、個人の所得(年間の収入から経費や所得控除などを差し引いて計算した金額)に対して課される税金です。税率は所得額に応じて異なり、所得額が高くなるほど上がります。これを「累進課税」といいます。具体的には、

所得額の区分別に5~45%

となり、次のようになります。

所得税は、年に一度(原則2月16日~3月15日)、確定申告をして納付します。なお、会社員(パート含む)への給与やフリーランスの報酬(一定の報酬を除く)など、会社から支払われるものについては、支払時点で所得税を徴収し、会社が本人に代わって納付する源泉徴収制度があります。さらに、会社員については年末調整により、所得税が精算されるので、原則確定申告は不要です。

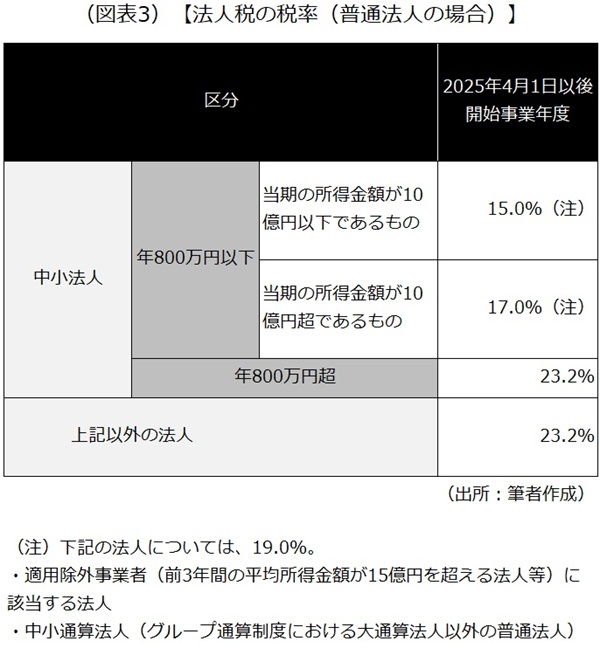

2)法人税

法人税は、会社の所得(税務上の利益)に対して課される税金です。税率は原則、

23.2%

です。ただし、

企業規模の小さい中小企業には、一部所得に対して軽減税率(15%、17%または19%)

が適用されます。

原則として、法人税は事業年度の終了日から2カ月以内に確定申告をし、納付します。なお、定時株主総会が事業年度の終了日の翌日から3カ月以内に行われることが定款に定められており、期限内に決算が確定しない場合は、申請書を税務署に提出することで申告期限を1カ月延長することができます。ただし、納付期限については延長されるわけではないため、納付は見込みの金額で行い、確定後差額を精算します。

3)地方法人税

地方法人税は、法人税額をベースに課される税金です。国が徴収し、地方自治体に対する地方交付税の財源として使われます。税率は原則、

10.3%

です。

原則として、申告・納付については法人税と同様に事業年度の終了日の翌日から2カ月以内に行います。

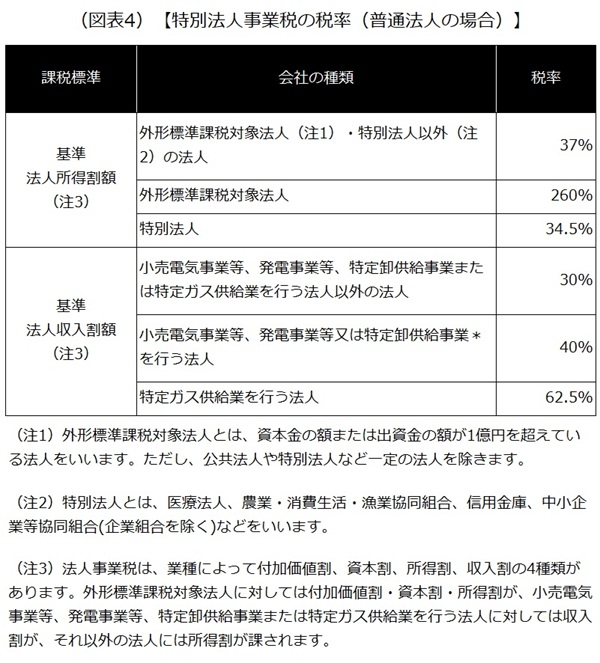

4)特別法人事業税

特別法人事業税は、法人事業税の一部を分離して創設され、法人事業税の一部(基準法人所得割額または基準法人収入割額)をベースに課される税金です。地域間の経済格差を是非するためのもので、2019年10月1日以降に始まる事業年度から適用されています。税額は、法人事業税に基づいて計算され、

企業の資本金に応じて30%から260%

です。

原則として、申告・納付については法人税と同様に事業年度の終了日の翌日から2カ月以内に行います。

5)復興特別所得税

復興特別所得税は、東日本大震災の復興資金を確保するため、所得税額をベースに課される税金です。震災からの復興事業を支援するため、2013年から2037年までの25年間、所得税額に対して追加的に課税されます。税率は2.1%です。

申告・納付については原則、所得税と同様で、確定申告をして納付をします(会社員などへの給与や一定の報酬については源泉徴収制度)。

6)森林環境税

森林環境税は、森林の整備や保全を支援するため、国民1人ひとりに課される税金です(未成年や障がい者、その他所得が一定額以下の人などを除く)。2024年度から、住民税の均等割(定額で課される住民税)に加算される形で納税者1人当たり年間1000円徴収されます。

7)防衛特別法人税

防衛特別法人税は、防衛力強化のための財源として、法人税額(一定の税額控除を適用しないで計算した法人税額から基礎控除額500万円を控除した金額)をベースに課される税金です。2026年4月1日以後に開始する事業年度から課税が始まります。税率は原則、

4%

です。

原則として、申告・納付については法人税と同様に事業年度の終了日の翌日から2カ月以内に行います。

4 国税のうち、資産課税等に分類される税金

1)相続税

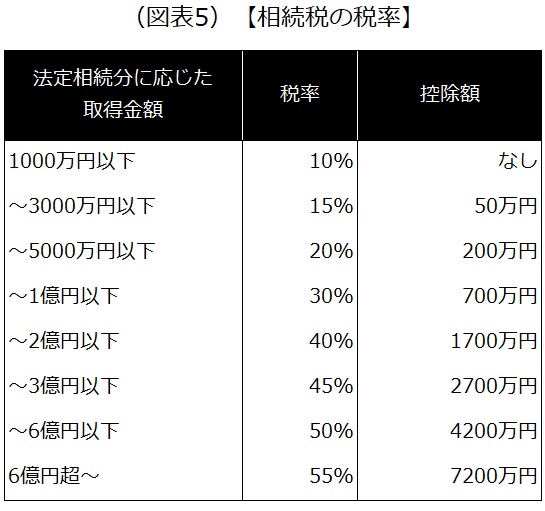

相続税は、被相続人の死亡により受け継ぐ財産に対して課される税金です。税率は

法定相続分に応じた取得金額の区分別に10%から55%

までとなっており、取得金額が大きいほど高い税率が適用されます。なお、相続税には基礎控除額(3000万円 + 法定相続人の数 × 600万円)があるため、相続財産の総額が基礎控除額以下である場合には相続税は課税されません。

相続税は、被相続人の死亡を知った日(相続の開始があったことを知った日)の翌日から10カ月以内に確定申告をし、納付をします。もし、遺産分割がまだ完了していない場合でも、期限内にその時点で確定した内容で、仮の申告(未分割申告)・納税をし、確定後、修正申告等・納税等を行います。

2)贈与税

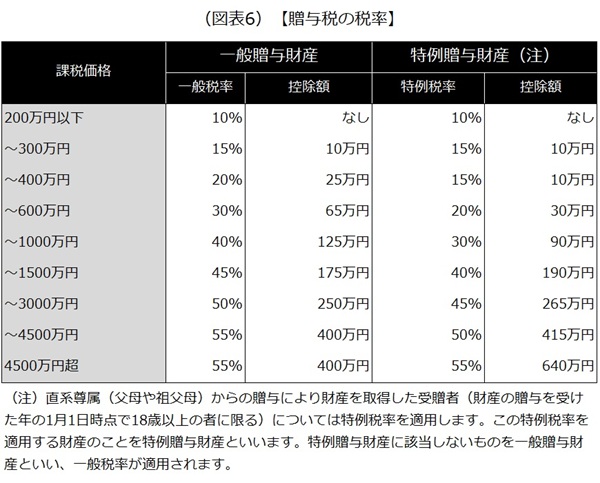

贈与税は、他の人から財産を贈与された場合に、その1年間に受け取った財産に対して課される税金です。税率は、

課税価格(贈与を受けた財産の合計額-基礎控除額110万円)の区分に応じて10%から55%

となっており、課税価格が大きいほど高い税率が適用されます。ただし、贈与を受けた財産の合計額が基礎控除額以下なら、原則、贈与税は課されません。また、贈与をした人と受けた人の関係により、適用される税率が異なる場合もあります。

贈与税は、財産を贈与された翌年の2月1日から3月15日まで申告をし、納付します。

3)登録免許税

登録免許税は、不動産やその他財産の取得、会社設立などの登記や登録、特許などの許認可手続きの際に、財産の価額や重量、登記の件数などをベースとして課される税金です。税率(または税額)は、

財産や登記の種類ごと

に定められています。

申告は不要で、登記などを行う際にその行った法務局等で納付します。原則、現金で納付しますが、登録免許税の額が3万円以下の場合などには収入印紙を申請書に貼付する方法(印紙納付)も認められています。また、2024年1月より、オンラインによる申請については、クレジットカードやペイジーなどによる電子納付などもできるようになっています。

4)印紙税

印紙税は、法律で定められた課税文書を作成した場合に、その文書に対して課される税金です。課税対象となる文書は、

取引に係る契約書、手形、株券など20種類の文書に区分されており、それぞれの区分ごとに規定されている金額に応じて

税額が定められています。なお、印紙税は紙の文書に対して課されるものであるため、電子契約書については課税されません。

まず郵便局やコンビニなどで収入印紙を購入します。購入時点では印紙税を納付したことにはならず、文書に収入印紙を貼り、消印(収入印紙とその文書にまたがって押す印)を押すことで納付したこととされます。申告は不要ですが、取り交わす文書が課税文書に該当するかどうか各自で確認することになります。

5 国税のうち、消費課税に分類される税金

1)消費税

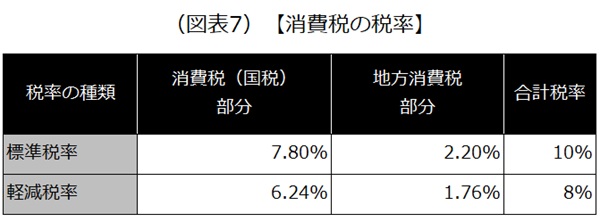

消費税は、商品やサービスの購入・利用することに対して課される税金です。なお、土地の売買や病院などで受ける社会保険医療など一定の取引(非課税取引という)については、消費税が課されません。税率は、

- 軽減税率(8%):酒類・外食を除く飲食料品の購入や新聞の定期購読への適用税率

- 標準税率(10%):それ以外の取引への適用税率

の2つがあります。それぞれ、次のように内訳が決まっています。

申告は、消費税を消費者から預かった事業者側が行います。法人の場合、期限については原則、事業年度が終了した日から2カ月以内に確定申告をし、納付します。法人税同様、申請書を税務署に提出することで申告期限を1カ月延長することができます(法人税の申告延長をしている法人に限る)。ただし、納付期限については延長されるわけではないため、納付は見込みの金額で行い、確定後差額を精算します。

2)酒税

酒税は、アルコール飲料の出荷等に対して課される税金です。税率は、

アルコール飲料を4種17品目に分類し、それぞれの分類ごとに1キロリットル当たりの税額

が定められています。例えば、1キロリットル当たりでは、

- ビール:18万1000円

- 日本酒(清酒):10万円

- ウイスキー:37万円(アルコール度が37度を超えると1度ごとに1万円加算)

となります。

申告は、酒類の製造者が1カ月分ごとに行います。期限については、原則、製造場から出荷等した月の翌月末日までに申告し、出荷等した月の翌々月末日までに納付します。輸入の場合は、原則、輸入時に輸入申告と関税の申告納付にあわせて、酒税の申告・納付をします。

3)たばこ税・たばこ特別税

たばこ税は、たばこ製品の販売等に対して課される税金です。たばこに関する税金は、国税である「国たばこ税」と「たばこ特別税」、地方税である「都道府県たばこ税」「市区町村たばこ税」に区分されます。税率は、

- 国たばこ税:1000本当たり6802円(1本当たり約6.8円)

- たばこと特別税:1000本当たり820円(1本当たり約0.8円)

- 都道府県たばこ税:1000本当たり1070円(1本当たり約1.0円)

- 市区町村たばこ税:1000本当たり6552円(1本当たり約6.5円)

となります。合計で1000本当たり1万5244円となり、たばこ1本当たり約15円の税金が含まれる計算です。

申告は、たばこの製造者が1カ月ごとに行います。期限については、原則、販売した月の翌月末日までに申告・納付します。輸入の場合は、原則、引き取り時に輸入申告と関税の申告納付にあわせて、たばこ税の申告・納付をします。

4)揮発油税・地方揮発油税

揮発油税は、一般的にガソリン税といわれ、ガソリンの出荷等に対して課される税金です。ガソリンに関する税金は国税である揮発油税と、地方税である地方揮発油税に区分されます。税率は原則、

- 揮発油税:1キロリットル当たり2万4300円(1リットル当たり24.3円)

- 地方揮発油税:1キロリットル当たり4400円(1リットル当たり4.4円)

となります。合計で1キロリットル当たり2万8700円となり、ガソリン1リットル当たり28.7円の税金が含まれる計算です。2025年12月31日に廃止される暫定税率は1リットル当たり25.1円で、上記の本則税率に上乗せされて課されています。

申告は、揮発油の製造者が1カ月ごとに行います。期限については、原則、出荷等した月の翌月末日までに申告・納付します。輸入の場合は、原則、引き取り時に輸入申告と関税の申告納付にあわせて、揮発油税・地方揮発油税の申告・納付をします。

5)石油ガス税

石油ガス税は、LPガス税ともいわれ、車の燃料として使われるLPガスの出荷等に対して課される税金です。税率は原則、

1キログラム当たり:17.50円

となります。

申告は、LPガス容器に充填するスタンド業者が1カ月ごとに行います。期限については、原則、出荷等した月の翌月末日までに申告し、出荷等した月の翌々月末日までに納付します。輸入の場合は、原則、引き取り時に輸入申告と関税の申告納付に合わせて、石油ガス税の申告・納付をします。

6)航空機燃料税

航空機燃料税は、航空機用の燃料の航空機への積み込みに対して課される税金です。税率は原則、

1キロリットル当たり2万6000円

となります。

申告は、航空機の所有者、または整備・試運転者が1カ月ごとに行います。期限については、原則、積み込みをした月の翌月末日までに申告・納付します。なお、海外に離着陸する航空機に対する燃料の積み込みについては、国際的な慣行により、相互に非課税となっています。

7)石油石炭税

石油石炭税は、原油、石油製品、ガス状炭化水素、石炭といった燃料を採取場から搬出等することに対して課される税金です。税率は燃料の種類ごとに異なり、原則、

- 原油・石油製品:1キロリットル当たり2800円

- ガス状炭化水素:1トン当たり1860円

- 石炭:1トン当たり1370円

となります(それぞれ、地球温暖化対策のための税率の特例による加算額を含みます)。

申告は、原油等の採取者が1カ月ごとに行います。期限については、原則、採取した月の翌月末日までに申告・納付します。

8)電源開発促進税

電源開発促進税は、電気を販売することに対して課される税金です。税率は、

販売する電気1000キロワット毎時当たり375円

となります。

申告は、電力を供給する送配電事業者(一般送電配事業者等)が1カ月ごとに行います。期限については、原則、販売した電気料金の支払いを受ける権利が確定した月の翌月末日までに申告・納付します。

9)自動車重量税

自動車重量税は、所有している自動車の重量に対して課される税金です。税額は、車両重量や購入からの経過年数、種別、用途ごとに設定されており、例えば普通自動車(エコカー減税対象外)の場合、原則、

- 新規登録時:車両重量0.5トンごとに1万2300円ずつ加算した金額

- 新規登録から13年未満:車両重量0.5トンごとに8200円ずつ加算した金額

- 新規登録から13年以上18年未満:車両重量0.5トンごとに1万1400円ずつ加算した金額

- 新規登録から18年以上:車両重量0.5トンごとに1万2600円ずつ加算した金額

となります。なお、燃費基準に適合した車や環境に配慮した車には減免措置(エコカー減税)が設けられており、免税や税額軽減措置が受けられます。

申告は不要で、自動車の新規登録(新規検査)と購入後の車検時に印紙を納付書に貼り付けることで納付します。

10)国際観光旅客税

国際観光旅客税は、日本から出国することに対して課される税金です。税額は、

一定の場合を除き、国籍、渡航手段などに関係なく、一律で1000円

です。なお、2歳未満の子供や乗り継ぎで入国後24時間以内に出国する場合など特定の条件に該当する場合は免除されます。2025年11月時点の報道では、税額の引き上げ(3000円)やビジネスクラス以上の旅行客に対しては5000円とする案などが検討されています。

申告は、原則、航空券や乗船券の販売に合わせて消費者らから航空会社や船舶会社が徴収し、旅行者が出国する月の翌々月末日までに納付します。

11)関税

関税は、外国から輸入されるものに対して課される税金です。税率は、

- 基本税率:自国で設定した、関税定率法で定められた税率

- 暫定税率:相手国間と特殊事情がある場合などに暫定的に適用され、関税暫定措置法で定められた税率

- 特恵税率:開発途上国のうち、日本側がこの税率を認めた国(特恵受益国)を原産地とする輸入品に対して適応される税率

- 特別特恵税率:上記の特恵受益国のうち、後発開発途上国(LDC)を原産地とする輸入品に対して適用される税率(すべて無税扱いとなる)

- WTO協定税率:WTO加盟国を原産地とする輸入品に対して、それ以上の関税を課さないことを約束(譲許という)されており、WTO協定の譲許表に定められている税率

- 経済連携協定(EPA)税率:日本と特定の国との間で結ばれた経済連携協定(EPA)で定められている税率

に区分されます。

申告・納税は、

- 申告納税方式:外国から一般貨物や課税価格が20万円を超える一定の郵便物を輸入する場合に適用され、物の品名、数量、課税標準、税額等を輸入者が申告し、銀行窓口などで納付する方法

- 賦課課税方式:外国から日本へ自身が入国した場合などは、携帯品・別送品申告書に必要事項を記入して税関に提出し、税関が計算した税額を税関検査場内の銀行窓口または税関職員に納付する方法

があります。なお、申告納税方式の場合には、専門の通関業者に委託し、通関業務(申告から納税の立て替え)の代行してもらうケースが一般的です。のちに、通関業者に対して、立て替え金と委託料等を合わせて支払います。

12)とん税・特別とん税

とん税は、外国貿易船が港に入る際に、船の総トン数に対して課される税金です。また、とん税とあわせて徴収される特別とん税については、地方自治体に譲与される仕組みとなっています。税率は原則、納付の方法ごとに定められており、原則、

- 都度納付:とん税が16円(純トン数1トンまでごとに)、特別とん税が20円(総トン数1トンまでごとに)で、入港ごとに納付する方法

- 一時納付;とん税が48円(純トン数1トンまでごとに)、特別とん税が60円(総トン数1トンまでごとに)で、開港ごとに1年分をまとめて納付する方法

の2種類となっています。ちなみに、純トン数とは総トン数(船全体の内部容積)から機関部や操船部、燃料タンクなど一定のものを除いた貨物搭載部分の容積をいいます。

以上(2025年12月更新)

(監修 税理士 石田和也)

pj30213

画像:Atchariya63-Adobe Stock