目次

1 日本に存在する税金の種類は、何種類?

ニュースなどを見ていると、年収の壁の引き上げや、ガソリン代高騰を背景にガソリン税の暫定税率の撤廃など、とにかく税金の話が出てきます。また、実生活で、車や不動産を購入すると、自動車税、自動車重量税、不動産取得税、固定資産税など多くの税金が絡んできます。では、ここで質問です。

みなさんは現在日本に存在する税金が何種類あるかご存じでしょうか?

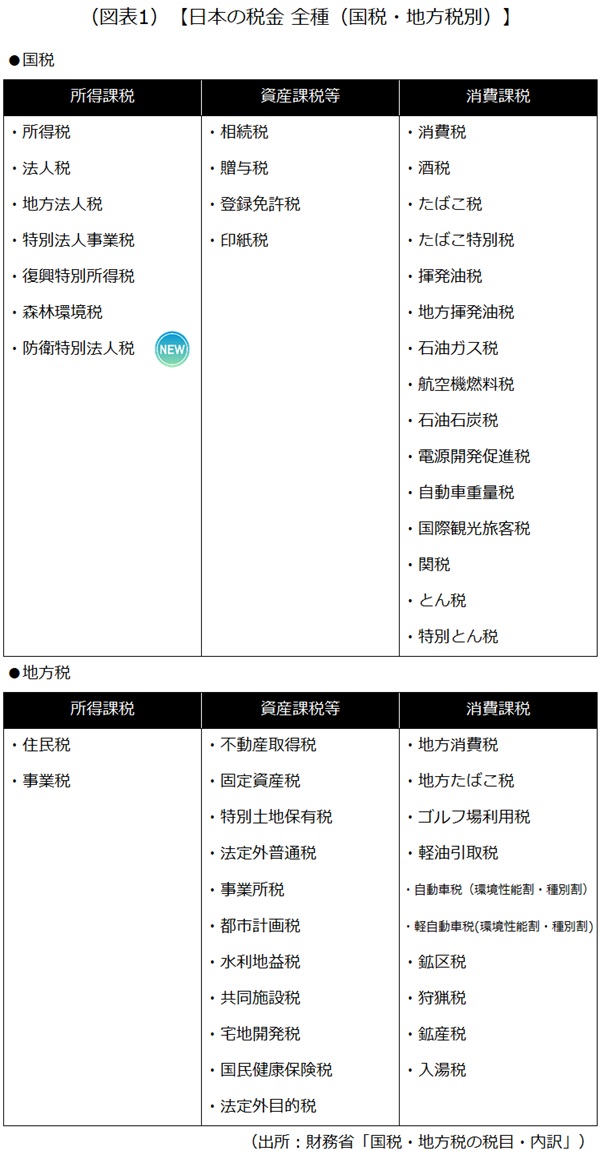

法人税や所得税、消費税などはなじみ深いのでご存じだと思いますが、日本にはそれ以外にも多くの税金が存在し、その数はなんと約50種類。なお、次の図表上の分類方法については次の章以降で解説します。

自分の生活に直接かかわる税金も、そうでない税金も、自分の住んでいる社会でどのような税負担があるのか知っておいて損はありません。まずは、興味のある税金からチェックしてみましょう。

この記事は、日本に存在するそれぞれの地方税の概要をまとめています。国税については、次のリポートをご参照ください。

2 税金の分類方法

税金の分類方法はさまざまですが、この記事では、以下の2つに分類(カテゴリー分け)してみます。

1)税金を納める場所がどこか? に着目した分類

国税と地方税とがあります。

- 国税:国に納める税金

- 地方税:地方公共団体に納める税金

2)何に対してかかるか(課税されるか)? に着目した分類

所得課税、資産課税等、消費課税があります。

- 所得課税:所得や利益に対して課される税金

- 資産課税等:その資産を保有していることに対して課される税金

- 消費課税:商品やサービスを購入したり使ったりすることに対して課される税金

3 地方税のうち、所得課税に分類される税金

1)住民税

1.個人住民税

個人住民税は、その地域に住む個人に対して課される税金です。個人住民税は、都道府県民税と市町村民税に分かれ、それぞれ「均等割(均等に一定額が課される)」と「所得割(その人の所得を基に課される)」によって計算されます標準税率は、

- 均等割:都道府県民税が1500円、市区町村民税が3500円の合計5,000円

- 所得割:都道府県民税が4%、市町村民税が6%の合計10%

です。標準税率とは、地方税法で定められた税率のことで、各自治体が一定の範囲内でその税率と異なる税率(制限税率)を定めることができます。

申告は、会社員など給与所得者であれば給与から天引きされる「特別徴収」が行われるため、申告は不要です。フリーランスや個人事業主など給与所得以外の収入がある場合は確定申告を行い、住民税の計算に必要な情報を税務署に申告します。納付は、給与から天引きされる「特別徴収」と、年4回(6月、8月、10月、1月)の分割払いで納付書に基づいて納付する「普通徴収」の2つの方法があります。特別徴収の場合には会社が代わりに、毎月10日までに納付します。

2.法人住民税

法人住民税は、その地域に事業所を持つ会社に対して課される税金です。法人住民税は、法人都道府県民税と法人市町村民税に分かれ、それぞれ「均等割(資本金等の額と従業員数に応じて一定額が課されるもの)」と「法人税割(その会社の法人税額を基に課されるもの)」によって計算されます(東京23区内の法人都民税は、法人市町村民税分を分けず、合わせて計算されます)。

標準税額は、

- 均等割:都道府県民税が2~80万円、市町村民税が5~300万円で、資本金等の額と従業員数に応じて金額が決められる

- 法人税割:道府県民税が法人税額の1.0%、市町村民税が法人税額の6.0%

です。個人住民税同様、各自治体が一定の範囲内でその税率と異なる税率(制限税率)を定めることができます。

申告・納付については、法人税と同様に原則、事業年度終了日の翌日から2カ月以内に行います。なお、申告の延長については、法人税と同じ扱いになります。

2)事業税

1.個人事業税

個人事業税は、その地域で一定の事業を行う個人事業主などの所得に対して課される税金です。税率は第1~3種に区分された業種ごとに異なり、

- 第1種事業(物品販売業、運送取扱業など37業種):5%

- 第2種事業(畜産業、水産業、薪炭製造業の3業種):4%

- 第3種事業(医業、弁護士業など30業種):5%

- 第3種事業のうち、あんま・マッサージその他医業に類する事業、装蹄師業:3%

となっています。

申告は、所得税の確定申告書または個人住民税の申告書を提出した人は必要ありません。ただし、所得税の確定申告書の「住民税・事業税に関する事項」または個人住民税申告書の「事業税に関する事項」に必要事項の記載が必要です。納付は、都道府県から送付される納税通知書に基づき行います。納税通知書に記載された期限内に納付します。

2.法人事業税

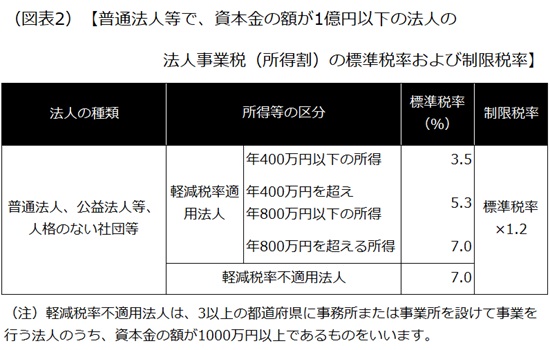

法人事業税は、その地域で事業を行う会社に対して課される税金です。法人事業税は、資本金の額または出資金の額(以下「資本金の額」)に応じて、

- 「所得割(その会社の所得を基に課される)」のみ課される会社と、

- 外形標準課税(「付加価値割(その会社の損益や給与額、利子、賃借料の合計を基に課されるもの)」、「資本割(その会社の資本金を基に課されるもの)」、「所得割」)が課される会社

に分かれます。ここでは、資本金の額が1億円以下の普通法人等(電気・ガス供給業、保険業以外を営む会社)について解説します。税率は、次の通りです。

申告・納付については、法人税と同様に原則、事業年度終了日の翌日から2カ月以内に行います。なお、申告の延長については、法人税と同じ扱いになります。

4 地方税のうち、資産課税等に分類される税金

1)不動産取得税

不動産取得税とは、不動産の購入、交換、贈与、家屋の建築・改築などで取得した不動産価額(原則、固定資産税課税台帳に登録された固定資産の評価額)に対して課される税金です。なお、社会福祉法人や医療法人など一定の法人が一定の使用目的で取得した不動産に対しては不動産取得税が課されません。税率は

原則4%で、現在、土地と住宅については軽減税率の3%

が適用されます。

申告は、都道府県ごとに定められた期限内(例えば東京都の場合は、取得の日から30日以内)に行い、のちに納税通知書が送られてきます。納付は、納税通知書に基づき行います。納税通知書に記載された期限内(原則発送月の月末)に納付します。

2)固定資産税

固定資産税は、毎年1月1日時点で所有している土地、家屋、償却資産の評価額に対して課される税金です。なお、固定資産の評価額(税率を乗じる基になる金額)が土地なら30万円、家屋なら20万円、償却資産(土地、家屋以外の資産で、事業用に使用するもの)なら150万円に満たない場合は固定資産税が課税されません。税率は

原則1.4%ですが、市町村ごとに異なる税率

を定めることができます。住宅用地や新築住宅などに対しては軽減措置が適用されるため、通常よりも低い税負担で済む場合があります。

固定資産税の申告は、土地・家屋と、償却資産で異なります。土地・家屋については、申告は必要ありません(登記時に市区町村が把握できるため)。一方、償却資産については、毎年1月末日までにその年の1月1日時点で所有している償却資産について申告が必要になります。納付は、地方自治体から送付される納税通知書に基づき行います。年4回(6月末、9月末、12月末、2月末まで)の分割払いが可能であり、納税通知書に記載された期限内に納付します(一括払いの場合の期限は6月末)。

3)特別土地保有税

特別土地保有税は、投資目的などで取得または所有している一定規模以上の土地の取得価額に対して課される税金です。なお、2003年以降は課税の停止措置が取られています。税率は、

- 保有の場合には、原則1.4%

- 取得の場合には、原則3%

です。

現在は課税停止となっているため、申告・納税ともに必要ありません。

4)法定外普通税

法定外普通税は、地方税法に定められていない税金で、地方自治体が地域の状況やニーズに基づいて設定する税金です。現在(2025年4月1日時点)、全国で23件の法定外普通税が実施されています。主な例として、

- 別荘等所有税(静岡県熱海市で実施):所有している別荘などの延べ床面積1平方メートルにつき650円

- 歴史と文化の環境税(福岡県太宰府市で実施):駐車行為1回につき、車種別に50~500円

などがあります。

5)事業所税

事業所税は、特定の都市部において一定規模以上の事業所の面積や給与総額に対して課される税金です。なお、床面積が1000平方メートル以下の事業所で、指定された都市内における従業員数が100人以下の事業者には課税されません。税率は、事業所の床面積に対する「資産割」と給与総額に対する「従業者割」で分かれ、原則

- 資産割:事業所床面積(平方メートル)×税率600円

- 従業者割:従業者給与総額×税率0.25%

となります。

事業所税の申告は、法人の場合は事業年度終了の日の翌日から2カ月以内に、個人事業主の場合は毎年3月15日までに申告し、納付します。

6)都市計画税

都市計画税は、都市計画区域(都市計画法に基づいて整備、開発、保全が必要と認められている地域)内に所有している土地と家屋の評価額(固定資産評価基準に基づいて計算された価額)に対して課される税金です。税率は

原則0.3%以下で、市区町村ごとに定めた率

となります。なお、住宅用地については固定資産税と同様に、評価額の一部を減額する特例措置があります。

都市計画税の申告は、固定資産同様、必要ありません(登記時に市区町村が把握できるため)。納税についても、固定資産税の納税通知書と併記されて送られ、納税についても固定資産税と同様の取り扱いとなります。

7)水利地益税

水利地益税とは、治水や利水に関する公共事業で直接恩恵を受ける土地、家屋の価額や面積に対して課される税金です。たとえば、河川の堤防整備や排水機場の設置などの事業によって、浸水リスクの低減や農業生産の向上などの恩恵を受ける地域の土地所有者に課されます。税率は、

課税を実施する市区町村が条例で設定(例えば、岐阜県羽島市では3150円/1000平方メートル)

します。

水利地益税の申告や徴収方法も、市区町村が条例で定める方法によるとされます。例えば、岐阜県羽島市では、所有している田の耕作者、地目などの変更がある場合、申請書を1月31日までに提出し、送付される納税通知書に基づき納付します。

8)共同施設税

共同施設税は、地域の生活を支える共同施設(公民館や体育館など)の維持や管理のために、その共同施設の利用によって得られる利益に対して課される税金です。

なお、現在、共同施設税の課税を実施している地方自治体はありません。

9)宅地開発税

宅地開発税は、宅地開発に伴うインフラ整備(排水路、緑地、公園など)などのために、一定面積以上の宅地開発を行う際に課される税金です。

なお、現在、宅地開発税の課税を実施している地方自治体はありません。

10)国民健康保険税

国民健康保険税とは、国民健康保険に加入する世帯に対して課される税金です。国民健康保険は、自営業者や退職者などが加入する健康保険で、市区町村ごとに、保険「料」の形式をとるか、保険「税」の形式をとるかのいずれかの方法を選択されています。税額は、

市区町村ごとの年間の医療給付費、被保険者の所得や被保険者数により変動

します。

国民健康保険税の申告は、所得税・住民税の確定申告をしている人、給与・年金等の支払報告書が市区町村から送られている人は必要ありません。市区町村が前年度の所得を把握できない世帯には所得申告書が送られてくるので、必要事項を記入後返信が必要です。納税については、送付される納税通知書に基づき納付します。

11)法定外目的税

法定外目的税は、地方税法に定められていない税金で、地方自治体が特定の目的のために設定する税金です。現在(2025年4月1日時点)は全国で48件が実施されています。主な例として、

- 宿泊税(東京都、大阪府、福岡県、京都府京都市、石川県金沢市などで実施):大阪府の場合、宿泊料(5000円以上)の区分ごとに1泊200円~500円が課されます。地方自治体ごとに税額・税率は異なります

- 美ら海税(沖縄県座間味村で実施):1回の入域につき1人100円

などがあります。

5 地方税のうち、消費課税に分類される税金

1)地方消費税

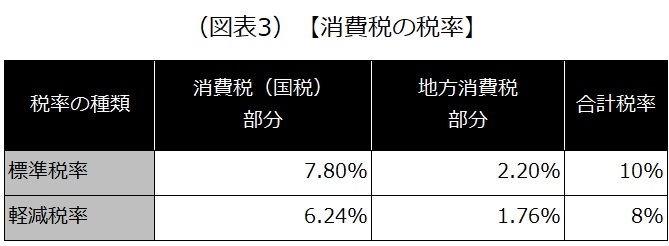

消費税(地方消費税含む)は、商品やサービスの購入・利用すること対して課される税金です。なお、土地の売買や病院などで受ける社会保険医療など一定の取引(非課税取引という)については、消費税が課税されません。税率は、

- 軽減税率(8%):酒類・外食を除く飲食料品の購入や新聞の定期購読への適用税率

- 標準税率(10%):それ以外の取引への適用税率

の2つがあります。それぞれ、次のように内訳が決まっています。

消費税の申告は、消費税を消費者から預かった事業者側が行います。期限については事業年度が終了した日から2カ月以内に確定申告をし、納付します。法人税同様、申請書を税務署に提出することで申告期限を1カ月延長することができます(法人税の申告延長をしている法人に限る)。ただし、納付期限については延長されるわけではないため、納付は見込みの金額で行い、確定後差額を精算します。

2)地方たばこ税

たばこ税(地方たばこ税を含む)は、たばこ製品の販売等に対して課される税金です。たばこに関する税金は、国税である「国たばこ税」と「たばこ特別税」、地方税である「都道府県たばこ税」「市区町村たばこ税」に区分されます。税率は、

- 国たばこ税:1000本当たり6802円

- たばこ特別税:1000本当たり820円

- 都道府県たばこ税:1000本当たり1070円

- 市区町村たばこ税:1000本当たり6552円

となります。合計で1000本当たり1万5244円となり、たばこ1本当たり15.2円の税金が含まれる計算です。

たばこ税の申告は、たばこの製造者などが1カ月ごとに行います。期限については、原則、販売した月の翌月末日までに申告・納付します。輸入の場合は、原則、引き取り時に輸入申告と関税の申告納付にあわせて、たばこ税の申告・納付をします。

3)ゴルフ場利用税

ゴルフ場利用税は、ゴルフ場を利用する際に利用者に対して課される税金です。なお、18歳未満、70歳以上、障害者、国体・国際競技大会のゴルフ競技(公式練習を含む)に参加する選手が利用した場合や、学校の教育活動として利用した場合には課税されません。税額は、

標準税率が800円(1人1日当たり)で、最大1200円まで都道府県ごとに設定

されています。

ゴルフ場利用税の申告は、ゴルフ場利用税を預かっているゴルフ場の経営者などが行います。期限については1カ月分まとめて、翌月15日(または都道府県によっては指定された日)までに申告、納付します。

4)軽油引取税

軽油引取税は、自動車の燃料である軽油の引き取り(購入)に対して課される税金です。なお、農林水産業や特定の産業用途に利用される軽油に関しては一定の条件のもと、非課税措置や免除が設けられています。税率は、原則

1キロリットルあたり3万2100円(1リットル当たり32.1円)

です。2026年4月1日に廃止される暫定税率は1リットル当たり17.1円で、上記の本則税率に上乗せされて課されています。

軽油引取税の申告は、軽油引取税を預かっている元売業者や特約業者(ガソリンスタンドの経営者など)が1カ月ごとに行います。期日については、原則、毎月分をまとめて翌月末日までに申告し、納付します。

5)自動車税・軽自動車税

自動車税・軽自動車税は、毎年4月1日時点で所有している自動車・軽自動車に対して課される税金で、種別割と環境性能割の2種類があります。

種別割の税額は、用途や排気量や新規登録の時期に応じて設定されており、

- 自家用乗用車:総排気量に応じて2万5000円~11万1000円(2019年10月1日以降に新車登録したもの)

- 自家用乗用軽自動車:1万800円

となっています。なお、燃費基準に適合した車や環境に配慮した車には特例措置が設けられており、2026年3月31日までに新車登録を行った場合は、燃費基準の達成度合により概ね75%の減税が設定されています。また、新車登録から13年超経過した自動車(電気自動車など環境性能の高いエコカーは除く)に対しては通常の税率に追加で一定の率がかかります。

環境性能割の税率は、燃費基準値達成度などに応じて決定され、

自動車の取得価格×1.0~3.0%(電気自動車など一定の燃費基準達成度のものは非課税)

となります。

種別割・環境性能割の申告は、新規登録時や名義変更時などに運輸支局または自動車検査登録事務所に併設されている自動車税事務所に提出し、初回納税行う(一定の場合を除く)か、自動車保有関係手続のワンストップサービス(OSS。自動車を保有するための各種手続きをオンラインで一括して行うことできるサービス)にて申告して納めます。環境性能割は取得などの時のみに課されますが、種別割については、2年目以降にも納税が発生し、送付される納税通知書に基づき、毎年5月末日までに納付します。

6)鉱区税

鉱区税は、地下に埋蔵されている鉱物を採掘する権利(鉱業権)に対して課される税金です。税額は原則、

- 砂鉱(砂金、砂鉄、砂すずなどの金属鉱のこと)を目的としない鉱業権の鉱区

- 試掘鉱区(実際の採掘をする前に鉱物の有無などを調査するための採掘を行う鉱区):面積100アールごとに年額200円

- 採掘鉱区:面積100アールごとに年額400円

- 砂鉱を目的とする鉱業権の鉱区:面積100アールごとに年額200円

です。

鉱区税の申告は、鉱業権を保有している人が取得した際(期限については都道府県ごとに異なります。東京の場合は取得日から7日以内)に申告します。納税については、送付される納税通知書に基づき、毎年5月末日までに納付します。

7)狩猟税

狩猟税は、狩猟を行うのに必要な狩猟免許を取得した人に対して課される税金です。税額は原則、

免許の種類に応じて、5500円から1万6500円まで

となります。

狩猟税の申告は、狩猟者の登録申請をしたときに行い、同時に納付も行います。なお、猟友会などの鳥獣捕獲などを行う事業者が一定の基準を満たす場合には、都道府県知事の認定を受けることができ、この認定を受けた事業者に従事する人について、課税を免除しています。

8)鉱産税

鉱産税は、鉱山で金属鉱石や石炭などの鉱産物の価額に対して課される税金です。税率は原則、

標準税率は1%とされ、最大1.2%まで市区町村ごとに設定

されています。

鉱産税の申告については、鉱物の掘採の事業を行う鉱業者が1カ月ごとに行います。期日については、原則、毎月分をまとめて翌月末日までに申告し、納付します。

9)入湯税

入湯税とは、温泉や鉱泉を利用する入湯客に対して課される税金です。一般的には温泉地や温泉施設での宿泊や入浴時に課されます。税率は原則、

入湯客1人当たりの定額で150円

です。なお、市町村によって異なる場合があり、日帰りや宿泊の利用形態により細かく設定されている場合もあります。

入湯税の申告については、入湯税を預かっている温泉施設や旅館などの経営者が1カ月ごとに行います。期日については、毎月分をまとめて翌月末日(または都道府県によっては指定された日)までに申告し、納付します。

以上(2025年12月更新)

(監修 税理士 石田和也)

pj30214

画像:iuriimotov-Adobe Stock