書いてあること

- 主な読者:新たに部門の管理が必要になった新任管理職や新任役員

- 課題:実務としての管理会計を経験していないと、何から手を付けたらいいのか分からない

- 解決策:管理会計で必要なKPIの設定や、自部門に管理会計を定例化させるポイントを紹介

1 新任役員が押さえておきたい管理会計の基本

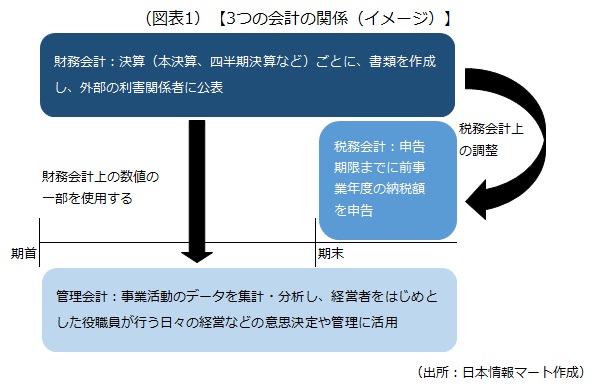

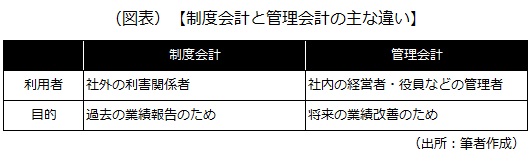

会計は、法令に基づく「制度会計」と「管理会計」とに大別され、さらに制度会計は「財務会計」と「税務会計」とに分かれます。新任役員は、まずは管理会計を押さえておくといいでしょう。管理会計とは、

業績を改善するために社内で活用する会計であり、「利益を出すための会計」

といえます。一方の制度会計は、税金の法律や会計の基準といった社会のルールに従って、社外に業績を報告するものです。こちらは基本的に経理部に任せておいても問題ありません。

役員に求められるのは、自分の主管する部門(以下「自部門」)からより多くの利益を上げることです。そこで、利益獲得につながるヒントを提供してくれる管理会計を押さえることが効率的です。自部門の業務内容を決算書の数字に結びつけて、定点観測することがポイントです。

2 自身が求める管理会計を導入するために必要なこと

1)KPIを押さえる

自部門の管理会計としては、KPIを押さえることから始めましょう。KPIとは、業績に大きな影響を与える数字のことです。正確には、Key Performance Indicatorの頭文字をとったもので、日本語では重要業績評価指標と呼ばれますが、名称はそれほど気にしなくて構いません。営業部門であれば販売単価や販売個数、製造部門であれば歩留まり率や機械稼働率がKPIの代表例です。

例えば、販売単価をKPIとして、「来年度は10%アップの110円を目指そう」と目標を立てた場合、メンバーは販売単価を110円にすることを目指して活動します。従来よりも単価が高い商品を積極的に売る人もいれば、これまでよりも値引き幅を抑えようと得意先と交渉する人もいるでしょう。KPIには、何を頑張ったらいいのか、そしてどのくらい頑張ったらいいのかをブレなくメンバーに理解してもらうことで、メンバーがとるべき行動が分かりやすくなる効果があります。

取り組みの手順として、まず、自部門で従来、大切にされていた指標が何かを特定します。社内で実際に使われているKPIのほとんどは、長年の経験から業績向上につながることが分かっており、そのために使われていることが多くあります。それ以外にも、もし業績向上につながるKPIが分かっていれば追加してもいいでしょう。このとき、そのKPIは自部門が頑張れば達成できる性質のものなのか、複数の類似する指標がある場合には最適な指標なのかといった点に注意が必要です。

また、KPIは1つだけとは限りません。KPIを複数設定する場合は、おおよそ5つまでが把握、管理しやすいと思います。その場合には、優先順位をつけるようにします。さらに、KPI同士の関係にも注意が必要です。一般に、単価を下げれば販売個数が伸びる傾向があるため、販売単価と販売個数はトレードオフの関係にあるといえます。このとき、どちらも同じように大事にすると、部門のメンバーはどちらを伸ばしていいのか分からず、業務目標の方向性がバラバラになってしまいます。中途半端な取り組みの結果、目標が達成できないという事態につながることもあります。KPIは、メンバーの行動を方向付けるためのツールですので、このような矛盾が発生しないよう注意しましょう。

2)KPIの実績数値の収集、分析、予測

KPIを設定したら、次に、そのKPIの実績数値を数カ月分集めてみましょう。そこで見られる変動の要因が何なのかを納得いくまで分析します。KPIに影響を与える要因を分析することで、何を頑張ればKPIが向上するのかのヒントを得ることができます。数値の良しあしに一喜一憂するだけではいけません。数値の裏側にある情報を押さえることのほうが重要です。

実績数値の分析ができたら、今度は予測に挑戦するといいでしょう。これから数カ月分のKPIの数値を予測します。自部門の活動予定や外部環境の変化などの前提条件を考えたうえで、その情報に基づき数値化します。実績の分析は「数値から情報」という流れでしたが、予測は「情報から数値」という逆の流れです。時が過ぎ、実績数値が出たら、予測との「答え合わせ」をしましょう。もし答えがあっていなかった場合、それは押さえるべき情報が漏れていたのか、それとも読み間違ったのか。この振り返りを何度も行うことで、今後の予測の精度を上げることができます。

正しく将来を読めるようになることは、管理会計の要です。これから自部門、ひいては自社の業績がどうなるのかを正しく予測できれば、必要な対処をとることができます。管理会計は「未来のための会計」ともいわれますが、正しく未来を予測し、必要な場合には適切なアクションをとることで、自社をより良い未来へ導くことができるのです。

3)KPIと決算書の数値の連動

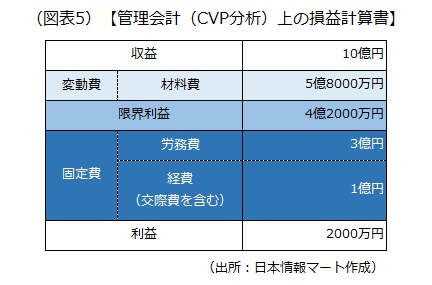

最後に、KPIと決算書の数値を連動させて説明できるようになるといいでしょう。管理会計の目的は業績の向上、つまり、より多くの利益を出すことにあります。決算書上の利益が目標ですので、これと自部門のKPIがどのような関係にあるのかを把握します。

例えば、製造部門の主力製品の歩留まり率をKPIに置いた場合、これが1%改善したらいくらの利益改善効果があるのかを、「金額」で知っておくことが大切です。決算書や利益の話になると、及び腰になる役員も多いのですが、KPIを入り口にして、最終的には決算書の金額に結びつけられるようにならなければなりません。

なぜなら、経営者は、決算書を見て会社の全体像を把握します。つまり、経営者からしてみれば、KPIは会社の一部分の指標にすぎないのです。また、KPIはパーセンテージで表示されることも多く、実際の利益への影響が見えにくいものです。役員は、経営者が意思決定に必要な情報を正確に理解するために、自部門の数値であるKPIと、全社の数字の集合体である決算書上の利益の間を「翻訳」できるようになりましょう。経営者に対して自部門の状況を「翻訳」して説明するのは、役員に求められる必須のスキルといえます。

3 現場で管理会計を定例化させるために必要なこと

1)データベース形式で共有する

日常的にKPIを管理するためには、KPIの実績数値を容易に把握できる仕組みが必要です。丁寧に確認するのは月次で構いませんが、月中にも途中経過を確認できるほうがいいでしょう。KPIを管理するために、必ずしも立派なシステムは必要ではありません。エクセルでも結構ですので、確認したいと思ったときにすぐ確認できる仕組みをつくりましょう。必要なときにいつでも参照できるよう、データベース形式にして共有するのもいいでしょう。他人に頼まないと数値が見られないというのでは、役員として意思決定への活用がしづらくなってしまいます。

2)1つのKPIを管理するのは1つの部門に限定する

同じKPIを複数の部門で集計、管理している場合がありますが、これはなるべく避けましょう。業務が重複して手間が余分に掛かるだけでなく、新たな業務を生みがちだからです。KPIは小数点以下の数値を含むことも多く、複数の部門で管理していると、数値間に差異が発生することが多くあります。数値に差異があると、役員としては安心してその数値を使えず、迅速な意思決定ができなくなりますし、現場も差異の確認に不要な時間がとられます。ぜひ1つの部門で責任を持って計算、管理する方法を採用しましょう。部門をまたぐ話ですので、役員だからこそできる決断でもあります。

3)定期的にアウトプットする

KPIの管理を確実に運用するためには、定例会議資料の項目に織り込むことをおすすめします。定点観測がしやすくなり、また分析のためにいろいろなコメントを得ることができます。そして、KPIの管理に力を入れたい役員自身の本気度を、メンバーに対して伝えることにもつながります。同様の趣旨で、定期的に数値をメールで配信するのもいいかもしれません。小売業のような動きの速い業種では、前日の売上に関するKPIを毎朝配信するのが一般的です。

4)管理サイクルをルーティン化し、スピード感をもって取り組む

初めは、KPIの種類を1~2個に絞り込んだうえでスタートしても構いません。大事なのは、現場を巻き込みながら、定期的なKPIの管理サイクルを回すことです。KPIをはじめ、管理会計はスピード感を持って取り組むことが大切です。数値を確認するのに時間がかかると、分析や実際のアクションにかける時間が減ってしまいます。また、途中で挫折してしまっては、状況の把握が不十分になってしまいます。数値を集計し、分析し、報告する。この流れをタイムリーに運用し続けることを目標に、自部門の管理会計を構築することが、新任役員には求められているのです。

以上(2024年11月更新)

(執筆 管理会計ラボ株式会社 代表取締役・公認会計士 梅澤真由美)

pj35040

画像:pixabay