1 交際費、会議費、福利厚生費の違いとは?

「取引先との食事会や、社員との懇親会をしたときの飲食費は経費で落ちるのか(損金に算入できるのか)」。とても気になるところです。

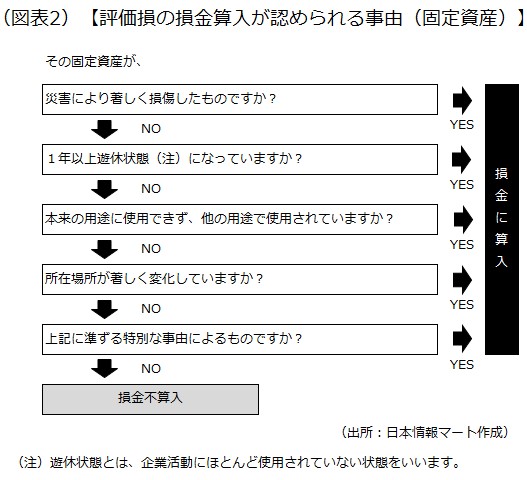

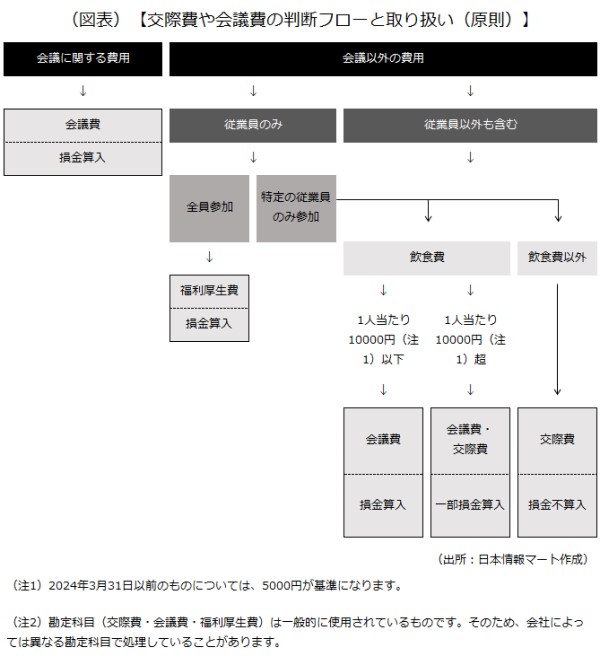

損金に算入できるとすると、候補は交際費、会議費、福利厚生費となりそうですが、税務上、それぞれの取り扱い(損金に算入または不算入)は厳密に決まっています。まずはそのルールを以下のチャートで確認してください。

なお、交際費は「交際接待費」と呼ばれることも多いですが、交際接待費は法律上の用語ではなく俗称です(正式には「交際費等」)。交際費には、文字通り、接待などに伴う費用も含まれるので、このように呼ばれるようになったのでしょう。

このように、交際費や会議費は、それが会議に該当するのかどうか、参加者は社員のみかどうかなど支出ごとに判断することになっています。

以降で、交際費や会議費などの取り扱いついて個別に紹介していきます。いわゆる「交際費の5000円ルール」が変更されることについても説明しています。なお、福利厚生費の取り扱いは以下の記事で紹介しているので、ご確認ください。

2 交際費は原則、損金に算入できないが…

1)交際費とは

税務上、交際費とは「交際費、接待費、機密費その他の費用で、法人が、その得意先、仕入先その他事業に関係のある者等に対する接待、供応、慰安、贈答その他これらに類する行為のために支出する費用」をいいます。この記事では読みやすさを考慮し、税法上の交際費等を交際費と記載しています。

交際費の具体例には、取引先を接待するための飲食費、お中元やお歳暮代、手土産代などがあります。支出の対象は取引先などの社外の人に限られず、役員や社員など社内の人も含まれます。そのため、取引先と一緒に社員が数名参加して食事会をした場合は、取引先の分だけでなく、社員の分も交際費に該当します。

2)「交際費の5000円ルール」が「交際費の1万円ルール」に変わる

交際費は基本的に損金に算入できません。ですが、「この費用って交際費になる?」と聞く人がいます。質問の意図は経費で落ちるか、つまり損金に算入できるかということですが、実は質問内容とその意図があべこべになっています。「この費用って交際費になる?」は、「この費用って経費で落ちないよね(損金にならないよね)?」という意味になってしまうからです。ですから、今後はシンプルに「この費用って経費で落ちる?」とするのがいいですね。

さて、交際費は基本的に損金に算入できないと説明しましたが、例外があります。

飲食費に該当する交際費は、

1人当たり1万円以下(2024年3月31日以前のものについては5000円以下)

であれば、交際費の範囲から除かれ、会議費などとして損金に算入できます。そして、いわゆる「交際費の5000円ルール」とは、1人当たりの交際費を5000円以下に抑えれば損金に算入できることを示したビジネスの決まり文句のようなものでした。このルールは2024年4月1日からは変わり、「交際費の1万円ルール」になります。

3)中小企業は交際費を全額損金に算入できる?

ここまで交際費の扱いを説明してきましたが、中小企業はあまり気にしなくてもよいでしょう。なぜなら、中小企業には次の「交際費課税の特例措置」があるからです。

資本金が1億円以下の中小企業は、取引先など社外の人との飲食費の50%までの金額(飲食費の金額を問わない。社内飲食費は除く)、もしくは飲食費に限らず年間800万円までの交際費のどちらか一方を選択し、損金に算入できる。

また、飲食費の中には、料理そのものだけでなく、テーブルチャージ、会場代など、飲食をするために必要な費用が含まれる。

中小企業の交際費が年間800万円を超えることはあまりないでしょう。そのため、多くの中小企業では、交際費の全額が損金に算入されています。むしろ、中小企業の場合は、金額以上に、その飲食や行為などの目的が業務内のものなのか、業務外(私用)のものなのかを判断するシーンが多くなります。

3 会議費は全額を損金に算入できる

税務上、会議費とは「会議に関連して、茶菓、弁当その他これらに類する飲食物を供与するために通常要する費用」をいいます。

取引先との商談、社内会議などで提供された飲食費、会議で使用された会場代や資料代などの費用が対象です。支出の対象者は、交際費と同様、クライアントや取引先、社員などが含まれます。

こうした会議費は、全額損金に算入できます。具体的な金額の基準はなく、「通常要する費用」が対象となります。前述した通り、1人当たり1万円以下(2024年3月31日以前のものについては5000円以下)の飲食費は、会議費として損金に算入できます。会社によっては、雑費など会議費以外の科目を用いていることもあります。

以降では、ビジネスでありがちなケースを取り上げ、交際費または会議費に該当するか否かを紹介していきます。

4 取引先とゴルフに行った際の費用は交際費に該当するのか?

取引先とゴルフをしたり、その流れで食事をしたりすることがあります。この場合の交際費と切り離し、食事代を会議費などとできるのでしょうか?

取引先とのゴルフのプレー代など、全ての費用は交際費に該当します。一連の行為のうち、「飲食」の費用だけを切り出して会議費などとすることはできません。

交際費の対象外となる飲食費(損金に算入できる飲食費)は、あくまで「飲食」が目的でなければならず、ゴルフなどが目的となっている場合はこれに該当しません。

5 取引先への手土産代は交際費に該当するのか?

取引先を訪問する際に、お菓子などの手土産を渡すことがあります。お中元やお歳暮代なども同様です。この場合の費用は交際費に該当するのでしょうか?

お菓子の購入代は交際費に該当します。ただし、食事会をしたお店の料理を手土産として持ち帰る場合、1人当たり1万円以下(2024年3月31日以前のものについては5000円以下)であれば、会議費などに該当します。

6 1次会と2次会の合計が、1人当たり1万円を超えたら交際費に該当するのか?

取引先との食事会で、1次会、2次会と続くことがあります。そこで、1次会と2次会の費用の合計が1人当たり1万円を超えた場合、会議費ではなく、交際費に該当するのでしょうか?

1次会と2次会の合計が1人当たり1万円を超えても、各店舗での支払いが1人当たり1万円以下であれば、交際費ではなく、会議費などに該当します(ここでいう1万円は、2024年3月31日以前のものについては5000円以下となります)。

ちなみに、「3次会までいくと、その費用は会議費などにできない」という話を聞きます。結論としては、3次会であっても条件さえ満たせば会議費などとして損金に算入できます。とはいえ、1次会、2次会、3次会と進むごとに参加人数は減り、個人的な付き合いの性質が強まってきます。ですから、業務外(私用)の費用として、会社の経費としては認められないケースも少なくありません。

7 会議の後の飲食費は、交際費に該当するのか?

会議の後に、参加メンバーで食事をすることがあります。この場合の費用は、会議費ではなく交際費に該当するのでしょうか?

会議の後の飲食費は会議費とはならず、交際費に該当すると考えられます。会議費は、あくまでも会議中の飲食が対象であり、会議後の飲食は懇親会や慰労会などの意味合いが強いからです。

なお、会議の開催場所については具体的な定めがないので、飲食店で会議をしても問題ないと考えられます。

いずれにしても、会議費として損金に算入する場合、会議の実態が問われます。税務調査で指摘を受けたときのために、議事録などを残しておくとよいでしょう。

8 食事会に向かう際のタクシー代は交際費に該当するのか?

取引先を接待するお店までタクシーで移動したり、取引先に帰りの「お車代」を渡したりすることがあります。この場合の費用は旅費交通費ではなく、交際費に該当するのでしょうか?

取引先を接待するお店までタクシーで移動した場合のタクシー代や、帰りの際に渡した「お車代」は旅費交通費ではなく、交際費に該当します。これらの支払いは接待のために必要なものとみなされるからです。

9 被災した取引先に送った支援金は交際費に該当するのか?

2024年1月に発生した能登半島地震など日本では地震などの災害が多く、取引先が被災してしまうケースもあるでしょう。被災した取引先に支援金を送った場合、交際費に該当するのでしょうか?

復旧や救援のための支援金は、基本的には交際費には該当せず、「災害見舞金」などに該当します。災害見舞金などは損金に算入できます。ただし、支援金の金額が被災状況や取引規模などから見て、あまりにも多額だと、贈与などに該当する恐れがあるので注意が必要です。

以上(2024年3月更新)

(監修 辻・本郷税理士法人 税理士 安積健)

画像:rh2010-Adobe Stock