厚生労働省が令和5年10月に発表した、最新の新規学卒就職者の就職後3年以内の離職率は、新規高卒就職者が37.0%(前年度と比較して1.1ポイント上昇)、新規短大等卒就職者が42.6%(同0.7ポイント上昇)、新規大学卒就職者が32.3%(同0.8ポイント上昇)となりました。3年以内の離職率が高い状況が続いています。

【産業医監修】ウチの社員は「6月病」? 主な症状や医療機関の受診のポイントを紹介

書いてあること

- 主な読者:6月病(≒適応障害)による社員の離職などが心配な経営者、管理職

- 課題:6月病になりやすい社員のタイプや、6月病が疑われる場合の対応を知りたい

- 解決策:真面目な社員、抱え込みやすい社員などが6月病になりやすい。いつもと様子が違ったら上司などが話を聞く。不調が1~2週間続くなら、医療機関での受診を勧める

1 6月病の社員にご用心

6月病(5月病ともいわれます)とは、

4月に入社や異動をした社員が、環境の変化に適応できずにストレスを抱え過ぎて心身の不調や体調不良を起こすこと

です。医学的には環境因によるストレスで引き起こされる「適応障害」と診断される状態の一部として考えられます。6月病(≒適応障害)の主な症状は次の通りです。最初は情緒面の症状が多く、やがて行動面、身体面でも症状が表れます。

- 情緒面:抑うつ、不安、焦り、緊張、イライラ、突然泣き出すなど

- 行動面:暴飲暴食、無断欠勤、危険運転、虚偽の発言、けんかや口論の頻発など

- 身体面:疲労感、不眠、頭痛、胃痛、動悸(どうき)、めまい、手の震えなど

6月病が重症化すると業務に支障を来し、最悪の場合、離職につながることもあります。そうならないためには「早期の発見、早期の対処」が肝心です。この記事では、産業医監修のもと、6月病対応のポイントを次の3つにまとめました。

- 6月病になりやすい社員を早期に発見する

- 不調が1、2週間続くなら、医療機関での受診を勧める

- 医師の意見を参考に、休職や職場復帰について判断する

2 6月病になりやすい社員を早期に発見する

一般的に次のような性格の人は6月病になりやすいといわれます。

真面目、責任感が強い、心配性、完璧主義、頼まれると断れない、気が小さい、周りの意見を気にする、失敗や苦悩を引きずりやすい

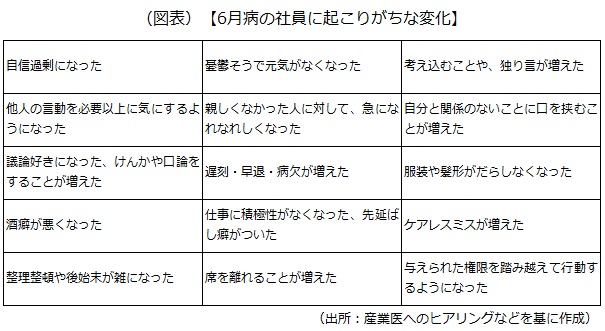

特に若手の社員は、仕事上のストレスとまだうまく付き合うことができず、ささいなことでもストレスをためて6月病になってしまうことがあります。思い当たる社員がいる場合、試しに次の視点で観察してみると、何らかの変化が起きているかもしれません。

該当項目が多い場合、上司のほうから、

「いつもと様子が違うようだけど、何かあった?」

などと声を掛け、話を聞いてみます。その際、上司が一方的にアドバイスをするだけでは、悩んでいる社員にそれを受け入れる余裕はありません。そのため、

「それは大変だね」「つらかったね」

など、社員の話に「共感を示す」ことがまずは大切です。「自分のことを分かってもらえる」という安心感があれば、社員は自分のことをもっと話してくれます。また、ストレスによって離職を考えていたとしても、こちらの対応によって離職を思いとどまるかもしれません。

社員が話しやすい環境を整えるポイントとしては、

- 対面:個室など他人の目のない場所で話す、飲み物を飲みながらなど、緊張しない空気づくりを意識する

- オンライン:個別のミーティングルームを設定する、「顔出し」を強要しない

などが考えられます。また、日ごろから「いつでも相談してほしい」など、次につながる声掛けをするのも大切です。

3 不調が1~2週間続くなら、医療機関での受診を勧める

6月病の場合、受診のタイミングは

症状が表れてから1、2週間以上続いている状態が目安

といわれています。社員に「いつごろからつらいの?」と症状が表れた時期を確かめ、1、2週間以上つらい状態が続いている様子であれば、医療機関での受診を勧めることを検討します。ただし、

- 「君はきっと病気だよ! 受診してきなさい」などと決めつけるのはNG

- 「最近遅刻やミスが多くて、どうも疲れているように見えるよ。だから一度体調を診てもらったほうがいいんじゃない?」など、理由を提示して受診を勧めることが大切

です。

それでも社員が受診を拒むなら、その家族に相談するのも1つの手です。ただし、社員を責めるような言い方をすると、家族が会社に反感を持ったり、逆に本人に詰め寄ったりしてトラブルになる恐れがあります。そうではなく、

「○○さんのご家庭での様子はどうですか? 会社としても心配しています」など、社員を気遣う伝え方

を心がけましょう。

4 医師の意見を参考に、休職や職場復帰について判断する

1)通院しながら働いてもらうか、休職させるか

社員が6月病(適応障害)と診断された場合、会社は通院しながら働いてもらうか、休職させるかを検討します。その際は、会社の産業医や社員の主治医の意見を参考にしつつ、就業規則の休職規定と照らし合わせて決めます。

通院しながら働いてもらう場合、今の業務が治療に影響を与えないかを十分検討し、場合によっては軽度な業務などに転換します。

2)職場復帰させるか

休職期間の終了後(または、休職期間途上で休職事由が解消した場合)、会社は産業医などの意見を参考に職場復帰させるか否かを判断します。職場復帰後に再び症状が出るケースもあるので、職場復帰の時期や復帰後の配置などについては慎重に検討します。

職場復帰の手続きや条件、復帰後の配置などについては、あらかじめ休職規定に定めておきます。また、「長い休職の後でいきなり通常勤務に戻すのは不安……」ということであれば、

同じく就業規則にリワーク規定やリハビリ勤務規定などを定めておく

ようにしましょう。そうすれば、社員は徐々に体を慣らしながら復職することができます。

職場復帰の具体的な手順は、厚生労働省「心の健康問題により休業した労働者の職場復帰支援の手引き」が参考になります。職場復帰の可否を判断する基準の例は次の通りです。

- 労働者が十分な意欲を示している

- 通勤時間帯に1人で安全に通勤ができる

- 決まった勤務日、時間に就労が継続して可能である

- 業務に必要な作業ができる

- 作業による疲労が翌日までに十分回復する

- 適切な睡眠覚醒リズムが整っている、昼間に眠気がない

- 業務遂行に必要な注意力・集中力が回復している など

診断上は職場復帰が可能でも、社員が離職の意思を固めていることもあります。その場合、面談などを通じて丁寧に話し合い、後にトラブルが生じないようにします。

■厚生労働省「心の健康問題により休業した労働者の職場復帰支援の手引き」■

https://www.mhlw.go.jp/stf/seisakunitsuite/bunya/0000055195_00005.html

5 6月病にならないためには?

6月病にならないために、日ごろからストレスをため過ぎないようにしましょう。趣味を楽しむ時間を確保したり、生活リズムを整えたりすることはストレス対策の基本ですから、そのことを積極的に社員に伝えしましょう。

また、真面目でミスを引きずる人が6月病になりやすいといわれますので、経営者が率先して

「失敗を許容する雰囲気」をつくることも大切です。甘やかすということではなく、失敗から学び、次にチャレンジする文化を育むという意味

です。

また、テレワークだとコミュニケーションが取りにくく、社員がストレスを抱え込みやすくなります。さじ加減が難しいところですが、個別チャットなどで上司がこまめに簡単な連絡を入れたり、定期的に社員と個別に面談する機会を設けたりして、通常よりも意識的にコミュニケーションを取るようにしましょう。

以上(2024年4月更新)

(監修 株式会社フェアワーク 吉田健一)

pj00278

画像:pixabay

【有利な契約】自社が不利にならない「契約期間」の定め方

書いてあること

- 主な読者:相手の提示またはひな型通りの契約期間にしている経営者

- 課題:例えば、契約期間が必要以上に長いと、不要な契約上の義務を負う恐れがある

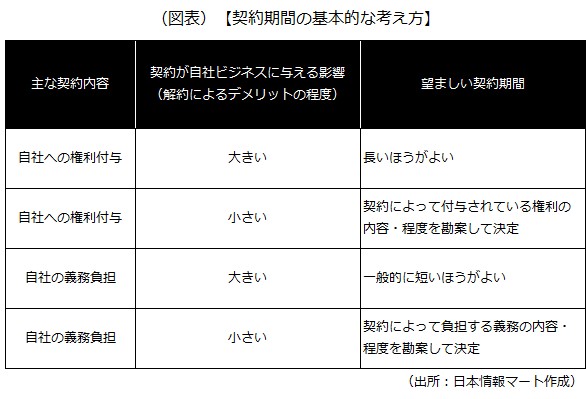

- 解決策:権利付与の側面が大きいなら契約期間は長く、義務負担の側面が大きいなら契約期間は短くするのが基本

1 契約期間を長くしたほうがよい場合と短いほうがよい場合

契約書を確認する際、金額や知的財産の帰属もそうですが、契約期間についてもしっかり確認しなければなりません。なぜなら、契約期間が適切でないと、

- 契約期間が短く、想定よりも自社の権利から得られる収益が小さくなった

- 契約期間が長く、必要以上に契約上の義務を負うことになった

などの問題が起こるからです。契約期間は、契約相手との力関係、契約内容、契約依存度などによって異なりますが、基本的な考え方は次の通りです。

契約内容が自社に権利を付与する面が大きく、契約依存度が高い(契約が自社ビジネスに与える影響が大きい)場合、契約期間は長いほうがよいです。逆に、契約内容が自社に義務を負わせる面が大きく、契約依存度が低い(契約が自社ビジネスに与える影響が小さい)場合、契約期間は短いほうがよいです。

この記事では、自社の不利にならない契約期間の考え方、定め方を紹介します。また、秘密保持契約、取引基本契約、ライセンス契約の契約期間を決める際の注意点も説明します。

2 契約書における契約期間の3つの定め方

1)契約期間(有効期間)に関する定め

契約期間(有効期間)は、

本契約書の有効期間は○年○月○日から△年△月△日までとする

などの定めです。物品やサービスを販売・提供するだけで即時に完結する、いわゆる「一回的契約」などを除き、契約期間を定める必要があります。「本契約書の有効期間は本契約締結日から○年間とする」といったように、契約期間だけを定めるケースもありますが、「初日不算入の原則」(民法第140条)や期間満了日が休日である場合、翌営業日を期間満了日とするなどのルールや慣習がトラブルにつながる恐れがあります。そのため、明確に始期と終期を特定しましょう。

2)契約更新に関する定め

契約更新は、

契約当事者から書面による解約の申し出がないときは、本契約書と同一条件でさらに○年間延長し、以後も同様とする

などの定めで、これは契約期間を長くしたい場合の定め方です。一方、契約を短くしたい場合は、更新拒絶ができる条項にします。具体的には、

本契約は契約満了により終了するものとする。ただし、甲乙が同一条件での更新に合意した場合はさらに1年間延長する

といった具合です。

契約更新は双方の利害が一致しにくい部分なので、慎重に検討しましょう。なお、契約更新に関する定めは、契約期間(有効期間)に関する定めと同じ条項に記載されることが多いです。

3)中途解約に関する定め

中途解約は、

契約当事者は、相手方当事者に対して○カ月以上の予告期間を置いて書面で通知することにより、本契約を中途解約することができる

などの定めです。これは契約期間を長くしたい場合の定め方ですが、さらに強化する場合は、

中途解約に違約金を設けたり、中途解約の定めを置かなかったりする

ことが考えられます。一方、短くしたい場合は、できるだけ制限なく中途解約ができるようにすることがポイントで、

中途解約の通知をすれば、通知をした月の末日に契約を終了できる

といったように定めます。

なお、中途解約に関する定めがなくても、相手方に債務不履行があれば契約は解除できます。逆に言うと、債務不履行ではない理由で解約することは難しいです。契約期間中、契約に拘束されることがリスクになるか否かを考えた上で、中途解約について検討しましょう。

3 契約期間はどれくらいが適切なのか?

1)秘密保持契約

秘密保持契約は、主たる契約の前段階や、付随する契約として締結することが多いです。秘密保持契約の契約期間は、主たる契約を実現するのに必要な範囲で設定するのが基本です。つまり、主たる契約が長期にわたる場合は秘密保持契約も長期となります。また通常は、秘密保持契約は主たる契約が終了した後も「一定期間」は有効です。この一定期間についてですが、

秘密保持契約で開示される情報の重要性によって異なりますが、一般的には2~3年

が適切でしょう。

2)取引基本契約

ビジネスでは、取引基本契約を締結して取引の大枠を決めた上で、発注書や請求書と請書などのやり取りによって個別契約を成立させる方法で取引を進めることがよくあります。その際、個別契約の終了期間が明確ならば、取引基本契約の契約期間は「契約締結日から○年間」と定めても問題ないといえます。

しかし、個別契約の終了期間が不明確な場合、

取引基本契約は終了しているのに、個別契約は継続しているといったおかしなことになり、その結果、取引基本契約で定めたことが個別契約に適用されない

といった事態に陥りかねません。

そのため、前述した「契約期間(有効期間)に関する定め」と矛盾しますが、取引基本契約の契約期間をあえて明確にせず、

全ての個別契約が終了してから○カ月後

といったように定めることも検討しましょう。

3)ライセンス契約

通常、ライセンス契約は長期にわたることが多いため、

契約期間を長く設定する、もしくは契約更新(自動更新)の定めを置いて、知らない間にライセンスが失効してしまう事態を防ぐ

ことが大切です。

また、ライセンスを受けて物品を製作・販売している場合、ライセンス期間が終了した時点(契約終了時点)で物品を完売できずに、在庫が残っていることがあります。こうしたケースに備えて、

契約終了後も当該物品の販売を可能にする、あるいは適正価格で買い取ってもらう

などの条項を定めておくことが重要です。

以上(2024年5月更新)

(監修 Earth&法律事務所 弁護士 岡部健一)

pj60043

画像:picjumbo

【中堅社員のスピーチ例】マルハラを「面倒くさい」と言う前に……

おはようございます。さて、皆さんは「マルハラ」という言葉をご存じですか? 正しい名称は「マルハラスメント」。SNSなどでやり取りする際、上司や先輩から来るメッセージの文末が句点、つまり「。(まる)」で終わっていると、句点を使うのに慣れていない最近の若い人が距離感や冷たさを感じてしまう、という最近話題になっているハラスメントの一種だそうです。

私は、ネットで最初にこのマルハラの記事を読んだとき、正直「面倒くさい」と思いました。セクハラやパワハラのように明らかに人を傷付けるハラスメントはともかく、会話の文末が「。(まる)」で終わるのはただの文法で、これまでの仕事場でも当たり前にやってきたことを「ハラスメント」呼ばわりされる筋合いはないと思ったのです。何でも「何とかハラスメント」と呼ぶ世間の風潮にも辟易(へきえき)していたのですが、最近こうした考えを反省する出来事がありました。

それは、ある取引先の方々と会食をしたときのことです。私の隣に座ったのは、私の上司や先輩がとてもお世話になった方。私自身は初対面でしたが、その方がとても話しやすく、若干の酔いも手伝って、私はふいに、「最近、話題になっているらしいんですが」とマルハラの話を切り出しました。正直、私のマルハラに対する不満を聞いてほしいという気持ちも半分あってこの話を切り出したのですが、その方が口にしたのは意外な言葉でした。

「若い人の中には句点を嫌がる人もいるらしいですね。私も若い人たちとSNSで会話することがあるんですが、例えば、文末の『。(まる)』を『!(ビックリマーク)』に変えてみるとか、今までと文章の打ち方を変えてみるだけで会話が弾むこともあって、これが面白いんですよ!」

私はこれを聞いて自分が恥ずかしくなりました。その方は私よりも一回り年上で、とても失礼なことですが、おそらく年代からして、私のマルハラに対する不満に共感してくれるのではないかと期待していました。しかし、その方は自分のコミュニケーションのやり方を今の時代に合わせてアップデートし、なおかつその過程を心から楽しんでいる。年齢を感じさせない若さがあり、逆にマルハラを表面的に捉えて辟易していた自分のほうが、年下なのに「固定観念にとらわれた古い人間」のように思えてしまいました。

皆さんは、新しい文化に出会ったとき、それに正面から向き合うことができていますか。もちろん、できている人もたくさんいるでしょうが、冒頭の私のように、「面倒くさい」「昔は良かった」などと難癖を付けて向き合えないでいる人も少なくないと思います。ですが、どれだけ文句を言っても昔には戻れません。それなら時代に合わせて自分をアップデートし、その変化の過程を楽しんでみるのもよいのではないでしょうか。「笑う門には福来る」ではないですが、いつの時代も人生は「楽しんだ者勝ち」なのですから。

以上(2024年4月作成)

pj17177

画像:Mariko Mitsuda

社長から若手社員へ送るメッセージ「新入社員の良いお手本になってください」

書いてあること

- 主な読者:新入社員を迎え、初めて先輩になる入社2~3年目の若手社員

- 課題:ビジネス経験が乏しく、新入社員のお手本になれるか不安

- 解決策:社会人としての自覚と基本を忘れないようにする。まずは元気な挨拶と笑顔とプラスの発言を心がけ、報告・時間厳守など、基本に忠実に真摯に仕事をする

1 「新入社員」を卒業する皆さんの立場は、大きく変わります

新入社員が入社し、これまで後輩がいなかった若手社員の皆さんは、初めて「先輩」になります。先輩になった皆さんは、新入社員の頃と違って、次のようなことが求められます。

- 「社会人としての自覚と基本」が身に付いている

- 仕事を「自分ごと」として捉え、自ら考え動く

- 教えられるだけでなく「教える」

皆さんが先輩社員から直接話を聞き、仕事ぶりや発言を見聞きして学んできたのと同じように、新入社員も皆さんのことをよく観察し、皆さんの影響を強く受けます。良い面も悪い面もです。そして、皆さんには、新入社員への「良いお手本」になることが期待されています。

2 「社会人としての自覚と基本」が身に付いている

1)元気に挨拶し、笑顔を絶やさない

まず皆さんに率先垂範してもらいたいのは、元気に挨拶することです。「何を今さら……」と思うかもしれませんが、皆さんは“常に”実践できていますか? 明るく元気な挨拶は、それだけで周りも明るくします。特にオンラインの場合、画面越しに話をするので、元気な挨拶や分かりやすいリアクションをするのがいいでしょう。

笑顔でいることも、とても大事です。元気な挨拶や笑顔は、社歴、立場、属性などに全く関係なく、心がけ次第で実践できます。どんなにベテランメンバーになっても、どの職種や業種でも使い続けられる、社会人の大きな「武器」と言っていいでしょう。

2)プラスの発言をする

元気な挨拶や笑顔と同じように心がけてほしいのは「プラスの発言をする」ことです。新入社員は、皆さんの発言をよく聞いています。年齢の近い皆さんの発言は、ある意味、新入社員にとって「自分が入ったこの会社がどういう会社か」を大きく印象付けるものです。

ちょっと考えてみてください。新しい環境にワクワクし、「これから頑張ろう!」と期待して入社してきたのに、先輩社員が「仕事が面倒」「顧客の相手が大変」などのマイナス発言を繰り返す、ため息が多い、楽しくなさそう。そんな状態では、新入社員はどう思うでしょうか。

同じ発言でも、「仕事の進め方を効率化したほうが良さそう。工夫のしがいがある!」「顧客の話は、よく聞くと本当のニーズが分かって面白い(^^)」とプラスの発言に言い換えれば印象は全く違います。プラスの発言は伝播しますから、職場のよい雰囲気づくりにもつながります。発言一つでも新入社員に良いお手本になるよう、何より、皆さん自身も新入社員も、ワクワク仕事に向き合えるようにしていきましょう。

3)3S(整理・整頓・清掃)を徹底する

5S(整理・整頓・清掃・清潔・しつけ)の大切さについては、皆さんもよく知っていると思います。特に大事なのは、整理・整頓・清掃の「3S」です。特定の私物を除き、会社は「公の場、公のもの」という感覚を持つことが大切です。

この意識が定着しているかどうかは、床に落ちているゴミを拾えているかどうか、PC内にある資料を誰が見ても分かるように整理・整頓できているかなどを見れば、すぐに分かります。

4)ちゃんと報告をする、コミュニケーションを取る

報告、情報の共有はとても大事です。ピンチやトラブルを防ぐことや、チャンスやアイデアを生み出すことにつながります。皆さんも報連相(報告・連絡・相談)が必要なことは分かっていると思いますので、新入社員のお手本になるよう、報告など、周りとしっかりコミュニケーションを取ることを改めて見直してみましょう。

おそらく、新入社員は、皆さんの真似をします。皆さんが周りとしっかりコミュニケーションを取っている姿を見れば「こういうふうに報告や話をすればいいのだな」と分かります。新入社員の手本となるよう特に心がけてほしいことは2つです。

1つ目は、悪い情報から先に報告することです。トラブルの芽を早い段階で摘み取る必要があるためです。2つ目は、悪い情報でもはっきりと話すことです。「叱られるのではないか……」と小さな声になりがちですが、悪い情報だからこそ正確に伝えなければなりません。また、テレワークの場合は、チーム全体に対してチャットツールやメールで「トラブルです」など、悪い情報であることがすぐに分かるように知らせましょう。

5)時間を意識して仕事に取り組む

ビジネスの世界では、時間を守るのが当たり前です。どのような仕事でも、全くの一人で完結することはほぼないでしょう。遅れれば、誰かの時間をロスさせてしまうかもしれないのです。締め切りを常に意識し、「20日の18時」のように、具体的な日時を設定しましょう。スケジュールを立てたり、人に伝えたりする場合、「今日中」や「早めに」といった曖昧な表現は使わないほうがいいでしょう。

また、「限られた時間で、最も効果的な仕事をする」ことが求められます。計画を立てて、滞りなく進めることを意識してみましょう。経験が足りずに、計画通りにいかないのは仕方のないことです。大切なのは、計画と誤差が生じた理由を明らかにして改善することと、徐々に誤差を小さくしていくことです。

5)仕事を通じて何を実現させたいのかを明確にする

新入社員だったときは、まずは目の前の仕事を覚えるのに精いっぱいだったかもしれません。完全ではないかもしれませんが、仕事についてある程度覚えたこの段階で、改めて、皆さんには、「自分は何のために仕事をしているのか」「自分はこの仕事を通じて何を実現させたいのか」について考えてみてほしいのです。

入社したときに抱いていた「会社に入ってこれがしたいんだ!」という“志”を思い出してみるのもよいでしょう。そうすると、新入社員に、「自分の仕事に対する思い」を「自分の言葉」で話せるようになります。響き方がきっと違うはずです。

3 仕事を「自分ごと」として捉え、自ら考え動く

1)仕事の範囲を広げる

仕事を依頼された場合、皆さんはどこまでを「自分の仕事」として捉えますか? 例えば、ある仕事に1から10までの工程があり、そのうちの2~3の工程を上司に任されたとします。2~3の工程だけしか意識しないと、その仕事を断片的にしか捉えられません。そうではなく、前後の仕事、理想的には全ての仕事を把握しましょう。

仕事の流れを全体的に把握できれば、自分がやっている仕事の意義が分かります。そうなると、「上司に任されたから仕事をする」ではなく、「○○のために仕事をする」という感覚が持てるようになります。

2)継続的に勉強する

自分の知識や能力を高めるための勉強を継続することは、とても大切です。私は全ての社員が自己研さんを積むことを期待しており、特に考え方が柔軟な若手社員のうちにたくさん勉強してもらいたいです。

勉強は仕事に直接関係することだけではなく、趣味なども含まれます。対象を問わず、1つのことをしっかりと学ぶ過程で、自らの考えをブラッシュアップする、情報収集の方法を工夫する、新しい人との出会いがあるなど、さまざまな効果があります。

3)積極的に発言・行動する

上司や先輩の指示・指導を素直に聞くことは大切ですが、上司や先輩が常に正しいことを言っているとは限りません。ただむやみに反抗しろという意味ではなく、常に「それは本当か?」という意識を持っておくのも重要だということです。

例えば、社内で“当たり前”といわれることでも疑ってみましょう。長年携わっている人には気が付かないことでも、フレッシュな視点を持った皆さんなら指摘できることがあるものです。「長年続けてきたようだけど、会社にとって、これは改めたほうがよい」と気付いたことがあれば、遠慮なく発言してください。会社にとって前向きな意見であれば、私は大歓迎です。そしてそうした皆さんの姿は、新入社員にも伝播していきます。

4 教えられるだけでなく「教える」

1)新入社員の相談役になる

皆さんが入社したときのことを思い出してみてください。期待と不安があったはずで、今の新入社員も同じです。テレワークなどでリアルで顔を合わせる機会が少ない場合は、不安のほうが大きいかもしれません。そうした新入社員をフォローできるのは、新入社員の気持ちが分かる、年齢も近い皆さんです。ぜひ、新入社員の良いお手本であると同時に、頼れる相談役となってください。

2)世の中は、与えてもらい、与えることで成り立っている

皆さんはこれまで、上司や先輩社員にさまざまな面でお世話になってきたはずです。おそらく、皆さんが感じている以上に、上司や先輩社員は皆さんのことを気遣い、陰に日向に支えてくれています。

私は、皆さんに「だから今すぐ○○をしろ」と言いたいわけではありません。世の中とはそのように、与えてもらい、与えることで成り立っているということを認識してもらいたいのです。

皆さんは、これからも上司や先輩社員からさまざまなものを与えてもらうはずです。もちろん、何らかの形でお返しすることができれば、素晴らしいことです。ですが、一番の「恩返し」は、自分たちが上司や先輩社員から与えてもらったように、皆さんが持っているものを、惜しみなく新入社員に与える=教える、伝えることです。

皆さんのこれからの活躍に、私は大いに期待しています!

以上(2024年4月更新)

pj00185

画像:TAKAO-Adobe Stock

「賃上げ」の参考情報! 助成金、社会保険料、賃金規程などさまざまな観点から一挙紹介!

書いてあること

- 主な読者:2024年に賃上げをするか否かについて悩んでいる経営者

- 課題:賃上げの判断が難しく、何を基準にすればいいのかよく分からない

- 解決策:重要な判断基準は自社の業績。社会保険料や賞与・退職金への影響、賃金のどこ(基本給、手当など)を賃上げすべきかなども考慮する

1 「賃上げ」に悩む全ての経営者の方へ

連日のように話題になっている賃上げ(定期昇給やベースアップ)。ただ、次のようなことが気になって、自社はどうすべきか決めあぐねている経営者も少なくないはずです。

- そもそも、賃上げって本当に必要なのか?

- 社会保険料や賞与・退職金への影響は大丈夫か?

- 賃金のどこ(基本給、手当など)を賃上げすべきか?

- 賃金規程は、今のままで大丈夫か?

以降で、このような悩みや疑問の解決に役立つ記事を多数紹介しますので、御社の賃上げの検討にぜひご活用ください。

2 そもそも、賃上げって本当に必要なのか?

賃上げが必要かを検討する際は、自社の業績はもちろん、物価高など社員の生活、同業他社の状況、春闘の動向など、さまざまな情報に目を通す必要があります。次の記事が参考になります。経営者317人を対象にした、賃上げに関するアンケート結果も紹介しているので、ご確認ください。

2024年「賃上げ」に対する経営者317人の本音。あそこの企業は賃上げするのか?経営者317人に対し、「賃上げを実施するか」「賃上げ率は何%か」「賃金のどこ(基本給、手当など)を上げるか」などを聞いたアンケート結果を紹介します。

2024年「賃上げ」に対する経営者317人の本音。あそこの企業は賃上げするのか?経営者317人に対し、「賃上げを実施するか」「賃上げ率は何%か」「賃金のどこ(基本給、手当など)を上げるか」などを聞いたアンケート結果を紹介します。

「賃上げ」はどこまで必要? 労働分配率や賞与・退職金を基準に考える賃上げを検討する際に知っておきたい、「労働分配率」の考え方、賃上げの影響を回避する「基本給非連動型」の賞与・退職金制度などを紹介します。

「賃上げ」はどこまで必要? 労働分配率や賞与・退職金を基準に考える賃上げを検討する際に知っておきたい、「労働分配率」の考え方、賃上げの影響を回避する「基本給非連動型」の賞与・退職金制度などを紹介します。

3 社会保険料や賞与・退職金への影響は大丈夫か?

賃上げは社員にとっては嬉しいことですが、毎月の賃金額が変われば、社会保険料の負担も増えます。また、会社の制度によっては、賃上げの影響範囲が賞与や退職金に及ぶこともあるので注意が必要です。次の記事が参考になります。賃上げの負担を軽減する助成金なども紹介しているので、ご確認ください。

「賃上げ」で使える助成金! 業務改善助成金など5種類を紹介賃上げに関する中小企業向けの助成金等を5つ取り上げます。それぞれ支給額や要件等の情報に加え、専門家のワンポイントアドバイスも紹介します。

「賃上げ」で使える助成金! 業務改善助成金など5種類を紹介賃上げに関する中小企業向けの助成金等を5つ取り上げます。それぞれ支給額や要件等の情報に加え、専門家のワンポイントアドバイスも紹介します。

最低賃金の改定で会社の賃金負担はどれだけ重くなる?法律によって定められた最低賃金制度の仕組みを紹介し、最低賃金に基づき賃金を見直した場合、人件費負担などにどのような影響があるのかをシミュレートします。

最低賃金の改定で会社の賃金負担はどれだけ重くなる?法律によって定められた最低賃金制度の仕組みを紹介し、最低賃金に基づき賃金を見直した場合、人件費負担などにどのような影響があるのかをシミュレートします。

賃上げの影響を受けにくい「基本給非連動型」の賞与・退職金制度注目される「賃金引き上げ」について、適正水準の見つけ方、賞与との関係、社会・労働保険料などへの影響、経営者が検討すべきポイントを紹介します。

賃上げの影響を受けにくい「基本給非連動型」の賞与・退職金制度注目される「賃金引き上げ」について、適正水準の見つけ方、賞与との関係、社会・労働保険料などへの影響、経営者が検討すべきポイントを紹介します。

2024年10月スタートの「社会保険の適用拡大」で負担が増える会社とは?2024年10月1日からの「社会保険の適用拡大」に際し、労働時間が流動的なシフト制パートがどのような場合に社会保険に加入するのかをシミュレートします。

2024年10月スタートの「社会保険の適用拡大」で負担が増える会社とは?2024年10月1日からの「社会保険の適用拡大」に際し、労働時間が流動的なシフト制パートがどのような場合に社会保険に加入するのかをシミュレートします。

4 賃金のどこ(基本給、手当など)を賃上げすべきか?

基本給を賃上げする場合、基本給がどのような要素で構成されているか(年齢、勤続年数、能力、職務のグレードなど)によって、賃上げへの影響が変わってきます。また、基本給は、一度上げると「賃下げ」が難しいという理由で、手当や賞与を増やすことを検討する会社もあります。次の記事が参考になります。

「基本給」の賃上げは属人給と仕事給のウエイトに注意!基本給は、年齢、勤続年数、能力、職務のグレードなど複数の要素で構成されます。各要素が基本給に占めるウエイトが、賃上げにどう影響するのかを掘り下げます。

「基本給」の賃上げは属人給と仕事給のウエイトに注意!基本給は、年齢、勤続年数、能力、職務のグレードなど複数の要素で構成されます。各要素が基本給に占めるウエイトが、賃上げにどう影響するのかを掘り下げます。

中小企業に賃上げは必要? 会社負担が少ない「手当」を使ったアプローチ賃上げに踏み切れない経営者向けに、「賃金センサス」を使って自社の賃金水準の確認しつつ、会社負担の少ない「手当」で実質的な賃上げを図る方法を紹介します。

中小企業に賃上げは必要? 会社負担が少ない「手当」を使ったアプローチ賃上げに踏み切れない経営者向けに、「賃金センサス」を使って自社の賃金水準の確認しつつ、会社負担の少ない「手当」で実質的な賃上げを図る方法を紹介します。

賃金の悪平等をなくす「調整給」はどこまで自由に支給できるか?賃金規程通りに支払うのが妥当でない場合に支給する賃金「調整給」。曖昧な運用でトラブルにならないよう、支給するケースや支給期間の考え方を紹介します。

賃金の悪平等をなくす「調整給」はどこまで自由に支給できるか?賃金規程通りに支払うのが妥当でない場合に支給する賃金「調整給」。曖昧な運用でトラブルにならないよう、支給するケースや支給期間の考え方を紹介します。

5 賃金規程は、今のままで大丈夫か?

賃上げをする場合、自社の「賃金規程(就業規則)」の賃金テーブルなどを書き換える必要があります。また、その他にも、労働基準法上、必ず賃金規程に定めなければいけない項目などがあるので、まとめて見直しをしておきましょう。次の記事が参考になります。

「賃金規程」のポイントを理解すれば、賃金の基本ルールは大体分かる賃金規程に記載すべき事項を、絶対的必要記載事項(必ず記載すべき事項)と相対的必要記載事項(定めがある場合に記載すべき事項)とに分けて紹介します。

「賃金規程」のポイントを理解すれば、賃金の基本ルールは大体分かる賃金規程に記載すべき事項を、絶対的必要記載事項(必ず記載すべき事項)と相対的必要記載事項(定めがある場合に記載すべき事項)とに分けて紹介します。

【規程・文例集】最新法令に対応した「賃金規程」のひな型賃金規程は、労働基準法を始めとする労働関係法令の改正状況を踏まえた内容にする必要があります。最新法令に対応した賃金規程のひな型を紹介します。

【規程・文例集】最新法令に対応した「賃金規程」のひな型賃金規程は、労働基準法を始めとする労働関係法令の改正状況を踏まえた内容にする必要があります。最新法令に対応した賃金規程のひな型を紹介します。

6 その他、賃金関係で見落としていることはないか?

賃上げ以外にも、「未払いや過払いなどのトラブル防止」「同一労働同一賃金の問題」など、賃金について押さえておくべきポイントがさまざまあります。次の記事が参考になります。

やらかしがちな賃金トラブルにご用心。未払いや過払いなどへの対処法賃金実務のイレギュラーな事態として「遅刻や早退の賃金控除」「未払い賃金の支払い」「過払い賃金の返還」の3つを取り上げ、法令上のルールを紹介します。

やらかしがちな賃金トラブルにご用心。未払いや過払いなどへの対処法賃金実務のイレギュラーな事態として「遅刻や早退の賃金控除」「未払い賃金の支払い」「過払い賃金の返還」の3つを取り上げ、法令上のルールを紹介します。

「家族手当」は本当にオワコンなのか? 諸手当のバージョンアップ諸手当の見直しのポイントを「1.経営者が方針を決める」「2.法令のルール(不利益変更や同一労働同一賃金)に注意する」の2つに分けて紹介します。

「家族手当」は本当にオワコンなのか? 諸手当のバージョンアップ諸手当の見直しのポイントを「1.経営者が方針を決める」「2.法令のルール(不利益変更や同一労働同一賃金)に注意する」の2つに分けて紹介します。

賃上げ時代に重要な「同一労働同一賃金」でビジネス的平等を実現職務の内容とその変更範囲が同じならば待遇も同じにし、異なる場合も違いに応じた待遇を実現する「均等待遇・均衡待遇」の基本的な考え方を紹介します。

賃上げ時代に重要な「同一労働同一賃金」でビジネス的平等を実現職務の内容とその変更範囲が同じならば待遇も同じにし、異なる場合も違いに応じた待遇を実現する「均等待遇・均衡待遇」の基本的な考え方を紹介します。

「同一労働同一賃金」チェックリスト 御社の対応は本当に大丈夫?パート等が「均等待遇・均衡待遇」の対象になるか、正社員との間に待遇格差はあるかなど、同一労働同一賃金の状況を確認するためのチェックリストを紹介します。

「同一労働同一賃金」チェックリスト 御社の対応は本当に大丈夫?パート等が「均等待遇・均衡待遇」の対象になるか、正社員との間に待遇格差はあるかなど、同一労働同一賃金の状況を確認するためのチェックリストを紹介します。

【規程・文例集】賃金引き下げに関する労働協約と個別の同意書のひな型業績の悪化や社員の勤務成績の低下などに応じて賃金引き下げを行う際、労働組合や社員とトラブルにならないための労働協約と個別の同意書のひな型を紹介します。

【規程・文例集】賃金引き下げに関する労働協約と個別の同意書のひな型業績の悪化や社員の勤務成績の低下などに応じて賃金引き下げを行う際、労働組合や社員とトラブルにならないための労働協約と個別の同意書のひな型を紹介します。

以上(2024年4月作成)

pj00709

画像:pixta

春の全国交通安全運動(2024/4号)【交通安全ニュース】

活用する機会の例

- 月次や週次などの定例ミーティング時の事故防止勉強会

- 毎日の朝礼や点呼の際の安全運転意識向上のためのスピーチ

- マイカー通勤者、新入社員、事故発生者への安全運転指導 など

4月から6月にかけては、子どもが絡む交通事故が多い時期です。中でも小学1、2年生は交通事故に遭いやすい傾向があります。このため、運転者は通学路や登下校の時間帯を意識して運転する必要があります。

今年も春の全国交通安全運動が実施されます。この機会に歩行者優先の交通ルールを再確認し、安全運転を心がけましょう。

1.春の全国交通安全運動

「春の全国交通安全運動」が次の要領で実施されます。

(内閣府・警察庁等主催)

◆運動期間:令和6年4月6日(土)から15日(月)まで

◆交通事故死ゼロを目指す日:令和6年4月10日(水)

◆重点テーマ(運動重点)

<全国重点>

①こどもが安全に通行できる道路交通環境の確保と 安全な横断方法の実践

②歩行者優先意識の徹底と「思いやり・ゆずり合い」運転の励行

③自転車・電動キックボード等利用時のヘルメット着用と交通ルールの遵守

<地域重点>

都道府県の交通対策協議会等は、全国重点のほか、地域の交通事故実態等に即し、必要に応じて各都道府県の重点項目を定めていますのでご確認ください。

詳しくは、内閣府「令和6年春の全国交通安全運動推進要綱」をご参照ください。

https://www8.cao.go.jp/koutu/keihatsu/undou/r06_haru/youkou.html

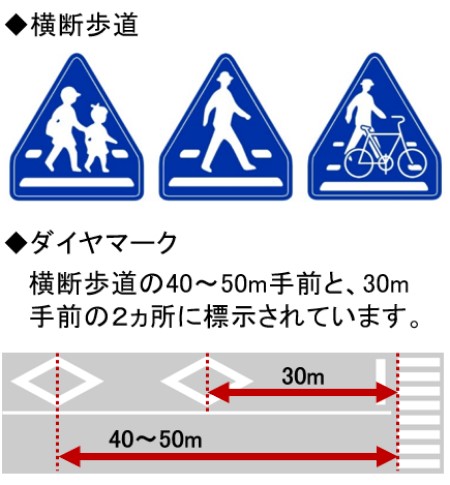

2.横断歩道付近での交通ルールを再確認

自動車と歩行者の交通死亡事故の約7割は歩行者が横断中の事故であり、横断歩道やその付近での発生が多い状況です。この機会に横断歩道付近での交通ルールを確認し、横断歩道の道路標識等により一層注意を払い、歩行者優先を意識しましょう。

【歩行者優先のポイント】

- 横断歩道の直前で停止できる速度に減速

- 横断歩行者等がいる場合は、一時停止

- 横断歩道手前で停止している車両の側方を通過して前方に出るときは、一時停止

- 横断歩道手前30m付近では、追越し、追い抜き禁止

- 横断歩道以外でも歩行者の道路横断を妨げないこと

3.道路標識・路面標示にも注意

通学路やゾーン30の道路標識や路面標示などのあるところでは、子どもや高齢者との交通事故を起こすリスクがあります。このような場所では速度を落として走行する必要があります。

子どもは判断力が未熟で、視野が狭く、何かに集中して突然道路へ飛び出すなどの特性があります。高齢者は、加齢により視野が狭くなり、体力や判断力も衰え、無理な横断をする恐れがあります。このため運転者は「自車が見えているはず」と思ってはなりません。子どもや高齢者は車の動きを見ていません。

通学路やゾーン30の道路標識や路面標示をみかけたら、「子どもが飛び出すかもしれない」などと考えて、「思いやり」のある運転を励行しましょう。

以上(2024年4月)

sj09110

画像:amanaimages

アルバイトの戦力化のために

4月から多くの新入学生がアルバイトを始めることから、厚生労働省では4月から7月までの間「「アルバイトの労働条件を確かめよう!」キャンペーン」を実施しています。

本稿では、キャンペーンの重点項目を記載するとともに、アルバイトの戦力化について一例をご紹介いたします。

1 キャンペーンの重点項目について

厚生労働省では、重点的に呼びかける事項を各種学校や事業主団体等に協力依頼をして周知に努めています。その内容は以下の通りとなります。

(1)労働条件の明示

①契約はいつまでか

②契約期間の定めがある契約を更新する際のきまり

③どこでどんな仕事をするのか

④勤務時間や休みはどうなっているのか

⑤バイト代(賃金)はどのように支払われるのか

⑥辞めるときのきまり

⑦無期転換申込みができる有期労働契約の場合においては、無期転換申込みに関する事項及び無期転換後の労働条件

(2)シフト制労働者の適切な雇用管理

学生は学業が本分であり、学業とアルバイトが適切な形で両立できる環境を整えるよう配慮する必要があります。

使用者が一方的に急なシフト変更を命じることはできません

(3)労働時間の適正な把握

アルバイトも、労働日ごとの始業・終業時刻を確認し、適正に記録する必要があります。

(4)商品の強制的な購入の抑止とその代金の賃金からの控除の禁止

アルバイトが希望していないのに、 商品を強制的に購入させることはできません。

(5)労働契約の不履行に対してあらかじめ罰金額を定めることや労働基準法に違反する減給制裁の禁止

アルバイトの遅刻や欠勤などによる労働契約の不履行や不法行為に対して、 あらかじめ損害賠償額等を定めることはできません。

(厚生労働省「アルバイトの労働条件を確かめよう!〜キャンペーン実施中〜」より抜粋)

2 アルバイトの戦力化について

前述の記載は基本的に法律に則ったルールですが、法律を守っているだけでは、アルバイトが戦力として機能するわけではありません。特に働いたことのない新入学生が立派に働けるようになるには、それなりに受け入れ側の対応が必要となってきます。以下にいくつか対応手法を記載いたします。

・ウェルカムオリエンテーションの実施

新入学生をアルバイトとして採用した際に、ウェルカムオリエンテーションを実施することも一案です。このオリエンテーションでは、企業文化の紹介、職場のルール、働く上での期待値の共有などを行い、新入学生がスムーズに職場に溶け込めるようサポートします。また、仕事の基本的な流れや、安全に関する重要な指示もこの機会に伝えると良いでしょう。

・メンター制度の導入

新入学生に経験豊富なアルバイトスタッフや正社員をメンターとして割り当て、仕事のコツや職場での振る舞い方など、実務に必要な知識やスキルを伝授します。メンターが、新入学生の不安や疑問に耳を傾け、個々の成長をサポートすることで、新入学生は早期から自信を持って業務に取り組むことができるようになるでしょう。

・成功体験の積極的な提供

新入学生がアルバイトを通じて早期に成功体験を得られるよう、小さな成果でも積極的に評価すると良いでしょう。また、優れたアイデアを提案した新入学生をミーティングで評価するなど、努力と成果を公に認めることも大切です。このような経験は、新入学生の自信を高め、長期的に職場へのコミットメントを促す効果があります。また、他のアルバイトスタッフとの良好な競争と協力を促し、全体のモチベーション向上にも寄与します。

3 さいごに

新入学生がその職場を気に入ったなら、学校の友人をアルバイト先として紹介してくれるかもしれません。そうなれば、採用コストの削減や労働力不足の改善にもつながるでしょう。法定の対応を行うことはもちろん、行っている企業も次のステップを検討して実施してみてはいかがでしょうか?

※本内容は2024年3月14日時点での内容です。

(監修 社会保険労務士法人 中企団総研)

sj09111

画像:photo-ac

アルバイトの戦力化のために

4月から多くの新入学生がアルバイトを始めることから、厚生労働省では4月から7月までの間「「アルバイトの労働条件を確かめよう!」キャンペーン」を実施しています。

本稿では、キャンペーンの重点項目を記載するとともに、アルバイトの戦力化について一例をご紹介いたします。

人間ドックに育児サポート……「人事労務」で100年続く会社へ

書いてあること

- 主な読者:自社の人事労務を見直し、もっと社員を大切にしたい経営者、人事労務担当者

- 課題:人事労務の仕事内容は幅広く、どこから見直せばよいのか分からない

- 解決策:SDGs(持続可能な開発目標)をベースに重要な取り組みを洗い出す

1 【SDGs】人事労務に関係する4つの目標

誤解を恐れずに言えば、かつての中小企業では、社員にかけるお金はコスト(人件費)として捉えられ、さらに慢性的な人手不足も相まって、「人事労務」の仕事が他の業務よりも後回しにされがちでした。

しかし、時代は変わりました。「人的資本経営」という言葉もあるように、今では社員のスキルや能力を「資本」として捉え、そこにかけるお金は「コストでなく投資である」という考え方が浸透しつつあります。社員を大切にしなければ会社は生き残っていけませんから、ある意味、これからの会社の未来は人事労務にかかっているともいえるのです。

ただ、人事労務の仕事内容は幅広く、見直すにもどこからメスを入れればいいか分からないという人も多いでしょう。そこで、この記事では、

SDGs(持続可能な開発目標)をベースに、人事労務の重要な取り組みを洗い出すこと

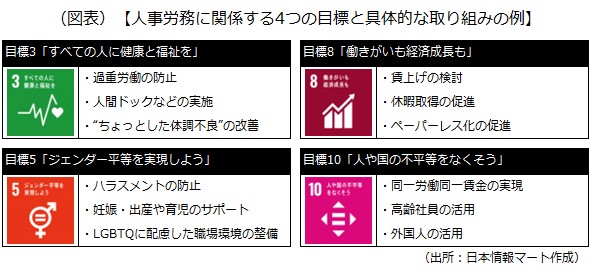

をご提案します。SDGsでは、「地球の社会課題に向き合い、変化に対応し、持続可能な社会を実現する」という観点から、17の目標が設定されています。次の図表は、そのうち人事労務に関係する4つの目標と具体的な取り組みの例を挙げたものです。以降で、図表の各取り組みのポイントを紹介するので、御社の人事労務の状況を確認する参考情報としてご活用ください。

2 目標3「すべての人に健康と福祉を」

目標3は、年齢に関係なく全ての人々の健康的な生活を確保し、福祉を促進するというものです。「健康経営」という言葉もあるように、社員の健康は、会社が経営を続けていく上で、必ず守らなければならないものです。

1)過重労働の防止

残業(時間外労働)は、月45時間を超えると健康障害のリスクが高まり、月100時間(または2~6カ月平均80時間)を超えると過労死の危険があるとされています。近年は「時間外労働の上限規制」など、過重労働を防ぐための法整備が進んでいますが、例えば、社員が会社に隠れて残業する「サービス残業」の問題には対処できているでしょうか。

まずは、社員の労働時間を正しく管理できているか改めて確認しましょう。例えば、手書きの勤怠管理表などで社員の労働時間を管理している会社では、定期的に自己申告の内容とオフィスの施錠記録やPCのログ情報を照合するなどして、実態を調査する必要があります。

勤怠管理システムを導入している場合も、必要に応じてシステムの見直しを検討しましょう。例えば、オフィス向け入退室管理システム(スマートロック)の中には、記録される入退室のログ情報を勤怠管理の目的で使用できるタイプなどがあり、より正確に労働時間を管理できます。

過重労働の防止については、次の記事などが参考になります。

2)人間ドックなどの実施

会社には年1回以上、定期健康診断を実施する義務があります。ですが、法律で決められた「法定項目」を社員に受診させるだけでは、自覚症状のない病気などを見落とすこともあります。

そこで、法定項目以外の「法定外項目」を含む人間ドックなどを実施することを検討します。人間ドックは受診項目が多いだけでなく、医療機関によっては、例えば、脳疾患や心臓疾患、性別に特有のがん(例:子宮がん)など、分野を絞って集中的に検査できる所もあります。

忙しくてなかなか人間ドックの時間が取れないという場合もあるでしょうが、最近は、約30分で脳ドックの受診が終わる「スマート脳ドック」など、あまり時間のかからない検査も登場しています。

人間ドックなどの実施については、次の記事などが参考になります。

3)“ちょっとした体調不良”の改善

過重労働や病気に注目するあまり、肩こり、腰痛、ストレスといった社員の“ちょっとした体調不良”をおろそかにしていないでしょうか。「たかが肩こり」などと考えて放置すると、社員が仕事に集中できずミスをしたり、体調が悪化したりして、欠勤よりも大きな損失を会社にもたらしかねません。こうした状態を「プレゼンティーイズム」といいます。

定期健康診断の結果を確認するだけでなく、例えば社内アンケートで「あなたの仕事に悪影響を及ぼしている体調不良は?(肩こり、腰痛、ストレス、疲れ目(ドライアイ)、寝不足など)」を聞いたりすると、社員の体調不良の状況を「見える化」できます。

体調不良の改善方法はさまざまです。例えば、ヘルシーな社食サービスを導入したり、「1日の歩数」を計測するアプリを導入したり、昇降式のスタンディングテーブルを導入して立った状態でも仕事ができるようにしたりといった方法があります。

“ちょっとした体調不良”の改善については、次の記事などが参考になります。

3 目標5「ジェンダー平等を実現しよう」

目標5は、性別に関係なく、誰もが平等に活躍できる社会を実現しようというものです。「女性の権利向上」をイメージするかもしれませんが、「性別に関係なく平等に」が趣旨なので、男性、LGBTQなど性的少数者に対しても同じように配慮が必要です。

1)ハラスメントの防止

都道府県労働局や労働基準監督署への「いじめ・嫌がらせ」に関する相談件数は、2022年時点で6万9932件に上ります(厚生労働省「令和4年度個別労働紛争解決制度の施行状況」)。社員の権利意識の高まりなどの背景もありますが、会社以外の機関にこうした相談が多く寄せられるのは、会社の「ハラスメント防止措置」がちゃんと機能していないからかもしれません。

会社は「ハラスメント相談窓口」を設置し、社員からの相談に応じて、事実確認、行為者の処分や被害者のケア、再発防止策の実施などを適正に行う義務があります。「相談窓口が周知されているか」「経営者が把握していない相談内容がないか」などを、いま一度確認しましょう。

一方で、上司がハラスメントと指摘されるのを恐れて、部下を指導できなくなるなどの事態も避けなければなりません。例えば、セクハラの場合、「容姿」や「女性らしさ」に踏み込まない指導を心掛けるだけでも、ハラスメントと指摘されるリスクを減らせます。弁護士などの専門家に研修を実施してもらうなどして、社員に正しい考え方を身に付けさせるとよいでしょう。

ハラスメントの防止については、次の記事などが参考になります。

2)妊娠・出産や育児のサポート

「育休(育児休業)」などの法整備が進み、妊娠・出産や育児を理由に退職することなく、仕事を続ける人が増えてきました。ただ、これまで育休の取得がなかった会社などは、いざ社員から相談があると、実務に不慣れなゆえに対応を誤ってしまう恐れがあります。

まずは、法制度の内容を正しく押さえましょう。近年は育児・介護休業法の法改正が続いていて、直近では、2022年10月から「育休の分割取得制度(2回まで)」「男性社員が取得できる短期の育休『産後パパ育休(出生時育児休業)』」が始まっています。

妊娠・出産や育児をする本人だけでなく、フォローに回る他の社員への配慮も重要です。例えば、育休中の業務を代替する社員に手当(業務代替手当)を支給する会社などがあります。ちなみに、育休については、2024年1月から、業務代替手当を支給した会社に対し、総額の原則4分の3(上限10万円×最大12カ月)を助成する「両立支援等助成金 育休中等業務代替支援コース」が始まっています(業務体制の整備や育児休業等に関する情報公表について別途支給あり)。

妊娠・出産や育児のサポートについては、次の記事などが参考になります。

3)LGBTQに配慮した職場環境の整備

LGBTQに関する取り組みは、非常にデリケートな問題です。会社は、社員が性的指向や性自認に関係なく、自分らしく働ける職場にしたいと考えますが、当事者本人は、「LGBTQであることを周囲に知られたくない」とカミングアウトできずにいるケースが少なくないため、対応に苦慮します。

難しいところですが、まず会社がやるべきことは、LGBTQに関する社員教育でしょう。例えば、「他人の性的指向や性自認を侮辱したり、他の社員に暴露(アウティング)したりすることはパワハラに当たる」「セクハラは、異性・同性関係なく成立する」といったことを教育し、こうしたハラスメントがあった場合、会社として厳しく対処する旨を周知します。

加えて、社内の設備も可能な範囲で見直しましょう。例えば、プライバシーが保護され、性別などに関係なく利用できる「独立個室型のトイレ」の設置などがそうです。ただ、こうした見直しについては、前述したカミングアウトの難しさから「意見を言いたくても言えない社員」がいる可能性があるので、匿名のアンケート調査で意見を募るなどして、慎重に行います。

LGBTQに配慮した職場環境の整備については、次の記事などが参考になります。

4 目標8「働きがいも経済成長も」

目標8は、経済成長を持続させつつ、全ての人が働きがいと十分な収入のある仕事に就ける社会を実現しようというものです。働きがいと十分な収入を確保するには、休みや仕事の生産性にも目を向ける必要があります。

1)賃上げの検討

社員の収入を確保する最もシンプルな方法は「賃上げ」です。2023年の春闘では、物価高などの影響を受けて3.58%(加重平均、定期昇給相当を含む)という高水準の賃上げが実施されました(日本労働組合総連合会「2023春季生活闘争第7回(最終)回答集計結果」)。ただ、賃金は一度引き上げると、「労働条件の不利益変更」などの関係で簡単には引き下げられないので、実施は慎重に検討する必要があります。

まずは、今の自社の賃金水準を世間相場と比較し、本当に賃上げの必要があるかを判断することが重要です。世間相場は、厚生労働省「賃金センサス(賃金構造基本統計調査)」などで確認できます。相場を上回っている場合、無理に賃上げに取り組む必要はないかもしれません。

逆に、相場を下回っている場合は賃上げを検討する必要がありますが、基本給を引き上げると後が大変になるかもしれません。その場合、「手当」で実質的な賃上げをするのも1つの手です。手当は就業規則で定める要件を満たす場合に支給するものなので、要件を満たさなくなったら支給を止められます。例えば、物価高が続く間、社員の生活費を補てんするために支給する「インフレ手当」などは、経済情勢が変わってきたら支給を打ち切ることもできます。

賃上げの検討については、次の記事などが参考になります。

2)休暇取得の促進

仕事のパフォーマンスを上げるためには、適度な休みも必要です。ですが、社員の中には「周囲が忙しそうなのに自分だけ休めない」などの理由から、休暇を取得しない人がいます。

休暇取得を促進する方法としては、まず「取得のハードルを下げること」が挙げられます。例えば、年休(年次有給休暇)は、必要な手続きを踏めば、「半日単位」「1時間単位」で与えたり、一定日数まで会社が取得時季を計画的に割り振ったりすること(計画的付与)ができます。

また、会社が独自に定める「特別休暇」の場合、取得時季や目的を明確に設定することで取得しやすくなるケースもあります。例えば、本人の誕生日(または誕生月)に取得できる「誕生日休暇」、子どもの学校行事に参加する場合に取得できる「学校行事休暇」などがあります。

休暇の取得促進については、次の記事などが参考になります。

3)ペーパーレス化の促進

DX(デジタル・トランスフォーメーション)の進行やリモートワークの浸透などを背景に、紙からデータへの動きが本格化しています。印刷などの手間を減らせば業務のスピードアップが図れますし、紙の消費量を減らすことでコスト削減や環境保全にもつながります。

ペーパーレス化の対象となる書類はさまざまですが、人事労務に関して言うと、例えば社員の入社時に交付する労働条件通知書は、社員の同意があればメールなどで交付できますし、就業規則や36協定の届け出も「電子政府の総合窓口(e-Gov)」を使って電子申請で行えます。

書類の保存についても、紙でなくデータで保存できるものがほとんどです。例えば、就業規則は、常に社員が確認できるのであれば、社内イントラネットにPDFをアップすることなどが可能です。紙からデータ保存に切り替えれば、オフィス内の省スペース化も図れるでしょう。

ペーパーレス化の促進については、次の記事などが参考になります。

5 目標10「人や国の不平等をなくそう」

目標10は、国内や国家間の不平等を是正しようというものです。会社の場合、社員が雇用形態、年齢、国籍などによって不利益を被ることがないように注意する必要があります。

1)同一労働同一賃金の実現

同一労働同一賃金は、簡単に言うと「同じ(価値の)仕事をしている社員には、同じ額の賃金を支払わなければならない」という考え方です。正社員とパート等の待遇格差を是正する観点から2020年4月に法制化されましたが、いまだに実現に至っていない会社は少なくありません。

同一労働同一賃金のポイントは、「仕事内容、能力、成果などの違いに基づく待遇格差は違法でない」という点です。例えば、正社員、パート等の役割分担に基づいて基本給や手当の額に差を付けるのは問題ありません。ちなみに会社はパート等から求められた場合、待遇格差の内容や理由を説明する義務があるので、いざというとき合理的な説明ができるよう準備しておきましょう。

なお、パート等の待遇改善は重要ですが、それが逆にパート等に不利益に働くケースもあるので注意が必要です。例えば、厚生年金保険の被保険者数が常時100人超(2024年10月からは常時50人超)の会社に勤めるパート等は、「賃金が月額8万8000円以上」などの要件を満たすと、社会保険に加入し、社会保険料を負担する義務が生じます(家族の扶養に入れなくなる)。

同一労働同一賃金の実現については、次の記事などが参考になります。

2)高齢社員の活用

会社には、社員を65歳まで雇用するための措置を講じる義務、70歳まで働ける機会を確保する努力義務があります。人間は基本的に加齢によって身体機能が変化するので、高齢社員を雇用し続ける場合、その点を考慮する必要があります。

例えば、平衡機能の低下(直立姿勢時の重心動揺が大きくなり、転倒しやすくなる)や聴力の低下(騒音時の声などが聞こえにくく、「危ない」と言われても気付かない)はけがにつながる恐れがあるので、定期的に健康診断や体力チェックテストを実施して社員の状態を把握するなど、対策を講じる必要があるでしょう。

なお、高年齢者雇用安定法では、社員が70歳まで働ける機会を確保するための選択肢として、フリーランス化なども認めています。フリーランスは、労働時間という概念がなく自分のペースで働きやすい面もあるので、社員が定年を迎えたら、雇用という選択肢にこだわらず、フリーランスとして力を貸してもらうというのも1つの方法です。

高齢社員の活用については、次の記事などが参考になります。

3)外国人の活用

今や外国人が働いている会社は日本でも珍しくありませんが、初めて外国人を雇用する会社などは、日本人を雇用する場合との違いが分からず、戸惑ってしまうかもしれません。

結論から言うと、日本で働く外国人には労働基準法などの労働関係法令が適用されるので、基本的な扱いは日本人と変わりません。ただ、それぞれの外国人が持つ「在留資格」によって、行える活動や日本で働ける期間に違いがあるので、その点には注意が必要です。

また、就業時間中に礼拝のため席を外したり、食べてはいけない食材の関係で他の社員がお菓子を勧めた際にトラブルになったりすることがあるので、宗教・文化の違いについてはある程度把握しておく必要があります。難しい面もあるかもしれませんが、外国人が働きやすい社内体制や関係性を構築した結果、高い成果を上げている会社も数多くあります。

外国人の活用については、次の記事などが参考になります。

以上(2024年4月作成)

(監修 ひらの社会保険労務士事務所)

pj00690

画像:metamorworks-Adobe Stock