書いてあること

- 主な読者:AIを導入したい経営者、または行政とのコラボレーションを目指している経営者

- 課題:AIの導入を検討しているが使いどころが分からない、また効果的な行政とのコラボレーションの方法に悩んでいる

- 解決策:課題を明らかにした上で、それを解決すべく「適材適所」で、AIの長所と人間の長所を使い分けて組み合わせることで、効果的なAI導入を図ることができる

1 AIで輝きを増す「霞ヶ浦のダイヤモンド」

全国第2位の面積を誇る湖、茨城県霞ヶ浦。釣り愛好家の間ではバス釣りの名所として知られているこの地で、近年、最新技術を駆使した「AIシラウオ」が注目を集めています。

地元では「霞ヶ浦のダイヤモンド」とも呼ばれる透明で美しいシラウオは、全国第2位の漁獲量を誇っていたにもかかわらず、長い間脚光を浴びることがなく、持続可能な漁業が危ぶまれる状況にありました。

この問題を解決するために霞ヶ浦湖東の行方(なめがた)市が始めたのが、スタートアップとのコラボレーション。スタートアップのima(アイマ、東京都中央区)と行方市が協力し、AIの技術を使ったシラウオのブランド化に挑戦したのです。

本プロジェクトは、難しいとされがちな行政×スタートアップのコラボレーションの成功例といえます。

本取り組みの2つの軸は、AIの長所である「客観性」を活かした技術の導入と、人間の長所である「つながり」を活かした斬新なコラボレーション。

2つの長所が組み合わさり、AIと人間が【適材適所の働き】を見せることで、本プロジェクトは大成功し、霞ヶ浦のシラウオ漁業問題も解決の道へと進み始めています。

また、本プロジェクトの肝である【適材適所:技術の使い分け】には、停滞する経営にてこ入れし、好循環を生み出すためのヒントも隠されていました。

この記事では行方市とimaの取り組みを紹介し、自社で活かせるポイントを説明していきます。

2 「AIシラウオ」プロジェクト

漁業にAIを組み合わせる「スマート漁業」は黎明(れいめい)期にありますが、行政の取り組みはとても斬新です。行方市はどのような問題を抱え、それをどうやって解決したのでしょうか? その流れを見てみましょう。

1)霞ヶ浦の負のスパイラル

霞ヶ浦のシラウオ漁業は、漁獲量頼みの経営が原因の「負のスパイラル」に陥っていました。この悪循環が生まれた理由は、大きく分けて以下の2つです。

1.漁獲量が不安定であること

漁業は気候変動や他生物の増減などの影響を受けやすく、毎年の漁獲量にどうしても差が出てきます。何らかの理由によって魚の数が減少すると、当然その年の漁獲量も減ります。

2.価格も不安定であること

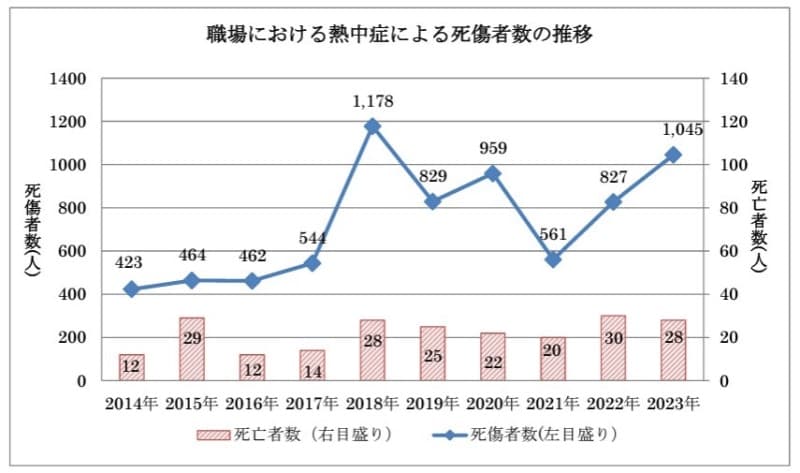

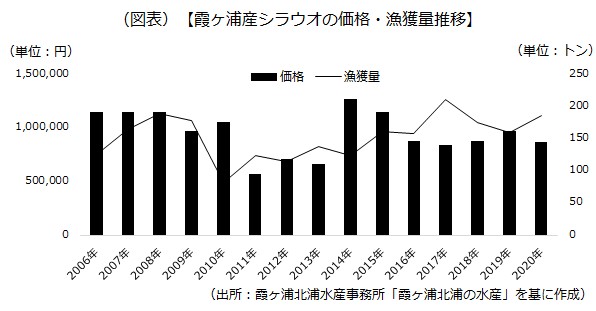

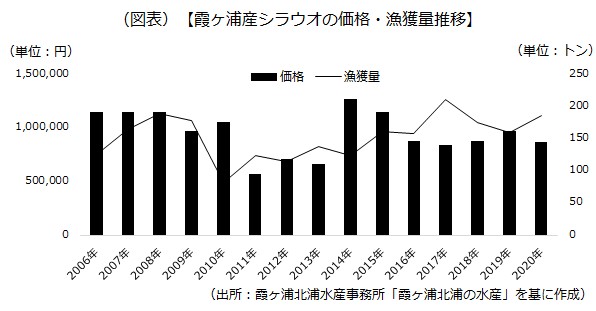

このグラフのように価格が不安定である主な理由に「霞ヶ浦近郊に卸市場が存在しないこと」が挙げられます。卸市場には、価格をコントロールしながら広く商品を流通させ、結果的に漁業者を守る機能があります。しかし、卸市場が存在しない霞ヶ浦の漁業者は、商社(加工業者)や飲食店と直接売買を行うほかありませんでした。すると、どうしても価格が買い手主導のものとなってしまうため、霞ヶ浦の漁業者たちは苦しい経営を余儀なくされていました。

また、生活を豊かにしようとたくさんのシラウオを漁獲すると、卵を産む親魚の数が減り、翌年以降の漁獲量が減少します。漁獲量が減ると生活が苦しくなり、生活を豊かにするためにシラウオを取ればまた漁獲量が減ってしまう――霞ヶ浦のシラウオ漁業は、この「負のスパイラル」に陥っていたのです。

「漁獲量が不安定」「価格も不安定」という問題を解決するために、そして、持続可能な漁業を実現して地域を豊かにするために、行方市は2021年、新たな取り組みを始めました。

それがスタートアップとのタッグ、そしてAIを使った品質保証による、霞ヶ浦産シラウオのブランド化プロジェクトです。

2)敏腕目利き役「AI」

行方市とタッグを組んだのは、同県つくば市在住の三浦亜美氏が代表を務めるスタートアップ企業のimaです。「あらゆるものの“合間”をとりもち、社会のデジタルトランスフォーメーション(DX)化を支援する」というコンセプトを持つimaは、本取り組みで「行方市」と「AIという最新技術」の手をつながせました。

両者のコラボレーションの肝は、「AIによる客観的な品質保証」です。

シラウオは鮮度が命。AIが客観的に鮮度を目利きできれば、卸市場の代わりにAIがシラウオのおいしさなど品質を保証することが可能で、それ自体が大きな付加価値となります。

AIシラウオ(AIが品質保証したシラウオ)のブランド化が進めば取引価格も安定し、漁業者の労働時間の改善、所得の増加、そして漁業自体のイメージアップにもつながります。この好循環を創り出し、ゆくゆくは霞ヶ浦地域全体に持続可能な漁業が根付くことを目的とした、「霞ヶ浦産シラウオ×AIプロジェクト」が幕を開けたのです。

imaは最新技術を導入するために、また流通やAI開発の手助けにするために、AI開発会社のみならず、東京農業大学(東京都世田谷区)や近畿大学(大阪府東大阪市)とも協力し、霞ヶ浦産シラウオのブランド化に注力しました。

この取り組みにおいて着目されたのは、新鮮なシラウオとそうでないシラウオの姿の違いです。

シラウオは1年で成長し、卵を産むことで一生を終える「年魚」。1年を通して大きさ・色が変化するために、新鮮なシラウオがどの時期にどんな姿をしているのか、膨大なデータをAIに学ばせることが必要です。

そこで行方市は漁業者の協力を得て、時期によるシラウオの姿の違いのデータを収集し、時期ごとに鮮度等級を定め、そのデータをAIに学ばせ、等級を判別する技術を開発しました。

本プロジェクト始動から約1年後の2022年、行方市とimaは、ついにシラウオの鮮度等級を判別し、品質を保証するAI技術を完成させたのです。

3)最大のデメリットを最大のメリットへ

今、霞ヶ浦産シラウオはAIによる品質保証という付加価値が認められ、また東京近郊であるという地理的な利点を活かして、都内の飲食店への直送システムの構築や販路の開拓にも成功しました。

通常、都内でシラウオを販売する場合、青森県産や島根県産のシラウオは朝の漁の後、空輸で豊洲市場まで運ばれるため、飲食店での提供はどうしても漁の翌営業日からになります。

一方、霞ヶ浦産のシラウオは茨城県から卸を通さずに都内へ直送されるので、朝取れの新鮮なシラウオを、漁をしたその日の午前中に、飲食店に届けることが可能です。

都内では延べ13店舗もの飲食店が霞ヶ浦産のAIシラウオを提供し、「朝取れなので活きが良い」「早い時間のお客さまにも提供できる」と評判になったといいます。本プロジェクトでは品質管理センターを設けるなど、今後も継続的に東京近郊への販路拡大を目指すそうです。

シラウオは鮮度が命。霞ヶ浦が抱える「卸市場がない」というデメリットが、本プロジェクトにより、唯一無二の強みとなったといえます。

4)ブランド化成功の夜明け

また、霞ヶ浦産シラウオのブランド化戦略の一環として、加工品の開発も行われています。

2023年には行方ブランド戦略会議が開発した、地元料理・シラウオの塩辛から着想を得た「しらうお魚醤(ぎょしょう)」の「こはく・すず」が発売され、先着のモニター販売はわずか3時間で完売という素晴らしい結果を残したのです。「こはく・すず」は、現在は地元の道の駅やECサイトでの販売をはじめとして、ふるさと納税の返礼品や、ゆくゆくは茨城県のアンテナショップなどでも取り扱われる予定となっています。

霞ヶ浦産シラウオは行方市を代表する特産物として成長し、そのブランド化は着実に、成功の道へと進み出しているのです。

行方市の取り組みの肝は、「適材適所」が付加価値を生んだという点です。

資源を持つ行方市、技術や知識を持つAI開発会社・大学、そして、その合間を取り持ちプロジェクト提案と進行を担ったima。三者が手を取り合ったことで、今、「霞ヶ浦のダイヤモンド」は唯一無二の輝きを放ち始めたのです。

3「適材適所」が価値を生む

行方市の取り組みから学ぶことができるのは、以下2つの「適材適所」による価値の創出とそのプロセスです。

1)AIの長所は「客観性」

本取り組みにおいて有効活用されたAIの長所とは、「客観性」です。

AIによる客観的な評価を取り入れた結果、行方市のシラウオには新たな付加価値が加わり、そのブランド化と、持続可能な漁業をするための好循環の構築に成功しつつあります。

第一次産業に限らず、「勘と経験と度胸」という主観的な物差しだけでは信用を勝ち取れないケースは数多く存在します。また、客観的な評価を「適材適所」でAIに任せれば、業務が効率化するとともに、顧客や人材の信用も勝ち取ることができます。AIの使いどころを見定めることで、一見AIとは距離が遠く思える分野においても、効果的に最新技術を導入することが可能です。

2) 人間の長所は「つながり」

また、行政とのコラボレーションを目指す中小企業にとっても、この取り組みは大きなヒントとなり得ます。

今回の取り組みでは行政とAI開発会社・大学との合間をスタートアップ企業がつなぎ、また行政が地元漁業者の協力を得てAI開発会社・大学との合間をつないだことで、AIの技術開発や商品のブランド化成功への道が開けました。問題を抱えていた地元の漁業者が持つ知恵を最新技術のなかに活かすことが、このプロジェクトの本質的な成功の秘訣といえるでしょう。

一見難しく思える異業種コラボレーションも、「何が問題なのか」「それを解決するために何が必要なのか」を理解し、長所を活かした「適材適所」の提案をしてつながり合うことで、プロジェクトに大きな価値と好循環を生むことが可能でしょう。

以上(2024年5月作成)

pj50538

画像:なめがたブランド戦略会議