書いてあること

- 主な読者:社内の部署間やメンバー間の連携を統括する経営者やマネジメントクラス

- 課題:社内の部署間やメンバー間の連携がスムーズにいっていない

- 解決策:営業担当だけでなく、全ての社員が顧客体験の視点を持つことで、自分の業務の先にある同僚の立場を考えて仕事をするようになり、社内の連携がスムーズになる

1 「社内の人だから分かっているはず」が連携ミスを招く

マネジメントクラスの方々とお話をさせていただく中で、

「現場の生産性が上がらない」

「チームのスタッフ間の連携ミスが多い」

「スタッフ同士のコミュニケーションが少ない気がする」

というお悩みをよく聞きます。

そんなとき、当社グローカルマーケティングでは、バックオフィス業務を含めた全ての社員に、顧客体験(カスタマーエクスペリエンス、以下「CX」)の視点を持っていただくことの大切さをお伝えしています。

CXと聞くと、「マーケティングや営業部門など、顧客と取引を行う社員にのみ必要な視点」と思われがちですが、

全社員がCXの視点を持つことで、あらゆる業務の生産性・効率性の向上が期待できる

のです。社内業務は複数の人間や部署を横断して進めることが多く、コミュニケーションや相互理解の不足によって連携ミスが発生し、業務に「待ち」が生じたり、「前工程に後戻り」したりすることも珍しくありません。特に、リモートワークを導入している会社や、新入・中途社員が入った会社にはありがちな問題といえるでしょう。こうした連携ミスを防ぐために、全社員が、「社内の人だから分かっているはず」ではなく、顧客と接するように、

どうすれば同僚に分かりやすく、やりやすい形で伝えられるか

を考えて業務を行うようになれば、社内業務の生産性も改善するのです。

この記事では、CXの視点がどのようなものかをご説明した上で、CXの視点を経理や労務などの社内業務に取り入れると、どのように会社が変わるのかについて解説します。CXのことは既に理解しているという方は、第3章からお読みください。

2 CXの視点とは、顧客が何を求めているか考え、実行すること

マーケティングや営業活動で使われるCXを簡潔に言うと、

ある商品やサービスの利用において、顧客が体験する購買プロセス全体

と表現できます。特に、認知・関心といった購入前の段階から、アフターフォローのような、購入後の段階も含めた「購買プロセス全体」での体験であることが重要です。

優れたCXを提供して顧客満足度を高めれば、売り上げ増加を実現できます。そのためには、

兎(と)にも角(かく)にも顧客の視点に立って考えること

です。購買プロセスごとにおけるお客さまの行動や感情、潜在的なニーズに注目し、お客さまが求めるものを用意する必要があります。マーケティングや営業部門を例に見てみましょう。

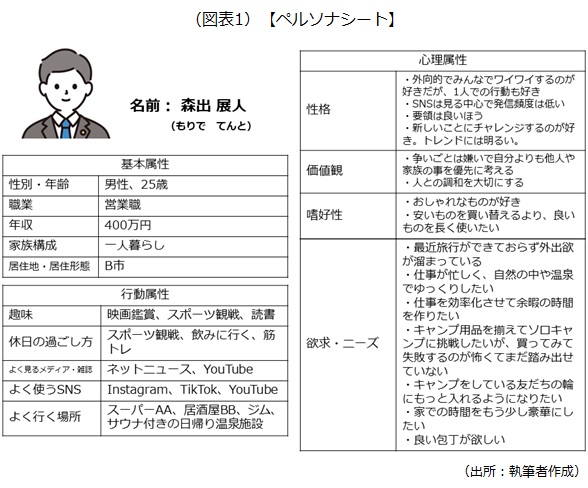

1)ペルソナを設定して理想のお客さま像を明確にする

まずは理想のお客さま像を明確にすることで、CXの視点を持つ第一歩となります。そのための手法の1つとして、「ペルソナ分析」というものがあります。「ペルソナ」とは、商品やサービスの受け手となる代表的なお客さま像を言語化したものです。ペルソナ分析では、特定の1人を思い浮かべてペルソナを設定します。設定したペルソナに関する情報を、図表1のようなペルソナシートにまとめます。

ペルソナを設定することで、お客さま視点に立ってニーズを検討することができるだけでなく、商品・サービスの企画に携わるメンバー間での、ターゲットに対するイメージのズレをなくすことが可能になります。

2)カスタマージャーニーマップを作って顧客の購買プロセスを分析する

ペルソナの設定が完了したら、次にそのペルソナがどのような購買プロセスを経て購入に至るのかを整理します。

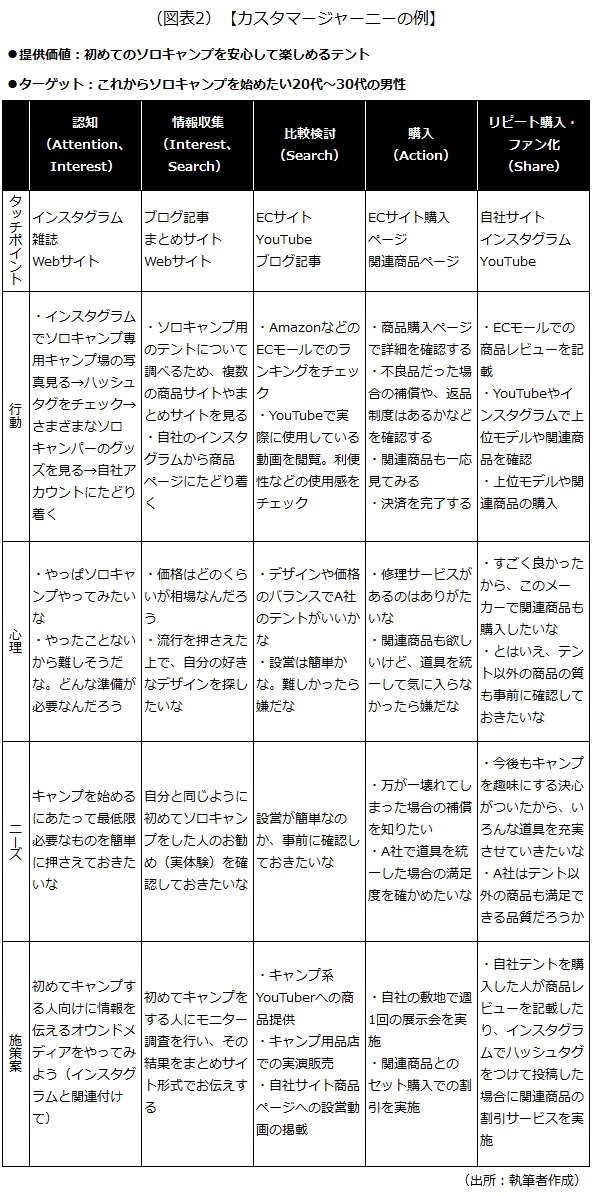

ここで有効な手法が「カスタマージャーニー」です。お客さまが自社の商品やサービスを購入するまでにたどる体験プロセスを、時系列のストーリーで図示するものです。図表2のように、AISAS(Attention、Interest、Search、Action、Share)などの購買プロセスモデルを設定し、顧客の各購買段階における自社との接点や、その際の行動や心理を洗い出すことで、顧客が抱えるニーズを明らかにし、CXを高めるために真に必要な施策を打ち出せるようになります。

こうしたCXの視点を持つことは、マーケティングや営業部門でのみ活かされるものではありません。複数の人間や部署を横断する日々の社内業務においても有効活用できます。実際に当社グローカルマーケティングが経験した事例とともに、全社員がCXの視点を持つようになるヒントをご紹介します。

3 CXの視点が、こうして会社を変えた!

1)経理・営業部門:「同僚の不便を改善したい」営業部長の思いで書類作成をDX

CXの視点に立った「同僚の不便や苦労を改善したい」という思いは、

会社が抱える真の課題を見つけ出して、その改善に向けて行動する

ための原動力になります。

これまで当社では、見積書や契約書などの押印が必要な媒体は、紙で対応していました。莫大な数の契約書類を作成し、郵送するという事務を各営業担当者が行っており、案件創出などの重要な営業活動を圧迫するほどの事務量となっていました。

また、契約書までは営業担当者が作成しますが、請求書は経理部門で作成するため、紙の書類を作成した後に、営業・経理共通の台帳にデータを入力する必要がありました。営業担当者が台帳への入力を忘れていると、経理部門がずっと請求書を発行できないこともありました。

そこで、かつては自身も営業担当者として同じ苦労を感じていた営業部長が、改善を提案。営業部門と経理部門の双方にヒアリングを行った上で、

- クラウド上で署名や押印が可能となる電子契約サービスを導入

しました。これにより、見積書や契約書の作成・発送にかかっていた作業時間が一気に短縮されました。特に営業部門では、これまで以上に本来の営業活動に注力できるようになり、案件の受注件数の増加にも寄与しました。

さらに、この電子契約サービスはお客さまも登録不要で承認できる仕組みとなっており、紙の書面に押印することなく、クラウド上で承認して書面データを保管できるようになったため、お客さまの業務効率化にも貢献することができました。

営業部長の行動は、自身の経験から、同僚が不便や苦労に感じている業務を明らかにし、さらにお客さまにとっての業務効率化にも寄与するという、CXの視点を活用した典型例です。

このケースでは電子契約サービスを導入するという大規模な改善に取り組みましたが、営業担当者が経理担当者のことを考えて、

- 契約書の作成後は、速やかに経理との共通の台帳にデータを入力する

- データ入力の際には誤りがないか、もう一度チェックを行う

- データ入力後に、社内コミュニケーションツールなどを使って経理部門に通知する

- 請求書の作成を依頼する際や受け取る際に、感謝の言葉を添える

ことも、CXの視点といえるでしょう。同様に、経理担当者が営業担当者のことを考えて、請求書を速やかに、誤りなく作成することも、CXの視点に該当します。

2)製造部門:“職人気質”の社員たちが、朝礼の「社員の言葉」で同僚を思いやるように

営業部長のような管理職でない社員もCXの視点を持つようになるためのキーワードが、

社員同士の深いコミュニケーション

です。当社で支援させていただいている製造事業者の事例から、社員が同僚に対してCXの視点を持てるようになった「小さなきっかけ」をご紹介します。

その会社は産業機械の金属部品メーカーで、さまざまな形状の部品を製造しています。社長とお話をした際、「中途で人材を採用したが、やり方が合わずに辞めてしまった」「未経験の方への教育体制に自信がない」など、採用面でのお悩みを打ち明けてくださいました。

もう少し話を伺っていくと、“職人気質”の社員にありがちな、「社員同士でのコミュニケーションが少なく、各部品の製造が1人親方状態になっている」という現状が明らかになりました。このため、誰かが体調不良などで欠けてしまうと製造がストップしたり、新人が質問をしても相手によって答えにバラつきが生じて混乱を招いたり、業務が後戻りしたり、といった弊害も生じていました。

そこで同社では、当社のコンサルタントの提案を受けて、

- 朝礼を毎日実施し、社員が持ち回り制でプライベートの話をする機会を設けました。

当初、社長は効果に懐疑的だったようですが、蓋を開けてみると、社員たちは意外にも自分の趣味や好きなことを楽しく話してくれたそうです。そして、他の社員との共通の話題を見つけ、社員同士のコミュニケーションが深まったことで、社員たちが同僚のことを思いやる雰囲気が生まれたといいます。朝礼の開始から2週間足らずで、社員たちから、現場での業務に関する改善案も話題に上るようになりました。

朝礼の効果を目の当たりにした社長は、製造業は未経験の新人を採用してみましたが、新人からの質問の答えに対する社員のバラつきがなくなり、業務の後戻りも少なくなったそうです。

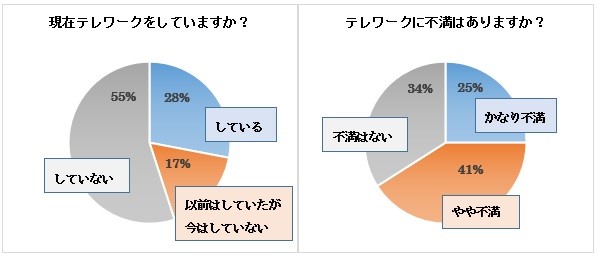

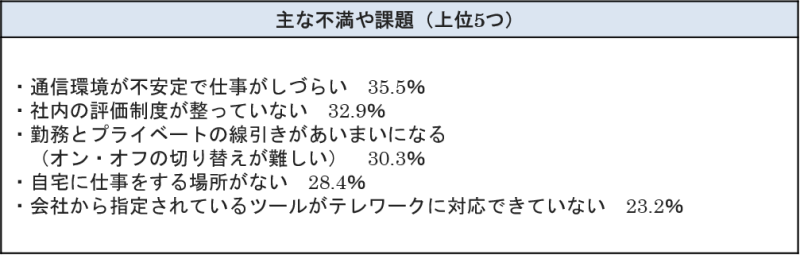

3)労務部門:CXの視点で、リモートワーク下でのコミュニケーションを創出

先ほどの事例では、社員同士のコミュニケーションを深めることが、同僚への思いやり、つまりCXの視点を持つきっかけになることをご紹介しました。とはいえ、昨今ではリモートワークも広がっており、さまざまな面で「飲みニケーション」にも頼りにくくなっていることから、社員同士のコミュニケーションを図りづらくなっています。ですが、

社員同士が対面でないことが多い会社ほど、同僚のことを思いやるCXの視点を持つことで生産性が高まる

といえますし、逆にCXの視点を持たなければ連携ミスが増え、生産性が低下しがちです。

当社はリモートワークを積極的に推奨しているのですが、対面でのコミュニケーションも重要ですから、「各自、週に1回は必ず出社する日を設けよう」とルール化しました。ところが、日によっては社員の出社が少なく、対面でのコミュニケーションの創出という効果はそれほど得られませんでした。

そこで、「必ず週に1回の出社」ルールを廃止し、

- 「各部門の会議は原則対面で実施すること。メンバーの都合が合えば、本社ではなく支社や外出先でもよい」というルールに変更

しました。新たなルールによって、対面でのコミュニケーションの機会を創出できただけでなく、結果として会議の濃度も飛躍的に向上したと感じています。

このルール変更は、本社から離れた場所に住んでいる社員を含め、日々のヒアリングを通じて決めたものです。ルール変更自体がCX(この場合は同僚)の視点に立ったものですし、新ルールによって、社員たちは互いの業務上の移動や居住地などにまで配慮し、融通を付け合いながらスケジューリングするという、CXの視点を実行する機会を得たと思います。

4 究極のCXは、全社員が「経営者の視点」を持つこと

このように、日々の社内業務においてCXの視点を持つことは、業務改善に大きく役立つことになります。ただし、最も重要なのは、

CXの視点を持つだけで終わらせず、行動・発信を続けること

です。そこから議論が生まれ、さらに優れた業務改善策を生み出すことができるのです。経営者やマネジメントクラスの皆さんは、

「あの業務は効率が悪そうだな」

「この部署とあの部署の連携を良くするにはこうすべきでは」

と思い立ったら、すぐに現場の社員に意見を求めてみましょう。きっと前向きな議論が始まり、コミュニケーションが深まるはずです。

会社にとって、

究極のCXは、全社員が「経営者の視点」を持つようになること

です。そのためには、まずは経営者の皆さんが社員のためにCXの視点をフル稼働して、社員の不便や苦労に対して積極的に業務改善を提案しましょう。社員たちは経営者の皆さんの思いに応えて、CX(この場合は経営者)の視点を持つようになっていくことでしょう。

以上(2023年2月)

pj10071

画像:Deemerwha studio-Adobe Stock