書いてあること

- 主な読者:社員101人以上の会社の経営者

- 課題:女性活躍推進法に基づく「一般事業主行動計画」の策定義務が生じる

- 解決策:女性活躍は経営者と現場のギャップが生じがちなので注意。計画の策定・実行で助成金の対象となるので受給を検討する

1 2022年4月1日より「行動計画」に関する義務の対象が拡大

女性活躍推進法に基づく「一般事業主行動計画」(以下「行動計画」)とは、

会社が女性の活躍に関する課題を解決するための計画であり、社員数が常時301人以上の会社に策定などが義務付けられている

状況です。これが、

2022年4月1日より、社員数が常時101人以上の会社にも義務付けられる

ことになります。

経営者は「当社では女性が十分に活躍している」と思っていても、実際は、

- 育児休業から復帰した女性へのサポートが不十分で、その後のキャリアが限定される

- 女性の管理職登用に注力しているが、そもそも管理職に与えられている権限が小さい

といったケースがあります。行動計画を策定する場合、その過程で「採用者に占める女性の割合」「管理職に占める女性の割合」などを確認するので、こうした課題が明らかになる可能性があります。また、行動計画を策定すると、一定の要件を満たすことで、

- 最大60万円の「両立支援等助成金(女性活躍加速化コース)」を受給できる

- 会社PRなどに使える「えるぼし認定」「プラチナえるぼし認定」を取得できる

といったメリットがあります。

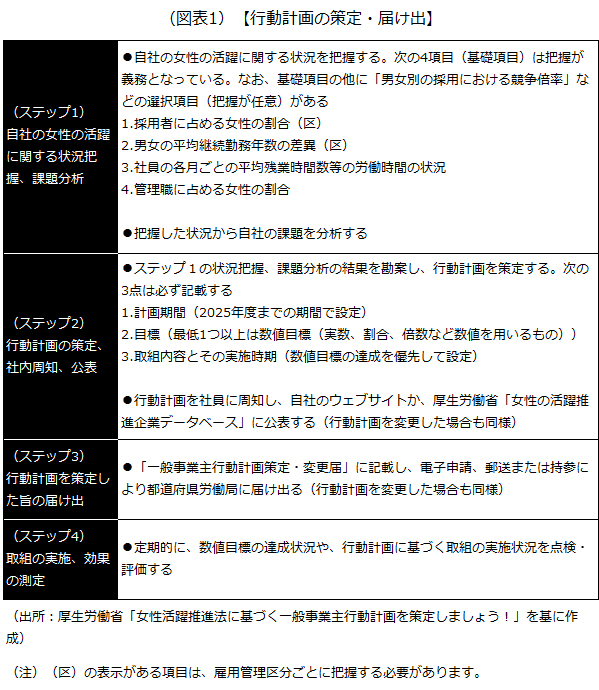

2 まずは行動計画の策定などの全体像を押さえよう

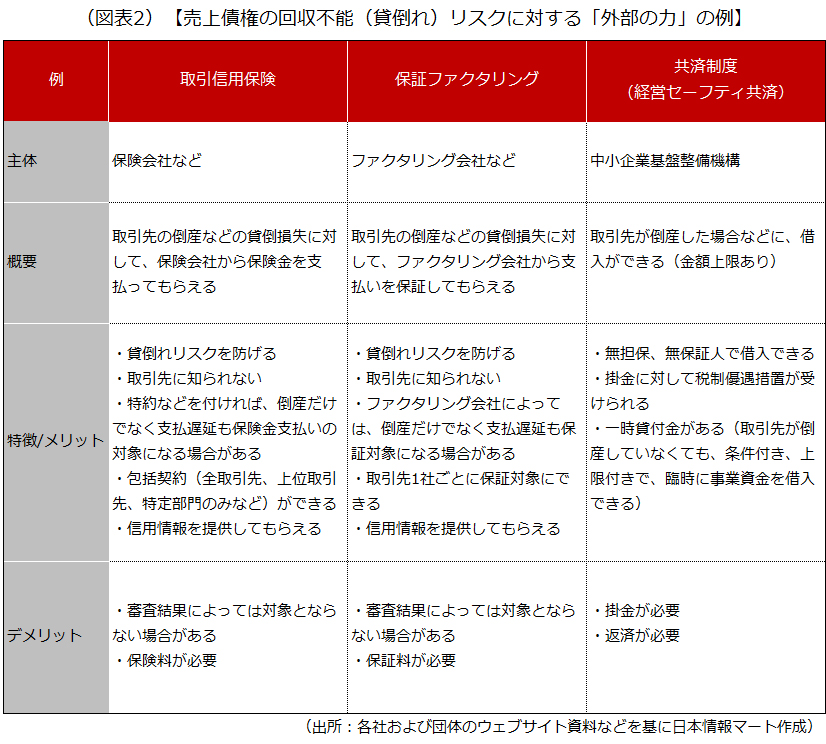

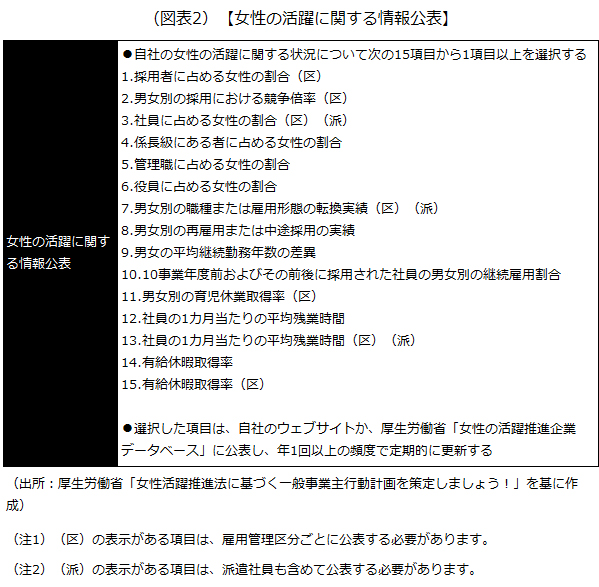

2022年4月1日より、社員数が常時101人以上の会社に義務付けられるのは、

- 行動計画の策定・届け出

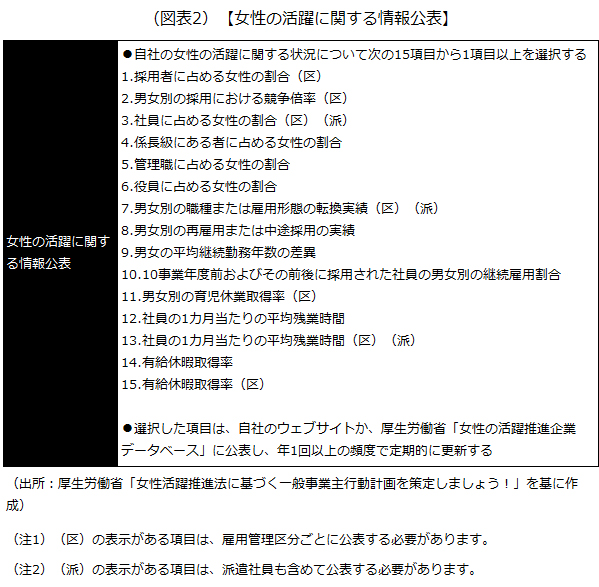

- 女性の活躍に関する情報公表

です。

「1.行動計画の策定・届け出」「2.女性の活躍に関する情報公表」に違反しても罰則はありませんが、次のペナルティーを受けることがあります。

都道府県労働局からの報告徴収、助言、指導、勧告、会社名の公表

ここから先は、「1.行動計画の策定・届け出」の「(ステップ1)自社の女性の活躍に関する状況把握、課題分析」に焦点を当てて、ポイントを紹介します。行動計画の策定例、届け出の様式、女性の活躍に関する情報公表のイメージなどについては、こちらをご確認ください。

3 女性の活躍に関する課題を明らかにする

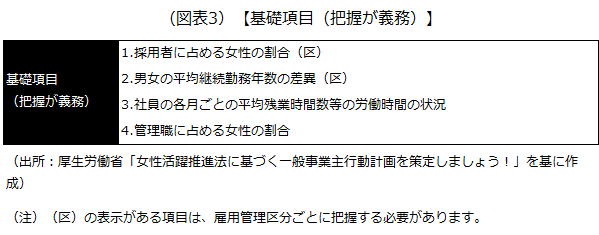

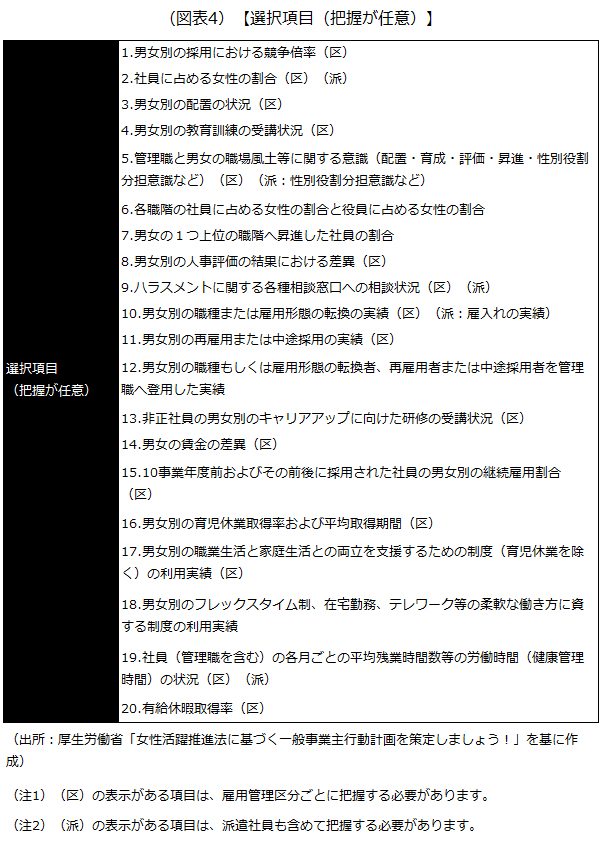

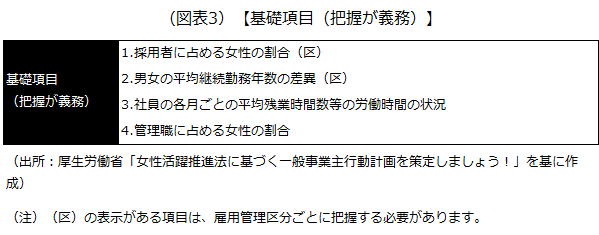

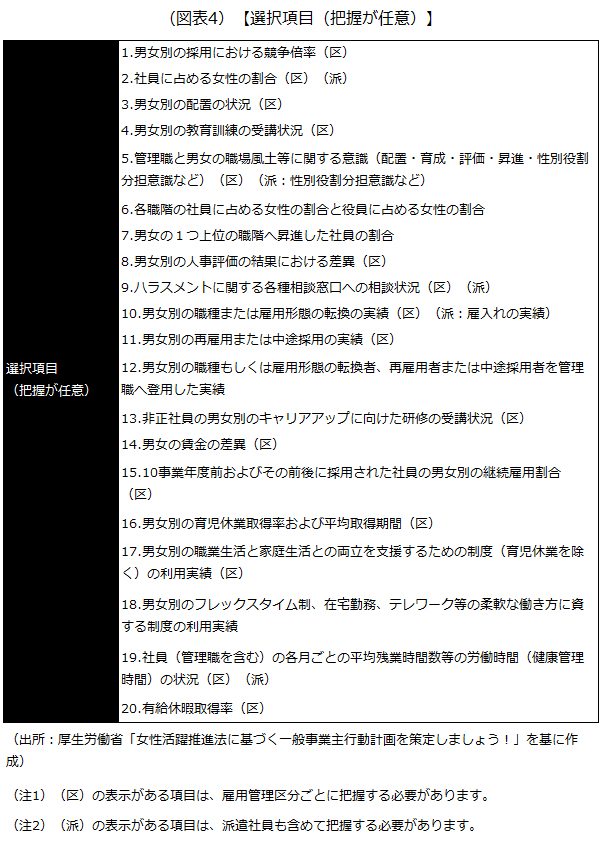

1)「基礎項目」と「選択項目」を押さえる

女性の活躍に関する状況を把握する場合、まずは「基礎項目」の状況を全て調査し、次に「選択項目」の状況を可能な限り調査します。

2)数値だけではなく本質も見る

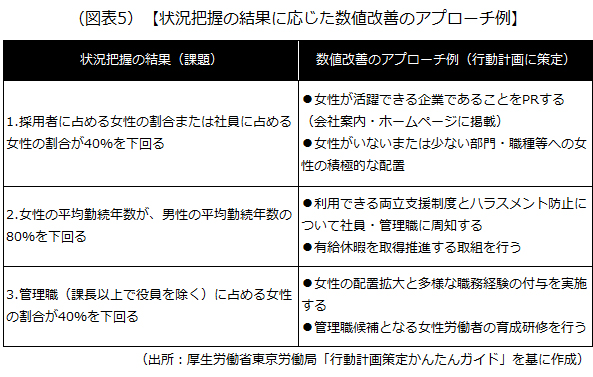

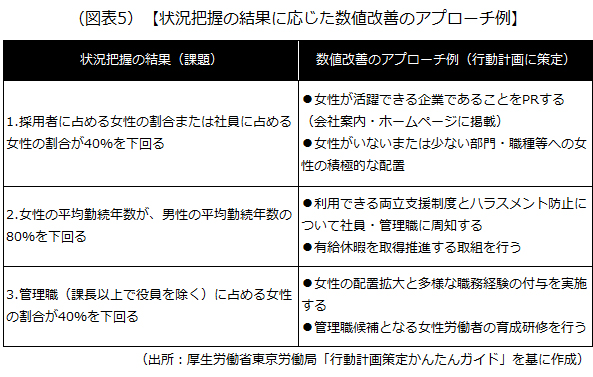

把握した状況を基に自社の課題を分析し、解決のためのアプローチを行動計画に落とし込みます。厚生労働省東京労働局では、状況把握の結果に応じた数値改善のアプローチ例として、次のようなものを紹介しています。

基本的には基礎項目と選択項目のうち、数値が低い項目に注目することになりますが、注意しなければならないのは、

「数値が低い項目=解決すべき課題」とは限らない

ことです。例えば、管理職に占める女性の割合が低い場合、

そもそも管理職になることが、本当に女性の活躍につながるのか

という問題があります。中小企業では個々の社員一人一人の裁量が大きいため、管理職がマネジメントできる範囲が限られます。つまり、「管理職になったら女性が活躍できる」とは言いにくく、管理職の権限を見直すことが先決となります。

こうした課題を見つけるには、

経営者自身が「女性が活躍しているとは、どのような状態なのか」を掘り下げる

ことが重要です。活躍のイメージは、

- 新しい仕事に積極的に挑戦する女性が多い

- 育児休業や時短勤務などの両立支援制度を、積極的に利用する女性が多い

- 特別な成果などを上げるわけではないが、活気にあふれている女性が多い

などさまざま考えられます。

3)解決のためのアプローチに注意する

解決のためのアプローチも慎重に判断します。例えば、女性の育児休業取得率を高めたい場合、育児休業取得率が低い理由によってアプローチが異なります。

- 管理職の理解が乏しい:マタニティーハラスメント研修などを受講させる

- 長期休業が取得しにくい:多能工化を進めつつ、業務委託なども利用する

- 復帰に不安を覚える:休業中、定期的に仕事に関する情報を共有する

- 復帰後の両立支援が不安:時短勤務など自社の両立支援制度を再度周知する

この辺りは、社内アンケートなどで、

自社の仕事や両立支援制度で改善が必要だと思う項目は何ですか(理由も)

といった質問を、女性にぶつけてみるとよいでしょう。

4 行動計画を策定・実行すると助成金の対象になる

1)両立支援等助成金(女性活躍加速化コース)

両立支援等助成金(女性活躍加速化コース)とは、

- 社員数が常時300人以下の会社が、行動計画に盛り込んだ取組内容を実施し、3年以内に数値目標を達成した場合、

- 47万5000円(生産性に関する要件を満たした場合は60万円)が支給される

というものです。申請先は管轄の都道府県労働局で、支給は1社につき1回限りです。詳細はこちらをご確認ください。

2)えるぼし認定・プラチナえるぼし認定

「えるぼし認定」は女性の活躍が推進されている証しといえます。行動計画の策定・届け出、女性の活躍に関する情報公表を行った会社は、えるぼし認定の申請ができます。取得のメリットは次の通りです。

- 自社のウェブサイトや商品などに認定マークを貼布してPRできる

- 公共調達で加点評価を受けられる

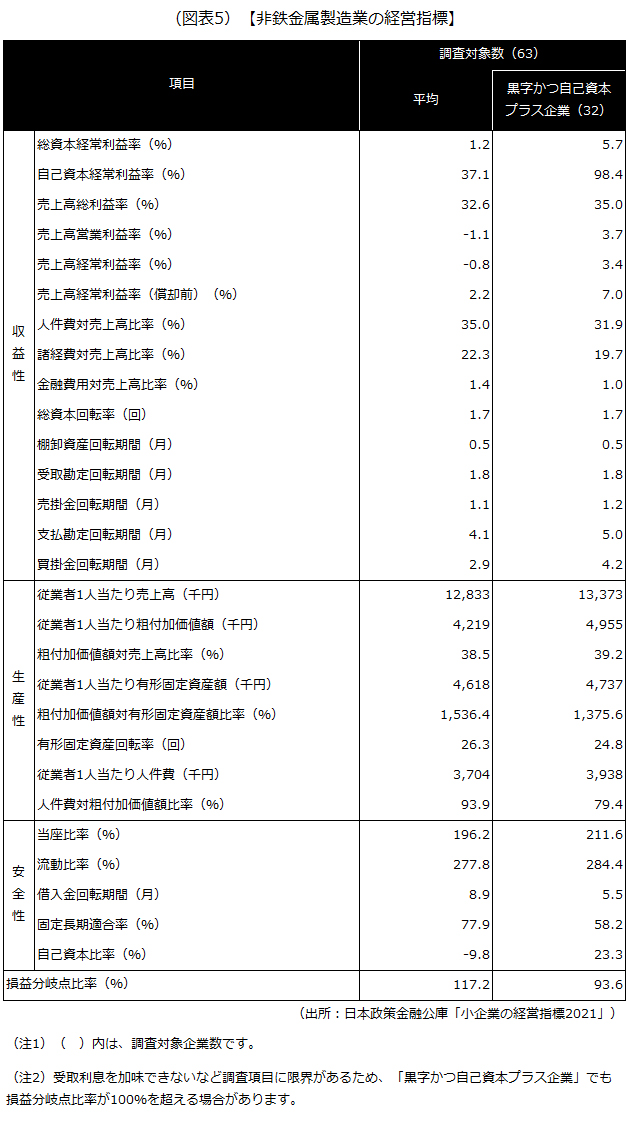

- 日本政策金融公庫「働き方改革推進支援資金(企業活力強化貸付)」を、通常より低金利で利用できる

えるぼし認定は3段階に分かれています。また、えるぼし認定を取得した会社のうち、「女性の活躍推進に関する状況が優良である」など一定の要件を満たした会社は、さらに上位の「プラチナえるぼし認定」を取得できます。

えるぼし認定・プラチナえるぼし認定の詳細は、こちらをご確認ください。

以上(2021年11月)

op80138

画像:peshkova-Adobe Stock