目次

- 1 「どうせ清掃業なんて…」社員の”誇りのなさ”が、人手不足のスタートだった

- 2 求人広告への依存は「負け戦」。なぜ”たまたま来る人”の採用は続かないのか

- 3 お金をかけず、まず社長が始めた「たった一つの泥臭い行動」

- 4 「3K=綺麗・気持ちイイ・感動を与える」:ゴミ屋に”仕事の誇り”を見出す

- 5 200の福利厚生を「数」で勝負する本当の意図

- 6 若い世代に「会社のおもしろさ」を丸投げするSNS戦略

- 7 部活動は「仲良し」のためではない。「部署を超えた共通体験」という設計

- 8 なぜ「ありがとう」が年間数千個も集まる会社になったのか?

- 9 会社を「地域へひらく」:採用は”街との関係性”から生まれる

- 10 採用に悩む経営者へ:高野社長が掴んだ”採用成功の本質”

全国的に人材獲得競争が激化する中で、地方の中小企業が求職者から選ばれるのは至難の業です。特に、給与や知名度で大手企業に勝つことはできません。求人媒体に掲載しても、「たまたま来る人」に頼る採用活動が続き、多くの企業が悩みを抱えています。

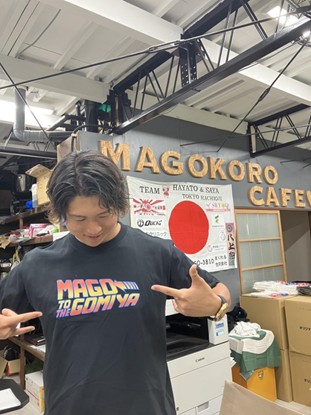

そんな中、東京八王子市にある創業40年を超える廃棄物清掃会社、

には、驚くべき現象が起きています。

清掃業という一般的に不人気とされる業界、かつ地方都市でありながら、なんと

募集を止めていても月に最大4〜5人程度の応募が来る

というのです。

代表の高野正人氏が実践してきたのは、特別なIT投資や奇策ではありません。「会社の内部を徹底的に磨き上げる」という、どんな企業でも再現可能な泥臭い努力の積み重ねでした。

「お金をかけずに人が集まる仕組み」をどう作ったのか。高野氏の挑戦を通して、採用成功の本質を紐解きます。

【奇跡ではない】給料でも知名度でも勝てない清掃会社が、求人費ゼロで月4〜5人を集めるまで

株式会社まごころ清掃社は、八王子市で40年以上の歴史を持つ廃棄物清掃会社です。高野氏が約3年前に代表に就任するまで、同社は全国の中小企業と同じ悩みを抱えていました。

高野氏自身、人手不足で早朝から休みなく働き、急遽ドライバーとして現場に出ることもあったといいます。社員の中には、自分の仕事に誇りを持てず、下を向いて働いたり、退職したりする人も少なくありませんでした。

しかし、高野氏が掲げた目標は「業界イメージの変革」と「社員が誇りを持てる会社づくり」。結果、現在の同社は、

- 求人広告を出さなくても月に最大4~5人の応募が来る

- 約200のユニークな福利厚生制度がある

- 会社のSNSや施設が、地域の子どもたちの学びの場となっている

という、地方の中小企業としては異例の成功を収めています。この成功の裏側には、給料でも知名度でもない、「会社の内部価値」を高める10の行動がありました。

1 「どうせ清掃業なんて…」社員の”誇りのなさ”が、人手不足のスタートだった

約20年前、高野氏がまごころ清掃社に入社した当時、同社は採用の前に、まず「組織の空気」という深刻な課題を抱えていました。

「社員は仕事を誇れず、退職する人や、下を向いて働く人が多かった」

これは、給与水準や待遇といった外的な要因ではなく、「自分の仕事に意味を見いだせない」という内的な要因が引き起こす問題です。社員が自社の仕事に誇りを持てなければ、友人や家族に自信を持って会社を紹介することはできません。結果、採用は停滞し、優秀な人材は流出し続けます。

まさに、多くの地方中小企業が直面する「負のスパイラル」の入り口でした。

2 求人広告への依存は「負け戦」。なぜ”たまたま来る人”の採用は続かないのか

人手不足に陥ると、多くの企業は「給料を上げる」「求人媒体に掲載する」という短期的な解決策に頼ります。まごころ清掃社も以前はそうでした。

「従来の求人媒体では差別化が難しく、人材不足に落ち入り急遽トラックを運転したことも」

地方中小企業にとって、大手と同じ土俵(給与やブランド力)で戦う求人広告への依存は「負け戦」です。給料の高い企業に人は流れていき、残るのは「たまたま応募してきた人」。当然、定着率は低く、会社の魅力は一向に高まりません。

高野氏は、この「外に頼る採用」を根本から変え、「会社の内部を磨くことこそが本質である」と舵を切ります。

3 お金をかけず、まず社長が始めた「たった一つの泥臭い行動」

高野氏が会社を変えるために、まず着手したのは「採用施策」ではなく、

組織の空気と文化の改善

でした。しかも、一切お金がかからない「泥臭い行動」の徹底です。

それは、「挨拶」「笑顔」「大きな声」の徹底です。

「『がんばろう』の『がん』は『顔』。顔を張ろう、笑顔で行こうという意味」

頑張るとは笑顔で頑張ること。高野氏は、社内一の大きな声で挨拶をし、社員をポジティブの渦に巻き込んでいきました。このシンプルな行動の積み重ねが、会社の透明性と活気につながり、社外から見た「魅力」の土台を作ったのです。

4 「3K=綺麗・気持ちイイ・感動を与える」:ゴミ屋に”仕事の誇り”を見出す

清掃業は「きつい、汚い、臭い」という3Kのイメージが付きまといます。高野氏はこのイメージを払拭するために、「綺麗・気持ちイイ・感動を与える」=3Kという企業理念を策定。そして、企業理念をあらゆる手法で表現していきます。その中心的な取り組みが、カッコいい清掃服を制作して、社員に配布したことでした。

「カッコいい作業服は、社員の家族にも配布。社員から、妻が気に入って買い物の際、着ていっていますという声も」

さらに、高野氏は、清掃業の仕事の本質を社員に訴え続けました。清掃業は、実は

あらゆる業種とつながっている

仕事です。どの会社にもゴミが出ます。この視点を持つことで、社員は単なる作業員ではなく、「社会の裏側を支えている」という誇りを持つことができます。仕事の意味が深まることで、社員は自らの業務に情熱を持てるようになり、それが企業の定着率と採用力に直結しました。

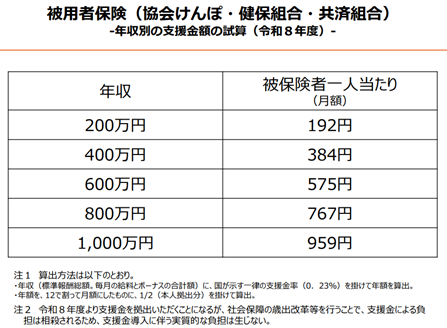

5 200の福利厚生を「数」で勝負する本当の意図

まごころ清掃社は現在、約200の福利厚生制度があります。この「数」へのこだわりは、見栄ではありません。

高野氏の戦略は、「社員の生活に必要な支出を会社の中で内製化することで、社員の手元に残るお金を増やす」という、地方中小企業ならではの現実的なアプローチです。

具体的な例として、

- 社内食堂でのお弁当作り(安価または無料で提供)

- アパレル製品の開発(制服もオシャレに、私服としても使える)

- 沖縄にある社員寮を一日5,000円で利用可能

- 社用車(プリウス、ヴェルファイア)を休日に無料で貸し出し

これらは、給与を大幅に上げずとも、社員の生活を実質的に楽にし、

心に余白

を生み出します。生活の安定は心の安定につながり、離職率の低下に大きく貢献しています。

6 若い世代に「会社のおもしろさ」を丸投げするSNS戦略

会社の魅力を発信する際、高野氏はSNSやホームページの運営を

若い世代に全面的に

任せました。

「若い世代に会社のSNSやホームページの運営を任せ、ドローン撮影など新しい技術も取り入れる」

彼らは、外から見て「何が面白いか」「何がクールか」を知っています。彼らの視点で撮影されたドローン映像や、「子ども工場長」シリーズは、通常は閉鎖的に見られがちな工場内の様子を、あえてオープンに、魅力的に発信しました。

これは単なる情報発信ではなく、「若い社員の感性を信頼し、権限を移譲する」というメッセージでもあります。この「透明性」と「信頼」こそが、求職者にとって最大の魅力となりました。さらに、高野氏の業界改革に挑むストーリーを紹介したTikTokメディア「社長の名は」では、490万回の再生数を記録しました。時代の変化に併せて効果的に情報発信をしていきました。

■TikTokメディア「社長の名は」490万回再生された高野氏のストーリー動画■

https://www.tiktok.com/@shachono_nawa/video/7460827672831118608

7 部活動は「仲良し」のためではない。「部署を超えた共通体験」という設計

高野氏は、月に一回のイベントを目標とし、社員の趣味に合わせたボウリング部やサウナ部などの部活動を創設しました。

「イベント後には社員の結束力が高まり、仕事以外での良い思い出ができている」

これは、単に「仲良しクラブ」を作るためではありません。講演会や外部講師を招いた学びの場、そして仕事以外の共通体験は、

部署や世代を超えた人間関係

を構築し、コミュニケーションを円滑にします。社員が互いを理解し合うことで、現場での連携が強まり、生産性の向上にもつながっているのです。

8 なぜ「ありがとう」が年間数千個も集まる会社になったのか?

第3章の「笑顔と挨拶」をさらに深めたのが、「感謝のゲーム化」です。高野氏自身、

「一日24個のありがとうを言われる」というゲームを自分に課しています」

これは、社員一人ひとりが、お客様や仲間に対して能動的に感謝される行動を意識する文化を醸成しました。「当たり前」の反対は「ありがとう」という理念のもと、

会社全体でポジティブな行動が循環

し、それが結果的に「良い会社」という評判として外ににじみ出し、応募者を引き寄せる最大の要因となりました。

9 会社を「地域へひらく」:採用は”街との関係性”から生まれる

採用の成功は、会社単体の努力ではなく、「街との関係性」からも生まれます。まごころ清掃社は、八王子市との連携や、「ドリームフェスタ」という子供向けのイベント主催を通じて、地域に深く根ざした活動を行っています。

さらに、2024年、八王子に眠っていた修道院跡地を買収。「まごころファーム」と名付けられた蘇った施設内に畑や動物(ヤギ、マイクロピッグ)を置き、地域の人々が訪れる「学びの場」として開放しています。

「通常は閉鎖的に見られがちな清掃業だからこそ、積極的に地域の人々との距離を縮めていっています」

これにより、清掃業という仕事や、そこで働く社員のイメージが、地域の子どもや親御さんにとってポジティブなものに変わります。採用活動は、求人広告ではなく、

地域との関わりの中

から自然発生的に生まれるようになったのです。

10 採用に悩む経営者へ:高野社長が掴んだ”採用成功の本質”

高野氏は、採用に悩む中小企業の経営者に対し、最後にシンプルなアドバイスを贈っています。

「孤立せずに外に出て様々な人と話し、異なる手法やテクニックを学ぶことの重要性」

高野氏自身、青年会議所での12年間の活動を通じて、100回以上の講演を聞き、約1万人の仲間と交流した経験が、現在の成功の答えを導いたと言います。

給与や知名度で勝てない地方中小企業が採用で勝つ方法は、

会社の内部を磨き、それを外にオープンにし、そして孤立せずに学び続けること

まごころ清掃社の事例は、特別な予算やスキルがなくても、「社員と地域を喜ばせよう」という泥臭い情熱と、再現性の高い行動の積み重ねこそが、求人広告費ゼロで人が集まる会社を作る、採用成功の「本質」であることを証明しています。

まとめ 今日から真似できる「給料に頼らない採用戦略」チェックリスト

高野氏の事例から、地方中小企業が今日から取り組める行動をチェックリストにまとめました。

- 文化の変革: 「笑顔」「挨拶」「大きな声」を徹底し、会社の空気を変える。

- 仕事の再定義: 業務の裏側にある「社会貢献性」を言語化し、社員の誇りを育む。

- 生活支援: 社員寮や社用車貸し出しなど、給与アップ以外で社員の実質的な手取りが増える仕組みを作る。

- 透明性の確保: 若手社員にSNS運営を任せ、工場やオフィスなど通常見せない場所をオープンにする。

- 学びの提供: 月に1回、仕事以外の外部講師を招いた講演会やイベントを開催する。

- 地域との融合: 会社を「学ぶ場」「交流の場」として地域に開放するイベントを企画する。

■株式会社まごころ清掃社■

https://gomi-magokoro.jp/

以上(2026年1月作成)

pj00804

画像:株式会社まごころ清掃社