1 「プレゼン」には万全の体制で挑もう

ビジネスシーンでは、プレゼンテーション(以下「プレゼン」)が頻繁に行われます。しかし、「上手に話せなかったらどうしよう」「自分の提案が的を外していたらどうしよう」など、不安な気持ちが膨らみ、プレゼンに対して苦手意識を持つ人も少なくありません。こうした不安をなくすには、「何が起こっても大丈夫」と思えるよう万全の準備をするしかありません。

この記事では、プレゼンを成功させるための準備のポイントとして、次の3つを紹介します。

- 目的の理解:何のためにプレゼンを行うのかを明確に理解する

- 内容の精査:何を、どんな方法で伝えるのかを熟考する

- 練習の徹底:プレゼン内容をマスターし、本番で成果を出せるようにする

プレゼンは何度練習しても緊張するものですが、本気で準備していれば、「自分はこれだけの準備をしてきたのだ」という自信が出てきて、「失敗したらどうしよう」という不安は軽くなっていきます。結果的に、提案が聞き手に受け入れてもらえるかは分かりませんが、準備した分だけプレゼンの質は向上しますから、まずは上の3つのポイントを順に押さえていきましょう。

2 (ポイント1)目的の理解~何のためにプレゼンを行うのか

プレゼンの準備をするに当たって、最初に押さえておきたいのが「目的の理解」です。

プレゼンのシーンや段階によって、そのプレゼンの目的(ゴール)が変わってくる

ので、ここがブレると後が大変です。

プレゼンを担当する当人は「わざわざ分析しなくても目的なんて明確だ!」と思いがちですが、チーム内で認識の違いが生じていることなどもありますので、

目的の明確化と認識のすり合わせのためにも、プレゼン準備を始める前に状況を整理

しましょう。

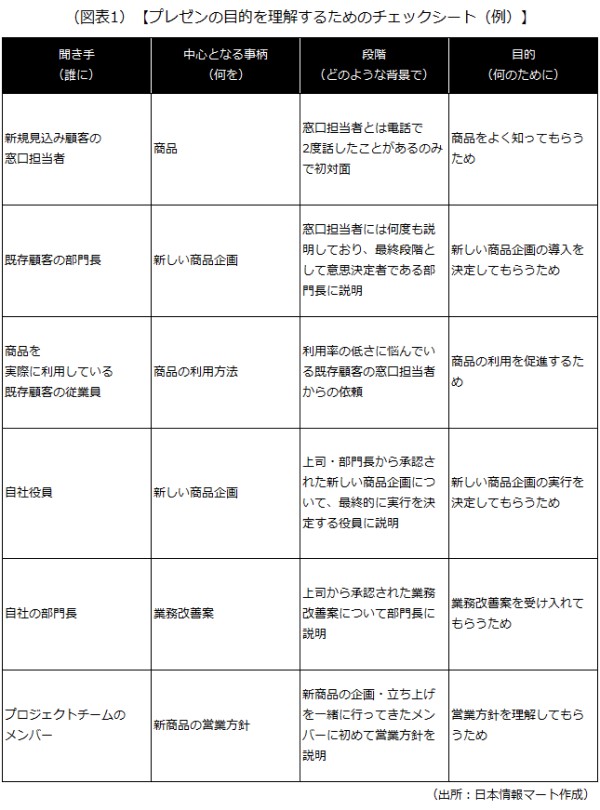

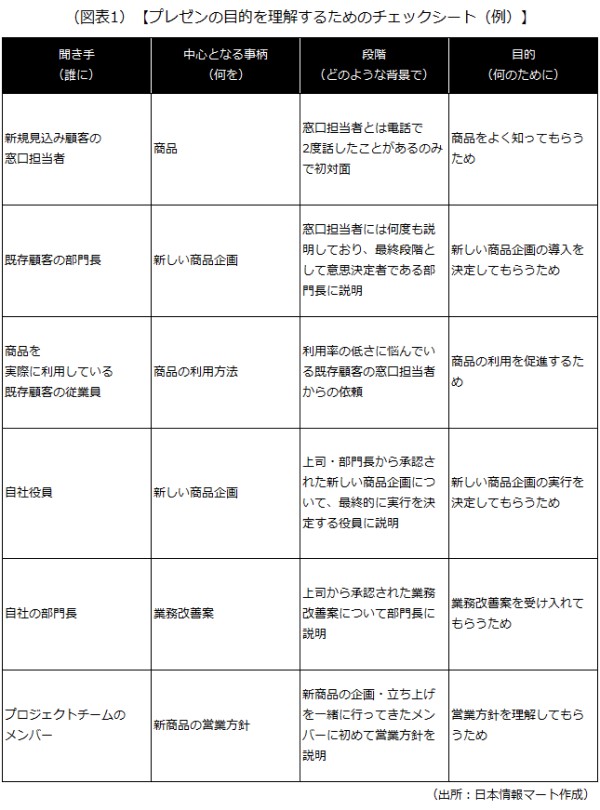

1)シーンによる目的の違い

プレゼンが行われるビジネスシーンには、例えば次のようなものがあります。

- 新規見込み顧客である窓口担当者に対する商品・サービス(以下「商品」)の提案

- 既存顧客の部門長などに対する新しい商品企画の提案

- 商品を実際に利用している既存顧客先の従業員に対する商品の利用方法の説明

- 自社役員に対する新しい商品企画の提案

- 自社の部門長に対する生産性向上のための業務改善の提案

- プロジェクトチームのメンバーに対する新商品の営業方針の提示

シーンによって、プレゼンの目的は異なります。例えば、

- (シーン1)新規見込み顧客に対する商品の提案 → 自社商品の購入を決定してもらうことが目的

- (シーン2)プロジェクトチームのメンバーに対する新商品の営業方針の提示 → メンバーに営業方針を正しく理解してもらうことが目的

といった具合です。

2)プレゼンの段階による目的の違い

「初めて行うプレゼンなのか」「何度目かのプレゼンなのか」という、プレゼンの段階によっても目的は変わります。例えば、

- (段階1)新規見込み顧客の窓口担当者に対しての初プレゼン → 自社と自社商品について理解を深めてもらうことが目的

- (段階2)何度かプレゼンを行っている顧客に対しての最終プレゼン → 意思決定権者に購入を決定してもらうことが目的

といった具合です。

3)プレゼンの目的を理解するためのチェックシート

プレゼン相手や目的などをまとめたチェックシートを活用すると、

メンバーとの認識の不一致を防いだり、次章で説明する「内容の精査」の際にプレゼンの軸がずれるのを防いだりするのに役立つ

でしょう。プレゼンの目的を理解するためのチェックシート(例)を次に示します。

3 (ポイント2)内容の精査~何を、どんな方法で伝えるのか

次に、プレゼンの内容を精査していきます。最初に整理した目的から軸がずれないよう、「聞き手に効果的に伝える」内容を目指しましょう。

1)伝える内容を検討するための情報収集

1.聞き手の状況

まず、プレゼンの場でこちらの意図がきちんと伝わるように、必要な情報を収集します。

例えば、新規見込み顧客である窓口担当者に対する商品の提案のプレゼンでは、聞き手に、自社商品と同じタイプの他社商品を利用したことがあるか、また利用したことがある場合はその印象について、事前に確認しておけるとベターです。

通常、このようなパターンのプレゼンでは自社商品について説明することが中心のプレゼンになります。しかし、仮に聞き手が他社商品を利用したことがあり、しかも何らかの不満を感じていることが分かっていれば、

他社商品と比較し自社商品の優位性を強調するなど、より効果的なプレゼン内容を用意できる

場合もあります。

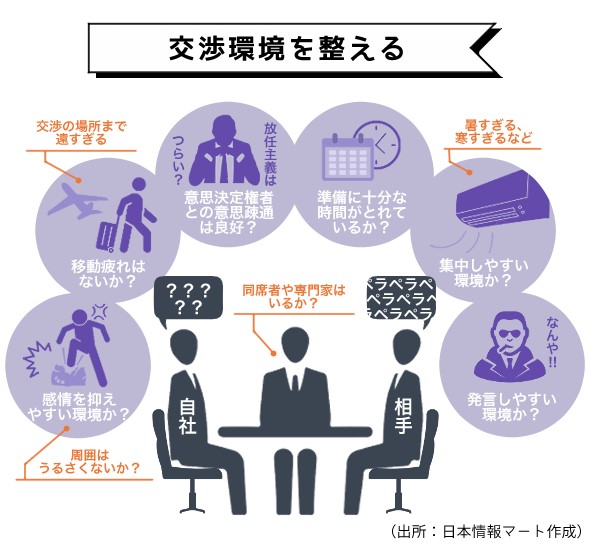

2.プレゼンの条件

また、次のような内容についても、事前に先方に確認しておきましょう。

聞き手の人数、プレゼン時間、対面かオンラインか、対面の場合は会場の広さ(聞き手との距離や自分の立ち位置など)、設備(プロジェクター・ホワイトボード・マイクなど)

プレゼン時間が短い場合は伝えたいポイントを絞る、プロジェクターがない場合はフリップを用意するなど、条件に合わせた対応が必要になります。

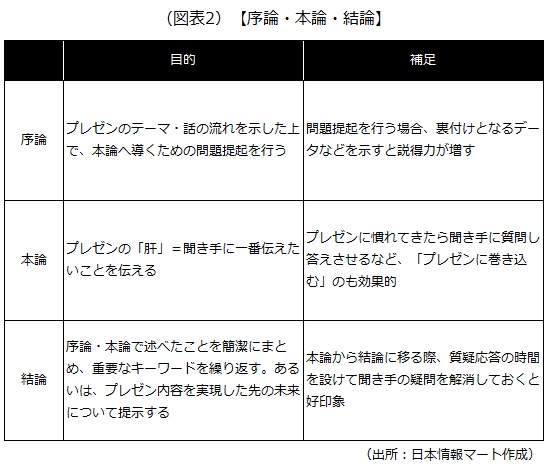

2)構成の決定

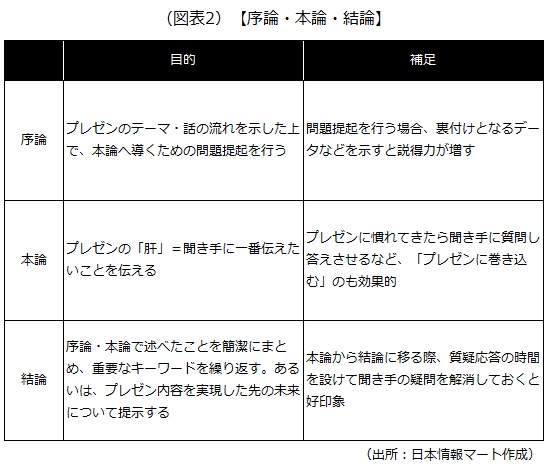

一般的なプレゼンの構成は、「序論・本論・結論」です。詳細は次の通りです。

また、プレゼンは「『つかみ』が肝心」と言われます。序論の段階で聞き手を引きつけるために、業界の動向などを絡めて「~のような問題があるのをご存じでしょうか?」などの形で疑問を投げかけたり、最初に「今回の提案によって、貴社の抱える問題がスムーズに解決できます」と結論を先に述べたりする方法なども考えられます。

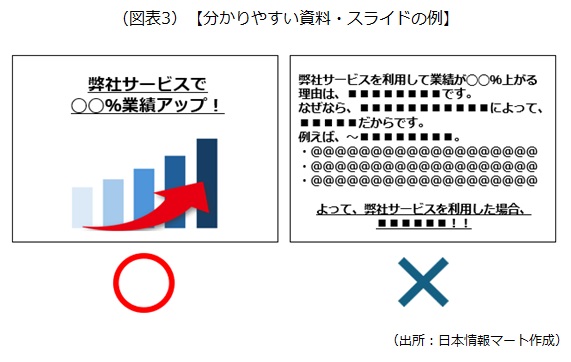

3)資料・スライドの内容の決定、作成

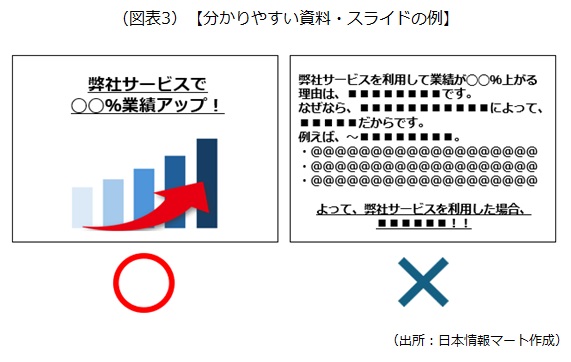

プレゼンの構成が決まったら、次に資料・スライドを作成します。資料は、パワーポイントなどを使って作成するのが一般的です。例えば、

- 拡大している様子を示したいときは右上がりの矢印を大きく見せる

- アニメーションをうまく使用し動きのある資料にする

など、伝えたいことを図やイラストを使ってイメージさせるように作ると分かりやすいでしょう。

また、資料を作成する際は「情報量」に注意しましょう。例えば、

- 重要なポイントが一目で分かるレイアウト

- 1ページに盛り込む内容は1つだけ

などを心掛けて作成します。

図表3の右側のように、細かい文字や詳しい説明などを資料・スライドに記載すると要点が分かりにくいほか、オンライン会議などで資料を共有する場合、聞き手の環境によっては文字が読みにくいことも考えられます。

重要な点のみ資料・スライドに記載し、それ以外は口頭で説明する準備をしておくと、とっさの質問などにも臨機応変に対応することができます。

4 (ポイント3)練習の徹底~プレゼン内容をマスターする

プレゼン本番で頭が真っ白になってしまったり、焦って大切なことを伝え忘れてしまったりするのでは……という心配を薄めるためには、泥臭いやり方ですが、やはり

本番を想定して、何度も練習を重ねること

が効果的です。

何も見ないでもスラスラと言葉が出てくるようになるまで練習するのが理想ですが、他の業務との兼ね合いで、まとまった練習時間を取りにくい場合もあります。そういうときは通勤電車の中や入浴中など、スキマ時間をうまく使ってプレゼンの練習に充てるとよいでしょう。

練習するときのポイントは、

- 必ず時間を計ること

- 話す速度や間の取り方を覚えること

です。限られた時間で話すとなると、誰でも焦りがちになりますが、あくまで「聞き手に伝える」ことを大切にして、ゆっくり・はっきりと話すことを心掛けましょう。

「聞き手に伝わる」プレゼンを行うには、

自分の話し方・立ち方・視線の配り方の癖を客観的に把握し、必要に応じて直していく

ことも大切です。スマートフォンなどを活用して自分の話している姿を録画し、チェックすると、自分の癖を客観的に見ることができます。

また、上司や同僚などの前でプレゼンを行い、印象や直したほうがいい点を教えてもらうのもよいでしょう。その際、質疑応答の時間も設ければ、質問への回答も練習することができます。

以上(2025年2月更新)

pj00344

画像:metamorworks-Adobe Stock