1 2週間以上も無断欠勤しているのに解雇できないの?

A社の社長は悩んでいます。これまで真面目に働いてくれていた社員のBさんが、ここ数日、無断欠勤をしているのです。電話をしても応答がなく、自宅にも行ってみましたが留守でした。遠方に住んでいるBさんの家族にも連絡しましたが、誰も行方を知りません……。

2週間たっても連絡が取れず、限界と判断した社長は、就業規則にのっとってBさんを解雇することに決め、解雇通知書(解雇する旨を社員に通知する書類)を作成しました。ですが、ここで問題が……。Bさんの行方が分からないので解雇通知書を本人に届けられません。そこで、社長はBさんの家族を頼ることにしました。

「申し訳ありませんが、Bさん本人と連絡が取れないため、この解雇通知書をご家族にお預けします。もしもBさんから連絡がありましたら、本人にお渡しください」

Bさんの家族に何とか了承してもらい、これで一段落かと思われましたが、しばらくしてA社に一本の電話が入りました。電話の主は、Bさんの代理人を名乗る弁護士。どうやら家族の前に現れたBさんが、解雇通知書を渡されて憤慨し、弁護士に相談したようです。弁護士が言うには、「Bさんの家族に解雇通知書を預けても、Bさん本人に通知したことにはならない。だから解雇は無効だ」とのこと。社長は釈然としません。

「Bさんと連絡が取れないから家族に頼んだのに、『本人に通知しなければ解雇できない』とはどういうことだ? 本人と連絡が取れるまでずっと待っていないといけないのか?」

2 「客観的合理性」と「社会的相当性」がカギ

労働契約法により、会社が社員を解雇する(労働契約を一方的に解消する)には、

- 客観的に見て解雇はやむを得ないといえるだけの理由がある(客観的合理性)

- 社員の行為に照らして、解雇を選択することが適当であるといえる(社会的相当性)

の2つの要件を満たさなければなりません。過去の裁判例(東京地裁平成12年10月27日判決)では、このルールを無断欠勤に当てはめた上で、

無断欠勤が「2週間以上」続くことが、解雇が有効と認められるための1つの目安である

という判断がされており、多くの会社がこれにならって就業規則などを整備しています。ただ、実際は無断欠勤が2週間以上続いていても、解雇が無効になるケースがあります。

例えば、

解雇予告や解雇予告手当の支払いなど、解雇の手続自体に問題があるケース

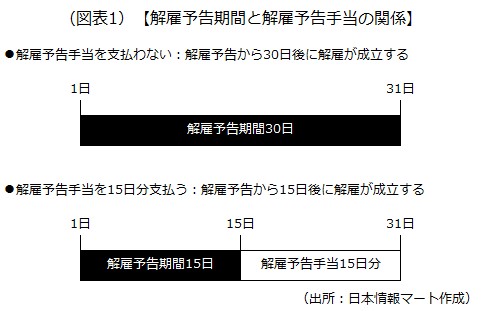

がそうです。労働基準法には、社員を解雇する場合、少なくとも解雇する日の30日前に解雇予告をする必要があり、30日を待たずに解雇する場合、短縮する日数分の解雇予告手当を支払わなければならないというルールがあります。

難しいのは、

解雇予告や解雇予告手当の支払いは、原則として社員本人に通知しなければ、効力を生じない

ことです。無断欠勤の場合、欠勤開始から2週間が経過した後に解雇予告などを行うため、

- 解雇予告手当を支払わなければ、欠勤開始から44日(2週間+30日)後

- 解雇予告手当を支払えば、最短で欠勤開始から14日(2週間)後

に解雇が成立することになります。しかし、解雇を成立させるには、社員を解雇するという会社の意思表示を、書面などで社員本人に到達させなければなりません。

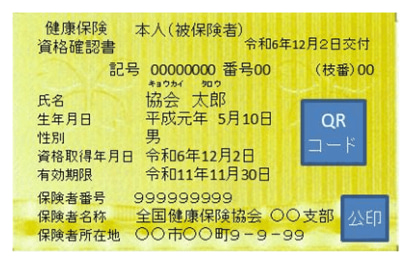

冒頭の事例では、A社の社長が、Bさん本人と連絡がつかないという理由で、遠方に住んでいるBさんの家族に解雇通知書を預けています。実は、社員の家族に解雇通知書を預けても、解雇を成立させられるのは、

社員本人が家族と同居していることが明らかなケースなどに限定

されていて、遠方に住んでいる別居の家族に預けた場合は効力を生じません。ですからこの場合、「Bさんへの解雇通知が適正に行われていないので、解雇は無効」ということになります。

3 連絡が取れなければ、公示送達や内容証明郵便を使おう

では、社員本人と連絡が取れるまで解雇は一切認められないのかというと、そうではありません。こうした場合の対策として、

公示送達や内容証明郵便を使って解雇を通知する

という方法があります。

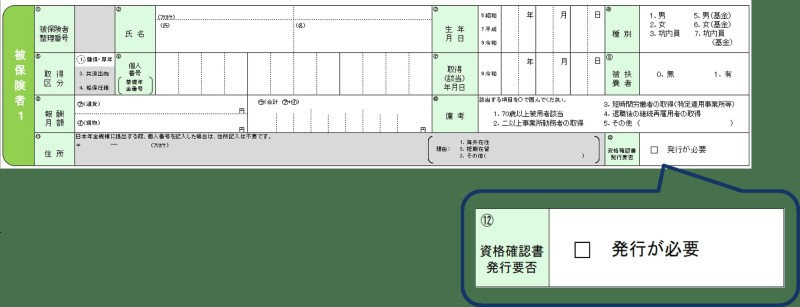

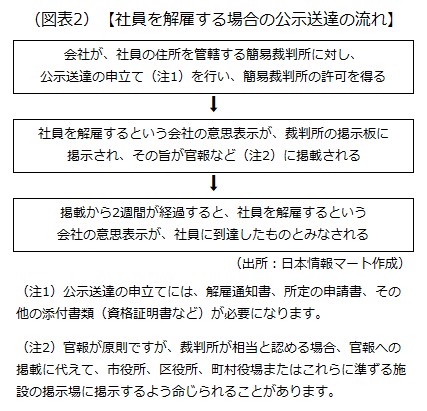

公示送達は、相手の所在が不明で意思表示が到達しない場合、簡易裁判所に意思表示の公示送達の申立てを行って裁判所の掲示板に掲示し、その旨を官報などに掲載すれば、意思表示が相手に到達したとみなされる制度です。社員を解雇する場合の公示送達の流れは次の通りです。

内容証明郵便は、郵便を出した内容や発送日、相手が受け取った日付などを郵便局が証明するサービスです。無断欠勤が続く社員の自宅に解雇通知書などを内容証明郵便で送れば、社員が受け取った時点で、社員を解雇するという会社の意思表示が到達したとみなされます。なお、過去の判例には、

内容証明郵便が本人不在で届かず、留置期間の経過により戻ってきたとしても、不在配達通知書の記載等から通知の内容が十分推知できたり(内容の推知可能性)、受領しようとすれば内容証明郵便を受領できたり(郵便物の受領可能性)する場合、遅くとも留置期間の満了時点で意思表示が到達したと認められる

としたものがあります(最高裁第一小法廷平成10年6月11日判決)。とはいえ、それなりに条件が厳しいので、状況にもよりますが、自宅訪問、電話、ショートメール、SNS、住民票調査(弁護士に依頼)など、可能な限り連絡を試みるのがよいでしょう。

4 無断欠勤の理由によっては解雇が無効になることもある

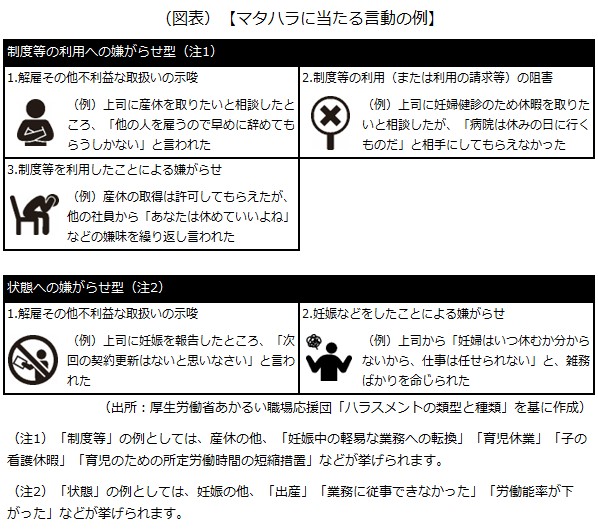

社員側に無断欠勤が続いてもやむを得ない正当な理由がある場合、解雇の手続が適正に行われていても無効になることがあります。具体的には、

- 傷病にかかっている、逮捕されているなどの理由で、欠勤の連絡ができない

- 社内でハラスメントなどの被害を受けていて、出勤が苦痛になっている

といったケースです。

社員の事情を正確に推し量るのは難しいですが、社員の同僚や上司、家族などに「最近、変わったことがなかったか」をヒアリングするなどして、可能な限り情報を収集するようにしましょう。仮に、社員が上のようなケースに該当する可能性が高い場合、解雇通知を出さずに休職制度を適用するなどして様子を見ます。

また、公示送達などを使って解雇を通知した後で、音信不通になっていた社員と連絡が取れるようになった場合、無断欠勤の理由を確認し、その理由によっては解雇の撤回を検討します。会社が解雇の意思表示を一方的に取り消すことはできませんが、社員が同意した場合については撤回が認められています。

解雇はトラブルが起きやすい分野です。特に無断欠勤の場合、社員とコミュニケーションが取れない関係で一層トラブルのリスクが高まりますが、「会社としてやるべきことはやった」と言えるよう、手続のポイントを押さえておきましょう。

以上(2024年12月更新)

(監修 みらい総合法律事務所 弁護士 田畠宏一)

pj00645

画像:metamorworks-shutterstock