目次

1 押さえておきたい税金の「金額」

この記事では、主な税金(法人税・所得税・消費税・相続税・贈与税)に関する「金額」を整理します。

2 5億円超:消費税

5億円超は、消費税で一部の仕入税額控除が認められなくなる課税売上高です。

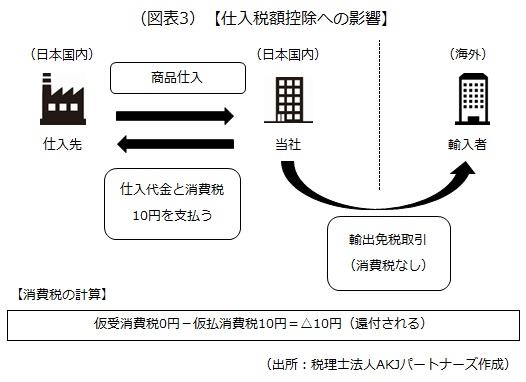

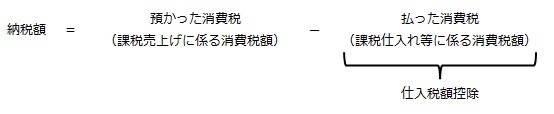

消費税の納税額は次のように計算されます(簡易課税制度の場合を除く)。

課税売上げに係る消費税額から、課税仕入れ等に係る消費税額を差し引くことを仕入税額控除といいます。消費税の仕入税額控除の計算方法には、

- 全額控除方式:課税仕入れ等に係る消費税額の全額を控除

- 個別対応方式:課税仕入れ等に係る消費税額の一部を控除

- 一括比例配分方式:課税仕入れ等に係る消費税額の一部を控除

の3つがあり、全額控除方式を利用できるのは、

課税期間における課税売上割合が95%以上で、かつ課税売上高が5億円以下の事業者

に限られます。課税売上割合とは、全体の売上高のうち、課税売上高(消費税が課される売上高)が占める割合です。

そのため、課税期間における課税売上割合が95%未満の場合、または課税売上高が5億円超の場合は、個別対応方式または一括比例配分方式のいずれかを利用することになり、課税仕入れ等に係る消費税額が一部控除できなくなります。

3 1億6000万円:相続税

1億6000万円は、相続税の配偶者に相続税がかからない取得財産の金額です。

配偶者が財産を相続する場合、同一世代間における財産の移転の場合が多いことや、配偶者は被相続人の遺産形成に貢献していること、また、被相続人が死亡した後の配偶者の生活水準を保つなどの理由から、相続税を軽減する措置が設けられています。

そのため、配偶者が財産を相続した場合、その財産の額が次のいずれか多い金額までは配偶者に相続税はかかりません。

- 1億6000万円

- 配偶者の法定相続分相当額(相続人が配偶者と子の場合は、遺産の2分の1相当額)

4 1億円以下:法人税

1億円以下は、法人税の優遇措置を利用できる中小企業者等の判定に関する金額です。

法人税には、中小企業者等が利用できるさまざまな優遇措置があります。主な優遇措置は次の通りで、いずれも資本金が1億円以下でなければ利用できません。

- 法人税の軽減税率

- 交際費等の損金不算入制度における定額控除限度額(年800万円)

- 欠損金の繰越控除

- 欠損金の繰戻還付

- 貸倒引当金の法定繰入率

- 特定同族会社における留保金課税の不適用

- 少額減価償却資産の取得価額の損金算入

- 賃上げ促進税制(中小企業向け)の適用

ただし、注意点があります。上記1.~6.は、資本金が1億円以下でも、資本金が5億円以上の法人と完全支配関係にある場合は利用できません。

また、上記7.~8.については、資本金が1億円以下でも、大規模法人に発行済株式の2分の1以上を所有されている場合、または2以上の大規模法人に発行済株式の3分の2以上を所有されている場合などは利用できません。なお、大規模法人とは、資本金が1億円を超える法人、資本もしくは出資を有しない法人のうち、常時使用する従業員の数が1000人を超える法人、又は大法人(資本金が5億円以上である法人)との間にその大法人による完全支配関係がある普通法人をいいます。

5 5000万円以下:消費税

5000万円以下は、消費税の「簡易課税制度」が選択できる課税売上高です。

簡易課税制度は、事業の種類に応じ、課税売上高に一定割合を乗じて仕入税額控除を計算する方法で、

小規模事業者だけ

が利用できます。原則的な消費税の計算方法は複雑なので、簡易課税制度で小規模事業者の負担を軽減しています。簡易課税制度は、その課税期間の前々年または前々事業年度における課税売上高が5000万円以下で、「消費税簡易課税制度選択届出書」を事前に提出している事業者が利用できます。

6 2000万円超:所得税

2000万円超は、所得税の確定申告をしなければならない給与の年間収入です。

給与所得者は年末調整をするので、ほとんどの人は確定申告をする必要はありません。しかし、当該給与所得以外にも所得がある場合や給与の年間収入金額が2000万円を超える場合は、年末調整の対象外となるので、自身で所得税の確定申告をしなければなりません。

7 2000万円超:所得税

2000万円超は、住宅借入金等特別控除(住宅ローン控除)が受けられない合計所得金額です。

住宅借入金等特別控除とは、個人が住宅ローンを利用して、マイホームの取得や増改築した場合に、その住宅ローンの年末残高を基に計算した一定額を住み始めた年分以後の各年分の所得税額から控除できる制度です。住宅借入金等特別控除は、適用する年の合計所得金額が2000万円を超える年分については対象外となります。

8 2000万円以下:贈与税

2000万円以下は、住宅取得資金贈与を受けるための受贈者の要件の1つとなる金額です。

投資や賃貸用ではなく、自身の住宅を取得するため、直系尊属である父母や祖父母などから贈与により金銭を取得した場合、一定の金額までは贈与税がかかりません。この特例を受けるには、贈与を受けた年の受贈者(贈与を受ける人)の合計所得金額が原則2000万円以下であるなどの要件を満たす必要があります。

9 1000万円以下:消費税

1000万円以下は、消費税の納税義務が免除される基準期間の課税売上高です。

事業者は、国内において行った資産の譲渡や貸付け、役務の提供について、消費税を納めなければなりません。ただし、基準期間の課税売上高が1000万円以下の場合、一定の場合を除き、消費税の納税義務が免除されます。

10 1000万円未満:消費税

1000万円未満は、消費税の納税義務が免除される基準期間が無い場合の資本金の額です。

新規に設立された法人は基準期間がありません。そのため、その事業年度開始の日における資本金が1000万円未満なら、一定の場合を除き、消費税の納税義務が免除されます。

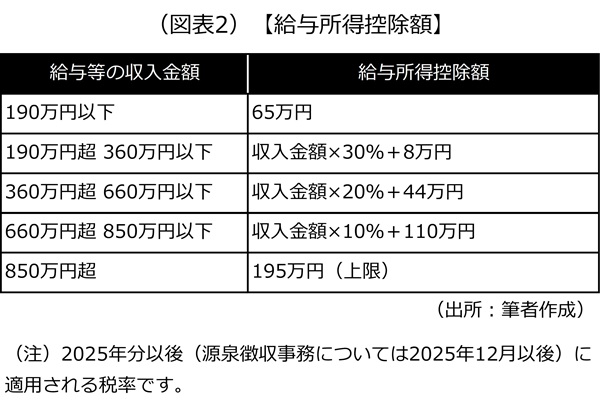

11 850万円超:所得税

850万円超は、所得税の給与所得控除の上限となる収入金額(195万円控除)です。

給与所得の金額は、給与等の収入金額から給与所得控除額を差し引いて計算し、上限は195万円です。

12 800万円:法人税

800万円は、中小法人における交際費等の損金算入限度額の1つとなる金額です。

原則として交際費等は損金算入できませんが、資本金が1億円以下の法人(中小法人)は、特例として、年800万円(定額控除限度額)まで交際費等を損金算入できます。ただし、資本金が1億円以下でも、資本金が5億円以上の法人と完全支配関係にある場合は対象外です。

なお、交際費等のうち、接待飲食の費用の50%相当額は損金算入できるので、年800万円と比較して有利なほうを選択しましょう。

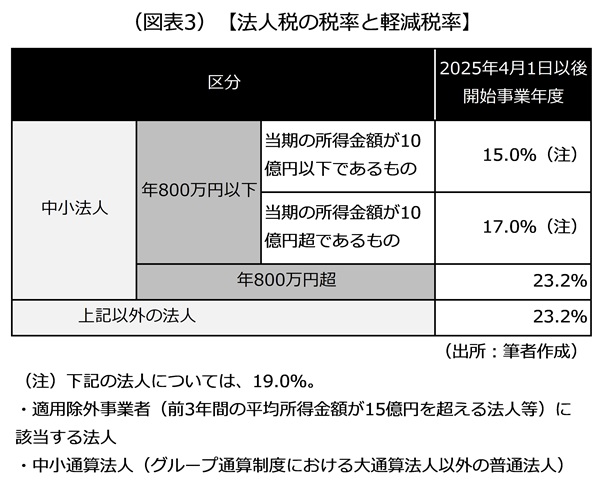

13 800万円以下:法人税

800万円以下は、中小法人が法人税の軽減税率を受けられる所得金額です。

普通法人の場合、各事業年度に適用される税率は次の通りです。中小法人の場合、年800万円以下の所得金額部分については、通常よりも低い税率(軽減税率)が適用されます。ただし、資本金が1億円以下でも、資本金が5億円以上の法人と完全支配関係にある場合、軽減税率が適用されません。

14 300万円以下:法人税

300万円以下は、中小企業者等が30万円未満の減価償却資産を全額損金算入できる限度額です。

中小企業者等が、取得価額が30万円未満である少額減価償却資産を取得した場合、取得価額の全額を損金算入できます。ただし、1事業年度に損金算入できる限度は300万円以下です。事業年度が1年未満の場合は、月数で按分します。

15 110万円以下:贈与税、相続税

110万円以下は、贈与税(暦年課税)および相続時精算課税の基礎控除額です。

贈与税は個人が個人から財産をもらったときに課される税金ですが、個人がその年の1月1日から12月31日までの1年間にもらった財産の合計が110万円以下なら贈与税はかかりません。これを「基礎控除」といいます。基礎控除は、贈与をした人ごとではなく、贈与を受けた人ごとに1年間で110万円となります。なお、死亡日以前7年間(2023年12月31日以前の贈与については3年間)の分については、基礎控除分であっても、相続財産に加えることになっており、相続税の対象になります。

また、2024年1月以降は、相続時精算課税(贈与税については2500万円までの特別控除が受けられるが、贈与した財産については相続時にまとめて相続税が課せられる制度)の適用を選択した場合でも、毎年110万円の基礎控除が設けられるようになりました。以前は、相続時に生前贈与した財産の全額が相続税の課税対象となっていましたが、2024年1月以降の贈与については、毎年110万円を控除した残額の合計が相続税の課税対象とります。

16 1万円以下:法人税

1万円以下は、交際費等から除かれる一定の飲食代の1人当たりの金額です。

飲食等の費用のうち、1人1万円以下までなら損金算入できます。1万円の判定は、法人が適用している消費税等の経理処理(税抜経理方式または税込経理方式)に応じて行われます。

なお、経営者や社員、その親族の接待で使った飲食代は、1万円以下でも損金算入できません。

以上(2025年11月更新)

(監修 税理士法人アイ・タックス 税理士 山田誠一朗)

pj30011

画像:Charnchai saeheng-Adobe Stock