1 上司に悪気がないからこそ厄介なパワハラ

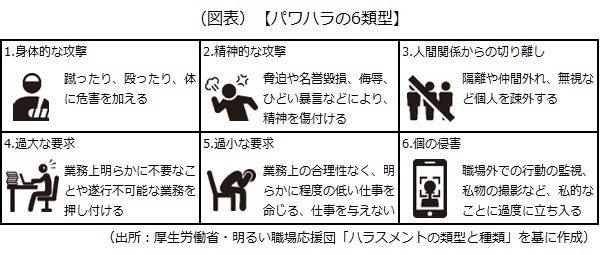

パワハラ(職場におけるパワーハラスメント)とは、

職場の優越的な関係を背景とした、業務上必要かつ相当な範囲を超えた(行き過ぎた)言動により、就業環境が害される(仕事に支障を来す)こと

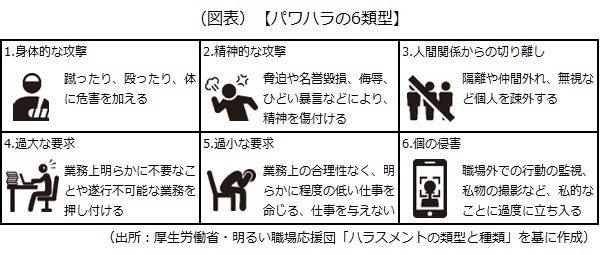

です。「職場の優越的な関係」の典型的なパターンは「上司と部下」で、一般的な行為類型は次の6つです(通称:パワハラの6類型)。

ただ、実は上司が明確な悪意を持ってパワハラをするケースはあまり多くありません。むしろ、部下のほうに問題(指示したことができない、同じミスを繰り返すなど)があって、

上司が「良かれと思って」指導をした結果、そのやり方が行き過ぎてパワハラになる

というケースが多いのです(指導中、感情がヒートアップして暴言を吐いてしまうなど)。

部下の指導は上司の役目であり、そこに臆病になる必要はありません。ただ、

指導が「業務上必要かつ相当な範囲」を超えないよう、自己分析をすることは大切

です。この記事では、日本ハラスメントカウンセラー協会の顧問として数々の会社のハラスメント対策に向き合ってきた弁護士(筆者)が、「パワハラ予備軍」とでも呼ぶべき上司のタイプを次のように分け、その指導をどう改善していけばよいかを解説します。

- 部下を精神的に追い込む「価値観押し付けタイプ」

- 論理的だが話を聞かない「正論押し付けタイプ」

- 部下の仕事を取り上げる「過干渉タイプ」

- 部下に任せきりで指導をしない「丸投げタイプ」

2 部下を精神的に追い込む「価値観押し付けタイプ」

1)どういうタイプ?

「価値観押し付けタイプ」の上司は、

「〇〇すべき」「仕事はこういうもの」といった昔ながらの価値観を、部下にも強制してしまうタイプ

です。上司自身も若い頃、自分の上司からその価値観を押し付けられ、時には暴言にさらされるような環境で過ごしてきたため、今の部下に対して同じような態度で接してしまいます。

具体的には、

- 部下に対する言葉がキツくなり、「お前はばかだ」「新入社員以下だ」など暴言を吐いてしまう

- 部下のことを「常識がない」などと決めつけ、その部下に異様に冷たく接してしまう。ミーティングに参加させなかったり、仕事を取り上げたりする

といった特徴が見られます。

2)どういう指導がパワハラになる?

上司側は“愛の鞭”のつもりでも、部下に対して「お前はばかだ」「新入社員以下だ」など、

名誉や人格を著しく傷付ける言動を繰り返すと、「精神的な攻撃」

になります。部下が暴言により精神を病み、休職や退職に追い込まれるケースは少なくなく、裁判で高額の損害賠償(自殺事案だと数千万円以上、自殺事案でなくても100万円以上)が認められたパワハラ判決の多くは、このタイプの上司による事案です。

価値観の合わない部下に異様に冷たく接する、ミーティングに参加させないといったように、

個人を疎外する行為は、程度によっては「人間関係からの切り離し」

になります。期待通りの働きができない部下に単純作業だけを命じるなど、

仕事を取り上げる行為は、業務上の合理性を欠くと「過小な要求」

になります。

なお、パワハラ全般に言えることですが、上司の言動がパワハラと認定されるのは、

原則として問題のある言動が「何度も、継続的」に行われた場合です。ただ、頻度や継続性に関係なく、1回の言動でパワハラ(一発アウト)になるケースも存在

します。例えば、他の社員のいる状況で「お前の働きぶりをご両親に報告してやろうか」など、家族に言及しさらし者にする行為は、侮辱的な言動として一発アウトになる可能性が高いです。カッとなってゴミ箱を投げ付けるなどの「身体的な攻撃」も、原則として一発アウトです。

3)指導の改善のポイントは?

次章以降で紹介するタイプにも言えることですが、筆者の経験上、

パワハラの加害者は、人格価値と関連のない属性(職務上の上下関係、男性・女性、勤務成績、年齢、容姿など)に基づいて、相手を軽く扱う傾向がある

と感じます。当たり前のことですが、職務上の上下関係はあくまで組織の指揮系統であって、上司だから部下を軽んじていいなんてことは決してありません。ですから、

まず大切なのは、部下を個人として尊重した振る舞いをすること

です。例えば、自分よりも上位の役職者や同僚には到底使えないような言葉を部下にぶつけていないか、取引先などが相手なら絶対しないような態度で部下に接していないかを確認します。

ジェネレーションギャップへの対応、つまり、

昭和・平成時代は良しとされた(黙認された)価値観や言動が、令和の時代では必ずしも通じないと自覚すること

も大切です。「若い頃に厳しく鍛えられたから今の自分がある」「今さら自分を変えるなんて難しい」という上司もいるでしょうが、社会の変化を感じ取って指導の仕方を修正しないと、パワハラで糾弾されるリスクからは逃れられません。

部下の指導は上司の役目ですから、指摘すべき点は毅然と指摘すべきですが、

指導する際は業務上の問題点に焦点を絞り、人格に踏み込まないこと

が大切です。「〇〇の部分ができていない」と事実ベースで問題点を指摘するなどしましょう。人格に踏み込む発言はパワハラになりやすいだけでなく、部下のほうも「自分を否定された」という印象ばかりが残り、肝心の指導内容が頭に入っていきにくいです。

部下を指導する際、つい感情的になってしまうという人は、

自分の感情を意識しながら指導すること(アンガーマネジメント)を心掛ける

ようにしましょう。例えば、不手際に接してイラッとした場合に、「ああ、自分はいらついているんだな」と、自分の感情を客観的に見つめる癖を付けると、意外と冷静になれるものです。

3 論理的だが話を聞かない「正論押し付けタイプ」

1)どういうタイプ?

「正論押し付けタイプ」の上司は、

感情に左右されず、論理的に指導をするが、その論理から外れた行動をする部下に異常に厳しいタイプ

です。なお、「論理的に指導をしている」というのはあくまで上司自身の認識で、実際は部下の力量や経験、他の業務の状況などを正しく把握できておらず、的外れな指導をしてしまうケースも多いです。自分に自信がある分、意外と周りが見えていないタイプともいえるでしょう。

具体的には、

- 「私の言うこと、間違っている?」「この通りにやれば成果が出るはずなのに、なぜやらない?」などの言い方で、部下を追い詰めて萎縮させる

- 「私の言うやり方ならできるはずだ」と、部下の力量や経験、他の業務の状況などを考えず、キャパオーバーの業務を振り、部下が難色を示しても取り合わない

といった特徴が見られます。

2)どういう指導がパワハラになる?

部下のミスに対して、指導する時と場所を選べるにもかかわらず、

周囲に他の社員がいる状況で長時間の叱責をすると、正論であっても「精神的な攻撃」

になります。

キャパオーバーの業務を振り、部下が難色を示しても取り合わないのは、

振った業務が明らかに遂行不可能なものであれば、「過大な要求」

になります。部下の言い分を聞いて軌道修正を図るならよいですが、「言い訳する暇があったら先に進もうよ」などと言って、取り合わないのはNGです。

正論押し付けタイプの上司に接すると、部下は逃げ場がなくなってしまい、ストレスの蓄積により精神を病んでしまうことがあります。パワハラによるストレスだけで精神を病んだとはいえなくても、他のストレス(困難な業務による精神的負担や長時間の勤務などによるストレス)が合わさって、メンタルヘルス不調になったと判断されることがあるので注意が必要です。

3)指導の改善のポイントは?

正論押し付けタイプは、部下が相談を持ちかけても、上司側の正論で一刀両断してしまうため、部下にとっては「取り付く島もない」状態になることもあります。上司にとっては「相談するまでもないこと」でも、部下にとってはそうではありません。

まずは上司が部下の話によく耳を傾けること、つまり「傾聴」

が大切です。上司が話を聞いてくれれば、部下は言葉に出しながら自らの問題点や課題を整理でき、解決の糸口を見つけられます。部下の発言が、上司側の正論から外れたものであったとしても、まずは

「部下には部下の言い分があるのだろう」と肯定的に受け止めましょう。

また、価値観押し付けタイプの上司にも言えることですが、正論押し付けタイプの上司には、自身の誤りを認めることが得意でない人がいます。部下の納得を得るためにも、

上司の指示や指導に落ち度があれば、素直に認めること

が大切です。これは「謝るべきは謝り、過大な謝罪要求は毅然とお断りする」という、カスタマーハラスメントなどと同様の対応です。

4 部下にかまいすぎる「過干渉タイプ」

1)どういうタイプ?

「過干渉タイプ」の上司は、

部下がちゃんと働いているかが気になって、過剰に干渉してしまうタイプ

です。業務の進捗を管理するのは上司の役目ですが、その管理が行き過ぎることで、かえって仕事に支障を来してしまうのです。

具体的には、

- 必要以上に連絡を取ろうとし、ある程度経験がある部下が相手でも、細かく仕事の進め方を決めないと気が済まない

- 部下が期待通りの働きをしていない場合、「普段の生活態度が仕事に影響してくるんだ」などと、部下の私生活にまで言及してしまう

- 「部下が大変そうだから」「定時で帰らせたいから」と、任せた仕事を引き取ってしまう

といった特徴が見られます。

2)どういう指導がパワハラになる?

部下の業務の進捗管理については、

休日や深夜などの時間帯にまで連絡を入れて報告を求めると、「過大な要求」

になります。テレワークをしている部下に、勤務時間中はオンライン会議システムのカメラを常にオンにしておくように命じたり、頻繁に点呼を取ったりするのも、場合によっては「過大な要求」になります。

期待通りの働きをしていない部下に、「普段の生活態度が仕事に影響してくるんだ」などと、

私生活にまで言及して叱責するのは、「精神的な攻撃」または「個の侵害」

になります。毎日定時で帰る部下に「そういう甘い考え方だから仕事も中途半端になるんだ。考えを改めよう」と叱責したりするケースなども同様です。一方、

育児や介護をしている部下について、業務量を調節するために家族の事情について質問する場合などは、基本的にパワハラにはならない

と考えられます。とはいえ、根掘り葉掘り質問をして、部下が「個人的なことですから」と、話したくない態度を示したのにしつこく質問すると、「個の侵害」になる恐れがあります。

「部下が大変そうだから」「定時で帰らせたいから」と、

部下に任せた仕事を引き取るのは、行き過ぎると「過小な要求」

になります。業務負担の偏りや納期などの事情に配慮して、部下の仕事を引き取ることは業務上必要なことなので、本来パワハラにはなりませんが、簡単な仕事しか与えない状況が常態化している場合などは話が変わってきます。

3)指導の改善のポイントは?

目の届かない所で仕事をしている部下が心配なのは分かりますが、上司の目の前で仕事をしている社員が成果を上げているとは限りませんし、その逆もしかりです。まずは、

上司として、ある程度部下を信頼して任せる態度を取ること

が大切です。監視・干渉しなくても、業務管理できるシステムの導入などを検討しましょう。

また、上司と部下の間で、

1日の中で業務の定期連絡をするタイミングを決めておき、メールやチャットの場合、上司が勤務時間外に送信しても、部下は勤務時間中の返信可能なときに返信すればよい

という具合に、連絡に関するルールを共有しておくのもよいでしょう。ただ、勤務時間外に繰り返し上司からメールやチャットが送信されるようだと、部下が「自分も早く返信しなければ」と圧を感じることがありますから、勤務時間外の送信は最低限にしておきましょう。

一度部下に任せた仕事を引き取るのは、業務負担の偏りや納期などを考慮して、

どうしても必要な場合だけにとどめ、上司が仕事を引き取る状況を当たり前にしない

ように注意しましょう。「一度仕事を任せた以上は、部下にやらせる」という意識を持たないと、部下はいつまでたっても成長しませんし、上司の負担も増えます。なお、仕事を引き取る際は、上司の意図が部下に正しく伝わらないと、部下は「経験を積みたいのに、自分は嫌われているのだろうか」などと不安に感じますから、引き取る理由を明確に伝えましょう。

5 部下に任せきりで指導をしない「丸投げタイプ」

1)どういうタイプ?

「丸投げタイプ」の上司は、

ハラスメントと言われるのが怖かったり、管理職になりたてで指導に自信がなかったりして、部下とコミュニケーションをあまり取らないタイプ

です。言葉を選ばずに言うと、部下を指導する上司の役目を放棄している人たちです。

具体的には、

- 指導を嫌がる。部下に「分からないことがあったら聞いて」と言っておきながら、いざ相談されたら「少しは自分で考えろ」と言って突き放す

- 「プレーヤー」としての自分の仕事以外の「マネジャー」的な仕事をしたがらない

といった特徴が見られます。

2)どういう指導がパワハラになる?

部下が新入社員だったり、異動直後だったりと、

明らかにサポートを必要としている状況にもかかわらず、指導や相談対応をしない場合、部下の負担の大きさによっては「過大な要求」

になります。また、私傷病休職から復帰した直後の部下なども、心身が十分に回復しておらずケアが必要な場合がありますが、こうしたケースで部下に配慮をせず、

休職前と変わらない業務を担当させ、「パフォーマンスが悪い」などと叱責すると、「精神的な攻撃」や「過大な要求」

になります。

3)指導の改善のポイントは?

丸投げタイプの上司の場合、まずは自身がマネジャーであることを意識すること、つまり、

「部下を指導するのは上司の役目」という自覚を持つこと

が大切です。とはいえ、ハラスメントと言われるのが怖い、新任管理職なので指導に自信がないという上司の心情も理解できます。このあたりは、経営者などが「指導そのものはハラスメントにはならない」ということを明確に伝えたり、上司の上位者(部長クラスなど)が、必要に応じて指導の相談に乗ったりすることも大切です。

なお、上司がマネジメント業務を怠ると、

それが上司と部下だけでなく、会社全体の問題に発展してしまうケースがあることも認識

しておきましょう。実際にあったケースで、社内で発生したハラスメント問題(部下が被害者)について、上司が「見て見ぬふり」をしてしまい、ハラスメントがエスカレートしてしまった事案があります。会社は社員に対して「安全配慮義務」(労働者がその生命、身体等の安全を確保しつつ労働することができるよう、必要な配慮をする義務)を負っています。実際の裁判でも、

上司は会社の安全配慮義務の「履行補助者」である

として、上司が部下の安全が害されていると知りながら放置した場合、会社の安全配慮義務違反を認定するケースがありますから、マネジメント業務をおろそかにしてはいけません。

以上(2025年10月更新)

(執筆 東京エクセル法律事務所 弁護士 坂東利国)

pj00728

画像:ChatGPT