書いてあること

- 主な読者:各業種の産業規模、経営指標などを知りたい経営者

- 課題:さまざまなデータを集める必要があり、時間や手間がかかる

- 解決策:事業所数や製造品出荷額等から近年の動向を把握する。経営指標で各業種の平均値を知る

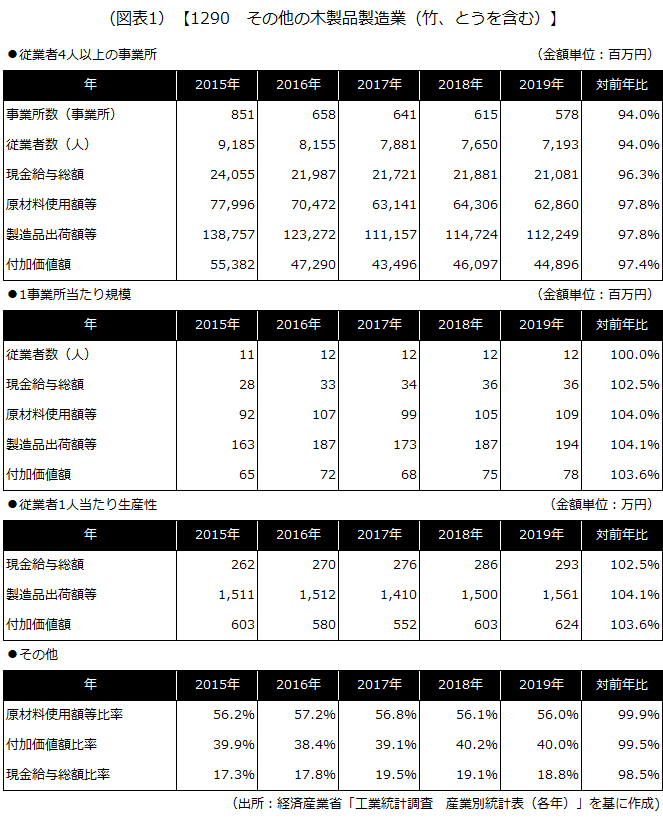

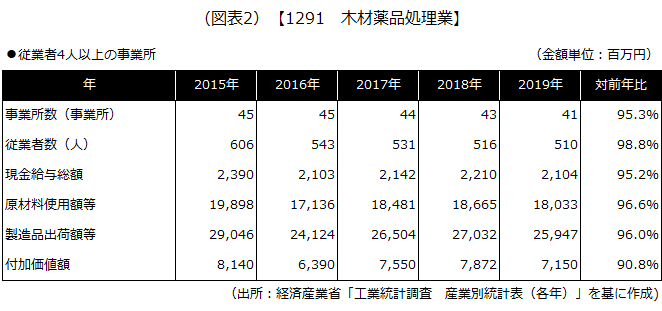

1 業界動向

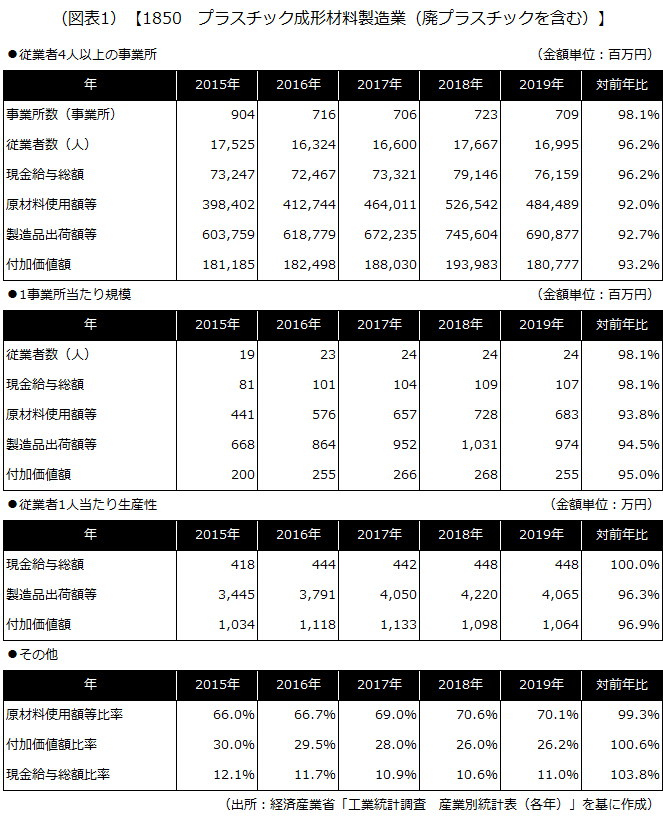

1)業界全体

2019年のプラスチック成形材料製造業(廃プラスチックを含む)の事業所数は709事業所(対前年比98.1%)、従業者数は1万6995人(対前年比96.2%)、製造品出荷額等は6908億7700万円(対前年比92.7%)となっています。

1事業所当たりの従業者数は24人(対前年比98.1%)、現金給与総額は1億700万円(対前年比98.1%)、原材料使用額等は6億8300万円(対前年比93.8%)、製造品出荷額等は9億7400万円(対前年比94.5%)、付加価値額は2億5500万円(対前年比95.0%)となっています。

従業者1人当たりの現金給与総額は448万円(対前年比100.0%)、製造品出荷額等は4065万円(対前年比96.3%)、付加価値額は1064万円(対前年比96.9%)となっています。

製造品出荷額等に占める原材料使用額等比率は70.1%(対前年比99.3%)、同付加価値額比率は26.2%(対前年比100.6%)、同現金給与総額比率は11.0%(対前年比103.8%)となっています。

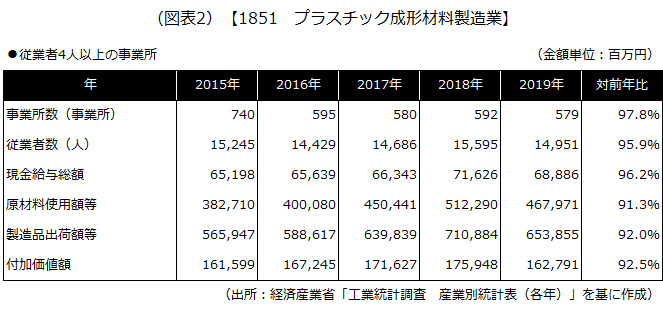

2)プラスチック成形材料製造業

2019年のプラスチック成形材料製造業の事業所数は579事業所(対前年比97.8%)、従業者数は1万4951人(対前年比95.9%)、製造品出荷額等は6538億5500万円(対前年比92.0%)となっています。

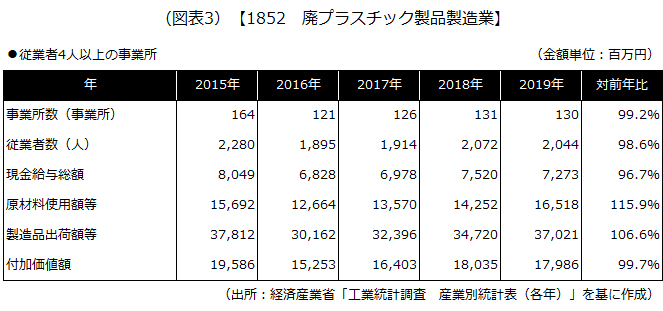

3)廃プラスチック製品製造業

2019年の廃プラスチック製品製造業の事業所数は130事業所(対前年比99.2%)、従業者数は2044人(対前年比98.6%)、製造品出荷額等は370億2100万円(対前年比106.6%)となっています。

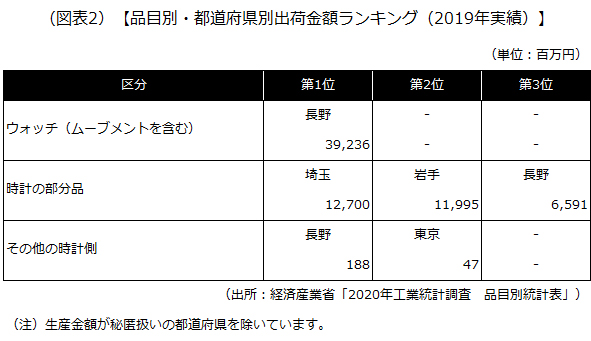

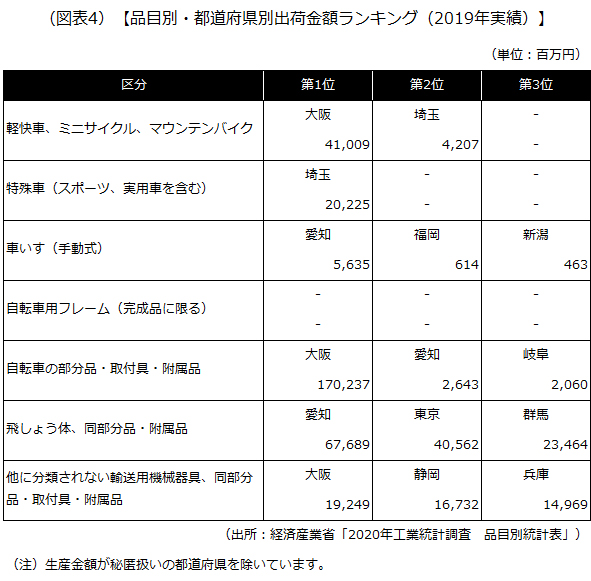

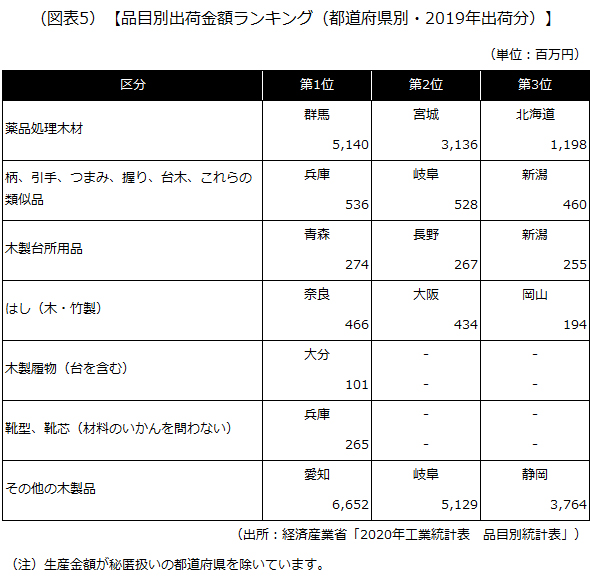

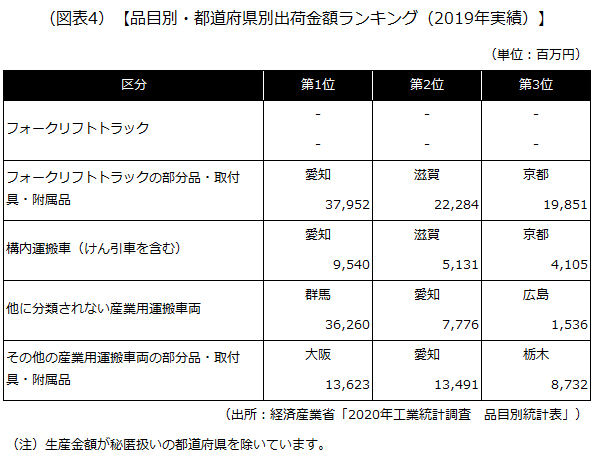

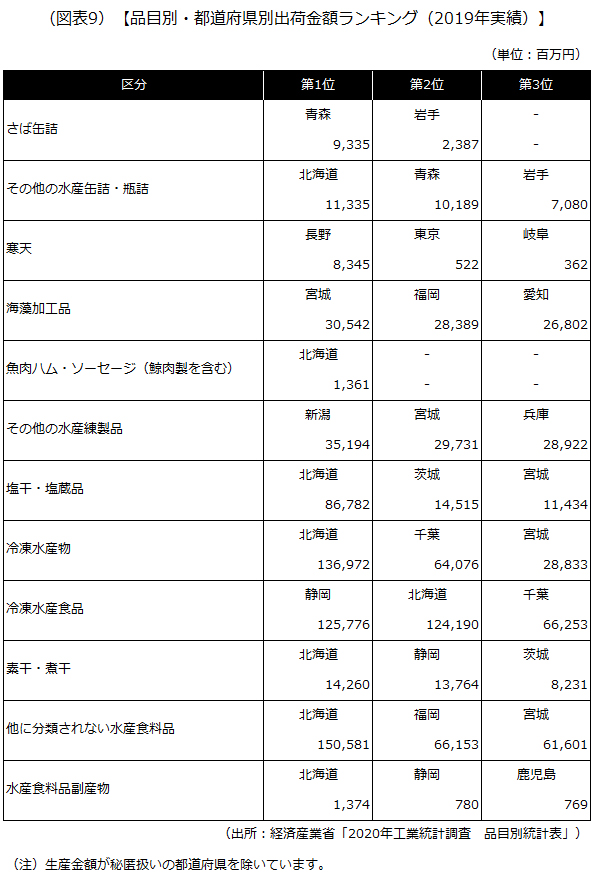

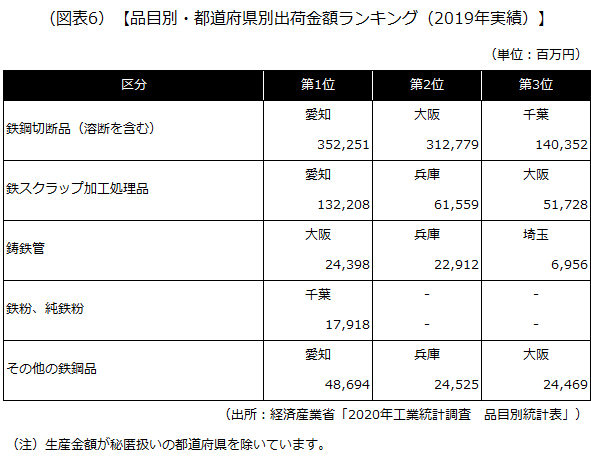

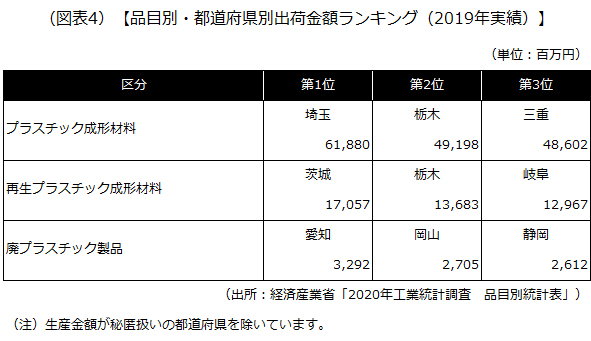

2 品目別・都道府県別出荷金額ランキング(2019年実績)

品目別・都道府県別出荷金額ランキング(2019年実績)は次の通りです。

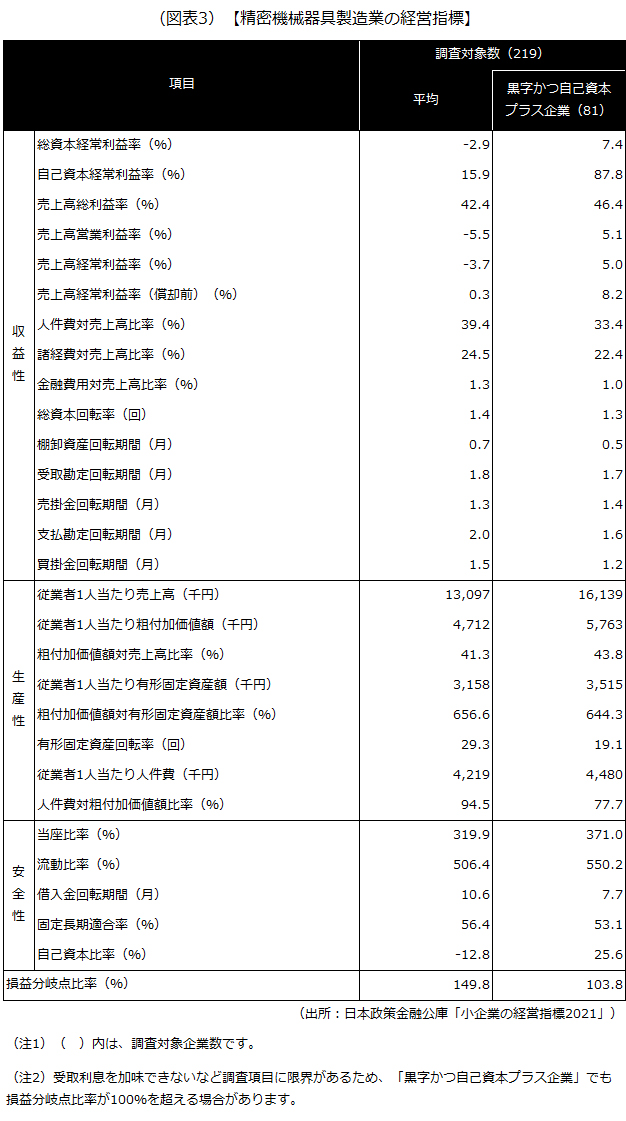

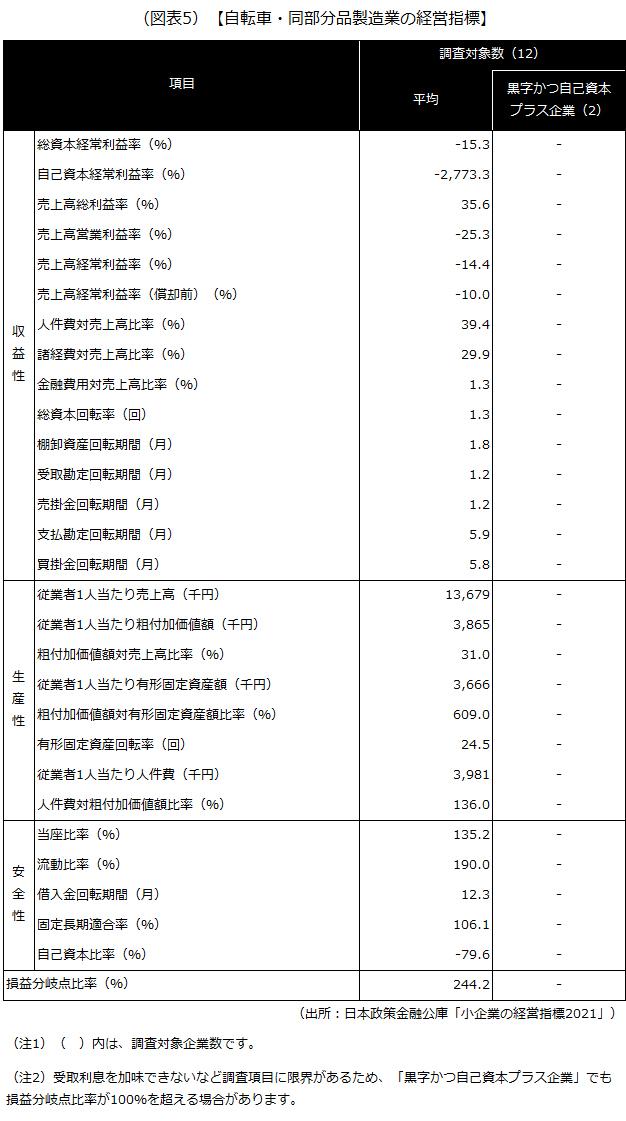

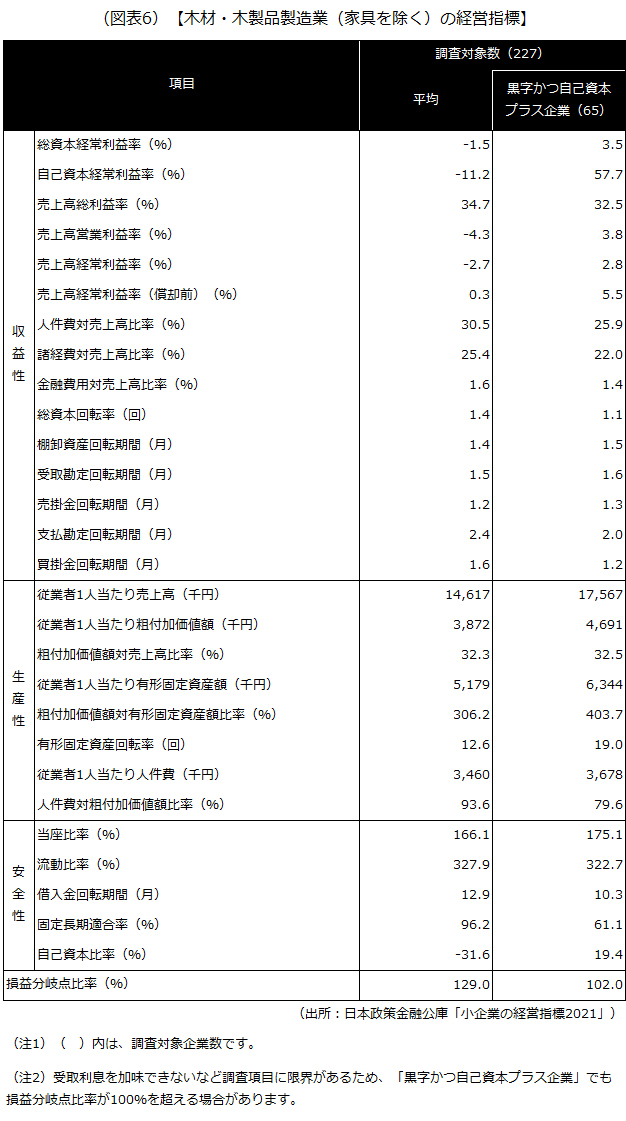

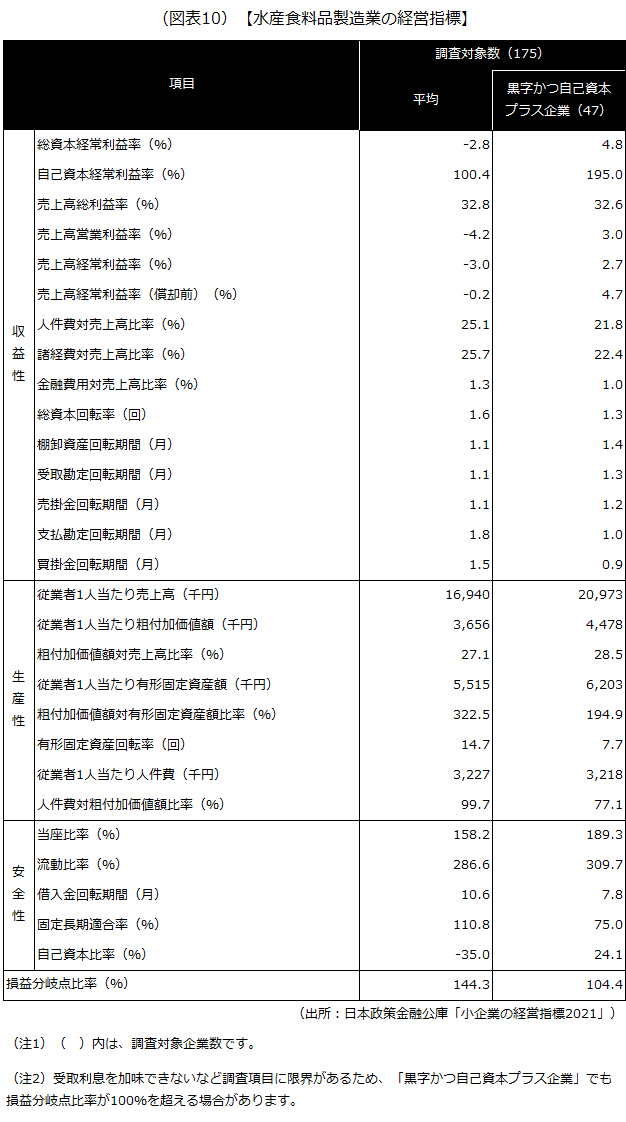

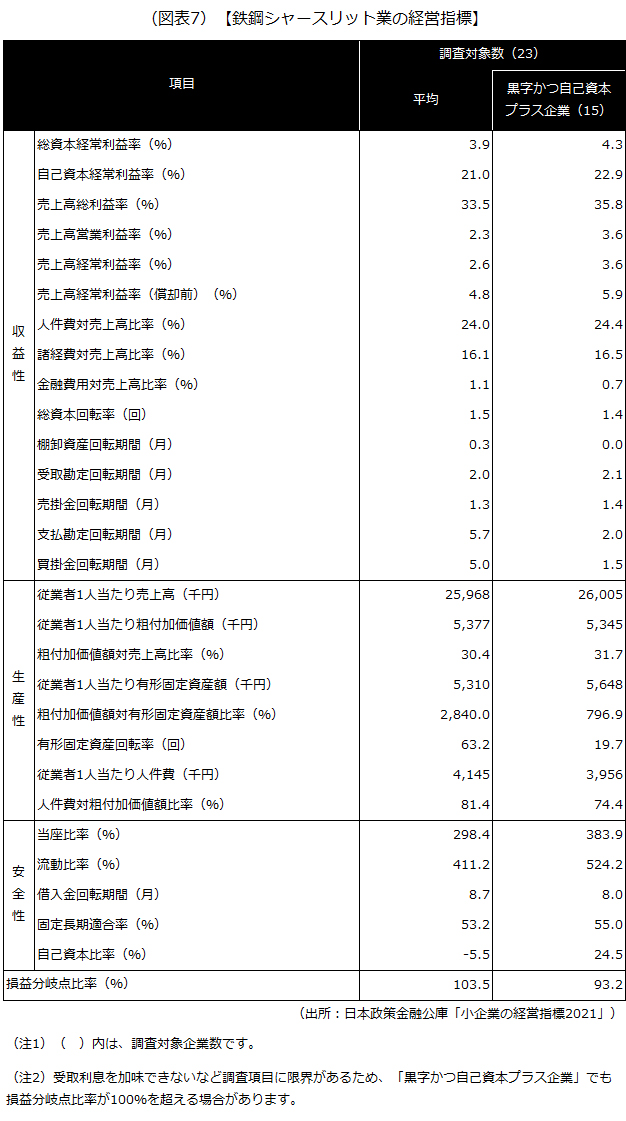

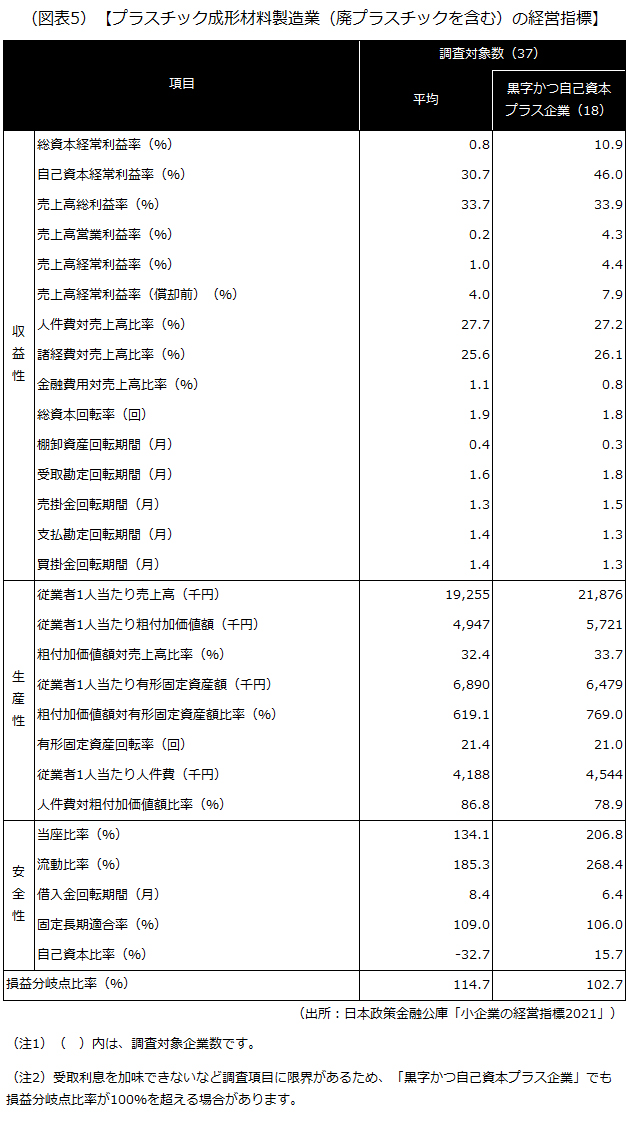

3 経営指標

以上(2021年12月)

pj55050

画像:WATCH_MEDIA_HOUSE-Adobe Stock