1 安全衛生管理体制と安全衛生管理規程

会社が社員を雇用し、両者の間で労働契約が結ばれると、

- 会社は、社員が安全で衛生的に働けるよう配慮する「安全配慮義務」

- 社員は、業務に支障がないよう自ら健康管理に取り組む「自己保健義務」

を負います。この2つの義務が確実に果たされるようにするには、会社と社員が協力して安全衛生に取り組むための社内ルールが必要になります。それが「安全衛生管理規程」です。

安全衛生管理規程の中心は「安全衛生管理体制」です。安全衛生管理体制とは、

会社が安全衛生に関する施策を実施するための担当者・委員会などの体制のこと

です。会社は、この安全衛生管理体制、各担当者の職務などを明文化することで、安全衛生に関する施策を組織的に実施します。担当者以外の社員も、この規程の内容を理解して会社の実施する措置に協力しなければなりません。

以降で、安全衛生管理規程のひな型を紹介します。なお、実際に会社が定めるべき安全衛生管理体制の内容は、社員数や業種によって異なりますので注意が必要です。詳細については、次の記事をご確認ください。

2 安全衛生管理規程のひな型

以降で紹介するひな型は一般的な事項をまとめたものであり、個々の会社によって定めるべき内容や選任が必要となる管理者等が異なってきます。実際にこうした規程を作成する際は、必要に応じて専門家のアドバイスを受けることをお勧めします。

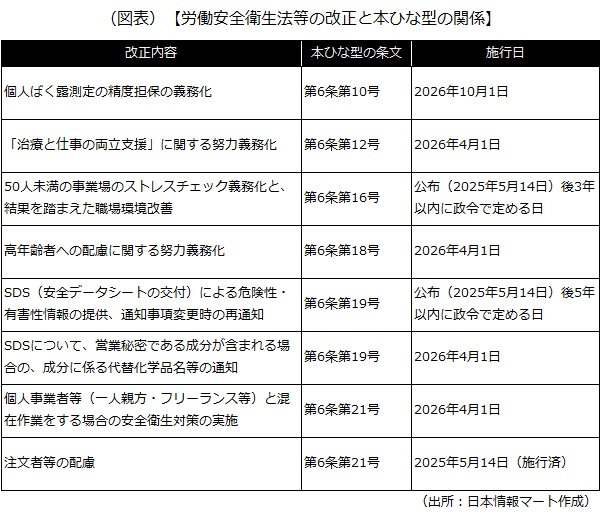

なお、2026年1月からは労働安全衛生法等が段階的に改正施行されます。次の内容についてもひな型の条文に盛り込んでいますのでご確認ください。ただし、施行日がそれぞれ異なりますので、どのタイミングで自社の規程に反映するかについてはご注意ください。

改正内容の詳細についてはこちらをご確認ください。

【安全衛生管理規程のひな型】

第1条(目的)

本規程は、会社における安全衛生管理を実施するために、会社と従業員が取り組む基本的な事項を定めるものである。

第2条(責務)

1)会社は、法令および会社の業務推進体制、従業員の就業の実態に照らして必要な安全衛生管理の体制を確立し、労働災害防止、従業員の健康の保持増進を図るものとする。

2)従業員は法令および本規程その他社内諸規程を誠実に順守し、会社の実施する措置に協力して労働災害防止に努めるとともに、自己の健康の保持増進に努めなければならない。

第3条(安全衛生管理体制等)

会社は、安全衛生管理の推進・維持のため、法令に基づき次の管理者および会議体を置く。

- 総括安全衛生管理者。

- 安全管理者。

- 衛生管理者。

- 産業医。

- 作業主任者。

- 化学物質管理者。

- 保護具着用管理責任者。

- 安全衛生委員会。

第4条(年間安全衛生管理計画)

会社は、年度(4月1日より翌年3月31日までとする)ごとに安全衛生管理目標およびその目標を達成するために必要な実施計画を立案するものとする。

- 作業設備や作業環境の改善。

- 工程および作業方法の改善。

- 点検表および作業手順などの整備。

- 作業事項および管理重点事項などの整備。

- 安全衛生意識高揚のための施策の立案。

- 検査、健康診断、環境測定、防火訓練など定期的に実施する事項。

- 安全週間、衛生週間および一斉点検などの主要行事。

- その他の必要事項。

第5条(総括安全衛生管理者の職務)

法令に基づき会社が選任した総括安全衛生管理者は、安全管理者および衛生管理者を指揮するとともに、次の事項を統括管理する。

- 従業員の危険または健康障害を防止するための措置に関すること。

- 従業員の安全または衛生のための教育の実施に関すること。

- 健康診断の実施その他健康の保持増進のための措置に関すること。

- 労働災害の原因の調査および再発防止対策に関すること。

- 安全衛生に関する方針の表明に関すること。

- 作業行動などに起因する危険性または有害性等の調査およびその結果に基づき講ずる措置に関すること。

- 安全衛生に関する計画の作成、実施、評価および改善に関すること。

第6条(安全管理者の職務)

1)法令に基づき会社が選任した安全管理者は、前条に定める統括安全衛生管理者の職務のうち安全に係る技術的事項を管理するものとし、次の事項を行う。

- 建設物、設備、作業場所または作業方法に危険がある場合における応急措置または適切な防止の措置。

- 安全装置、保護具その他危険防止のための設備・器具の定期的点検および整備。

- 作業の安全についての教育および訓練。

- 発生した災害原因の調査および対策の検討。

- 消防および避難の訓練。

- 作業の責任者その他安全に関する補助者の監督。

- 安全に関する資料の作成、収集および重要事項の記録。

- 混在作業場所における安全に関する必要な措置。

2)安全管理者は、作業場等を巡視し、設備、作業方法等に危険の恐れがあるときは、直ちにその危険を防止するための必要な措置を講じる。

第7条(衛生管理者の職務)

1)法令に基づき会社が選任した衛生管理者は、第5条に定める統括安全衛生管理者の職務のうち衛生に係る技術的事項を管理するものとし、次の事項を行う。

- 健康に異常のある者の発見および措置。

- 作業環境の衛生上の調査。

- 作業条件、施設などの衛生上の改善。

- 労働衛生保護具、救急用具などの点検および整備。

- 衛生教育、健康相談その他従業員の健康保持に必要な事項。

- 従業員の負傷、疾病、死亡、欠勤および移動に関する統計の作成。

- 混在作業場所における衛生に関する必要な措置。

- 衛生日誌の記載等職務上の記録の整備。

2)衛生管理者は、毎週1回作業場等を巡視し、設備、作業方法または衛生状態に有害の恐れがあるときは、直ちに健康障害を防止するための必要な措置を講じる。

第8条(産業医の職務)

1)法令に基づき会社が選任した産業医は、次の事項を医学的見地から管理する。

- 健康診断および面接指導などの実施、並びにこれらの結果に基づく従業員の健康を保持するための措置に関すること。

- 作業環境の維持管理に関すること。

- 作業の管理に関すること。

- 従業員の健康管理に関すること。

- 健康教育、健康相談その他従業員の健康の保持増進を図るための措置に関すること。

- 衛生教育に関すること。

- 従業員の健康障害の原因の調査および再発防止のための措置に関すること。

2)産業医は、毎月1回、作業場等を巡視し、作業方法または衛生状態に有害の恐れがあるときは、直ちに必要な措置を講じる。

3)会社は、法令に基づき、産業医が前項の職務を遂行するために必要な情報を提供する。

4)産業医は、第1項に定める事項について会社および統括安全衛生管理者に対する勧告、衛生管理者に対する指導または助言を行う。会社は、産業医が従業員の健康を保持するために必要な勧告をした場合、その内容を安全衛生委員会に報告する。

第9条(作業主任者の職務)

法令に基づき会社が選任した作業主任者は、高圧室内作業その他労働災害を防止するための管理を必要とする危険・有害な作業を行う事業場において、当該業務に従事する従業員の指揮・使用する機械等の点検・その他法令等で定められた職務を行う。

第10条(化学物質管理者の職務)

法令に基づき会社が選任した化学物質管理者は、リスクアセスメント対象物の製造、取り扱い、譲渡提供を行う事業場において、事業場の化学物質を管理するため、次の事項を行う。

- ラベル・SDS等の確認

- 化学物質に関わるリスクアセスメントの実施管理

- リスクアセスメント結果に基づくばく露防止措置の選択、実施の管理

- 化学物質の自律的な管理に関わる各種記録の作成・保存

- 化学物質の自律的な管理に関わる労働者への周知、教育

- ラベル・SDSの作成(リスクアセスメント対象物の製造を行う事業場の場合)

- リスクアセスメント対象物による労働災害が発生した場合の対応

- SDSによる危険性・有害性情報の提供および通知事項変更時の再通知

- SDSについて、営業秘密に該当する成分について代替化学名等を用いる場合の成分情報の記録・保存および医師から診断・治療のために開示を求められたときのすみやかな情報提供

第11条(保護具着用管理責任者の職務)

法令に基づき会社が選任した保護具着用管理責任者は、リスクアセスメント対象物の製造、取り扱い、譲渡提供を行う事業場において、従業員に保護具を使用させる場合、有効な保護具の選択、社員の使用状況の管理その他保護具の管理に関わる業務を行う。

第12条(安全衛生委員会)

1)会社は、法令に基づき、会社と従業員が協力して職場の安全衛生問題を調査・解決するなど、安全衛生管理を徹底するために安全衛生委員会(以下「委員会」)を設置する。

2)委員会の組織、運営の詳細は、別途定める「安全衛生委員会規程」(省略)による。

第13条(安全衛生教育の実施)

1)会社は、従業員を採用したとき、配置転換等により作業内容の変更を行ったときに、従業員が担当する業務に必要な安全衛生教育を実施する。

2)危険または有害な業務で、法令で定めるものに従事する従業員には、法令に基づく特別教育を実施する。会社は、特別教育の受講者や科目などの記録を作成し、法令の定める期間、これを保管する。

第14条(安全衛生教育の方法)

前条の安全衛生教育は、社内で実施する他、社外講習・社外研修も併せて行うものとする。

第15条(就業制限)

1)会社は、クレーンの運転など法令で定める特定の危険業務については、当該業務に関わる免許を有する従業員、もしくは技能修了証書を有する従業員でなければ従事させてはならない。

2)前項の就業制限業務に就くことのできる従業員以外は、当該業務を行ってはならない。

第16条(標識の掲示)

会社は、作業場所の見やすい場所に、安全衛生に関する標識を掲示する。

第17条(設備・環境の整備改善)

会社は、法令に基づいて作業設備や作業環境を整備するとともに、さらなる安全を実現するように努めなければならない。

第18条(作業方法の整備改善)

会社は、法令の作業方法を順守しつつ、より安全かつ衛生的な方法の確立に努めるものとする。

第19条(安全衛生点検)

会社は、災害の未然防止を図るため、次の区分による安全衛生点検を行う。会社は点検結果をまとめ、法令の定める期間、これを保管する。

- 日常点検 各作業場所において、就業前後に日々行う安全点検。

- 定期点検 各作業場所において、あらかじめ決められた方法で一定の期日に行う点検。

- 巡視点検 各作業場所において、あらかじめ決められた方法で一定の期日に巡視する点検。

第20条(災害発生時の措置)

1)災害が発生した場合、発見者は関係者とともに直ちに被災者の救護措置を講じ、その生命、身体の保全に万全を期すものとする。

2)災害が発生した場合は、発見者は関係者とともに災害を最小限にとどめるため、非常停止などの応急措置を講じるとともに、その旨を総括安全衛生管理者および所属部署の責任者など関係者に通報しなければならない。

3)会社は、災害または事故の原因を調査し、同種災害の再発防止策を講じるものとする。

第21条(健康診断)

1)会社は、従業員を採用した際の雇入時健康診断、年1回の定期健康診断など、法令で定める健康診断を実施するものとする。

2)健康診断の検査項目は法令に定めるものとする。ただし、会社または産業医もしくは検査を実施した医師が必要と認める検査項目がある場合は、それについても行う。

3)従業員は、会社が行う健康診断を正当な理由なくして拒むことはできない。

4)健康診断の結果、有所見者について、産業医は適切な指導を行う。就業制限・配置転換は医師等の意見を聴取し、会社が決定・指示するものとする。

5)会社および健康診断実施の事務に従事した従業員は、その事務に従事したことによって知り得た従業員の身体の健康上の秘密を守らなくてはならない。

6)会社は、法令の定める期間、健康診断の結果を保管する。

第22条(危険有害な化学物質に係る個人ばく露測定)

1)会社は、法令により個人ばく露測定の対象とされる危険有害な化学物質を取り扱う作業場において、作業環境測定基準に従った個人ばく露測定を有資格者により実施し、その結果に基づき必要なばく露低減措置を講ずるものとする。

2)会社は、法令の定める期間、個人ばく露測定の結果を保管する。

第23条(心理的な負担の程度を把握するための検査)

1)会社は、事業場の規模にかかわらず、法令に基づき、従業員を対象とした「心理的な負担の程度を把握するための検査」(以下「ストレスチェック」)を実施する。

2)ストレスチェックの調査項目は「職業性ストレス簡易調査票」を基本とし、必要に応じて会社が追加したものとする。

3)従業員は、会社が行うストレスチェックを受検するよう努めるものとする。ただし、ストレスチェックの受検を強要するものではない。

4)会社は、ストレスチェックの結果について、個人情報の保護に配慮しつつ集団分析を行い、その結果を踏まえた職場環境の改善に努める。

5)ストレスチェックの結果、特に高ストレス者について、従業員から申し出があった場合は産業医等のストレスチェックの実施者は適切な指導を行う。就業制限・配置転換は医師等の意見を聴取し、会社が決定・指示するものとする。

6)会社は、当該従業員の同意なくして、ストレスチェックの結果を閲覧することはできない。

7)会社は、法令の定める期間、ストレスチェックの結果を保管する。

8)会社およびストレスチェック・高ストレス者への面接指導の実施の事務に従事した者は、その事務に従事したことによって知り得た労働者の秘密を漏らしてはならない。

第24条(面接指導)

1)会社は、1カ月当たりの時間外労働(休日労働を含む)が80時間を超えた従業員から申し出があった場合、医師の面接指導を行うものとする。

2)会社および面接指導実施の事務に従事した従業員は、その事務に従事したことによって知り得た従業員の精神状態等に関する秘密を守らなくてはならない。

3)会社は、法令の定める期間、面接指導の結果を保管する。

第25条(治療と仕事の両立支援)

1)会社は、疾病等の治療が必要な従業員について、当該従業員が治療を継続しながら就労することができるよう、法令に基づき、両立支援に関する情報提供、相談窓口の設置、勤務制度の活用等必要な措置を講じるよう努める。

2)会社は、両立支援を行うに当たり、当該従業員の意思を尊重するとともに、健康情報の取扱いに十分留意しなければならない。

第26条(高年齢者への配慮)

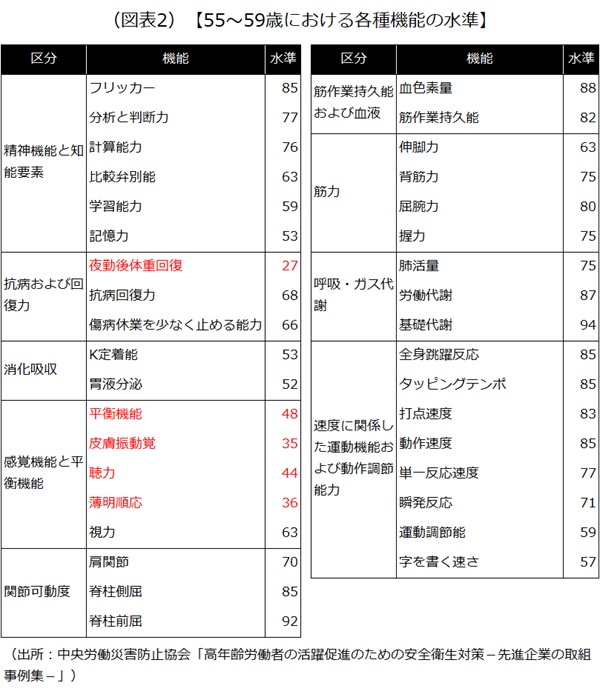

会社は、高年齢者の身体的・認知的特性に配慮し、法令に基づき、作業環境の改善、作業方法の工夫その他必要な措置を講ずるよう努める。

第27条(従業員の遵守事項)

1)従業員は労働災害防止のために、次に定める事項を遵守しなければならない。

- 営業車両などを運行する場合は、交通安全に努めなければならない。

- 会社が定めた作業方法、作業手順を順守しなければならない。

- 会社が定めた日常点検、定期点検をしなければならない。

- 会社が認めた場所以外では、飲食または喫煙をしてはならない。

- 会社が定めた作業場では指定のヘルメットなど安全装備を着用しなければならない。

- 整理整頓・清潔を心掛けなければならない。

- その他、安全衛生管理の実施に関する事項については、総括安全衛生管理者、安全管理者、衛生管理者、産業医の指示に従わなければならない。

2)従業員は、業務遂行時に災害には至らなかったものの災害につながりかねない出来事(ヒヤリとしたり、ハッとしたりしたこと)があった場合は、直ちに総括安全衛生管理者または安全管理者もしくは所属部署の責任者に報告しなければならない。

第28条(混在作業場所における個人事業者等への配慮)

1)会社は、従業員と同一の作業場所において、個人事業者その他の作業従事者と混在して業務を行う場合には、法令に基づき、当該作業従事者を含めた災害防止のための指導、連絡調整その他必要な措置を講ずるものとする。

2)会社が作業場所管理事業者または注文者等の立場に立つ場合には、工期・施工方法その他の事項について、当該作業従事者の安全衛生に十分配慮しなければならない。

第29条(罰則)

従業員が故意または重大な過失により、本規程に違反した場合、就業規則に照らして処分を決定する。

第30条(改廃)

本規程の改廃は、取締役会において行うものとする。

附則

本規程は、○年○月○日より実施する。

以上(2026年1月更新)

(監修 人事労務すず木オフィス 特定社会保険労務士 鈴木快昌)

pj00158

画像:ESB Professional-shutterstock

![2ステップテスト[歩行能力・下肢筋力] 2ステップテスト[歩行能力・下肢筋力]](https://api.p.kalep.net/app/uploads/2025/05/60120_03.jpg)