本書では、登山家であり、企業リーダーでもある辰野氏が、山やキャンプ、ビジネスでの経験を振り返りつつ、自然と向き合う中で培ってきた自身の行動哲学、ものづくりへの思いなどを語っている。

例えば物事が意図した通りに運ばない時、辰野氏は「失敗」ではなく「不都合」があったと考えるという。そうすることで前進を続けられ、同時に人生の醍醐味も感じられると説く。なお本書は、2020年刊行の『自然に生きる力 24時間の自然を満喫する』(KADOKAWA)を加筆修正・再編集したもの。

組織が変わる、人が動く ~新時代の組織づくりのヒント~

1 組織変革がうまくいかない原因

「従業員のモチベーションが上がらない」「部署間のコミュニケーションがうまくいかない」企業規模に関わらず、こうした悩みは尽きません。もちろん、目の前の課題に対処することも大切ですが、本当に組織を変えたいなら、もう一歩踏み込んで「組織ってそもそも何だろう?」と考えてみることが必要です。

この記事では、経営組織論の視点から、次の3つのテーマについて解決策の一例を紹介します。

- なぜ組織は間違った意思決定をしてしまうのか?

- 組織変革を成功させるには何が必要か?

- 多様化する働き方にどう対応するか?

2 なぜ組織は間違った意思決定をしてしまうのか?

「みんなで話し合えば、きっといい答えが出るはず」多くの人はそう考えます。確かに、一人で考えるより、複数の視点が入る方が良い判断ができそうです。ところが、現実には組織での意思決定が、個人なら絶対にしないような間違いを犯してしまうことがあるのです。

1)間違いが起きる2つの理由

1.「空気を読んで」しまう同調圧力

組織での意思決定が間違いを犯してしまう原因の一つが「同調圧力」です。会議で「これ、ちょっと違うんじゃないかな」と思っても、周りがみんな賛成していたら言いづらいですよね。「私だけ反対したら、変な人だと思われるかも」という不安が、正しい意見を飲み込ませてしまうのです。

2.集団思考(グループシンク)の罠

もう一つ注意したいのが「集団思考(グループシンク)」という現象です。これは、チームとしての一体感や合意を優先するあまり、冷静な判断ができなくなってしまうことです。例えば、「仲間への批判を避けようとする」「自分たちのチームを過大評価してしまう」「外部の意見や競合を過小評価してしまう」など誤った情報処理をして、おかしな決定を下してしまうのです。

集団思考が発生する要因はさまざまですが、例えば、

- 意思決定をするチームの結びつきが強すぎる

- 外部からの情報が入りにくい環境にある

- カリスマ的なリーダーがいて、その人の意見が絶対になっている

といった場合に発生しやすいといわれています。特に3つ目は要注意。優秀で強いリーダーシップを持つ人がいると、つい「あの人が言うなら間違いない」と考え、意見の妥当性を検討しないまま決定が進んでしまいます。

2)どうすれば間違いを防げる?

1.「あえて反対意見を言う人」をつくる

同調圧力を和らげるには、誰かが先に「ちょっと待って」と言える環境をつくることが大切です。一人でも違う意見を言う人がいれば、他の人も「ああ、反対意見を言ってもいいんだ」と感じられます。「自分だけじゃない」と思えることが、発言のハードルを下げます。

例えば、会議で「デビルズ・アドボケイト(悪魔の代弁者)」という役割を決めて、その人には必ず反対意見や懸念点を述べてもらう、というやり方もあります。

2.メンバーを固定しない

いつも同じメンバーで会議をしていると、チームの一体感が高まりすぎて集団思考が発生しやすくなります。全員を毎回変えるのは難しいかもしれませんが、「最近、議論がマンネリ化してるな」と感じたら、若手社員を入れてみたり、普段は参加しない部署の人を呼んでみたり。役職や経験にとらわれず、メンバーに多様性を持たせることがポイントです。

新しい視点が入ることで、「当たり前」だと思っていたことに疑問が生まれ、より良い意思決定につながります。

3 組織変革を成功させるには何が必要か?

企業が生き残っていくためには、変化し続けることが不可欠です。DXの波、新規事業への挑戦など、常に新しい組織の形を模索する必要があります。ですが、現実には「変革しよう!」と掛け声をかけても、なかなかうまくいきません。

その理由はシンプル。組織には「変わることを拒む」という性質があるからです。この問題を理解するには、「組織全体」と「個人」の2つのレベルで考える必要があります。

1)「組織全体レベル」「個人レベル」の問題

1.組織全体レベルでの問題

特に意識して変革に取り組まなければ、組織は自然と「現在の組織構造をもっと強化しよう」いう方向に進みます。例えば、

- 設備投資:既存事業をより効率化する設備を選ぶ

- 採用・教育:今の事業に必要な能力を持つ人材を育てる

- 組織構造:既存の事業に最適な部署編成にする

- 組織文化:今の事業遂行に適した文化が根付く

といった具合です。

これらは悪いことではありません。むしろ、既存事業を強化するには必要なことです。ただ、組織を変えようとするときには、このような「現在の組織構造を強化する」という流れは大きな障害になってしまいます。

2.個人レベルでの問題

組織を動かしているのは、結局のところ「人」です。そして、人は基本的に変化を好みません。なぜなら、「先がどうなるか分からない」という不安があるからです。

- 新しい業務、私にできるかな?

- 今は評価されてるけど、新しい仕事でも同じように評価されるだろうか?

- 業務量が増えるんじゃないか?

といった具合に、不安が積み重なって、「やっぱり今のままがいいや」という気持ちになってしまうのです。

組織変革の難しさは、この「組織全体」と「個人」の2つのレベルを、同時にバランスよく変えていかなければならない点にあります。実際には、制度を変えるなど「組織全体レベル」の変革には手が打たれても、「個人レベル」の変革、つまり社員の心の問題には十分な注意が払われていないことが多いのです。では、個人レベルの変革はどうすれば成功するのでしょうか?

2)個人レベルの変革を成功させる4つのステップ

個人レベルでの変革には、次の4つがポイントになります。

1.「変わらなきゃいけない理由」を腹落ちさせる

「このままじゃダメなんだ」という危機感を、社員全員が実感する必要があります。「なんとなく変革した方がいいよね」ではなく、「今のままでは会社が(自分の仕事が)立ち行かなくなる」という切迫感を共有することが大切です。

2.「どんな未来を目指すのか」を具体的に示す

「先が見えない不安」を取り除くには、変革後の姿を具体的に描いて見せることが重要です。例えば、「3年後、私たちの会社はこうなっている」「あなたの仕事はこう変わる。そのために、こんなスキルを身につけてほしい」といった具合です。

3.小さな成功体験を積み重ねる

変革の成果を早めに実感してもらうことも大切です。「やっぱり変わって良かった」「新しいやり方、意外といいかも」そんな手応えがあれば、変革へのモチベーションが維持できます。大きな成果でなくても構いません。小さな成功を積み重ねて、変革の正しさを実感してもらうことが重要です。

4.語り続ける、伝え続ける

そして、何より大切なのが「継続」です。人の心には「やっぱり元に戻りたい」という気持ちが、時折ひょっこり顔を出します。特に変革の途中で壁にぶつかった時には、その気持ちが強くなります。だからこそ、経営者は「変革の必要性」と「目指す未来」を、熱意を持って語り続ける必要があります。

個人レベルでの変革で、経営者が注意しなければならないのは、

「分かっている『はずだ』」という思い込み

です。特に中小企業では、日頃からコミュニケーションが取りやすい分、経営者は「何度も言わなくても、みんな分かってくれているはず」と思いがちです。しかし、これが落とし穴。「はず」で終わらせていては、個人レベルの変革は実現しません。しつこいくらいに、繰り返し伝える。熱意を持って語り続ける。それが変革を成功させる鍵なのです。

4 多様化する働き方に対応する組織づくり

副業解禁、フリーランスとの協業、時短勤務、育児や介護との両立など、働き方はどんどん多様化しています。こうした変化に対応しながら、組織をスムーズに運営していくには、どうすればいいのでしょうか?ここでは「組織のライフサイクル」という考え方を使って、解決のヒントを探ってみましょう。

1)組織のライフサイクル

組織の変遷は、「誕生・成長・衰退」といったライフサイクルで表すことができます。ライフサイクルの考え方はさまざまですが、ここでは「1.起業段階→2.共同化段階→3.公式化段階→4.精巧化段階」の4段階で考えてみます。

1.起業段階:経営者の情熱が原動力

組織が生まれたばかりの頃。まだ規模も小さく、柔軟に動けます。この段階では、組織的な仕組みよりも、経営者の個人的な魅力や情熱が事業を引っ張ります。経営者の「こんな世界を作りたい!」という熱い思いが社員に自然と伝わり、みんながその夢に向かって一丸となって働きます。それがこの段階の強みです。

2.共同化段階:マネジメントが必要になる

組織が少しずつ大きくなると、経営者一人の力だけでは回らなくなってきます。いろいろな考え方の人が増えてきて、創業時の理念や夢を自然に共有することも難しくなります。この段階では、組織を運営するためのマネジメント能力が求められるようになります。

3.公式化段階:仕組み化が進む

さらに規模が拡大すると、経営者が全部を管理するのは不可能になります。そこで、部門ごとに権限を委譲し、組織を階層化していきます。役割分担が明確になり、いわゆる「官僚的組織」が形成されていくのです。経営者の役割も、日々のマネジメントから、戦略策定や方向性の決定へとシフトしていきます。

4.精巧化段階:硬直化との戦い

官僚的組織が定着すると、今度は別の問題が出てきます。セクショナリズム(縦割り)、責任の押し付け合い、新しいことへの抵抗など、組織の硬直化が進んでしまうのです。これを打破するには、プロジェクトチームやタスクフォースなど、部署を横断する柔軟な仕組みを導入することが必要になります。

2)「起業段階」から「共同化段階」への移行に注意

組織のライフサイクルは「従業員数の増加」を基準に語られることが多いですが、実は「従業員の多様化」という視点でも使える考え方です。規模はそれほど大きくない中小企業でも、働き方や価値観が多様化することで、ライフサイクルと同じような課題が出てくることがあります。特に注意したいのが、

「起業段階」から「共同化段階」への移行

です。中小企業の中には、企業経営の大部分を経営者の個人的な資質や魅力に依存したまま、起業段階にとどまってしまっているケースが少なくありません。しかし、起業段階の未成熟な組織が成り立つのは、次のような条件が揃っているからです。

- 従業員の多くが創業当時からのメンバーである

- 経営者の理念や夢を深く共有できている

- お互いのことをよく知っていて、親密なコミュニケーションが取れている

- 「自分の仕事じゃなくても、困ってたら助ける」という相互補完が自然にできている

要するに、「あうんの呼吸」で動ける関係性があるから、仕組みが未熟でも回るわけです。しかし、規模が大きくならなくても、働き方が多様化すれば状況は変わります。

テレワーク中心の社員、週3日勤務の社員、フリーランスとして参画するメンバー、そんな多様な働き方が混在すると、創業時の理念や夢を自然に共有することが難しくなります。「あうんの呼吸」も通用しにくくなります。そうなると、今までのやり方では組織がスムーズに動かなくなってしまうのです。

3)組織をスムーズに動かすためには?

「あうんの呼吸」も通用しにくくなってきたときの対策は、2つの方向性が考えられます

1.理念の共有を強化する

「創業時の理念や夢を、もう一度しっかり伝え直す」という方法です。多様な働き方をしている社員に対して、オンラインでも対面でも、熱意を持って語り続けます。「なぜこの会社は存在するのか」「何を大切にしているのか」その核心を共有できれば、働き方が違っても、同じ方向を向いて進めるはずです。

2.次のステージの組織づくりに挑戦する

もう一つは、組織のライフサイクルを参考に、「共同化段階」や「公式化段階」の組織づくりに取り組むことです。具体的には:

- 役割と責任を明確にする

- 業務プロセスを文書化・マニュアル化する

- オンラインでのコミュニケーションルールを整備する

- 評価制度を成果ベースに見直す

- リモートでも機能するマネジメント手法を導入する

といった具合です。「仕組み化」を進めることで、「誰が」「どこで」働いていても、組織が機能するようになります。

以上(2026年2月更新)

pj00109

画像:NicoElNino-Adobe Stock

「人の巧と長を取る」木戸氏に学ぶ社員の個性の活かし方

人の巧(こう)を取って我が拙(せつ)を捨て、人の長を取って我が短(たん)を補う

木戸孝允氏は、西郷隆盛氏、大久保利通氏と共に「維新の三傑」として、幕末維新の中心に立ち活躍した人物です。薩摩藩出身の他2人に比べるとやや地味な印象がありますが、木戸氏は冷静な判断力と調整力、そして人格に優れ、長州藩の精神的支柱として多様な仲間の力を結びつけ、時代を動かした「縁の下の力持ち」でした。

冒頭の言葉は、同じく長州藩出身の先輩である吉田松陰宛ての書簡に記されたもので、「他の人の良いところを取り入れ、自分の欠点を補うことが重要」という意味があります。幕末の木戸氏の活躍を見てみると、彼の生き様は、まさにこの言葉を体現するものだったことが分かります。

1853年に米国から黒船が来航し、日本が開国すると、木戸氏の故郷である長州藩は「攘夷(外国の侵入を防ぎ、追い払うこと)」を掲げました。藩には、高杉晋作という後輩がいましたが、この後輩がかなりの過激派。イギリス公使館を焼き討ちしたり、藩の許可なく軍艦を購入したりと、無鉄砲な行いを繰り返します。

一方の木戸氏は、かなりの慎重派。幕末時代は桂小五郎という名前でしたが、剣が滅法強い一方で、敵と戦わず逃げる場面が多かったことから「逃げの小五郎」というあだ名がつくほどでした。一方で、「長い鎖国のせいで、技術や学問が西洋諸国よりも遅れている」という日本の事情をよく理解し、洋式砲術や兵学、蘭学など、新しい知識を貪欲に吸収するなど、冷静沈着に大局を見ることのできる人物でもありました。

正反対な木戸氏と高杉ですが、木戸氏は彼やその仲間と積極的に交流します。無鉄砲な高杉の尻拭いをさせられることもしばしばでしたが、木戸氏は彼の並外れた行動力を「自分にはない力」と高く評価し、彼を支えるための苦労をいとわなかったのです。木戸氏が陰で根回しをすることで、行動の幅が広がった高杉は、「奇兵隊」という軍事組織をつくり、長州征伐に来た幕府軍を退けるなど、その力をいかんなく発揮するようになります。

会社にもさまざまな社員がいて、その長所を上手に引き出すことで、会社は強くなっていきます。ただ、「過激だけど行動力がある」高杉晋作のように、長所と短所は表裏一体。そこで長所を引っ張り出せるかは、経営者の「この人は『自分にはない力』を持っている」と見抜く眼力にかかっています。激動の時代を生きた木戸氏の「人の長を取って我が短を補う」姿勢は、変化の大きい現代にも求められるリーダー像といえるでしょう。

そして、もう1つ大切なのが「人柄」。高杉をはじめ、暴走機関車のようだった長州藩の後輩たちが正反対の性格であった木戸氏を慕った理由は、ひとえに木戸氏が温厚で面倒見が良く、彼らにとっての「良い兄貴分」だったから、とも言われています。個々の能力をうまく采配する力ももちろん大切ですが、それ以上に、「部下・後輩に慕われる存在でいる」のがリーダーの秘訣であることは、いつの時代も変わらないようです。

出典:東京都神社庁Webページ『生命の言葉』

以上(2026年1月作成)

pj17641

画像:ogurisu-Adobe Stock

自社ブランドの構築・保護に! 中小企業のための「商標登録」ガイドブック(2026年2月号)

ビジネスの場面で「商標登録」という言葉を見聞きすることもあるでしょう。商標がどういうものか漠然としたイメージをお持ちの人もいるかもしれませんが、自社商品・サービスの他社との差別化、品質への信頼保証、顧客にアピールするための広告機能等、商標登録にはさまざまな効果があります。しかし、商標を登録するためには何が必要とされるのか等、詳しいことはわからない人も多いと思われます。そこで、本冊子では、商標登録の基本や実務において重要なポイントを解説します。

元厚労省職員は知っている「助成金は、ここでつまずく!」

目次

1 初めて助成金を申請する方へ

厚生労働省では、人材採用や人材育成、労働環境の改善などを経済的にサポートするため、様々な「助成金」を用意しています。ここ数年で新しいコースも出てきており、「今まで申請したことがなかったけど、助成金を使ってみようかな?」と考えている経営者の方もいるかもしれません。

ですが、ご用心。会社側に悪意がなくても、

- 事前の届け出をしていなかった……

- パンフレットの支給要件しか確認していなかった……

- 就業規則の整備が甘かった……

といった理由により、「受け取れるはずの助成金をもらえない」ことがあるのです。特に、助成金を初めて申請する会社は、手続きに慣れいないために、こうした失敗をしがちです。

この記事では、元厚生労働省職員で、助成金審査の実務経験を持つ社会保険労務士が、助成金の申請でありがちな失敗と、失敗しないためのポイントを紹介します。

2 事前の届け出をしていなかった……

助成金の申請で多いつまずきの1つが、計画届の提出漏れです。例えば、

- 人材開発支援助成金(人材育成のために一定の職業訓練等を行うと受け取れる助成金)の場合は「職業訓練実施計画」

- キャリアアップ助成金(非正規社員のキャリアアップに取り組むと受け取れる助成金)の場合は「キャリアアップ計画」

- 業務改善助成金(事業場内最低賃金の引き上げなどを行うと受け取れる助成金)の場合は「事業場内最低賃金の引き上げ計画」「設備投資等の計画」

を提出する必要があります。そして、これらの計画を提出するのは、職業訓練、非正規社員のキャリアアップ、事業場内最低賃金の引き上げなどに取り組む前、つまり「事前に提出しなければならない」ことになっています。

なぜ、事後申請が認められないのかというと、仮に事後申請を認めた場合、助成金の要件に合わせて取り組み内容を「後出し」で調整できてしまうからです。例えば、職業訓練の一環で研修を実施する場合、「先に研修を実施して、後から計画届を提出」されると、労働局側は研修内容が本当に助成金の要件を満たしていたのかが分かりません。

計画届には「いつ・誰に・どのような取り組みを行うか」を事前に明示する役割

があり、この手続きを省略された申請は審査の土台が崩れてしまうのです。

「申請の流れ」はパンフレットの冒頭に記載されていることが多いので、

助成金を検討する際は、まず全体のスケジュールを把握する

ようにしてください。取り組みを始めてから「そういえば助成金があったな」と思い出しても、手遅れになっているケースが少なくありません。

3 パンフレットの支給要件しか確認していなかった……

助成金のパンフレットは読んだはずなのに、いざ申請したら支給要件を満たしていないと言われた……。こんな声もよく聞きます。確かにパンフレットには、制度の概要が分かりやすくまとめられていますが、実際の審査では「支給要領」と呼ばれる詳細なルールに基づいて判断するため、パンフレットだけを見て申請を進めると、思わぬ落とし穴にはまります。

- パンフレット:「こんな取り組みをすれば助成金がもらえます」という、入り口の情報を伝えるもの

- 支給要領:「具体的にどのような条件をクリアすれば支給対象になるか」を細かく規定した、いわば審査の基準書

例えば、特定求職者雇用開発助成金(60歳以上の高年齢者や障害者などを社員として雇い入れると受け取れる助成金)の場合、対象労働者の雇入れ日や雇用形態、労働時間など支給要件が細かく記載されています。一方、パンフレットでは「高年齢者や障害者を雇い入れた場合に支給」と、かなり簡潔に説明されています。

当然ですが、助成金は「全ての支給要件をクリア」しなければ支給されません。10個の要件のうち9個を満たしていても、残り1個が欠けていれば不支給となります。

支給要件は、

パンフレットではなく「支給要領」で確認するようにし、自社が1つ1つの要件をクリアできているかをチェックする

ようにしましょう。

4 就業規則の整備が甘かった……

多くの助成金では、「対象となる制度が就業規則に明記されていること」が支給要件に含まれています。例えば、キャリアアップ助成金の正社員化コース(非正規社員を正社員に転換し、転換後に一定以上賃金を増額すると受け取れる助成金)の場合、あらかじめ正社員転換制度の内容を就業規則(労働協約でも可)に定めなければなりません。

ところが、そもそも就業規則を作成していなかったり、作成していても内容に不備があったりするケースは非常に多いです。就業規則の不備として多いのが、制度の対象者や適用条件が曖昧なケースです。例えば、キャリアアップ助成金の正社員化コースで、正社員転換制度について定める場合、「会社が認めた場合に正社員に転換することがある」とだけでは不十分で、

- 面接試験や筆記試験等の適切な手続き

- 要件(勤続年数、人事評価結果、所属長の推薦等の客観的に確認可能な要件・基準等)

- 転換時期

を必ず規定しなければなりません。

助成金の審査では、制度の内容が客観的に判断できる形で規定されているかを確認するため、

就業規則の規定が抽象的な表現になっていないかをチェックする(パンフレットに規定例が記載されていることもあるので参考にする)

ことを忘れないようにしましょう。

また、就業規則については、意外と多い落とし穴がもう1つあります。それが、

提出された就業規則に労働基準監督署の受理印がない

というものです。就業規則は作成するだけでは不十分であり、常時10人以上の労働者を使用する事業場では、労働基準監督署へ届け出ることが法律で義務付けられています。「就業規則は社内で作成・保管していれば問題ない」と誤解している経営者は意外と多いのですが、労働局では「受理印がない=有効な規程として扱えない」という判断になり得ます。

5 書類の整合性に問題があった……

助成金の申請には、計画届(第2章)や就業規則(第4章)の他にも、

出勤簿、賃金台帳、雇用契約書、登記簿謄本

など、様々な書類が必要になります。助成金の種類によっては、数十種類の書類を求められることも珍しくありません。この書類準備の負担が重すぎて、申請を途中で諦めてしまう会社も少なからずいらっしゃいます。

書類をそろえるだけでなく、書類間の内容が一致しているかどうかも審査のポイントです。

- 雇用契約書に記載された労働時間と出勤簿の実績が合っていない

- 賃金台帳の支給額と給与明細の金額にズレがある

など、不整合が見つかると、審査が中断してしまいます。労働局から確認の連絡が入り、修正や追加説明を求められた結果、その対応に時間を取られ、支給までの期間が大幅に延びるケースもあるため、提出前に書類間を突き合わせて確認する作業が欠かせません。

忙しい中でも書類をきちんと準備できている会社には、いくつかの共通点があります。

1)日頃から労務管理の書類を整理・保管する仕組みができている

出勤簿や賃金台帳を月ごとにデータで格納し、すぐに確認できる状態にしている会社は、申請時の負担が格段に軽くなります。

2)給与計算ソフトや勤怠管理システムを導入し、データの一元管理を行っている

システム上で出勤記録と給与データが連動していれば、書類間の不整合が起きにくくなります。

3)社員とのコミュニケーションが円滑である

研修受講の調整や必要書類への署名といった協力が得やすくなります。人材育成の計画をしっかり立てている会社は、「いつ・誰に・どのような研修を受けさせるか」が明確なため、助成金申請のスケジュールも立てやすく、準備が後手に回ることがありません。

6 計算間違いで不正受給になってしまった……

申請時の審査を通過して助成金を受け取ることができても、その後で実は「不正受給」だったと分かることがあります。労働局は、雇用保険のデータベースを保有している(誰が、どの会社で働いているかが分かる)ので、申請書類に記載された社員の情報とデータベースの内容とに乖離(かいり)があると、調査が入ることがあるのです。

助成金の不正受給と聞くと、書類を偽造したり、架空の社員で申請したりといった悪質なケースを思い浮かべる方が多いかもしれません。しかし実際には、会社側が不正をしていなくても、労働局の審査に漏れがあったため、助成金の回収に動くことがあります。ちなみに、悪意のない不正受給の典型例としては、

訓練時間や賃金の計算を間違えてしまい、支給要件を満たさなくなってしまう

というものが挙げられます。実際に筆者が審査した事案を2つ紹介します。

1)訓練時間を計算する際、休憩時間を含めてしまった……

ある会社が、人材開発支援助成金の人材育成支援コース(職務に関連した知識・技能を習得させるための訓練等を実施すると受け取れる助成金)を申請しようとしました。この助成金の支給要件の1つに「10時間以上のOFF-JTによる訓練をする」というものがあり、この会社も、

「10時間の訓練を実施した」と申告したのですが、実は10時間の中に休憩時間が含まれていた

のです。会社としては研修を実施した認識でも、助成金の要件となる訓練時間を満たしていなければ、虚偽の申請とみなされてしまいます。

2)賃金を計算する際、対象外の手当を含めてしまった……

別の会社は、業務改善助成金を申請しようとしました。この助成金の支給要件の1つに「事業場内最低賃金を一定額以上引き上げる」というものがあるのですが、この会社はその賃金の計算を間違えてしまいました。

「事業場内最低賃金」は最低賃金法に基づいて計算するため、通勤手当や時間外勤務手当などは対象外になるのですが、通勤手当を含めて計算してしまった

のです。会社側は正当な昇給を行った認識でも、算定方法の誤りにより要件を満たさない場合、虚偽の申請とみなされてしまいます。

7 助成金申請を成功させるために

事前届け出の失念、要件の確認不足、就業規則の整備不足、書類の不整合、そして悪意のない不正受給。いずれも「知っていれば防げた」ものばかりです。助成金の審査に携わった経験がある筆者が感じた、助成金申請を成功させるコツを紹介します。

1)早めに労働局やハローワークに相談する

助成金の申請をスムーズに進めるための確実な方法は、検討段階で労働局やハローワークの窓口に相談することです。「こういう取り組みを考えているが、助成金の対象になるか」「いつまでに届け出が必要か」といった疑問に、担当者が回答してくれます。申請前に支給要領を熟読し、要件の解釈に迷ったら必ず労働局などに確認することが大切です。筆者の場合は、就業規則の形式不備が理由で審査に通過できない事例を数多く見てきました。「現在の就業規則の内容で問題ないか」「いつまでに申請すればよいのか」を確認しておきましょう。

2)日ごろの労務管理を丁寧に行う

助成金の申請は、日常の労務管理の延長線上にあります。出勤簿や賃金台帳を正確に作成し、就業規則を最新の状態に保ち、雇用契約書の内容と実態を一致させる取り組みができていれば、助成金の申請はスムーズに進むものです。逆に言えば、助成金の申請をきっかけに自社の労務管理を見直すことで、法令遵守の体制が整い、労務トラブルの予防にもつながります。助成金という目先の利益だけでなく、会社全体の管理体制を強化する機会として捉えていただければと思います。

以上(2026年2月作成)

pj00803

画像:Gemini

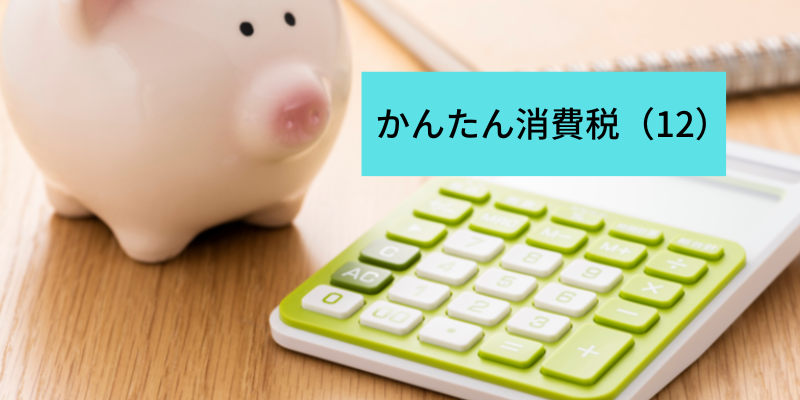

【かんたん消費税(12)】確定申告したら一安心? 消費税の申告と納税

1 なぜ、消費税が資金繰りに影響を及ぼすのか

課税事業者(消費税の申告義務のある事業者)は、消費税の申告を行い、国へ納税しなければなりません。問題は、

申告は、年に1回、決算のときだけやればいいわけではない

ということです。具体的には、

- 確定申告

- 中間申告

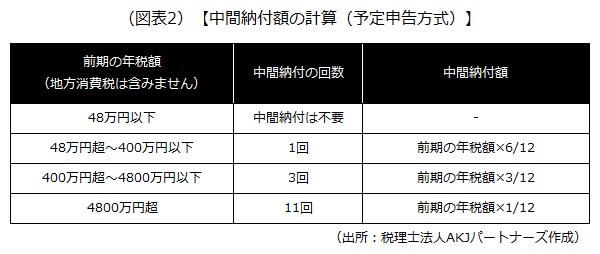

の2種類があり、中間申告については、前期の納税額の大小によって必要な回数が変わります。多いときは、なんと毎月申告納税しなければならないのです。

確定申告であれ、中間申告であれ、納税するには当然現金が必要になります。特に消費税は法人税と違い、「赤字」であっても納税が必要になることが多い税金です。

将来の収益獲得のための投資目的ではなく、納税する目的という後ろ向きの借り入れは資金繰りを悪化させる原因にもなります。そのため経営者は、確定申告だけでなく、中間申告のタイミングを把握した上で、綿密な納税・資金計画を立てることが重要です。

2 確定申告は決算期に年1回

課税事業者は、年に1回の確定申告が必要です。確定申告とは、1年決算法人の場合、

- 1年間に発生した「消費者から預かった消費税(仮受消費税)」や「会社が支払った消費税(仮払消費税)」を集計し

- 決められた計算方法によって年間の納付税額を確定させ

- 申告書を提出するとともに、その確定した納付税額を納税すること

をいい、決算期に行う重要な手続きの1つです。

確定申告は、

原則として、決算期末から2カ月以内に行わなければならず、この期限を1日でも遅れると罰金税などが課される

ことがあります。なお、中間納付を行っていたら、年間の納付額から中間納付額を差し引いた残額を納税することになります。

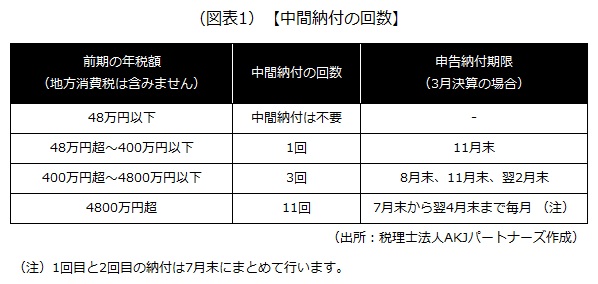

3 中間申告は最多で年に11回

1)中間申告は前期の年税額で決まる

課税事業者は、中間申告をしなければなりません。中間申告とは、

当期の消費税の一部を税務署へ前払い(分割払い)すること

をいいます。この中間申告は、前期の年税額によって納税の回数が決まります。

前期の確定申告を行えば、当期に必要な中間納付の回数も把握できます。経営者は、確定申告により年税額が確定した段階で、その年の納税スケジュールを気にとめておくようにしましょう。

なお、中間納付として必要な金額の計算方法には、

- 予定申告方式

- 仮決算方式

があり、自由に選択できます。どちらの方式を選択するのがよいのか説明してきます。

2)予定申告方式とは

予定申告方式とは、

前期の年税額を分割して納付する方法

です。手続きをしなければ、この方法により計算された金額を中間納付することになります。

例えば、前期の年税額が100万円の場合、中間納付の回数は1回になるため、前期の年税額の半分となる50万円(100万円×6/12)を納付します。

3)仮決算方式とは

仮決算方式とは、

中間申告ごとに、本決算と同じような手続き(仮決算手続き)をして納付する方法

です。予定申告方式と比べて手間がかかりますが、

売上が前期と比べて減少していたり、仕入や経費が増えていたりする場合

には、予定申告方式に比べ、仮決算方式によって中間納付額を計算したほうが、中間納付額が少なくなることがあります。そのため経営者は、

当期の損益状況や設備投資の状況、あるいは資金繰りの状況を考えながら予定申告方式と仮決算方式を選択

するようにしましょう。

なお、例えば中間納付の回数が3回の場合、1回目と2回目は予定申告方式とし、3回目だけ仮決算方式とすることも可能です。また、仮決算方式にしたところ還付になる場合、中間納付額をゼロとすることはできますが、還付金は受けられませんので注意しましょう。

4 申告しなかった・忘れた場合には「罰金税」

消費税の申告書は正確に作成しなければなりません。また、申告や納付には必ず期限があります。提出した申告書に誤りがあったり、期限に遅れて申告納付したりすると、

罰金や利息のような税金を、追加で納税

しなければなりません。罰金や利息のような税金には、次のようなものがあります。

- 延滞税

- 過少申告加算税

- 無申告加算税

- 重加算税

1)延滞税

申告や納税が期限よりも遅れた場合に課される利息のような税金で、期限より遅れて納税した税額に対して課され、遅れた日数分だけ納税しなければなりません。税率は年2.4~8.7%(令和7年の場合。なお、令和8年の場合は、2.8%~9.1%となります。)です。

2)過少申告加算税

確定申告した税額が正しい税額より少なかったときに課される罰金のような税金で、追加で納税した税額に対して課されます。税率は5~15%です。

3)無申告加算税

申告期限までに確定申告を提出しなかった場合に課される罰金のような税金で、納付すべき税額に対して課されます。税率は5~20%です。

4)重加算税

帳簿の改ざんや領収書の偽造などをして納付税額を低くするなど、特に悪質と判断されたときに課される罰金のような税金で、追加で納税した税額に対して課されます。税率は35~50%です。なお、重加算税の対象となった場合には、上記2)の過少申告加算税は課されません。

以上(2025年12月更新)

(監修 税理士法人AKJパートナーズ 税理士 森浩之)

pj30141

画像:kai-Adobe Stock

【規程・文例集】最新法令に対応した 「安全衛生管理規程」のひな型

1 安全衛生管理体制と安全衛生管理規程

会社が社員を雇用し、両者の間で労働契約が結ばれると、

- 会社は、社員が安全で衛生的に働けるよう配慮する「安全配慮義務」

- 社員は、業務に支障がないよう自ら健康管理に取り組む「自己保健義務」

を負います。この2つの義務が確実に果たされるようにするには、会社と社員が協力して安全衛生に取り組むための社内ルールが必要になります。それが「安全衛生管理規程」です。

安全衛生管理規程の中心は「安全衛生管理体制」です。安全衛生管理体制とは、

会社が安全衛生に関する施策を実施するための担当者・委員会などの体制のこと

です。会社は、この安全衛生管理体制、各担当者の職務などを明文化することで、安全衛生に関する施策を組織的に実施します。担当者以外の社員も、この規程の内容を理解して会社の実施する措置に協力しなければなりません。

以降で、安全衛生管理規程のひな型を紹介します。なお、実際に会社が定めるべき安全衛生管理体制の内容は、社員数や業種によって異なりますので注意が必要です。詳細については、次の記事をご確認ください。

2 安全衛生管理規程のひな型

以降で紹介するひな型は一般的な事項をまとめたものであり、個々の会社によって定めるべき内容や選任が必要となる管理者等が異なってきます。実際にこうした規程を作成する際は、必要に応じて専門家のアドバイスを受けることをお勧めします。

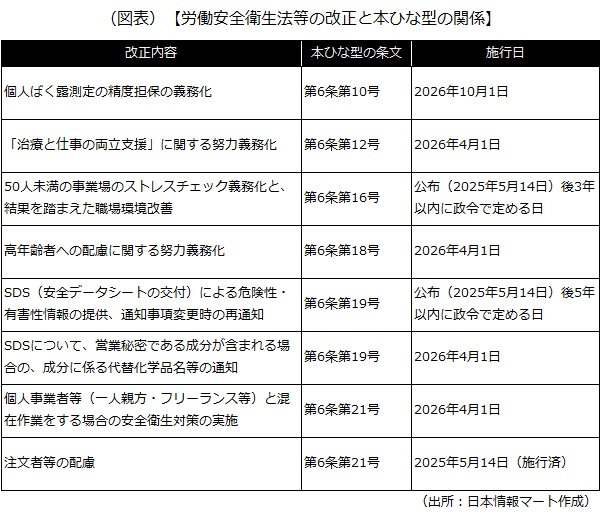

なお、2026年1月からは労働安全衛生法等が段階的に改正施行されます。次の内容についてもひな型の条文に盛り込んでいますのでご確認ください。ただし、施行日がそれぞれ異なりますので、どのタイミングで自社の規程に反映するかについてはご注意ください。

改正内容の詳細についてはこちらをご確認ください。

■厚生労働省「労働安全衛生法及び作業環境測定法の一部を改正する法律(令和7年法律第33号)」■

https://www.mhlw.go.jp/stf/seisakunitsuite/bunya/koyou_roudou/roudoukijun/anzen/an-eihou/index_00001.html

【安全衛生管理規程のひな型】

第1条(目的)

本規程は、会社における安全衛生管理を実施するために、会社と従業員が取り組む基本的な事項を定めるものである。

第2条(責務)

1)会社は、法令および会社の業務推進体制、従業員の就業の実態に照らして必要な安全衛生管理の体制を確立し、労働災害防止、従業員の健康の保持増進を図るものとする。

2)従業員は法令および本規程その他社内諸規程を誠実に順守し、会社の実施する措置に協力して労働災害防止に努めるとともに、自己の健康の保持増進に努めなければならない。

第3条(安全衛生管理体制等)

会社は、安全衛生管理の推進・維持のため、法令に基づき次の管理者および会議体を置く。

- 総括安全衛生管理者。

- 安全管理者。

- 衛生管理者。

- 産業医。

- 作業主任者。

- 化学物質管理者。

- 保護具着用管理責任者。

- 安全衛生委員会。

第4条(年間安全衛生管理計画)

会社は、年度(4月1日より翌年3月31日までとする)ごとに安全衛生管理目標およびその目標を達成するために必要な実施計画を立案するものとする。

- 作業設備や作業環境の改善。

- 工程および作業方法の改善。

- 点検表および作業手順などの整備。

- 作業事項および管理重点事項などの整備。

- 安全衛生意識高揚のための施策の立案。

- 検査、健康診断、環境測定、防火訓練など定期的に実施する事項。

- 安全週間、衛生週間および一斉点検などの主要行事。

- その他の必要事項。

第5条(総括安全衛生管理者の職務)

法令に基づき会社が選任した総括安全衛生管理者は、安全管理者および衛生管理者を指揮するとともに、次の事項を統括管理する。

- 従業員の危険または健康障害を防止するための措置に関すること。

- 従業員の安全または衛生のための教育の実施に関すること。

- 健康診断の実施その他健康の保持増進のための措置に関すること。

- 労働災害の原因の調査および再発防止対策に関すること。

- 安全衛生に関する方針の表明に関すること。

- 作業行動などに起因する危険性または有害性等の調査およびその結果に基づき講ずる措置に関すること。

- 安全衛生に関する計画の作成、実施、評価および改善に関すること。

第6条(安全管理者の職務)

1)法令に基づき会社が選任した安全管理者は、前条に定める統括安全衛生管理者の職務のうち安全に係る技術的事項を管理するものとし、次の事項を行う。

- 建設物、設備、作業場所または作業方法に危険がある場合における応急措置または適切な防止の措置。

- 安全装置、保護具その他危険防止のための設備・器具の定期的点検および整備。

- 作業の安全についての教育および訓練。

- 発生した災害原因の調査および対策の検討。

- 消防および避難の訓練。

- 作業の責任者その他安全に関する補助者の監督。

- 安全に関する資料の作成、収集および重要事項の記録。

- 混在作業場所における安全に関する必要な措置。

2)安全管理者は、作業場等を巡視し、設備、作業方法等に危険の恐れがあるときは、直ちにその危険を防止するための必要な措置を講じる。

第7条(衛生管理者の職務)

1)法令に基づき会社が選任した衛生管理者は、第5条に定める統括安全衛生管理者の職務のうち衛生に係る技術的事項を管理するものとし、次の事項を行う。

- 健康に異常のある者の発見および措置。

- 作業環境の衛生上の調査。

- 作業条件、施設などの衛生上の改善。

- 労働衛生保護具、救急用具などの点検および整備。

- 衛生教育、健康相談その他従業員の健康保持に必要な事項。

- 従業員の負傷、疾病、死亡、欠勤および移動に関する統計の作成。

- 混在作業場所における衛生に関する必要な措置。

- 衛生日誌の記載等職務上の記録の整備。

2)衛生管理者は、毎週1回作業場等を巡視し、設備、作業方法または衛生状態に有害の恐れがあるときは、直ちに健康障害を防止するための必要な措置を講じる。

第8条(産業医の職務)

1)法令に基づき会社が選任した産業医は、次の事項を医学的見地から管理する。

- 健康診断および面接指導などの実施、並びにこれらの結果に基づく従業員の健康を保持するための措置に関すること。

- 作業環境の維持管理に関すること。

- 作業の管理に関すること。

- 従業員の健康管理に関すること。

- 健康教育、健康相談その他従業員の健康の保持増進を図るための措置に関すること。

- 衛生教育に関すること。

- 従業員の健康障害の原因の調査および再発防止のための措置に関すること。

2)産業医は、毎月1回、作業場等を巡視し、作業方法または衛生状態に有害の恐れがあるときは、直ちに必要な措置を講じる。

3)会社は、法令に基づき、産業医が前項の職務を遂行するために必要な情報を提供する。

4)産業医は、第1項に定める事項について会社および統括安全衛生管理者に対する勧告、衛生管理者に対する指導または助言を行う。会社は、産業医が従業員の健康を保持するために必要な勧告をした場合、その内容を安全衛生委員会に報告する。

第9条(作業主任者の職務)

法令に基づき会社が選任した作業主任者は、高圧室内作業その他労働災害を防止するための管理を必要とする危険・有害な作業を行う事業場において、当該業務に従事する従業員の指揮・使用する機械等の点検・その他法令等で定められた職務を行う。

第10条(化学物質管理者の職務)

法令に基づき会社が選任した化学物質管理者は、リスクアセスメント対象物の製造、取り扱い、譲渡提供を行う事業場において、事業場の化学物質を管理するため、次の事項を行う。

- ラベル・SDS等の確認

- 化学物質に関わるリスクアセスメントの実施管理

- リスクアセスメント結果に基づくばく露防止措置の選択、実施の管理

- 化学物質の自律的な管理に関わる各種記録の作成・保存

- 化学物質の自律的な管理に関わる労働者への周知、教育

- ラベル・SDSの作成(リスクアセスメント対象物の製造を行う事業場の場合)

- リスクアセスメント対象物による労働災害が発生した場合の対応

- SDSによる危険性・有害性情報の提供および通知事項変更時の再通知

- SDSについて、営業秘密に該当する成分について代替化学名等を用いる場合の成分情報の記録・保存および医師から診断・治療のために開示を求められたときのすみやかな情報提供

第11条(保護具着用管理責任者の職務)

法令に基づき会社が選任した保護具着用管理責任者は、リスクアセスメント対象物の製造、取り扱い、譲渡提供を行う事業場において、従業員に保護具を使用させる場合、有効な保護具の選択、社員の使用状況の管理その他保護具の管理に関わる業務を行う。

第12条(安全衛生委員会)

1)会社は、法令に基づき、会社と従業員が協力して職場の安全衛生問題を調査・解決するなど、安全衛生管理を徹底するために安全衛生委員会(以下「委員会」)を設置する。

2)委員会の組織、運営の詳細は、別途定める「安全衛生委員会規程」(省略)による。

第13条(安全衛生教育の実施)

1)会社は、従業員を採用したとき、配置転換等により作業内容の変更を行ったときに、従業員が担当する業務に必要な安全衛生教育を実施する。

2)危険または有害な業務で、法令で定めるものに従事する従業員には、法令に基づく特別教育を実施する。会社は、特別教育の受講者や科目などの記録を作成し、法令の定める期間、これを保管する。

第14条(安全衛生教育の方法)

前条の安全衛生教育は、社内で実施する他、社外講習・社外研修も併せて行うものとする。

第15条(就業制限)

1)会社は、クレーンの運転など法令で定める特定の危険業務については、当該業務に関わる免許を有する従業員、もしくは技能修了証書を有する従業員でなければ従事させてはならない。

2)前項の就業制限業務に就くことのできる従業員以外は、当該業務を行ってはならない。

第16条(標識の掲示)

会社は、作業場所の見やすい場所に、安全衛生に関する標識を掲示する。

第17条(設備・環境の整備改善)

会社は、法令に基づいて作業設備や作業環境を整備するとともに、さらなる安全を実現するように努めなければならない。

第18条(作業方法の整備改善)

会社は、法令の作業方法を順守しつつ、より安全かつ衛生的な方法の確立に努めるものとする。

第19条(安全衛生点検)

会社は、災害の未然防止を図るため、次の区分による安全衛生点検を行う。会社は点検結果をまとめ、法令の定める期間、これを保管する。

- 日常点検 各作業場所において、就業前後に日々行う安全点検。

- 定期点検 各作業場所において、あらかじめ決められた方法で一定の期日に行う点検。

- 巡視点検 各作業場所において、あらかじめ決められた方法で一定の期日に巡視する点検。

第20条(災害発生時の措置)

1)災害が発生した場合、発見者は関係者とともに直ちに被災者の救護措置を講じ、その生命、身体の保全に万全を期すものとする。

2)災害が発生した場合は、発見者は関係者とともに災害を最小限にとどめるため、非常停止などの応急措置を講じるとともに、その旨を総括安全衛生管理者および所属部署の責任者など関係者に通報しなければならない。

3)会社は、災害または事故の原因を調査し、同種災害の再発防止策を講じるものとする。

第21条(健康診断)

1)会社は、従業員を採用した際の雇入時健康診断、年1回の定期健康診断など、法令で定める健康診断を実施するものとする。

2)健康診断の検査項目は法令に定めるものとする。ただし、会社または産業医もしくは検査を実施した医師が必要と認める検査項目がある場合は、それについても行う。

3)従業員は、会社が行う健康診断を正当な理由なくして拒むことはできない。

4)健康診断の結果、有所見者について、産業医は適切な指導を行う。就業制限・配置転換は医師等の意見を聴取し、会社が決定・指示するものとする。

5)会社および健康診断実施の事務に従事した従業員は、その事務に従事したことによって知り得た従業員の身体の健康上の秘密を守らなくてはならない。

6)会社は、法令の定める期間、健康診断の結果を保管する。

第22条(危険有害な化学物質に係る個人ばく露測定)

1)会社は、法令により個人ばく露測定の対象とされる危険有害な化学物質を取り扱う作業場において、作業環境測定基準に従った個人ばく露測定を有資格者により実施し、その結果に基づき必要なばく露低減措置を講ずるものとする。

2)会社は、法令の定める期間、個人ばく露測定の結果を保管する。

第23条(心理的な負担の程度を把握するための検査)

1)会社は、事業場の規模にかかわらず、法令に基づき、従業員を対象とした「心理的な負担の程度を把握するための検査」(以下「ストレスチェック」)を実施する。

2)ストレスチェックの調査項目は「職業性ストレス簡易調査票」を基本とし、必要に応じて会社が追加したものとする。

3)従業員は、会社が行うストレスチェックを受検するよう努めるものとする。ただし、ストレスチェックの受検を強要するものではない。

4)会社は、ストレスチェックの結果について、個人情報の保護に配慮しつつ集団分析を行い、その結果を踏まえた職場環境の改善に努める。

5)ストレスチェックの結果、特に高ストレス者について、従業員から申し出があった場合は産業医等のストレスチェックの実施者は適切な指導を行う。就業制限・配置転換は医師等の意見を聴取し、会社が決定・指示するものとする。

6)会社は、当該従業員の同意なくして、ストレスチェックの結果を閲覧することはできない。

7)会社は、法令の定める期間、ストレスチェックの結果を保管する。

8)会社およびストレスチェック・高ストレス者への面接指導の実施の事務に従事した者は、その事務に従事したことによって知り得た労働者の秘密を漏らしてはならない。

第24条(面接指導)

1)会社は、1カ月当たりの時間外労働(休日労働を含む)が80時間を超えた従業員から申し出があった場合、医師の面接指導を行うものとする。

2)会社および面接指導実施の事務に従事した従業員は、その事務に従事したことによって知り得た従業員の精神状態等に関する秘密を守らなくてはならない。

3)会社は、法令の定める期間、面接指導の結果を保管する。

第25条(治療と仕事の両立支援)

1)会社は、疾病等の治療が必要な従業員について、当該従業員が治療を継続しながら就労することができるよう、法令に基づき、両立支援に関する情報提供、相談窓口の設置、勤務制度の活用等必要な措置を講じるよう努める。

2)会社は、両立支援を行うに当たり、当該従業員の意思を尊重するとともに、健康情報の取扱いに十分留意しなければならない。

第26条(高年齢者への配慮)

会社は、高年齢者の身体的・認知的特性に配慮し、法令に基づき、作業環境の改善、作業方法の工夫その他必要な措置を講ずるよう努める。

第27条(従業員の遵守事項)

1)従業員は労働災害防止のために、次に定める事項を遵守しなければならない。

- 営業車両などを運行する場合は、交通安全に努めなければならない。

- 会社が定めた作業方法、作業手順を順守しなければならない。

- 会社が定めた日常点検、定期点検をしなければならない。

- 会社が認めた場所以外では、飲食または喫煙をしてはならない。

- 会社が定めた作業場では指定のヘルメットなど安全装備を着用しなければならない。

- 整理整頓・清潔を心掛けなければならない。

- その他、安全衛生管理の実施に関する事項については、総括安全衛生管理者、安全管理者、衛生管理者、産業医の指示に従わなければならない。

2)従業員は、業務遂行時に災害には至らなかったものの災害につながりかねない出来事(ヒヤリとしたり、ハッとしたりしたこと)があった場合は、直ちに総括安全衛生管理者または安全管理者もしくは所属部署の責任者に報告しなければならない。

第28条(混在作業場所における個人事業者等への配慮)

1)会社は、従業員と同一の作業場所において、個人事業者その他の作業従事者と混在して業務を行う場合には、法令に基づき、当該作業従事者を含めた災害防止のための指導、連絡調整その他必要な措置を講ずるものとする。

2)会社が作業場所管理事業者または注文者等の立場に立つ場合には、工期・施工方法その他の事項について、当該作業従事者の安全衛生に十分配慮しなければならない。

第29条(罰則)

従業員が故意または重大な過失により、本規程に違反した場合、就業規則に照らして処分を決定する。

第30条(改廃)

本規程の改廃は、取締役会において行うものとする。

附則

本規程は、○年○月○日より実施する。

以上(2026年1月更新)

(監修 人事労務すず木オフィス 特定社会保険労務士 鈴木快昌)

pj00158

画像:ESB Professional-shutterstock

【規程・文例集】最新法令に対応した「安全衛生委員会規程」のひな型

1 安全衛生委員会と安全衛生委員会規程

労働安全衛生法により、一定の要件を満たす会社は

- 安全委員会:社員の危険防止などに関する事項を調査審議する委員会

- 衛生委員会:社員の健康障害防止などに関する事項を調査審議する委員会

を設置しなければなりません。安全委員会と衛生委員会両方の設置義務がある場合、両者をまとめて「安全衛生委員会」とできますが、広範囲にわたる調査審議を円滑に進行するためには、明文化された社内ルールが必要になります。それが「安全衛生委員会規程」です。

安全衛生委員会規程には、

委員会の構成、委員の任期、調査審議事項、決議の方法など

を定めます。委員会の構成や調査審議事項については、労働安全衛生法の定めに準拠しますが、委員の任期や決議の方法など法令に定めがない事項については、会社が独自に定めます。

以降で、安全衛生委員会規程のひな型を紹介します。なお、安全衛生委員会(安全委員会、衛生委員会)の基本的な知識については、次の記事をご確認ください。

2 安全衛生委員会規程のひな型

以降で紹介するひな型は一般的な事項をまとめたものであり、個々の企業によって定めるべき内容が異なってきます。実際にこうした規程を作成する際は、必要に応じて専門家のアドバイスを受けることをお勧めします。

なお、2026年1月からは労働安全衛生法等が段階的に改正施行されます。次の内容についてもひな型の条文に盛り込んでいますのでご確認ください。ただし、施行日がそれぞれ異なりますので、どのタイミングで自社の規程に反映するかについてはご注意ください。

改正内容の詳細についてはこちらをご確認ください。

■厚生労働省「労働安全衛生法及び作業環境測定法の一部を改正する法律(令和7年法律第33号)」■

https://www.mhlw.go.jp/stf/seisakunitsuite/bunya/koyou_roudou/roudoukijun/anzen/an-eihou/index_00001.html

【安全衛生委員会規程のひな型】

第1条(目的)

本規程は、別途定める「安全衛生管理規程」第○条に基づき、安全衛生委員会(以下「委員会」)の構成、役割などを定めるものである。

第2条(構成)

1)委員会の委員は、次の人員をもって構成する。

- 委員長(1名)。 総括安全衛生管理者またはこれに準ずる者で会社が指名した者。

- 副委員長( 名)。 委員のうちから互選した者。

- 安全管理者のうち会社が指名した者( 名)。

- 衛生管理者のうち会社が指名した者( 名)。

- 産業医のうち会社が指名した者( 名)。

- 安全および衛生に関する経験を有する者から会社が指名した者( 名)。

2)会社は当事業場に所属する作業環境測定士を委員として指名することがある。

3)第1項第1号の委員長以外の委員の半数は、当事業場の従業員の過半数を代表する者の推薦した従業員とする。

第3条(役割)

各委員の役割は、次の通りとする。

- 委員長 委員長は、委員会を統括するとともに、会議の議長を務め、委員会の付議事項およびその他必要な事項を処理する。

- 副委員長 副委員長は、委員長を補佐し、委員長の不在時などはこれに代わって委員会を代表する。

- 委員 委員は、委員会に出席し調査審議事項を審議する。また、常に職場環境や安全衛生に関する事項に留意し、安全衛生管理活動に積極的に寄与するものとする。

第4条(任期)

1)委員長および委員の任期は1年とし、毎年4月1日より翌年3月31日までとする。ただし、再任は妨げない。

2)委員に欠員が生じたときは速やかに補充する。

3)補充により委員に指名された者の任期は、前任者の残存期間とする。

第5条(事務局の設置)

1)委員会の事務局は、総務部とし、主として次の事項を行う。

- 委員会の招集および付議に関する事項。

- 委員会に必要な資料の準備および配布に関する事項。

- 委員会の議事録の作成、配布および保管に関する事項。

- 委員との連絡およびその活動計画の調整。

- その他委員会に関連する事務。

2)委員会の議事録および重要項目の記録は、これを3年間保存するものとする。

3)委員会の開催の都度、遅滞なく、委員会における議事の概要を次に掲げるいずれかの方法により従業員に周知するものとする。

- 常時各従業員の見やすい場所に掲示し、または備え付けること。

- 書面を従業員に交付すること。

- 磁気テープ、磁気ディスクその他これらに準ずるものに記録し、かつ各作業場に従業員が当該記録の内容を常時確認できる機器を設置すること。

第6条(調査審議事項)

委員会は、安全衛生管理規程第○条の目的を達成するため、次の事項を調査審議するとともに、必要な場合はその意見を会社に提出するものとする。

- 従業員の危険防止および健康障害防止の基本となるべき対策に関する事項。

- 従業員の健康の保持増進を図るための基本となるべき対策に関する事項。

- 労働災害の原因および再発防止対策に関する事項。

- 安全衛生に関する規程の作成に関する事項。

- 法が定める事業者が実施すべき危険性または有害性等の調査およびその結果に基づき講ずる措置で安全、衛生に関する事項。

- 安全衛生に関する計画の作成、実施、評価および改善に関する事項。

- 安全衛生教育の実施計画の作成に関する事項。

- 法が定める事業者が実施すべき危険性または有害性等の調査およびその結果に基づく対策の策定に関する事項。

- 新規に採用する機械、器具その他の設備または原材料に関わる危険および健康障害の防止に関する事項。

- 法が定める事業者が実施すべき作業環境測定・個人ばく露測定の結果およびその結果の評価に基づく対策の策定に関する事項。

- 定期健康診断等の結果およびその結果に基づく対策の策定に関する事項。

- 従業員の疾病等の治療と仕事の両立を図るための支援体制、勤務上の配慮その他の措置に関する事項。

- 従業員の健康の保持増進を図るため必要な措置の実施計画策定に関する事項。

- 長時間労働による従業員の健康障害防止を図るための対策の策定に関する事項。

- 従業員の精神的健康の保持増進を図るための対策の策定に関する事項。

- 「心理的な負担の程度を把握するための検査」(ストレスチェック)の周知方法、実施体制、実施方法、関連情報の取り扱い(保管、廃棄等)に関する事項。

- 快適な職場環境の形成に向けての対策の策定に関する事項。

- 高年齢労働者の身体的・認知的特性に配慮した作業環境の整備、作業方法の工夫その他の安全衛生対策に関する事項。

- リスクアセスメント対象物の製造、取り扱い、譲渡提供を行う事業場においては、SDSその他の方法により危険性または有害性等の情報を適切に提供する体制およびその運用状況に関する事項。

- 労働基準監督署長等から文書により命令、指示、勧告または指導を受けた事項のうち、従業員の危険の防止および健康障害の防止に関すること。

- 個人事業者その他の作業従事者が従業員と同一の作業場所において業務に従事する場合における、災害防止のための指導、連絡調整その他の安全衛生措置に関する事項。

- その他安全衛生に必要と認められる重要な事項に関すること。

第7条(開催と招集)

1)委員会は、毎月1回定期的に開催する。ただし、委員長は、緊急性のある調査審議報告が発生したときなど必要と認めるときは、臨時に委員会を招集することができる。

2)委員会の開催場所は、開催の都度委員長が決定し、事務局から各委員に通知する。なお、委員長は各委員の業務状況その他の事情を考慮して必要と認める場合、書面、所定のテレビ会議システムその他対面によらない方法によって、委員会を開催することができる。

第8条(決議の方法)

委員会の決議は過半数の委員が出席し、その出席している委員の過半数の賛成をもって決定する。賛否同数の場合は委員長がこれを決定する。

第9条(委員以外の出席)

委員長が必要と認めたときは、委員以外の役員や従業員などを出席させることができる。

第10条(安全衛生小委員会)

委員会は、必要に応じ専門事項などを調査審議する安全衛生小委員会を設置することができる。

第11条(その他の事項)

法令および本規程に定める事項以外のことで、委員会の運営などに必要なその他の事項については委員会がこれを定める。

第12条(罰則)

役員および従業員が故意または重大な過失により、本規程に違反した場合、就業規則に照らして処分を決定する。

第13条(改廃)

本規程の改廃は、取締役会において行うものとする。

附則

本規程は、○年○月○日より実施する。

以上(2026年1月更新)

(監修 人事労務すず木オフィス 特定社会保険労務士 鈴木快昌)

pj00159

画像:ESB Professional-shutterstock

今がチャンス!多分野で活用可能な「観光DX推進事業」を紹介

1 今こそ観光DXに踏み出すとき

コロナ禍で停滞していた観光関連の需要は、数年間で急速に回復しています。街を歩いていて、「コロナ前よりも観光客が多いのでは・・・・・・?」と感じている人も多いはずです。実際、

2025年の年間訪日外国人旅行者数は、史上初の4000万人を突破し、過去最多の4270万人を記録しました。

しかし、観光庁「観光立国推進基本計画」では、2030年までに、

- 訪日外国人旅行者数 6000万人

- 訪日外国人旅行消費額 15兆円

という目標が掲げられています。いずれ、観光業を含む分野の企業には、この目標に合わせた対応が求められることも考えられます。

ただ、多くの中小観光事業者にとっては、大きな課題が残っています。それは、

DX(デジタルトランスフォーメーション)の遅れ

です。

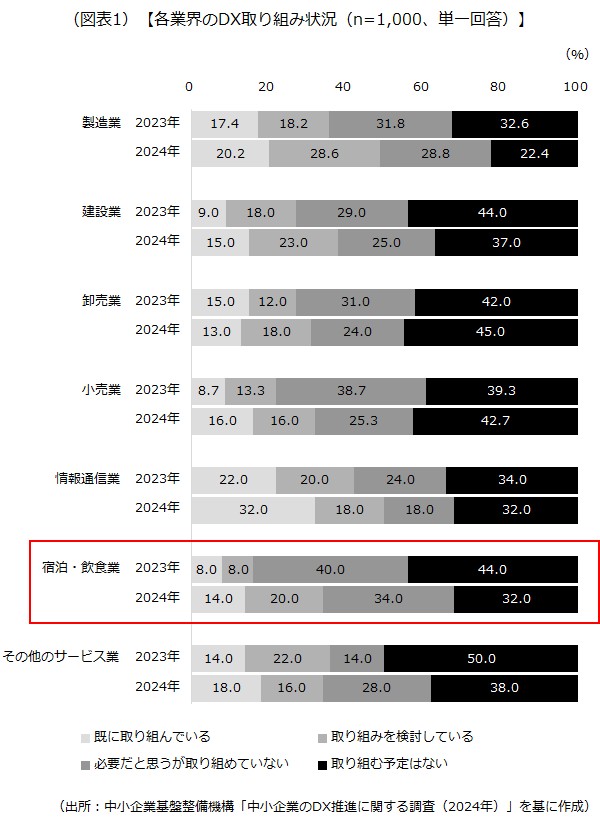

観光業を含む分野(宿泊・飲食業)で、DXに既に取り組んでいる企業の割合は、

2024年でも14.0%にとどまっており、他業界と比べても低い水準

です。「取り組みを検討している」「必要だと思うが取り組めていない」の合計が、2023年(48.0%)から2024年(54.0%)にかけて6ポイント増加していることから、

DXの必要性を理解していながらも、踏み切れない状況にある

ことがうかがえます。ちなみに、業種全体で見た場合、「取り組みを検討している」「必要だと思うが取り組めていない」のどちらの企業においても、次のことが大きな課題になっているようです。

- DX推進に関わる人材が足りない

- ITに関わる人材が足りない

- 予算の確保が難しい

- 具体的な効果や成果が見えない

観光業に関わる企業は、予約管理や接客などの分野で、いまだにアナログ対応に頼っているケースも少なくありません。結果として、現場の負担が増え、人手不足がより深刻化するという悪循環に陥りがち。とはいえ、人手不足や規制の煩雑さなど、自分たちだけでは解決しようがない問題があるのも現状です。

こうした状況を踏まえ、国土交通省観光庁は2022年から、

「観光DX推進事業」(正式名称は「観光振興事業費補助金」)を実施し、観光地や観光産業におけるデジタルツール導入などを支援

しています。予約・決済システム、顧客管理、データ活用など、現場の課題に直結する取り組みが対象となる点が特徴です。

2026年度分の詳細情報はまだ公表されていませんが、例年の流れを踏まえると、4月ごろに公募が始まる可能性が高いと考えられます。

まずは「初めの一歩」として、補助金制度を利用してみるのも一手です。次章で制度の概要を紹介しますので、業務の見直しやデジタル化に取り組む際に活用をご検討ください。

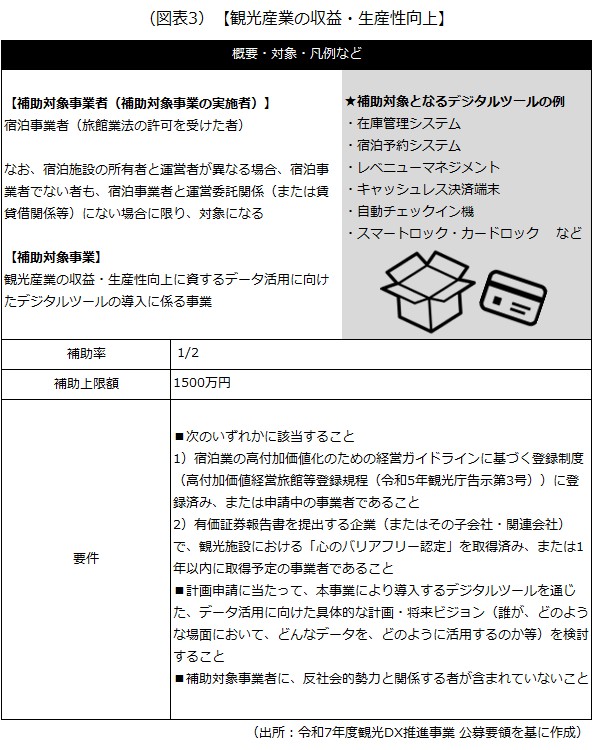

2 2025年度の観光DX推進事業の概要

観光DX推進事業の公募内容は年度ごとに異なるため、次回の公募が同様の内容であるとは限リませんが、ここでは検討の参考として、2025年度の概要をご紹介します。

1)観光DX推進事業の概要

観光DX推進事業は、例年4月中旬に募集開始、6月初旬に公募を締め切っています。前回(2025年度)は申し込みの時期によって申請方法が異なっていたので、公募に興味がある場合は、小まめに公式サイトを確認するのがいいでしょう。

■観光DX推進事業 公式ウェブサイト■

https://kanko-dx-hojo.go.jp/

また、補助金を利用する用途によって、

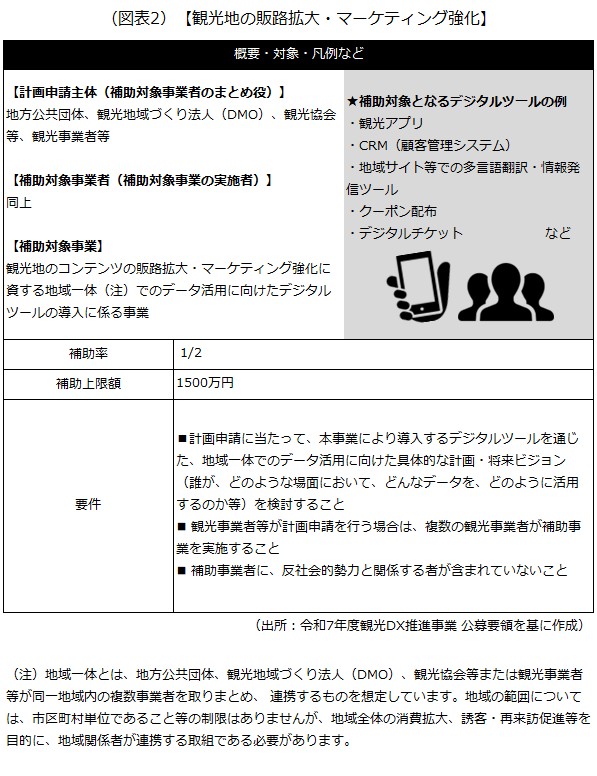

- 観光地の販路拡大・マーケティング強化

- 観光産業の収益・生産性向上

- 専門人材による伴走支援

の、3つの事業区分が設けられています。事業区分ごとの概要(対象、内容、補助率・補助上限額、要件)は次の通りです。

(1)観光地の販路拡大・マーケティング強化、(2) 観光産業の収益・生産性向上■

https://kanko-dx-hojo.go.jp/wp-content/uploads/2025/05/20250515_koboyoryo_1-2.pdf

(3)専門人材による伴走支援■

https://kanko-dx-hojo.go.jp/wp-content/uploads/2025/05/20250515_koboyoryo_3.pdf

2)申請の流れ

観光DX推進事業の、申請から精算までの流れは次の通りです。

1.計画申請(事業内容の提出)

公募要領で申請の手順や補助対象となる条件などを確認し、電子申請システムから計画申請(事業計画の提出)をします。申請後に観光庁及び事務局の審査が行われます。

2.交付申請の手続き

計画が採択された後、交付申請の手続きをします。申請後に事務局の審査が行われます。(交付決定後、事業開始が可能になります)

3.交付決定後に実施

交付決定された事業者には、事務局から正式に交付決定通知が送られます。申請した計画に沿って事業を実施し、事業完了の手続きを行います。

4.精算

完了実績報告を事務局で審査した後に送られてくる「額の確定通知」を基に、精算の手続きを行います。補助金請求書に基づき、事務局から銀行振込にて補助金が交付されます。

3)審査項目

審査項目は、事業区分によって違います。また、公募内容は年度ごとに異なるため、次回に同様の事業区分が公募されるとは限りませんが、ここでは検討の参考として、令和7年度の公募要領における審査項目をご紹介します。

1.観光地の販路拡大・マーケティング強化

- 公募要領の事業目的・内容に沿ったデジタルツールの導入であること。それが地域一体での取組であること

- 資金調達の見込みが立っていること。事業期間内に完了することが確実であること

- 導入したデジタルツールを通じた、データ活用に向けた具体的な計画・将来ビジョンが検討されていること。それが地域一体での計画・将来ビジョンであること

- 取組内容に応じた経費が見積書に適切に計上されていること

2.観光産業の収益・生産性向上

- 公募要領の事業目的・内容に沿ったデジタルツールの導入であること

- 資金調達の見込みが立っていること。事業期間内に完了することが確実であること

- 導入したデジタルツールを通じた、データ活用に向けた具体的な計画・将来ビジョンが検討されていること

- 取組内容に応じた経費が見積書に適切に計上されていること

3.専門人材による伴走支援

- 公募要領の事業目的・内容に沿った申請内容であること。また、組織の課題解決に向けて、適切なノウハウやスキルを有する人材が派遣されること

- 事業実施期間が十分に確保されていること。また、申請主体以外の支援先がある場合に、円滑な事業実施が可能な支援実施体制が検討されていること

- 取組の効果が成果指標を通じて測定できること。また、補助対象事業者や申請主体以外の支援先が、補助事業を通じてノウハウやスキルを習得し、事業終了後に自ら観光DXに取り組む内容となっていること

- 取組内容に応じた経費が算定根拠資料に適切に計上されていること

3 観光DX推進の事例

最後に参考情報として、各自治体で過去に実施された観光DX推進の事例をご紹介します。

1)長野県山ノ内町 (志賀高原)

長野県山ノ内町(志賀高原)は、地域全体の持続的な収益確保を目指して、

旅行者がオンライン上で情報収集や予約等をシームレスに実施できる「観光プラットフォーム(地域サイト)」を構築

しました。かつて旅行代理店に依存していた予約窓口を地域自前のプラットフォームに移行させ、会員向けの柔軟なクーポン発行機能などを実装しました。これにより、

観光プラットフォームへの誘引、さらに宿泊予約へとつなげることができるようになり、売上向上などの成果が出た

そうです。また、公式SNSのフォロワー数が増加し、個々の顧客に合わせた最適なプランを提案できる、精度の高いマーケティングが可能になりました。

2)兵庫県豊岡市(城崎温泉)

兵庫県豊岡市(城崎温泉)は、「まち全体が一つの温泉旅館」というコンセプトの下、

町内の宿泊施設間で宿泊管理システム(PMS)を連携・一元化

し、宿泊客の周遊データや消費行動を地域全体で可視化することに成功しました。これにより、

データが可視化されて滞在価値を高める施策(外湯巡りの利便性向上など)を打てるようになり、宿泊客単価が2万3580円から3万2438円へと大幅に上昇

しました。さらに、リピーター率も目標を超える41.4%に達するなどの成果を上げました。

3)神奈川県足柄下郡箱根町

神奈川県足柄下郡箱根町では、車で箱根を訪れる旅行者のオーバーツーリズム対策のため、

「箱根観光デジタルマップ」を構築し、リアルタイムの渋滞予測や駐車場・店舗の混雑状況を可視化

しました。これにより、箱根を訪れる旅行者の間で、マップ情報を参考に目的地や訪問時間を変更する行動変容が起こり、月1万回以上の閲覧を記録。デジタルマップの構築により、人流の分散化に成功しました。なお、このプロジェクトは今後、箱根特有の課題である火山災害の防止などにも役立てられる予定です。

以上(2026年1月作成)

pj40074

画像:日本情報マート

「社内参謀」候補が見つかる39のチェックリスト

1 社内参謀としての素質を見極める

経営者は、1人では対処しきれない経営課題に直面することがよくあります。そうした問題は複雑で、気軽に相談できる相手がいないケースも少なくありません。そうした経営者が求めるのは、

社内の人間関係や実務に精通いて、会社の状況をよく理解した上で、客観的なアドバイスができる「社内参謀」

です。

社内参謀を育てるには、まず参謀としての資質を持った社員を見つけることから始めましょう。人事考課で飛び抜けて優秀な社員がいれば、その人を候補にします。いなければ、これからご紹介するチェックリストを使ってテストしてみてください。

これからご紹介するのは、参謀的資質を見極めるためのオリジナル「社内参謀 チェックリスト39」です。社内参謀に必要な資質の有無を確認する39の設問で、得点は100点満点です。各設問の得点配分は右欄に記載していますが、実際に社員にチェックリストに答えてもらう際は、得点配分は見せないでください。

(図表)【社内参謀 チェックリスト39】

| No. | 設問 | チェック 〇・× |

得点 配分 |

|---|---|---|---|

| 1 | 日本経済新聞や業界誌、ニュースサイトなどを読んでいますか? | 1 | |

| 2 | 官公庁などが発表する主な経済指標の数値を把握していますか? | 1 | |

| 3 | ビジネス書部門のランキング10位のうち、1冊でも知っていますか? | 2 | |

| 4 | 欲しい情報をインターネットや人脈から収集できますか? | 4 | |

| 5 | 新しいテクノロジーにアンテナを張っていますか? | 4 | |

| 6 | 具体的に何か勉強していますか? | 2 | |

| 7 | 定期的にセミナー・勉強会、交流会などに参加していますか? | 2 | |

| 8 | 社会的地位の高い人との交流がありますか? | 2 | |

| 9 | 弁護士や公認会計士などと個人的な付き合いがありますか? | 2 | |

| 10 | 良き相談相手が社内にいますか? | 3 | |

| 11 | 良き相談相手が社外にいますか? | 3 | |

| 12 | 年上、年下の相手とコミュニケーションがとれますか? | 2 | |

| 13 | 自社の商品(サービス)を第三者に簡潔に説明できますか? | 2 | |

| 14 | 自社の従業員構成や株主構成を知っていますか? | 2 | |

| 15 | 主要顧客や主要取引先の属性を正確に把握していますか? | 3 | |

| 16 | 自社の事業分野の市場特性を把握していますか? | 2 | |

| 17 | 自社の強みと弱みを簡潔に説明できますか? | 3 | |

| 18 | 自社の事業の最重要な要因を第三者に簡潔に説明できますか? | 3 | |

| 19 | 会社設立の経緯を第三者に簡潔に説明できますか? | 2 | |

| 20 | 前年度の自社の概況について第三者に簡潔に説明できますか? | 2 | |

| 21 | 今年度の事業方針について第三者に簡潔に説明できますか? | 2 | |

| 22 | 競合他社の事業方針や営業戦略を類推できますか? | 3 | |

| 23 | 企画書や文書を褒められたことがありますか? | 2 | |

| 24 | 中小企業診断士や社会保険労務士などの公的資格を取得していますか? | 3 | |

| 25 | 業務に役立つ民間資格や得意分野はありますか? | 2 | |

| 26 | 上司に意見を言うことができますか? | 2 | |

| 27 | 部下を叱ることができますか? | 2 | |

| 28 | 意見や立場が異なる人と協力して仕事を進められますか? | 3 | |

| 29 | コスト意識を持ち、時間管理や仕事の効率化に取り組んでいますか? | 2 | |

| 30 | ビジネスにおいて公正さを心掛けていますか? | 3 | |

| 31 | 自分の誤りに気付いたときにすぐに謝罪できますか? | 5 | |

| 32 | 他人の評価は気にしないですか? | 3 | |

| 33 | 業務を遂行する上で、多少の妥協はやむを得ないと思いますか? | 2 | |

| 34 | 会社のビジョンに共感していますか? | 3 | |

| 35 | 会社に愛着はありますか? | 2 | |

| 36 | 新しいことに取り組むことが好きですか? | 3 | |

| 37 | 過去3年分の決算書から自社の問題点を発見できますか? | 5 | |

| 38 | 上の37で発見した自社の問題点の解決策を提案できますか? | 2 | |

| 39 | 来年度の事業計画書を策定できますか? | 4 | |

| 合計得点 | 100 | ||

(出所:日本情報マート作成)

チェックリストは、こちらからダウンロードできます。

ボーダーラインは70点程度としましょう。70点以上の社員が複数いる場合は、社内の評判が良い、性格が明るいなどを基準に選抜します。

参謀候補を数人選んで絞り込んでいく方法もありますが、最初から1人に絞って経営者が集中して育てた方が効率的です。時間とエネルギーを分散させるより、「この人」と決めた候補にしっかり向き合うほうが、結果的に早く戦力になります。

2 社内参謀の教育

参謀候補が見つかったら、次は実践的な教育です。ここでは重要な4つの力について、具体的な育成方法をご紹介します。

1)聞く力と記憶する力を磨く

参謀候補は聞き手として「相手の話を真摯に聞く」ことが求められますが、大切なのは、聞いた話の要点を絞り込み、正確に記憶しておくことです。

次のようなシーンをイメージしてください。経営者同士の会議が1時間にも及びました。最初の10分は世間話でしたが、途中から互いに事業の概況について話を始めました。足元の経営状況、取引先の動向、競合他社の営業活動や新製品の開発動向などの話があった後、自社との取引内容についての改善提案まで話が進みました。

このような状況で、話の内容を全てメモしたり、記憶したりすることは不可能です。しかし、

要点を押さえて正確に記憶することは、訓練次第で可能

です。

経営者と参謀候補とで要点の認識がズレてしまっては困るので、最初のうちは話し終わった後に、経営者が要点を教えてあげましょう。「いろんな考えがあっていいのでは?」と思うかもしれませんが、それは違います。

同じ要点に対する考え方はいろいろあっていいけれど、前提となる要点そのものが違っていたら話がかみ合わない

からです。まずは「何が要点か」を正確につかむ訓練から始めましょう。

2)問題点に気付く力を磨く

問題点に気付く力は、

経営者の話や会議の議論の矛盾点を質問などで指摘する

ことで磨かれます。矛盾点を指摘するのは簡単ではなく、正確な情報収集力や分析力、論理性が必要です。不勉強な社員や論理的思考ができない社員には難しいでしょう。

参謀候補としての自覚がある社員なら、会話や議論での矛盾点の指摘は場数を踏むことで慣れてきます。ただし、単に回数を重ねるだけではダメです。

周囲に飛び交う情報に敏感に反応する訓練

をしなければなりません。そのためには、経営者が抜き打ちで質問するなど、常に高い緊張感を保たせることも有効です。

話し手の不足点や矛盾点を指摘することは、実務でも非常に大切です。話し手を議論で

「やり込める」のではなく、「納得してもらう」ための話し方を習得する機会

になります。

3)企画する力を磨く

「アッ!」と驚く企画の立案は簡単ではありません。ですが、内容や質を問わず、何らかの企画を立案する程度なら、「聞く力」「問題点に気付く力」を持つ社員であればこなせます。つまり、参謀候補は、何らかの企画を考えるまでに成長しているはずです。

現実的には、新鮮なアイデアがないと面白い企画は生まれにくいものです。しかし、さまざまな視点から物事を判断できると、次第に的を射た企画を立案できるようになります。

企画する力を磨くには、

参謀候補にさまざまな企画書を作らせてみること

です。企画書を作らせる狙いは、「自由に企画書を作成させて、自分の不足点や矛盾点について考える機会を多く与える」ことです。企画書の作成を繰り返すうちに、参謀候補の情報収集力や分析力が高まります。

創造力を磨くのもこの段階です。予備知識なしに創造力は生まれません。過去の事例を数多く検証し、それらの事例から不足点や矛盾点を発見し、それを修正することで新しいものができるのです。既成概念にとらわれない大胆な発想や斬新なアイデアは、こうした地道な努力を積み重ねることで生まれます。

4)根回しする力を磨く

根回しというと、政界の裏工作などを連想し、悪い印象を抱きがちです。しかし、ビジネスで1つの企画を実行するためには、関係者との交渉が必要になることがあります。

ビジネス上必要な根回しとは、関係者との交渉

に他なりません。これは組織を動かす上で重要な実務です。企画書は書けるが交渉力がない社員は、実行力に乏しいと考えてよいでしょう。

また、この段階では

完璧主義を捨てることも大切

です。計画を企画書通りに実行できればベストですが、現実にはなかなか難しいもの。関係者との交渉を重ねた結果、いくつか修正が入って妥協点が生じ、当初の企画内容と少し違うものになっても、

企画の骨子(コアな部分)が揺らいでいなければOK

としましょう。大切なのは企画を実行することです。

3 社内参謀を認め、感謝する

社内参謀の教育で紹介した4つの力を備えた社員は「社内参謀」に成長しています。社内参謀は経営に必要な情報がいつでも引き出せて、それを経営者の視点で分析できます。ある意味で、

社内参謀のものの見方は、経営者以上に多面的かつ論理的

です。企画を実務に落とし込む際は、当該企画の問題点に気付くはずですし、利害関係者の要望を組み入れた修正案を想定することもできます。

経営者は、社内参謀をパートナーとして認め、感謝しましょう。社内参謀は、自分が社内のどんなポジションにいるのか、経営者が自分のことをどのように評価しているのかを敏感に感じ取ります。会社は社内参謀にふさわしい役職を用意することになるでしょうが、

何よりも大切なのは、経営者が「ありがとう」「役に立ったよ」と声を掛けてあげること

です。

以上(2026年1月更新)

pj00329

画像:dimlight-Adobe Stock